因模式简单成熟、小额分散易扩张,自网贷行业借款限额政策出台后,大量P2P平台开始涉足车贷江湖。当下,车贷业务已经进入竞争红海阶段,业内人士认为,风控体系的优劣将成为平台突围的关键。

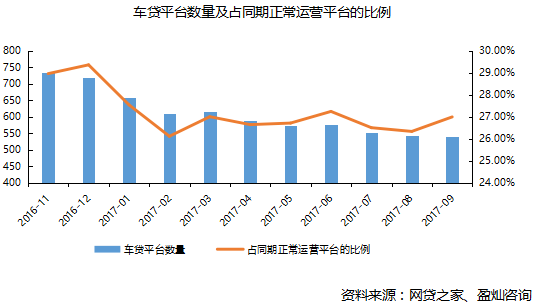

据网贷之家不完全统计,截至2017年9月末,涉及车贷业务的网贷平台541家,占正常运营平台的比例为27%。9月P2P网贷行业车贷业务成交量约为219亿元,占同期网贷行业成交量的9.33%。

以车贷为主的平台包括微贷网、投哪网、人人聚财等。以人人聚财为例,早在2015年就开始布局三四线城市,到2017年线下直营门店进入快速扩张期。截至2017年8月底,人人聚财已开设的线下直营车贷门店突破180家(包括在筹门店),11月底,该公司门店将超过200家。

还有不少网贷平台,虽非以车贷业务为主,但车贷业务的比例也在上升。以银票资产为主的民投金服,其车抵贷业务占比呈现上升趋势。“车抵贷资产具有项目金额小、资金分散、有抵押安全度高等优势。”民投金服CEO陈明对界面新闻表示。车贷占交易额20%的广州e贷也表示,车贷产品比较受投资者欢迎,通常项目一发布就秒满。

在车贷业务被竞相追逐之时,车贷平台数量也呈递减趋势。2017年4月涉及车贷业务的平台还有590家,不到半年时间,已有近50家平台退出了市场。

盈灿咨询研究员王蔚认为,车贷行业进入的隐形门槛较高,大平台的品牌效应和规模效应压缩了小平台的利润空间,致使平台数量递减。

陈明坦承,车贷业务集中度高,隐形门槛高,竞争相对激烈,目前部分资源确实在向头部平台倾斜。不过,陈明认为,“200多亿元的单月成交量相比其万亿规模依然有很大拓展空间,另外受利率、成本、风控、业务模式各因素影响,头部平台在目前状态下无法对市场形成垄断。”不同平台可通过产品设置、地域占领、风控升级等避免与头部平台“硬碰硬”,找寻到自身的发展空间。

广州e贷总裁方颂也在界面新闻采访时表示,车贷业务地域性较强,这对于中小平台来说也是机会。王蔚称,当前一二线城市的车贷业务已呈现饱和的特征,但三四线城市仍有较大的市场空间,是平台扩张的首选。

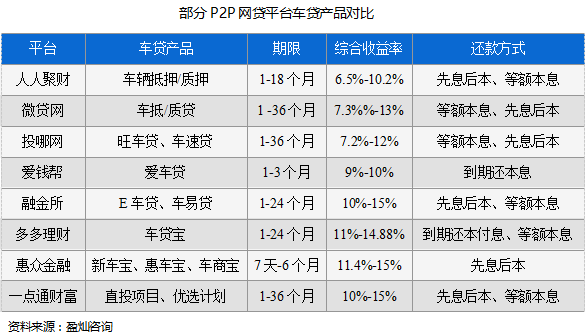

车贷业务一大特点是平均借款期限短。车贷业务平均借款期限4-5个月,网贷行业平均借款期限在8-10个月。王蔚表示,主要是因为车辆折旧速度较快,车贷平台通过缩短借款期限降低车辆估值下降的风险。

车贷业务的另一特点是综合收益率较高。早在一年前,车贷业务的综合收益就高出网贷行业平均综合收益率1个百分点。今年以来,这个差距在渐渐收窄。2017年9月,车贷综合收益率为9.82%,高于网贷行业综合收益率29个基点。“这主要源于车抵贷有抵押、坏账相对可控的资产优势,可以给到投资者相应的收益率。”陈明表示,但目前行业整体运营成本、合规成本在上行,未来利率下行、回归到较为理性的水准是趋势。

王蔚也认为,在车贷业务竞争日趋激烈的情况下,车贷市场集中度提升、业务趋同,综合收益率与网贷行业综合收益率利差缩小。

市场竞争激烈,企业如何在500余家车贷平台中突围呢?王蔚认为,完善的风控体系是关键。

由于车贷市场征信数据不完善,平台风控面临很大的挑战。“完善的风控体系可以降低逾期率和坏账率,从而提升平台营收水平。”王蔚说。

布局车贷业务的P2P网贷平台一般采用线下借款审核、线上发标融资相结合的形式。车贷风控需从贷前、贷中、贷后三大环节着手。车贷风险包括欺诈风险、信用评估风险、车辆多次抵押风险、操作风险、从业人员道德风险及贷后管理风险。部分平台已逐步从注重贷后催收向注重事前评估的模式转变。

科技成为主流平台风控布局的重要手段之一。“车贷风控可以通过征信风控、放款风控和大数据风控等手段,从不同层面降低借款人和车辆所带来的车贷风险。”王蔚表示,目前从获客、风控、运营到贷后的整个车贷流程,科技渗透率仍较低,且缺乏统一的行业标准。若车贷平台采取智能化大数据风控,通过创新金融科技和对接第三方数据库,对借款人的信息实现多维度数据分析,并结合专业汽车金融GPS定位风控平台技术,逐步建立起独有的风控体系,可以最大程度地降低违约风险和运营成本,提高获客效率。

抱团共享信息也成为行业风控之路。据了解,为减少车辆二押、从业人员道德风险等问题的发生,2016年11月,人人聚财、投哪网、多多理财等主营车贷业务的平台联合发起成立了行业自律组织和交流平台-——车贷圈,同时发布了车贷从业者违规记录信息库。此外,车贷圈还将探讨建立车贷从业资格认证体系,并发起建立行业反二押联盟。

P2P行业车贷业务的未来,分析人士看好,从业人员认为还有空间且将持续加大车贷业务比重。

盈灿咨询研究员王春影认为,在政策方面,政策对车贷业务的支持大于限制。车贷较为符合限额规定,车贷业务具备天生小额的基因,而抵/质车为豪车的借款项目预计受到一定影响。同时,未来车贷业务集中度将进一步提高,因借款人更倾向选择熟悉的、美誉度高的平台。

方颂认为,2016年中国汽车市场呈现产销两旺的态势,产销分别达到2812万辆和2803万辆,在销售方面已成为世界第一大国。但2016年中国汽车金融渗透率仍不到40%,对比发达国家50%以上的汽车金融市场,还有较大的发展空间。

“车贷业务小额分散的业务特征较为符合监管要求,配搭成熟的市场经验,预计车贷业务将持续成为P2P网贷业务主流业务之一。”王春影表示。

方颂称,广州e贷未来会加大车贷业务的比重。一是车贷业务符合目前监管小额分散的定位要求;二是经过一年多的实践,坏账率等各方面控制得较理想。据了解,广州e贷车贷产品的坏账率在4%左右。

陈明也表示,基于对车贷业务的看好,未来三年公司车贷业务比重将加大。

评论