我们生活在一个昂贵和不昂贵(但并不廉价的时代,我讨厌廉价这个字眼)可以很好共存的时代,这在时尚界还是首次发生。

——卡尔·拉格菲尔(Karl Lagerfeld)

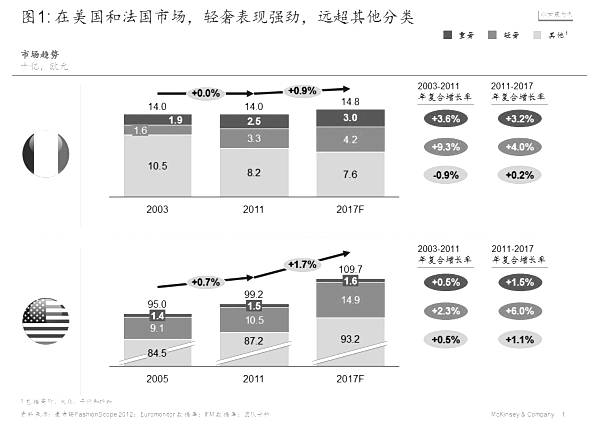

全球时尚行业将会逐步回暖,销售额增幅已经从2015-16年的2-2.5%提升到2016-17年的2.5%-3.5%。麦肯锡预计2018年全行业的销售额增速将进一步提高至4%。其中重奢和低折扣的增速相比其他品类最为瞩目,而轻奢的增长也是主要亮点之一。放眼未来,全球包括轻奢与重奢的奢侈品市场将以5-6%的增速持续增长。麦肯锡预测,在如今消费者更高端更个性化的品质需求下,中国将继续引领轻奢市场的增长,释放巨大潜力。

2016年,中国消费者购买了6,400亿元人民币的奢侈品(包括重奢和轻奢),占该品类全球消费的32%。麦肯锡预测其将以8-10%的速度增长,至2025年达到14,000亿元,占到奢侈品全球消费的44%。其中轻奢消费占中国整体奢侈品的36%,历史增速超过重奢消费。长远来看,中国轻奢市场发展潜力巨大,预计未来五年,轻奢产品销售增幅预计可达11%-13%,并在2025年增长至6,200亿元。该强劲的增长趋势在发达国家已经得以验证,欧美轻奢的表现远超其他分类。

全球时装品牌大致分为六类:

重奢(Luxury),如Chanel、Hermes、Louis Vuitton、Giorgio Armani;

轻奢(Affordable / accessible luxury),包括:重奢品牌副线,如Emporio Armani、Red Valentino; 知名轻奢品牌,如Coach、Michael Kors;小众轻奢品牌,如3.1 Philip Lim、Theory、Paul Smith;

高阶(Premium/bridge),如The North Face、Fila;

大众(Mid-market),如Zara,Gap、Abercrombie &Fitch;

平价(Value),如H&M、Uniqlo;

折扣(Discount),如Primark、 Forever 21、唯品会的尾货

一

因为 Affordable ,所以 Accessible

轻奢,轻奢侈品的简称,英文通常被称为Affordable Luxury或Accessible Luxury。对于轻奢,大家并没有一个统一的定义,但从其英文表达上来看,Affordable(负担得起)和 Accessible(触手可及)正是轻奢区别于传统奢侈品(也就是所谓的硬奢侈品)的关键所在。

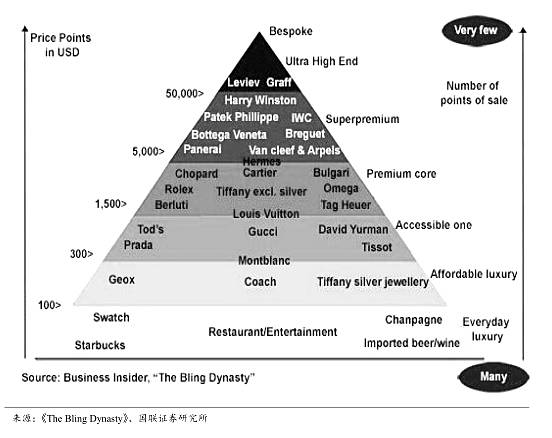

汇丰银行负责全球消费者和零售市场调查的运营总监 Erwan Rambourg 在其《TheBling Dynasty》一书中绘制了关于奢侈品牌的金字塔,对不同价位和品牌的奢侈品进行了详细的划分。借此,我们对于轻奢有了一个直观且清晰的认识。

轻奢品被认为是单价在 300 美元左右(约为人民币 2000 元),仅高于日常饮食、娱乐等消费的品类。属于轻奢的品牌包括 Coach、Tiffany、Geox 等,尤其 Coach 更是被冠以“300 美元之王”而被大众称为“轻奢品鼻祖”。

由于定价相对比较亲民,轻奢品的受众更广,消费频次也更高。覆盖广泛、方便快捷的线上渠道也将变得更加重要。虽然从购买渠道上看,线上的份额相对其他品类较低,但从获取信息的渠道上看,线上影响力已不容小觑。全球来看,2016年仅8%的奢侈品消费是线上购买的,销售额约为1,700亿元人民币,但是受线上信息影响的消费是线上购买的消费的10倍,占到78%;在中国,9%的奢侈品消费从线上购买,销售额约为600亿元人民币, 84%的消费者从线上获取产品信息。

二

高性价比、 锚向年轻中产的奢侈品

从本质上来说,轻奢品还是属于奢侈品的范畴,这也就是为什么我们认为轻奢品的第一大特征就是其” 奢侈品的“基因”。潮流的设计感、材质的品质感、营销的高端形象,这些奢侈品的要素都可以在轻奢品身上找到。无论在高端百货商场或是国际四大时装周的秀场,传统奢侈品牌和轻奢品牌一起出现,两者的品牌形象在很大程度上趋于一致。甚至在后文中我们也提到,轻奢产品的最初提供方就是传统奢侈品牌打造的副线。

而与传统奢侈品相比,轻奢品的价格更为“亲民”,前面提到的“300 美元门槛”使得 轻奢品兼具高质、低价的特性, 作为奢侈品类其 性价比非常高。

正是由于其奢侈品的“基因”和高性价比的特性,轻奢品从一开始就有着自己独特的客户定位。 年轻化、收入达到中产水平是其锚定的主要目标客户群体。传统奢侈品的目标群体一般是富裕群体和高收入群体,如企业家、商人和社会名流等,年龄在 30 岁以上。而轻奢品由于其价格相对较低,更适合那些年轻且收入已达到中产水平的消费者。他们的购买力大多目前尚不能承受高档奢侈品的消费,而且 25-40 岁左右的年龄区间使得其审美更加年轻化。

三

多方品牌逐鹿的蓝海市场

一线品牌副线:品牌扩张主力军

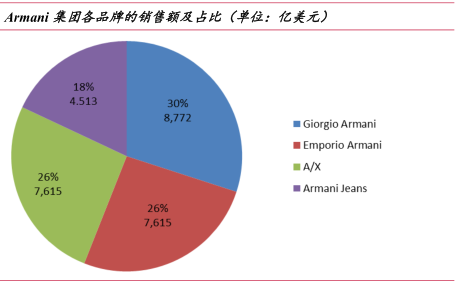

1981 年,Giorgio Armani成立副线品牌 Emporio Armani,成为最早设立奢侈品副线的品牌。副线品牌较为亲民的价格吸引了大量的年轻消费者,为整个品牌带来高速的销售增长。以 Armani 集团为例,目前 26%的销售额来自其副线品牌 Emporio Armani,份额仅次于主品牌 Giorgio Armani 30%的比重。此后,包括 Dolce &Gabbane、Chole、Valentino、Ermenegildo Zegna、AlexanderMcQueen、Marc Jacobs、Versace 等纷纷成立了自己的副线品牌,在品牌总体销售收入中扮演重要地位,为整个品牌的扩张提供动力。

二线轻奢品牌:打造细分市场崛起神话

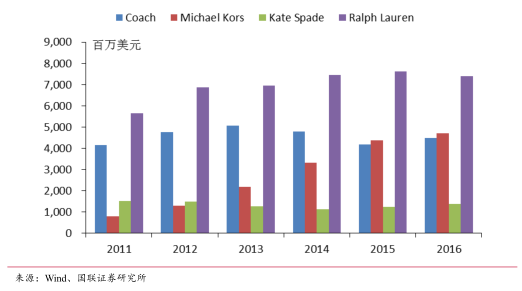

虽然一线奢侈品牌是最早推出“轻奢”相关产品的,但真正将轻奢品做大做强的则是以“轻奢”为主打的二线品牌,如 Coach、Michael Kors、Furla、Kate Spade 等。

Coach 率先提出“轻奢”概念,被认为是轻奢领域的鼻祖。上世纪 80 年代,LV、Gucci 等欧洲奢侈品牌进入美国市场,而 Coach 以耐用的品质和不及欧洲精品一半的价格打造出了“触手可及的奢侈品”这一品牌定位,迅速抢夺逐渐兴起的中产工薪阶级消费市场。在其持续保持北美市场最受认同配饰品牌地位的同时,Coach 将长期战略计划瞄准了国际顾客。2005 年起,相继在日本、法国、葡萄牙、英国等地成立公司并开设门店,其产品线也从最初的手袋延伸到服装、鞋、丝巾、手表、珠宝。

自 2000 年上市以来,其营业规模连续多年保持 20%以上的增速。根据 2016 年年报的数据,年营业收入达到 44 亿美元,并由此带动整体轻奢行业的快速发展。

四大轻奢品牌2011年以来的营收规模

新兴设计师品牌:依靠爆款产品开辟细分市场

随着个性化和网络化的普及,越来越多的设计师依托独树一帜的设计和夺人眼球的产品迅速崛起,在没有强大品牌影响力的情况下仍然能受到包括明星在内的多样消费群体的潮流追捧。

在其中表现最为突出的包括,Mansur Gavriel 的水桶包、Sophie Hulme 的方形托特包、Sophia Webster 的蝴蝶翅膀鞋和 Self-Portrait 的蕾丝裙等。

具有代表性的爆款设计师品牌

快时尚品牌高端线:高街品牌打造限量合作款产品

轻奢品无论在价格还是品质上,都处于传统奢侈品和快时尚产品的中间。除了一线品牌向下延伸外,快时尚品牌也在积极的通过向上延伸进入轻奢市场。一方面通过设立高端线,如 H&M 集团旗下的 COS。另一方面,通过与高端设计品牌或设计师合作推出限量版产品,成为了一种双赢的方式:快时尚品牌借此增加销量、提升自己品牌的档次,大牌设计师则可以增加曝光率。

以H&M为例,自 2004 年率先与 Chanel 设计师 Karl Lagerfeld 开启合作先河以来,连续 13 年与 14 个设计师和品牌合计推出 18 个系列,大多取得了销量和名气的双丰收。其他快时尚品牌也推出过类似的限量款合作产品,如 Uniqlo 和前爱马仕设计师 Christophe Lemaire。

H&M已经连续13年推出限量合作款产品

市场上对于轻奢及轻奢品牌的界定没有一个统一的标准,为了避免分类不清造成的问题,在后文中进行分析的轻奢品牌主要包括二线纯正轻奢品牌、部分新兴设计师品牌和快时尚品牌高端线,涉及到的品牌及基础情况罗列如下:

轻奢品牌列表

四

多品牌融合,并购整合的集团化运作

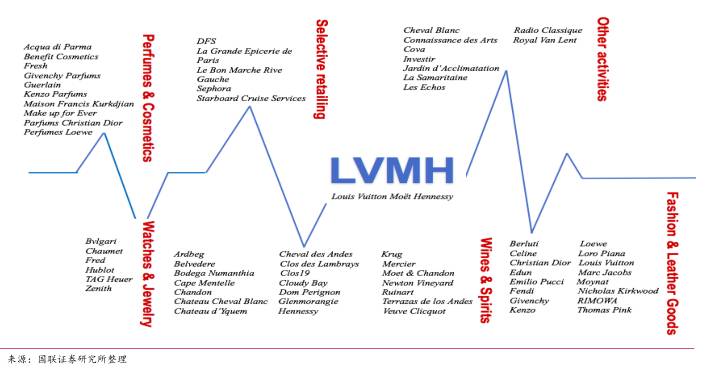

事实上,并购整合这一趋势早就成为了奢侈品行业的发展趋势。法国奢侈品集团LVMH 在 1987 年便并购了 Dior 香水,其后二十年间集团共进行了 62 笔收购。除此之外,LVMH 集团还持有 74 家公司的股份。

在这些大大小小的并购后,LVMH 集团始终坚持一个整合原则:通过集团化经营模式发挥协同效应,从而实现品牌价值最大化。具体来说,LVMH 集团曾通过共用人力资源这一举措来挽救 Celine 日益下滑的销售额。2000 年,LV 的二号人物马克卢比耶担任 Celine 品牌负责人。通过重塑Celine 品牌形象、转变业务模式、缩短产品流通时间等举措,带领 Celine 走出经营困境。

法国LVMH集团旗下各品牌

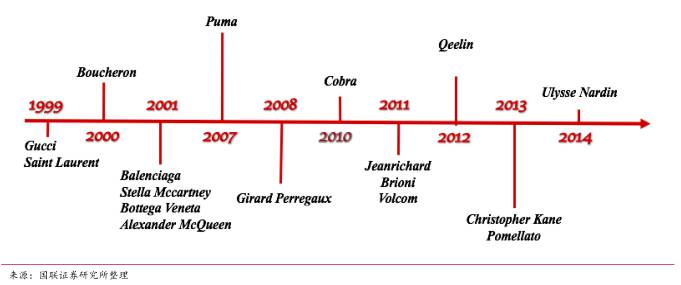

奢侈品行业另一个并购整合的典范是 Kering 集团。1999 年 Kering 初涉奢侈品行业,收购 Gucci 42%的股权。之后又相继收购圣罗兰、圣罗兰美妆、赛乔罗希,强化了集团在奢侈品业界的地位。2013 年 Kering 又凭借收购中国本土奢侈品牌 Qeelin(麒麟珠宝)和意大利高级珠宝品牌 Pomellato,使得其在珠宝业务上的实力迅速增强。

法国Kering集团收购进程(1999-2014)

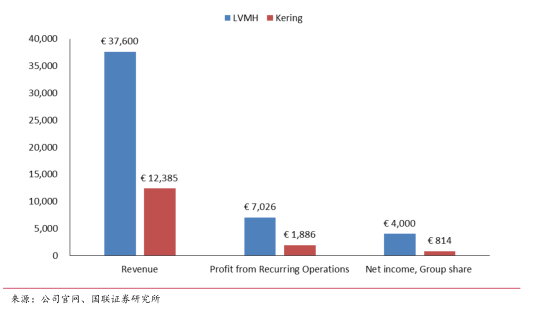

不同于 LVMH 只瞄准“最高贵”品牌收购的做派,Kering 集团的收购对象趋于多样化。在集团化经营模式下,大众品牌与小众品牌优劣互补。在这种互补的经营模式之下,Kering 在 2016 年交出了一份漂亮的业绩单。根据 Kering 集团 2016 年发布的财报,集团合并营业收入为 123.85 亿欧元,同比增长 6.9%。营业利润为 18.86亿欧元,同比增长 14.5%。净利润为 8.14 亿欧元,同比增长 16.9%。

LVMH集团和Kering集团2015财年各项经济指标

轻奢行业在集团化经营模式之下也能发挥协同效应,创造品牌价值。其一可以在产品销售阶段进行协同,实现成本端的优化;其二是能够借助并购品牌的影响力来提升集团自身的影响力,实现品牌价值最大化的目标。

2015 年,Coach 以 5.74 亿美元收购美国高端鞋履品牌 Stuart Weitzman ,现在看来,这着实是一笔划算的买卖。

收购后,Coach 利用 Stuart Weitzman 在鞋类产品设计生产方面的资源,逐步转型为集成衣、鞋履、手袋、配饰为一体的现代轻奢品牌。功夫不负有心人,Coach 在 2016 年三季度一举拿下 10.331 亿美元的集团整体净销售额,打破了业绩下跌的魔咒。2017 年 7 月,Coach 又趁热打铁以 23.8 亿美金收购 Kate Spade。

除了海外集团在紧锣密鼓地并购整合外,一些中国本土公司也走上了收购之道。

2016 年, 山东如意集团以 13 亿欧元收购法国轻奢品牌 Sandro、Maje 和 Claudie Pierlot。收购前,这几个品牌所属集团 SMCP 创下 7.86 亿欧元的销售额,同比增长16.4%。

而这亮眼的业绩大部分归功于SMCP集团品牌对中国消费者的巨大吸引力。此次收购无异于是双赢的:SMCP 集团能够借助如意集团的财力、人力资源打开中国市场;而对于山东如意来说,收购 SMCP 集团能将其巨大的品牌影响力传导至自身,形成一条完整的价值传导链。

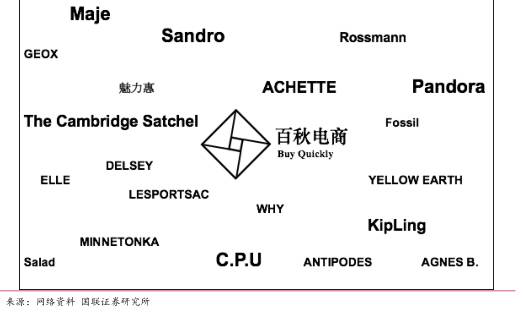

2016 年,歌力思以 2.7 亿元收购电商代运营平台百秋网络。收购前,公司主要通过天猫、聚尚、唯品会、京东、走秀网等电子商务平台进行销售。从其 2015 年财报来看,公司网络销售金额高达 7608.65 万元,与去年相比增长了近 55.70%。

进入网络时代,顾客消费方式也悄然发生了变化。而今,歌力思顺应这一变化,充分利用百秋网络线上销售平台,为顾客提供多种消费方式,增大顾客对品牌的接触点,同时为顾客提供快速精准的服务,最终达到提升品牌价值的目标。

在打开线上销售渠道的同时,歌力思又着力推进多品牌融合战略。2015 年 9 月,歌力思收购东明国际投资有限公司并通过东明国际间接拥有德国轻奢高档女装Laurel 在中国独立的设计权、定价权和销售权。

百秋电商运营20个品牌,拥有丰富的代运营经验

次年,公司又引入了具有“刺绣、水洗、泼墨”特点的美国轻奢潮牌 Ed Hardy 和追求街头情怀具有法式简约风格的轻奢品牌 IRO。不得不说,Ed Hardy 和 IRO 的加入为歌力思注入了不一样的时尚元素,丰富了公司的盈利增长点。歌力思 2016 年报显示,公司全年实现营业收入为 11.32亿元,较上期增 35.53%;归属于母公司所有者的净利润为 1.98 亿元,较上期增23.84%。

参考文献:国联证券《新消费主题投资报告》 麦肯锡:《轻奢市场面面观》

本文由MTR海外记者站与Terry Tian联合编辑,作者Terry Tian系MTR首席营销官

评论