英国退欧公投给欧盟政治稳定性带来的冲击,是当前市场面临的重要风险之一,但最为急迫的问题可能依然是欧洲银行业。

GoldMoney.com经济学家Alasdair Macleod认为,法国、意大利等国家政府和企业大量贷款来自德国等国的民间储蓄,而他们已经无力还款,且也不可能将债务无限期展期。随着意大利等国民间部门债务状况进一步恶化,银行业面临的系统性问题就愈发严重。

他写道:

德国的民间储蓄,被用于向法国、意大利、西班牙、葡萄牙和希腊等国的政府和企业放贷。但这些国家都无力向德国储户偿还贷款,也无法让不断增长的债务持续展期。

此外,这些国家私营部门坏账仍在攀升,例如意大利私营部门银行不良贷款率已经接近GDP的20%。

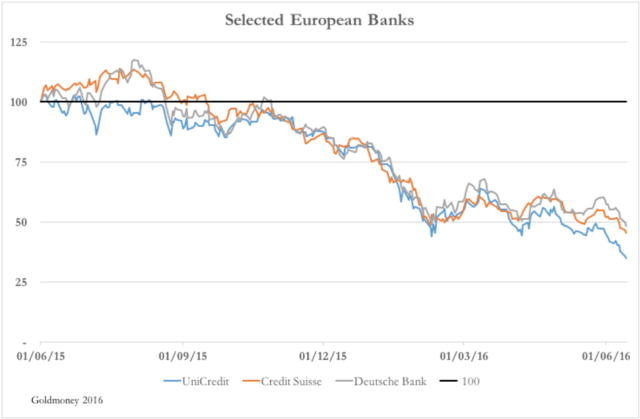

Macleod表示,这些问题的规模之大,不再是可以修修补补的问题,而是已经成为一个严重的系统性问题。从各大银行的股价来看,自雷曼危机起,欧洲银行业就已经在不断为生存挣扎。

正如上图所示,意大利联合信贷银行、瑞士信贷和德意志银行股价在过去一年均遭腰斩。Macleod称,去年2月意大利银行业困境暴露后,股价跌至金融危机以来新低,这种影响已经扩散开来。

对于这种状况,投行也已经发出警告。据近期路透报道,在支付CoCo债利息上,联合信贷银行以及德银可能已面临困难。该投行还表示,法国农业信贷银行、法巴银行和瑞信发行的CoCo债也面临风险。

所谓CoCo债,即额外一级资本债券(additional tier 1 (AT1) bond),是由银行发行的欧元应急可转债,允许银行在一定情形下无责地不支付债券利息而将债券强制转为普通股或者进行债券本金减记,是风险级别较高的金融机构债券。

此外,欧洲现金和银行存款持续流出,而国债不断吸引资金流入,也凸显出银行业面临的窘境。Macleod写道:

资金流入国债规模如此之大,以至于4000亿欧元投资级公司债收益率也跌入负值。市场评论人士将这归咎于英国退欧带来的担忧,但是如果看一下欧洲银行业的财务状况,就能发现其实是另一回事。

在银行面临巨大的坏账压力之际,他们也在面临着资产负债表中存款收缩的窘境,而负利率和系统性风险担忧则又加剧了这种情况。

Macleod还表示,尽管欧洲央行行长德拉吉曾表示不惜一切代价保卫欧元,但是欧洲对于储蓄和投资来说都已成为很危险的地方。

Macleod最后总结称,不管英国公投结果如何,都将无法阻止欧洲正在发酵的银行业系统性危机。他称:

这两件事是毫无关联的,尽管英国退欧可能会被视为导火索。

英国退欧事件会过去,但欧洲银行业崩溃不会停止,不管6月23日发生什么。

来源:华尔街见闻

评论