“第六节伸展运动,一二三四五六七八,二二三四五六七八……”

七月末一个工作日的早晨,东北特钢集团位于辽宁大连的厂区内,富有节奏感的早操背景音乐从高音喇叭内传出。集团办公楼前,近百名身着橙红色工作服或浅蓝色衬衫的员工排着队,在音乐的伴奏下,动作并不整齐地做着早操。

早操结束后,员工们三两成群地回到办公室,开始了一天的工作。对于东北特钢两万多名员工来说,他们的工作看起来一切如常。

表面的平静下,一场危机笼罩在这家北方最大特钢公司的头顶。

公司门口安保系统变得更为森严和敏感。如果有人在厂区门口举起手机拍照,会被警觉的门卫注意并予以制止。

在成立近十二年后,这家国有企业突然陷入了突如其来的危机。东北特钢时任董事长杨华3月的意外离世成为了这场危机的导火索。根据官方最初披露的信息,杨华在居所内上吊自杀。但他做出这一选择的原因却显得扑朔迷离,东北特钢和介入调查的大连市公安局尚未对外公布更多消息。

53岁的杨华此前一直在同样位于辽宁的鞍钢集团任职,2015年4月调任至东北特钢,接替年近63岁的原董事长赵明远,后者自从东北特钢2004年成立后就一直执掌该公司。

从杨华离世的第五天开始,东北特钢接连发生债务违约。不到四个月的时间内,发生连续7次、总计47.7亿元的债务违约,东北特钢被冠以“违约王”的称号。这家地方国企的连续债务违约还触发了辽宁省政府的信用危机,持有东北特钢的债券投资者要求证监会、银监会及发改委暂停辽宁省政府及企业的对外融资,东北特钢由此陷入更深的舆论漩涡之中。

辽宁省国资委是东北特钢的实际控制人,截至去年6月末,共持有后者68.81%的股份,中国东方资产管理公司和黑龙江省国资委分别拥有其16.67%和14.52%的股份。

为解决债务问题,接替杨华的新任东北特钢董事长董事提出“债转股”的解决方案,董事此前曾在辽宁本溪钢铁集团任职。但这一提议遭到部分债券投资者所反对,甚至有激进者要求对东北特钢进行破产清算,以偿还债务。

对于这家志在成为全球第一特钢企业的公司而言,目前的处境并不乐观。

东北特钢的主要产品包括汽车钢、工模具钢及轴承钢等高附加值的特殊钢,在汽车、工程机械以及军工领域有着广泛应用。2004年,大连钢铁集团、抚顺特钢(600399.SH)以及北满特钢三家公司合并成立东北特钢,相比于这家仅有十二年历史的新企业,上述三家公司可谓历史悠久,建厂最早的大连钢铁集团成立于1905年,抚顺特钢和北满特钢分别成立于1937年和1952年。

抱团取暖是这三家企业走到一起的原因。2002年,抚顺特钢陷入生存危机,大连钢铁集团遂对其实施托管,两家公司随后重组成为辽宁特钢集团。2003年,地处黑龙江省的北满特钢严重亏损并全面停产,在黑龙江和辽宁省地方政府的协调下,公司交由辽宁特钢托管。不久后的2004年9月,两家钢铁企业再次完成重组,成立了总部位于大连的东北特钢集团。时任大连钢铁集团董事长的赵明远出任东北特钢集团掌门人。

东北特钢在今年彻底跌入低谷并非没有征兆。在大连当地人眼中,公司这几年效益不好已不是秘密。56岁的李明(化名)是东北特钢的老员工了,2014年下半年,他发现每月的奖金变少了,工资也跟着出现下降。现在他到手的工资不到4000元,相比2011年-2013年间少了约1000元,那三年是工厂职工待遇最好的时候。

还有四年就退休的李明似乎并不太关心东北特钢的未来。“即使工厂要倒闭,我在这里熬到退休应该不成问题。”他告诉界面新闻记者。

当然,也有相对乐观的员工。在大连基地炼钢厂工作的张亮(化名)告诉界面新闻,公司目前并未拖欠工资,也没有裁员,现在钢铁行业都不景气,工人的薪水下降也可以理解。

“每个厂情况不同,有的分厂效益下降比较快,工资的变化幅度也会更大些。”他说。张亮八年前加入东北特钢时,正赶上大连生产基地进行搬迁,从入厂开始,他就忙着设备安装和调试,直到现在的日常生产。

这座生产基地正是目前东北特钢的总部所在地,位于大连市郊金州区的登沙河镇。出于环保等多方面考虑,紧邻市区的老厂在十年前被要求搬迁至70公里外的这处新址。

李明目前居住的金家街,就在东北特钢大连老厂附近。从这里搭轻轨,再转乘一辆印有东北特钢字样的员工大巴,就能到达新厂。住在市区的员工大部分选择类似的通勤方式,单程需要耗费大约一个半小时。

在一位东北特钢中层人士看来,正是由于这座新建的大连基地,直接导致了东北特钢陷入目前的经营困境。

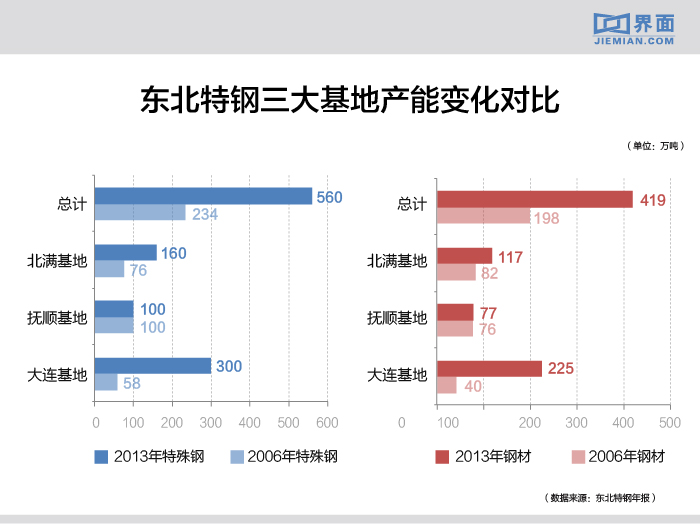

东北特钢开建这座基地的2007年,距离公司重组成立不过三年时间。此时,东北特钢拥有年产特殊钢234万吨、钢材198万吨的能力。在三座基地中,总部所在地大连工厂的产能排名末尾,特殊钢和钢材的产能仅有58万吨和40万吨。而抚顺基地则年产特殊钢100万吨、钢材76万吨,另一座北满基地的特殊钢和钢材年产能为76万吨及82万吨。

按照最初的计划,大连新基地搬迁后,其产能将有所扩充,达到年产特殊钢119万吨、特殊钢材108万吨的规模,超越抚顺基地,成为东北特钢最重要的工厂。在国家发改委对于该项目的批文中,还要求东北特钢同步淘汰抚顺基地和北满基地合计60万吨钢的落后产能,使得炼钢总能力不增加。

大连新基地的总投资被确定为56.4亿元,其中约40亿元来自于大连基地老厂区的土地出让金,其余部分则由公司自筹。为此,东北特钢在2008年募集其首批5亿元的公司债,为期七年。

但在项目开工后,大连基地的建设并未按照原定的投资计划进行。在2012年工程竣工时,工厂的钢和钢材产能达到了300万吨及225万吨,相较最初的方案翻番。这也使得东北特钢的整体产能大幅提高,钢生产能力提升至560万吨,钢材产能则增加至419万吨。

大连当地媒体报道称,东北特钢曾计划在2015年实现特殊钢和钢材产量800万吨以及690万吨,大连新基地的产能扩张,是这一宏伟计划最重要的部分。公司层面在提及该基地时,称其创造了特钢行业总量规模最大、装备水平最强以及工艺技术最优等六项世界之最。这座面积300万平方米的新生产基地,有四个北京故宫那么大。

而东北特钢也为此付出了沉重的代价——大连基地的投资额急速膨胀。2010年,其预计该项目的投资将增加至100亿元。而在项目最终竣工投产时,它的实际投资额高达156亿元。

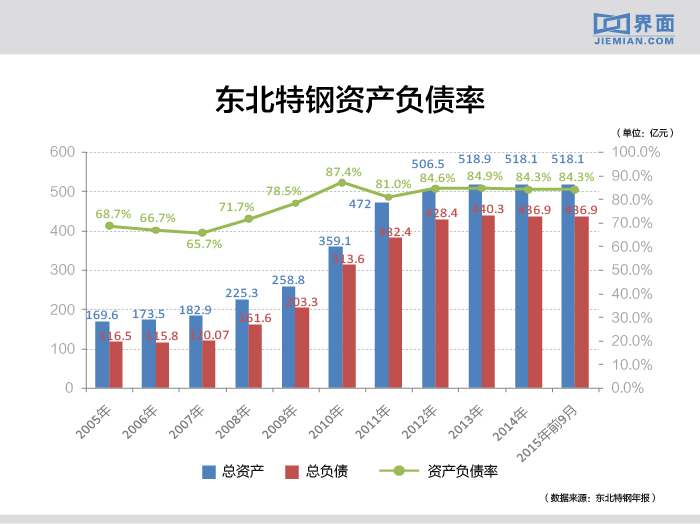

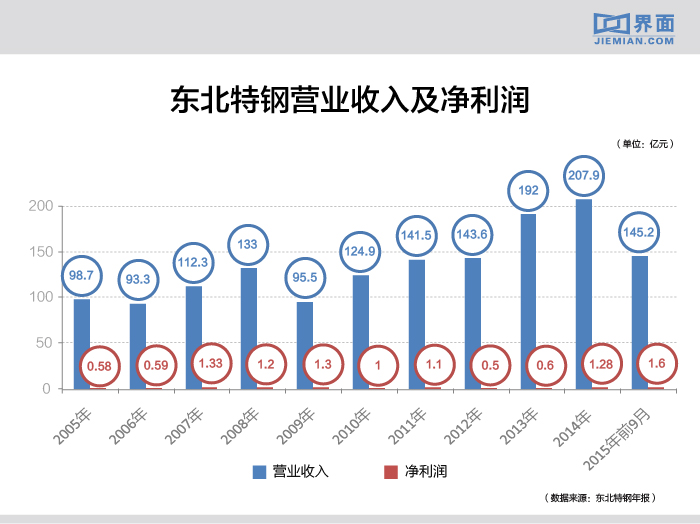

与东北特钢当时的资产规模相比,这笔投资显得有些过于庞大了。截至2006年底,东北特钢的资产总额不过173.5亿元,负债115.8亿元,当年主营业务收入93.3亿元,净利润0.59亿元。

大连老基地搬迁后,从当地政府处取得的土地补偿金原本可以覆盖新基地七成的投资费用,但在投资额翻番后,这笔费用捉襟见肘。东北特钢最终获得的土地补偿金提高至55亿元,不过仍只能覆盖新基地四成的投资额。公司不得不通过银行借贷以及发债等手段筹集资金,由此引发的,是公司资产负债率的陡然升高。

2007年,大连新基地开建之初,东北特钢的资产负债率尚停留在65.7%。此后这一数字逐年上升,到2010年达到最高峰87.4%,并在未来数年内维持在85%左右,其披露的最新数据显示,到2015年9月底,其资产负债率为84.3%。

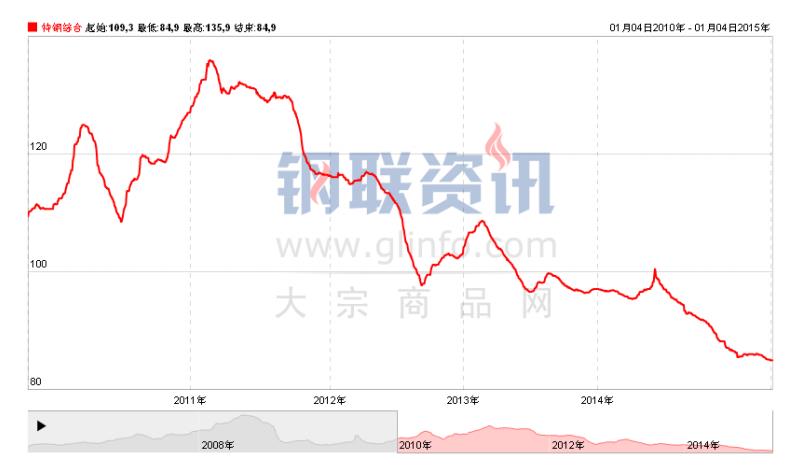

而当项目在2012年建成时,中国的钢铁行业却陷入产能过剩的泥潭,并在当年首次出现6.9亿元的全行业亏损。包括特钢在内的钢材价格也出现大幅下降,根据钢铁资讯机构我的钢铁网的统计,中国特钢价格综合指数在2008年6月达到158.8点的历史最高位,此后有所波动,2011年初攀上135.9点的高位,此后即开始逐年回落,至2015年初停留在85点左右。

新的大连基地原本被寄希望于扩大公司的利润规模,但实际盈利情况却并不理想。2014年,大连基地的净利润为1617万元,去年上半年,其净利润不过332.34万元。甚至不及资产规模和产能均逊于自己的抚顺特钢。抚顺特钢2014年及2015年的净利润分别为0.4及1.9亿元。

前述东北特钢内部人士称,最近几年,民营特钢企业的发展速度比较快,而东北特钢的各项经营指标都要落后于行业平均水平,目前的两个主要基地中,尽管大连基地在规模上要大于抚顺基地,但是在技术和效益上却没有明显优势,被认为运营存在一定问题。

一位不愿具名的特钢行业分析师也指出,在过去数年中,东北特钢的市场地位并没有得到大的提升,虽然仍位列国内特钢行业的第一梯队,但逐渐被兴澄特钢等后来者所超越。

公开信息显示,东北特钢的盈利最高峰出现在大连基地开建的2007年,净利润为1.33亿元,此后数年尽管其营业收入不断提高,但利润水平再未超越过这一峰值。

一家东北特钢违约债券的承销商告诉界面新闻,东北特钢在与其开会时承认,大连基地搬迁所造成的大量负债,是公司债务问题的根源所在。

前述特钢行业分析师认为,就东北特钢的市场地位和品牌效应而言,其此前大幅提高产能无可厚非,因为特钢行业的高端产品目前并不存在十分明显的产能过剩问题。但是在企业扩张过程中,投资的管控显得更为重要,因为管理不到位而丧失原先市场地位的例子并不少见。

前述东北特钢中层人士称,大连新基地并未实施分期建设,且投资方只有东北特钢一家,造成投资负担过大。而包括特钢在内的整个钢铁行业此后进入下行周期,使得投资回收周期变长,这导致东北特钢的资产负债率陡然上升,近几年只能依靠借新债还旧债填补资金缺口。

界面新闻记者就东北特钢债务违约一事联系该公司外宣部门,但对方婉拒了采访请求。

2013年6月,东北特钢的债券评级机构联合资信首次将其评级展望下调为负面,理由是公司盈利规模逐年下滑、债务负担呈持续加重趋势。

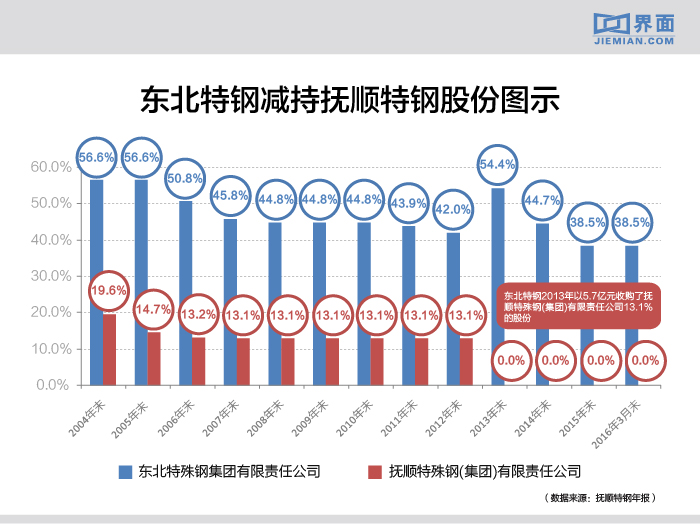

资金趋紧的情况下,除了银行借款以及发行债券,东北特钢还通过出售旗下上市公司抚顺特钢(600399.SH)的股票筹措资金。2005年,东北特钢持有这家公司56.62%的股份,并在2007年首次减持,至2012年底,所持股份已下降至42%。

2013年,抚顺特钢的第二大股东抚顺特殊钢(集团)有限责任公司破产清算,东北特钢以5.7亿元购得其所持有的13.11%股份。东北特钢此后并未停止减持的步伐,截至今年一季度,东北特钢仅持有抚顺特钢38.58%的股份。

过去十年,东北特钢共计减持约31.15%的抚顺特钢股份。去年大牛市期间,东北特钢还曾在4月末至5月初的8个交易日内连续卖出抚顺特钢6.13%的股份,以当时的股价计算,套现约8亿元。

在大牛市终结后,为响应管理层救市的号召,作为大股东的东北特钢承诺在12个月内斥资1.8亿元增持抚顺特钢股票,不过由于资金不足其并未履约,因此在今年7月遭到辽宁证监局警告。

去年7月至今,东北特钢再未减持抚顺特钢的股票。失去这一筹资手段后,其资金流愈发紧张。东北特钢的2015年度第一期短期融资券(15东特钢CP001)首先出现兑付问题。该债券发行总额为8亿元,期限1年,到期应付本息总计8.52亿元。

今年3月28日,东北特钢宣布15东特钢CP001无法及时兑付本息。此后,另有六只东北特钢发行的债券未能按期足额偿付,这七只债券所涉发行规模共计47.7亿元。

东北特钢去年三季度的财报显示,截至2015年9月末,其总资产为518.1亿元,总负债则达到436.9亿元。

前述东北特钢债券的承销商认为,东北特钢在债务融资方面的续接出现问题,直接导致了此次资金链断裂。“在借贷方面,各家银行的支持尚可,尽管小银行有一些调整,但主力银行并没有压缩借贷规模。”其表示。

在实质性债务违约后,东北特钢公布了“债转股”的解决方案,不过这并未被债券投资者所接受。其中,金融债务中70%的比例转为股权,另外30%保留,原债权人可通过东北特钢整体上市或资产注入上市公司后实现投资退出。

前述东北特钢债券承销商称,该公司并未对“债转股”方案明确表态,而是要求东北特钢细化这份操作性不足的提议。“有没有法律支持债转股,这些股份能否在公司上市后顺利实现退出,目前的方案中根本没有提及。”该承销商告诉界面新闻记者。

债券持有人开始对东北特钢持续施压,以期保全本金和收益。7月28日,东北特钢2015年度第一期、第二期、第三期短期融资券持有人会议的决议对外发布,投资人提出偿还本息、承诺不强行实施“债转股”等方式逃废债,并要求东北特钢公布延迟发布的2015年报。

东北特钢在8月2日答复称,不会采取恶意逃废债行为,也不会单方面对未兑付的债务融资工具采取“债转股”行为,并愿就债务偿付问题与债券持有人进行协商,谋求根本解决债务违约问题。

评论