文|红餐网

随着8月接近尾声,上市公司半年报的披露也即将落下帷幕,预制菜领域,“速冻供应链第一股”千味央厨(001215.SZ)和“预制菜第一股”味知香(605089.SH)相继公布最新成绩单。

这两家企业的主营业务都是提供半成品,但却走出了完全不同的发展道路。前者专注B端,后者聚焦C端。通过它们的财报数据,也让我们一探预制菜赛道今年上半年的温度。

营收、净利双增,但净利润增速开始放缓

味知香和千味央厨在2021年同年上市,业务范围均涉及预制菜。

前者是一家专业的预制菜公司,主要从事半成品菜的生产、研发和销售,有“预制菜第一股”之称;后者则是一家专门的餐饮速冻面米制品供应商,为餐企提供定制化、标准化的预制半成品,被称为“速冻供应链第一股”。

上市两年后,味知香和千味央厨双双交出了“营利双增”的上半年成绩单。

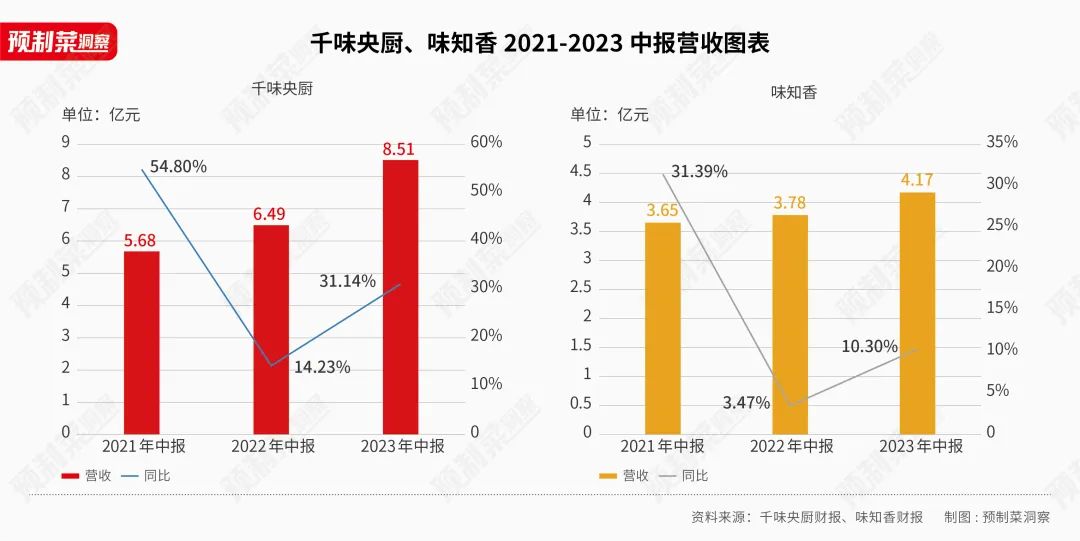

财报数据显示,今年上半年,味知香实现营收4.17亿元(人民币,下同),同比增长10.30%。净利润达7468.19万元,同比增长6.12%。千味央厨营收8.51亿元,同比增长31.14% 。净利润达5589.86万元,同比增长22.18%。

不过,相比去年同期,两家企业的净利润增速均出现了下滑态势。

今年上半年,味知香的净利润增速降至6.12%,已是个位数增长。而2022年上半年和2021年上半年,味知香的净利润增速还为两位数,分别为14.58%、17.37%。净利润增速的放缓,或许与味知香渠道承压有关。

一方面,味知香的经销店渠道表现不太乐观。

财报数据显示,今年上半年,该渠道实现营收0.54亿元,同比下滑了16.02%。据此前公布的数据,该渠道毛利率过去两年都超过了25%。经销店营收下滑,一定程度上影响了味知香的整体利润表现。

另一方面,味知香加盟店的拓店表现不如去年同期。

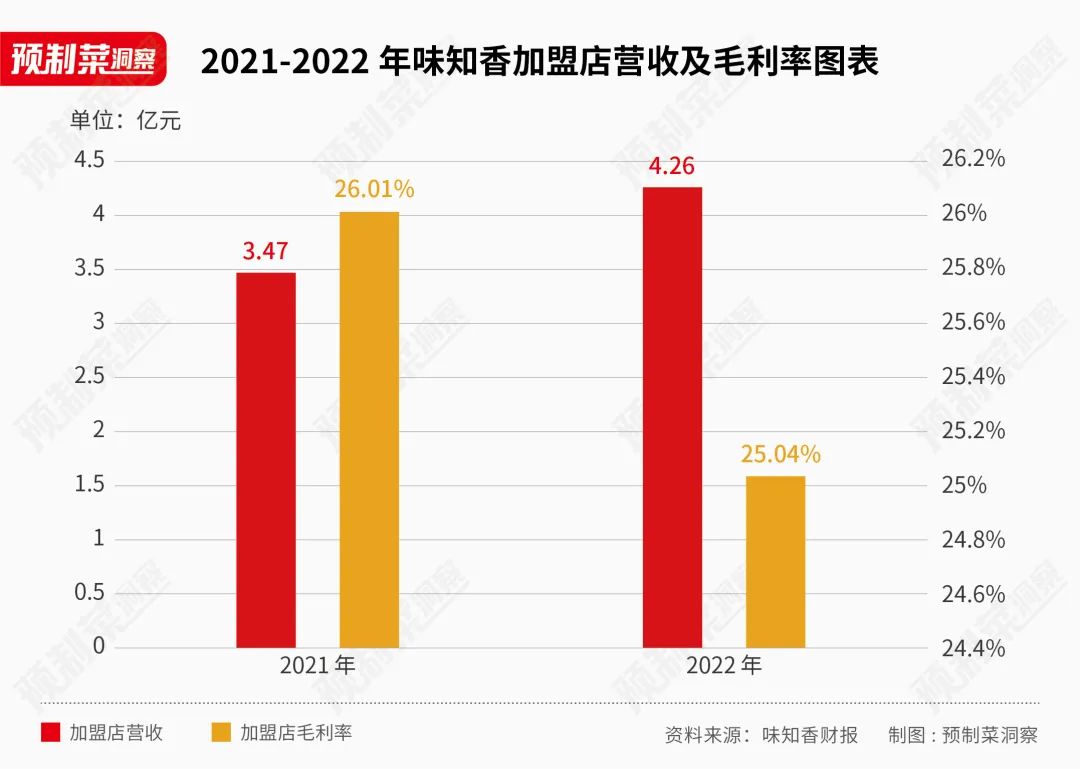

从味知香近几年财务数据来看,伴随着加盟店数量的增长,其营收规模也水涨船高。

2018-2022年,味知香加盟店数量分别为440家、801家、1117家、1319家和1695家,加盟店贡献的营收分别为1.50亿元、2.60亿元、3.20亿元、3.47亿元和4.26亿元。味知香的年营收也由2018年的4.66亿元提升到2022年的7.98亿元。

而今年上半年,味知香开设加盟店188家,关店106家。新开店数量不及去年同期,但关店数量却逼近去年同期的2倍。这也导致加盟店渠道为总营收带来的增量有限,仅仅由去年同期的2.01亿元提升为今年的2.21亿元,间接影响了其利润端表现。据了解,2022年上半年,味知香共开设加盟店203家,关店57家。

净利润增速下滑同样发生在千味央厨这家企业身上。

今年上半年,千味央厨的净利润增速为22.18%,去年同期为25.43%,增速小幅放缓。但相比2021年上半年50.51%的净利润增速,下滑却很明显。

为何千味央厨的净利润增速放缓呢?

从产品上,或许可以找到答案。

据了解,今年上半年,千味央厨油炸类、蒸煮类业务的毛利率分别下滑了0.59%和0.85%。而这两大业务在总营收的占比合计超过6成。菜肴类及其他这一业务的毛利率虽然同比增加5.58%,但该业务对总营收的贡献率只有1成左右。

综合下来,报告期内,千味央厨的毛利率同比增加了0.70%。而2022年上半年,千味央厨的毛利率增幅还为0.99%。

两家企业均“营收净利双增、净利润增速下滑”的背后,各有不同的原因。接下来,我们将从多个维度探讨这两家企业的共性与不同。

上市2年后,业绩明显分化:千味央厨营收增速更快,味知香净利更高

从成长速度来看,这两家企业上市后,营收规模和净利润都呈逐年上涨的态势。

先说营收。当下,不管是营收规模还是增速,千味央厨都高于味知香。

2021年、2022年,味知香总营收为7.65亿元、7.98亿元,对应增速分别为22.84%、4.40%。这两年里,千味央厨总营收为12.74亿元、14.89亿元,对应增速分别为34.89%、16.86%。

从数据可以看出,千味央厨营收规模稳步提升,增速保持在两位数,全年总营收也由2021年的12.74亿元提升到了2022年的14.89亿元,增长了2.15亿元。

时间拉得更长一点,2018-2022年,除了2020年,千味央厨的营收增速均为两位数。

味知香的营收规模虽然逐年增长,但变化幅度不大,仅由2021年的7.65亿元提升到了2022年的7.98亿元,增长了0.33亿元,2022年增速已降到个位数。对比之前的2018-2021年,其营收增速均为两位数。

2023年上半年,味知香的营收增速回升到10.30%,但规模仅增长0.39亿元。而千味央厨的营收增速为31.14%,营收同期增长了2.02亿元。

再说净利润表现。虽然味知香营收增速、规模不如千味央厨,但是其赚钱能力却要好过后者。

财报数据显示,千味央厨的营收规模接近味知香的2倍,但是净利润水平不及味知香。2021、2022年,千味央厨年净利润都比味知香少上4000多万元。

2021、2022年,味知香的净利润分别为1.33亿元、1.43亿元,对应增速分别为6.06%、7.95%。而千味央厨的净利润分别为8846.41万、1.02亿元,对应增速为 15.51%、15.20%。

进入2023年,二者的净利润水平延续了过去的局面。今年上半年,千味央厨获得5589.86万的净利润,依然低于味知香7468.19万的净利润。

不过,千味央厨未来几年若能保持两位数的增长态势,其净利润水平追平甚至超越味知香也未可知。毕竟,今年上半年,千味央厨的净利润已比去年同期增加了1000多万元,而味知香只增加了400多万元。

为何千味央厨的净利润水平打不过味知香呢?

这或许与二者在产品、渠道上的布局不同有关。毕竟,渠道、产品的布局,会直接影响到一家企业的整体毛利率。

味知香是一家主攻C端的预制菜企业,且以线下门店渠道为主。

据味知香透露,其销售渠道主要分为零售渠道和批发渠道。批发渠道的客户,通常从事冷冻食品批发业务,从味知香采购产品后销售给酒店、餐厅、食堂,可见该渠道的产品最终流向了B端市场。

零售渠道则分为加盟店和经销店。其中,加盟店内只售卖味知香的预制菜产品,也扛起了营收大旗,自2020年起,加盟店渠道营收贡献率一直超过5成。

由于加盟店直接面向C端消费者,毛利率也较为可观。味知香在财报里指出,2021年、2022年,加盟店渠道毛利率分别为26.01%、25.04%。不过值得注意的是,其毛利率水平已经出现下滑态势。

千味央厨作为一家To B的企业,其半成品主要供应餐企,渠道分为直营和经销。

其中,直营渠道是指直接与餐企客户签约合作,这类客户大多是知名度高的连锁餐企,目前其为百胜中国、海底捞、华莱士、真功夫、老乡鸡、瑞幸咖啡等企业的供应商。

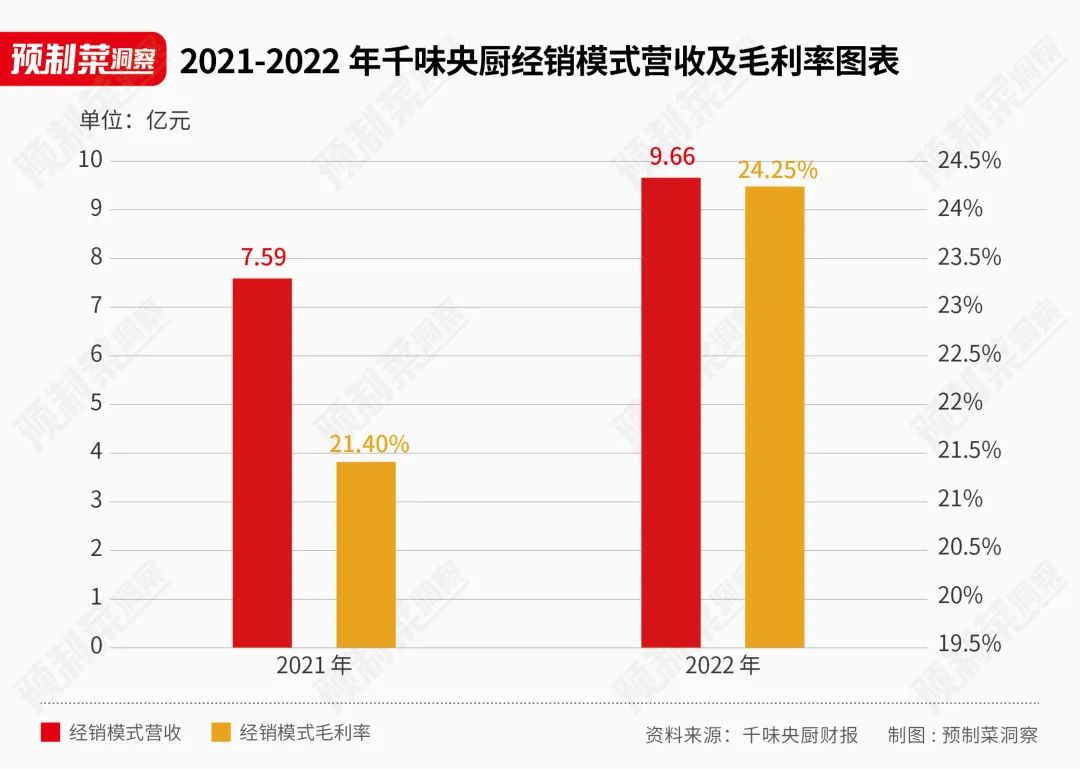

经销渠道则通过经销商向中小餐企供应产品。从营收占比来看,经销渠道的贡献率高于直营渠道。今年上半年,其直营渠道的营收在主营业务收入的占比为44.85%,经销渠道为55.15%。

由此可见,无论是直营渠道还是经销商渠道,千味央厨的产品大多流向B端市场,只不过有大B端和小B端之分。

面向B端,更容易走量,形成规模优势,但是毛利率相对更低。

2021年、2022年,在千味央厨总营收占比较高的经销模式毛利率分别为21.40%、24.25%,另外千味央厨主营业务的毛利率分别为22.10%、23.16%。其毛利率整体低于味知香,但呈现出逐年上增的态势,且二者的差距正在缩小。

由于渠道不同,二者也选择了不同的产品策略。

味知香主打C端,走的是多元化策略。毕竟,C端消费者对产品结构的丰富度要求更高。

目前,味知香的预制菜已有300余款,以菜肴产品为主,涉及牛肉类、羊肉类、猪肉类、家禽类、水产类、汤煲类、火锅类、素菜类。今年上半年,肉禽类和水产类预制菜贡献了九成以上的营收,单牛肉预制菜的营收贡献率就超四成。

而千味央厨走的是大单品策略,油条、蒸煎饺是其大单品,另外还在培育米糕、春卷、烧卖、烘焙类等大单品。从其产品矩阵也可以看出,千味央厨依然是以速冻米面制品为主。

菜肴类产品在其营收占比并不高。半年报显示,油炸类、蒸煮类、烘焙类、菜肴类及其他四大业务的营收占比分别为45.94%、18.70%、21.77%、13.18%。

综合产品策略、渠道布局、营收走势、净利润表现、毛利率走势来看,双方各有优势。

在营收规模、增速上,千味央厨更胜一筹。但在利润端,味知香更能打。不过,味知香的毛利率已经出现下滑趋势,千味央厨的毛利率逐年上升。

从资本市场的表现来看,这两家同年上市的企业,千味央厨给投资者的回报率似乎更高一些。

截至8月31日收盘,千味央厨的股价为65.56元,味知香的股价为39.69元。而据招股书,千味央厨的发行价为15.71元/股,味知香的发行价为28.53元/股。

今年半年报指出,千味央厨的基本每股收益为0.66元,同比增加了24.53%。而味知香的基本每股收益为0.54元,同比增加了5.88%。

结 语

预制菜仍处于发展的早期阶段,尚未出现绝对的全国性龙头企业,这也意味着B端、C端市场都还有机会。

但从今年上半年的表现来看,疫情放开后,预制菜企业C端表现明显不如去年同期。

比如安井食品就在半年报中直言,C 端直营商超等渠道在去年高基数下人流减少,再加上C端各细分渠道呈现碎片化特点,渠道分流现象较显著,表现不佳。

近几年,味知香线下加盟店的单店年平均营收能力也开始下滑。2018-2022年,味知香加盟店的单店年平均营收能力为34.10万元、32.43万元、28.65万元、26.29万元、25.11万元。

未来,在预制菜市场,To B的企业和To C的企业谁更可能胜出,我们且拭目以待。

评论