文|氨基观察

8月份结束了,创新药行业的期中考试也落下了帷幕。

尽管表象下整个行业是依旧是动荡不安,政策措施频繁出台、商业化挑战重重、出海悬而未果……但从业绩来看,事情似乎没有想象中那么糟糕。

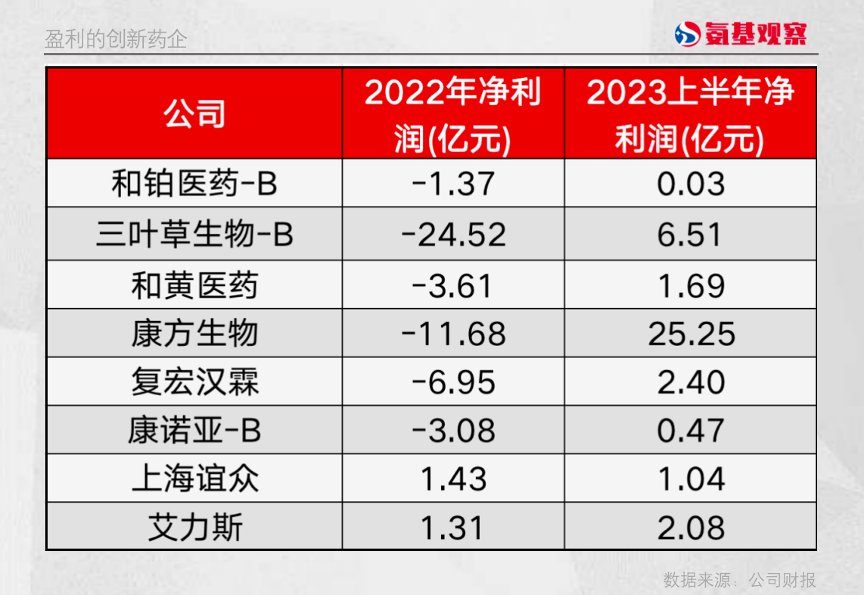

纵览创新药企的半年报,最大的亮点,莫过于越来越多药企证明了自己的盈利能力,根据Choice数据,上半年实现盈利的创新药企达到8家。而截至去年底,这一数字还仅为2家。

与此同时,为了应对突变的环境,越来越多药企在这方面达成了共识——降本增效。

在市场情绪依然低迷的当下,这对整个创新药行业无疑具有重要里程碑意义,让我们再次看到了信心:

泡沫过后的寒冬,创新药生态格局正在重塑,韧性也开始显现,行业开始加速迈向盈利新周期。

/ 01 / 越来越多创新药企走向盈利

关于biotech或biopharma亏钱,大家早已习以为常.

毕竟,前期需要投入巨大的研发资金,产品上市后,还需要加大渠道建设、市场推广费用,生物科技公司的盈利周期可能是5年或10年,甚至更长时间。

但迈入商业化环节的创新药企,正在加速这一进程。根据Choice数据,上半年实现盈利的创新药企达到8家。而截至去年底,这一数字还仅为2家。

当然,赚钱也是分情况的。

有公司是靠卖产品,实现了自有造血。其中,既包括复宏汉霖、艾力斯、上海谊众这些依靠核心单品赚钱的,也有和黄医药靠多款产品积少成多的。

以复宏汉霖为例,上半年营收25亿元,同比增长93.93%,净利润2.4亿元,实现扭亏为盈。这主要得益于核心产品汉曲优、汉斯状的销售收入持续增长。其产品销售收入合计约21.53亿元,汉曲优和汉斯状的销售额分别为12.77亿元及5.56亿元,为公司贡献了超85%的收入。

可以看到,除了生物类似药汉曲优持续发力,复宏汉霖的首个创新产品H药汉斯状,自去年3月获批上市后,在小细胞癌等适应症的支持下,销售额突飞猛进,这也为公司迈过盈利节点,打下了基础。

有公司是靠产品授权收入实现的盈利。比如,康方生物。上半年,公司实现收入36.77亿元,同比增长2154.4%;毛利36亿元,同比增长2566.4%;盈利24.895亿元,并首次实现盈利。

巨额利润主要得益于依沃西授权出海所得的首付款。上半年,5亿美元(约29.2亿元人民币)的首付款到账。这样的一次性收益并不能保证公司持续盈利。当然,随着依沃西海外临床的顺利推进,后续45亿美元的里程碑也可以增厚公司利润。

再比如和铂医药、康诺亚。后者尚未有产品实现商业化上市,但上半年实现了3.27亿元的营收,主要是向阿斯利康授权CMG901的首付款收入。

另外,也有公司是因为会计准则,实现了盈利。三叶草上半年扭亏为盈,主要是受益于流行病防范创新联盟(CEPI)的一笔巨额资助。

2020年5月,三叶草生物在研的新冠疫苗获得了CEPI3.84亿美元资助,由于该资助的随附条件现已获满足,这笔递延收益转为其他收入,大大增加了公司的期内收益。

凡事都有两面性。内卷让市场担忧创新药行业商业化预期的同时,也加速了创新药企们发展壮大的过程。尽管盈利背后的原因不同,但越来越多biotech迈过盈利节点,队伍日渐壮大,这一点仍是超出市场预期。

/ 02 / 降本增效成为共识

盈利队伍壮大的同时,你还会发现,创新药企越来越会过日子了。

这不难理解。资本市场环境的变化,政策端的微妙平衡,压力早已给到整个生物科技行业。所有参与者不仅需要准备棉衣,还要适应“冬季”的生活。

如何适应?越来越多创新药企在这方面达成了共识——降本增效。

可以看到,不少创新药企,都在想方设法地降低成本、减少支出、提高效率。尽管大部分仍未盈利,但当市场环境骤变,药企能否做到快速调整、活下去,同样重要。

如上图所示,这些创新药企在收入大幅增长的同时,成本得到很好的控制。典型如信达生物,上半年收入同比增长20.63%,营业成本仅增长6.56%,叠加研发、销售及行政费用端的严格控制,公司的亏损由去年底的27亿元收窄至1.4亿元,正在接近接近盈亏平衡点。

而在已经盈利的队伍中,典型如和黄医药,上半年收入同比增长163.74%,营业成本仅增长34.08%;不仅如此,公司也在想方设法提高效率,销售费用同比增长18.91%,行政费用则由去年同期的5252万元降至4184万元,这也无疑为其实现盈利做出了贡献。

从卷管线到卷效率,无论是主动为之还是被动而为,降本增效都成了一道必答题。

与此同时,药企还要进行现金管理,保持更稳健的现金流,以确保自己能够走的更远。在这一背景下,节流是核心手段。

根据BDO报告,2023年生命科学公司研发继续投入的意愿大幅缩减。2022年,大约有70%的企业希望增加研发投入,到了2023年减少至65%。

而减少研发投入的企业,则从2022年的2%,增加到了19%,近四年来首次超过5%。国内情况也类似。

根据半年报整体情况来看,上半年减少研发投入的创新药企占比达到43%,也就是说,几乎每两家创新药企便有一家减少研发投入。

Biotech都在勒紧腰带过日子,因为没有开源自然要学会节流。即便有充足的现金或能够获取更多的现金,优化项目、缩减预算、调整架构,以及减员降薪增效,也成了各Biotech过日子绕不开的话题。

当然,一味减少研发投入对于创新药企并不是好事。但是身处创新药寒冬,活下去是一种本事,如何活得好,则是一门艺术。

在迈向商业化阶段,如何在加强成本控制,将各项费用控制到位的同时,还能保持增长,成了药企们努力的方向。

/ 03 / 商业化蜕变新周期

悲观者也许正确,但乐观者往往成功。

透过最新的半年报,不难发现,国内创新药企正在上演商业化蜕变,但似乎市场尚未正视、重视这一变化趋势。

目前看,尽管大部分药企仍需要证明自己,但可喜的是,越来越多biotech迈过盈利节点,队伍日渐壮大。

在市场情绪依然低迷的当下,这对整个创新药行业无疑具有重要里程碑意义。

近两年,在医保控费、创新药内卷的背景下,市场上出现这样一种声音:创新药逻辑已变,高额的成本对应有限的支付市场,中国已经没有创新药的商业化下半场了。

而包括复宏汉霖、艾力斯、上海谊众等在内的创新药企,能在短时间内实现盈利,无疑将打消这些质疑。毕竟,放眼全球,一家Biotech从零开始探索商业化,短短三五年便走向盈利,都是极其罕见的。

而这足以说明,即使在中国市场面临医保控费的巨大压力,创新药商业化也依然是可以盈利的商业模式。

当然,你可能会说,对创新药企来说,首次依靠商业化实现盈利,是一次新的跨越,而如何持续证明自己具有盈利能力,才是上岸者们的真正难题。

实际上,未来随着创新药市场的持续向上,创新药销售额不断增长,对真正有能力的药企来说,盈利能力应该并不是一件需要太过担忧的事情。

核心在于,中国创新药已经踏上了新周期。接下来几年,我们将看到创新药企持续蝶变,走向盈利,并不断扩充管线,成为中国资本市场的核心资产。

寒冬必然只是阶段性的。未来,生物科技的需求依然旺盛,创新药企当博观而约取,厚积而薄发,在危机中寻找生机,在生机中迎接转机。

评论