文|连线Insight 向真

编辑|子夜

中国运动服饰品牌在经历多个周期之后,终于在2022年实现了对国际品牌的反超。

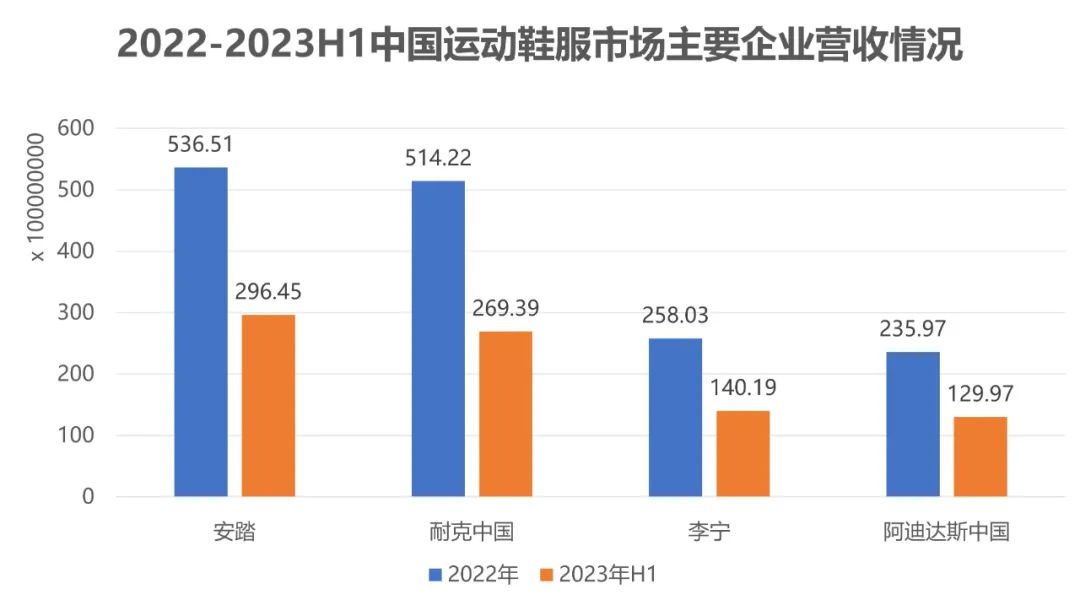

根据安踏和李宁的2022年财报,两家公司分别在2022年实现了536.51亿元、285.03亿元的营收,分别位居中国运动鞋服市场营收第一、第三的位置,其中安踏首次超越耐克中国,坐上中国运动鞋服市场的头把交椅。

这场反攻战并不好打,过去几年来,以安踏、李宁为代表的国产运动鞋服品牌,通过三种策略与阿迪、耐克抢市场:

通过大量收购其他品牌,强化自身的多品牌战略,多线出击;

通过营销和技术创新,推出兼顾本土和国际市场需求的产品,不断抢占年轻消费者的心智;

通过DTC渠道改革、数字化转型等多种方式提高供应链效率,缓解鞋服品牌普遍存在的库存积压难题。

要更好地理解安踏、李宁的弯道超车,就要将其放在服饰行业的整体大盘来看。根据国家统计局发布的社零数据,2022年中国商品零售中,服装、鞋帽、针纺织品的零售总额同比下滑6.5%,是下滑幅度第二明显的行业,仅次于家具类商品。

从市场表现来看,海澜之家、江南布衣、太平鸟、森马服饰等大型服饰集团也纷纷在2022年营收、净利下滑。服饰行业整体处在库存高企的周期当中,低价、打折促销的竞争成为常态,更加大了服饰品牌的生存难度。

放在低迷的行业大背景来看,安踏、李宁的反超显得更为不易。这背后也是运动户外赛道过去几年来的持续火热。

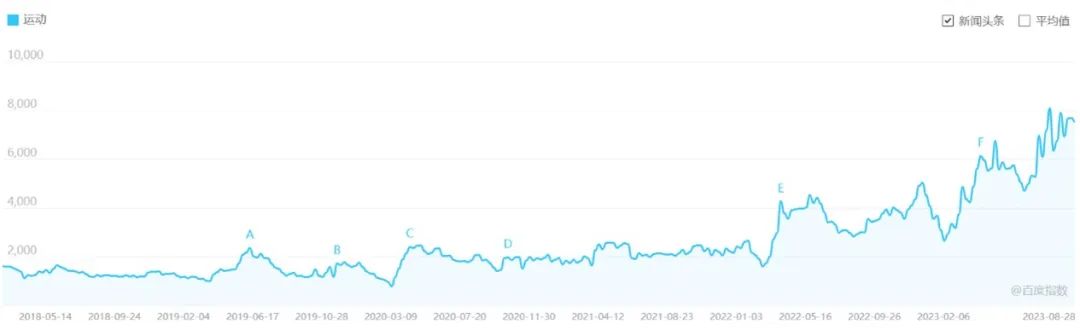

根据百度指数,2020年以来,国民的健康意识在变强,关于“运动”的百度搜索热度持续攀升,今年以来,“运动”的搜索热度更是大幅上涨。

“运动”关键词的百度搜索热度走势,图源百度指数截图

此外,下行经济周期下,消费者心理渐趋理性、谨慎,人们更愿意把有限的预算花在更实用百搭的服饰品类上,“一衣多穿”“基础款”逐渐成为消费趋势。而能满足健身、运动需求的运动服饰逐渐成为刚需,并被挖掘出多种穿搭用途,深入人们生活的方方面面。

穿着lululemon瑜伽裤逛街、踩着FILA老爹鞋和朋友聚会、穿着户外冲锋衣上班通勤的情况越发普遍。可以说,安踏、李宁等运动品牌的崛起,某种程度上就是以抢占时尚品牌的市场为基础的。

因此,服饰赛道上演了冰火两重天的态势——太平鸟、海澜之家、森马等老牌时尚休闲品牌的业绩普遍下滑,但安踏、李宁等运动品牌却实现了逆势增长。

尽管是行业动向使然,但并不是所有运动品牌都在这轮运动热潮中获得增长,国产运动品牌能反超国际巨头,也有行业大环境之外的个体因素。

01 安踏、李宁,如何反超耐克、阿迪?

进入2023年,安踏、李宁延续着2022年的整体增长态势,尤其是安踏,交出了一份从规模到增速、营收到盈利都十分亮眼的财报。

2023年上半年,安踏营收再创新高,同比上升14.2%至296.5亿元,净利润同比大涨39.8%至52.6亿元,毛利率也上升1.3个百分点至63.3%,达到历年最高水平。

就不同品牌来看,安踏旗下多个品牌都实现了正增长,其中安踏主品牌和FILA依然扛起了营收大旗,上半年分别实现141.7亿元及122.3亿元收入,位居中国运动鞋服市场第二及第五大品牌。尤其是去年营收下滑、毛利率下降、线下闭店率高达30%的FILA品牌,今年上半年成功扭转颓势,营收增长率重回双位数。

李宁则是喜忧参半,2023年上半年,总收入增长至140.19亿元,较2022年同期上升13.0%,创历年新高,其中鞋类、服装、器材配件的营收同比增速分别为11.2%、14.9%和16.3%。但毛利率和净利润却双双下滑,净利润为21.21亿元,同比减少3.11%,毛利率也从上年同期的50%下降至48.8%。

即便如此,对比耐克、阿迪达斯的情况来看,国产品牌的表现仍称得上亮眼。

2022年12月至2023年5月,耐克大中华区的营收为38.04亿美元,较去年同期仅增长2.2%,增速不仅远低于安踏、李宁,也是耐克增速最低的市场。连续八个财季业绩下滑的阿迪达斯大中华区虽然开始由跌转涨,但今年上半年整体营收为16.50亿欧元,同比仅微幅增长1%。

受益于此,安踏、李宁对比耐克、阿迪达斯的领先态势在今年上半年也得到了保持。

2022-2023H1中国运动鞋服市场主要企业营收情况,连线Insight根据公司财报整理(耐克中国数据统计周期分别为2021.12.01-2022.11.30、2022.12.01-2023.05.31,耐克中国、阿迪达斯中国的营收分别按照美元、欧元的报告期末汇率折算为人民币)

不止于安踏、李宁,特步、361度等头部国产运动品牌也在快速增长。2023上半年,特步国际营收为65.22亿元,同比上涨14.8%,归母净利润为6.65亿元,同比增长12.7%;361度的营收为43.12亿元,同比增幅高达18%,净利润为7.04亿元,同比增长27.72%。

随着众多国产品牌的业绩逐年向好,近年来中国市场上,国产运动品牌的市占率不断攀升,甚至超过国际品牌。

根据信达证券研报,2020年开始中国运动鞋服市场上份额最大的两个国际品牌,即耐克、阿迪达斯的市占率(国际CR2)开始高位回落,与此同时,市场份额最高的四个国内品牌,即安踏、李宁、特步、361度的市占率(国内CR4)则大幅反弹,直至2022年,后者超越前者,占据更大市场份额。

2017-2022年中国运动鞋服行业国内、国际品牌市占率对比,图源信达证券研发中心

不止于此,增长迅猛的国产运动品牌开始把眼光瞄准海外,朝国际品牌的主阵地发起反攻。2021年,安踏将未来十年的战略目标定为“单聚焦、多品牌、全球化”,“全球化”替代了之前的“全渠道”成为安踏的重要新战略。今年1月,安踏发布公告称将成立东南亚国际业务部,任命集团零售总裁王华友为负责人,由此正式迈出出海步伐。

为了更好地出海,安踏今年7月还斥重金签约了NBA巨星凯里·欧文,后者在NBA以粉丝号召力及签名系列的热卖和受欢迎著称。据KIXSTATS统计,上赛季全联盟穿着欧文签名鞋的球员占比达到6.3%,仅次于Kobe系列。

为了拿下欧文,安踏甚至还让出了耐克不愿意让步的签名系列球鞋的设计主导权,尚未透露的签约金额或许也十分可观。在外界看来,具备全球知名度和号召力的欧文,是安踏进攻全球市场的重要敲门砖。

凯里·欧文加入安踏,成为安踏篮球代言人,图源安踏官方微博

在拥抱海外市场方面,李宁的动作更早也更加频繁。早在2000年,李宁就在希腊、法国和西班牙等欧洲国家拥有特许经销商,但耐克、阿迪和新生品牌在中国的快速崛起,让李宁不得不暂停海外扩张。2008年后,乘着奥运会的运动热潮,李宁再度出海,目标西班牙,但随着授权经营的公司劳尔在2012年破产,李宁的国际化尝试再度失败。

2018年之后,李宁选择再出发,积极参加国际时装周,赞助海外的体育俱乐部,以及签约NBA球星,强化自身的全球化属性。

对于国产品牌而言,无论是要在国内抢更多蛋糕,还是要在海外突围,都需要用硬实力说话。

02 强营销、重技术、冲高端,国产鞋服品牌发起全面反攻

尽管从营收角度来看,安踏、李宁等国产品牌在中国正式反超耐克、阿迪是在2022年,但实际上早在2020年前后,国际品牌占据优势的竞争格局就已经开始松动。

从上文所述的市占率变化也可以看出,国产品牌、国际品牌的市占率走势开始逆转,就是在2020年。

2020年前后究竟发生了什么?我们选择了三个代表事件,它们背后映射出的一些趋势,在这场国产品牌的反击战中发挥了重要作用。

第一件事,是中国消费者心态的转变。2020年是一个关键的节点,这一年,国人开始期待强有力的国产品牌,也更愿意为其买单。根据知萌咨询于2020年发布的《2020中国品牌消费行为与态度研究报告》,2020年78.5%的消费者更偏好选择国货品牌,远远超过选择国外品牌的6.3%。这为国产品牌的反超提供了广泛的群众基础。

第二件事是自2018年李宁首次亮相纽约时装周,打响国潮设计风格之后,安踏、特步、361度等国产品牌也纷纷登上纽约、巴黎时装周等国际舞台。

这一趋势在2020年前后达到高潮,彼时李宁正值30周年,公司一边在法国蓬皮杜艺术中心举办了一场规格、声量都远超过往的时装秀,一边在敦煌落地了首场国内时装大秀,并同步推出了国潮风格的敦煌系列产品。

李宁在2018年纽约时装周上的服装款式,图源李宁官方微博

一面深挖国内,一面走向国际,是近年国产运服品牌的普遍趋势。而不管是深挖国内,还是进攻海外,营销和设计都是本土品牌的重要利器。

就营销来看,几家本土运动龙头的方式有诸多共性之处。除了热衷参加国际时装周、大型时装秀,本土品牌还冠名国内外体育赛事,签约NBA球星、国内流量明星等各类方式,拓展更广年龄、圈层和地域的受众。

例如安踏、李宁等不仅频频出现在奥运会、世锦赛等大型体育赛事上,还自主推出了体育赛事,如李宁的“李永波杯3V3羽毛球赛”等,以强化自身的专业品牌形象。

明星营销方面,李宁一边签约国内知名明星,一边合作韦德、巴特勒等著名NBA球星。安踏除了签约王一博、谷爱凌等流量明星,还重金签约了欧文、汤普森等NBA当红球星。

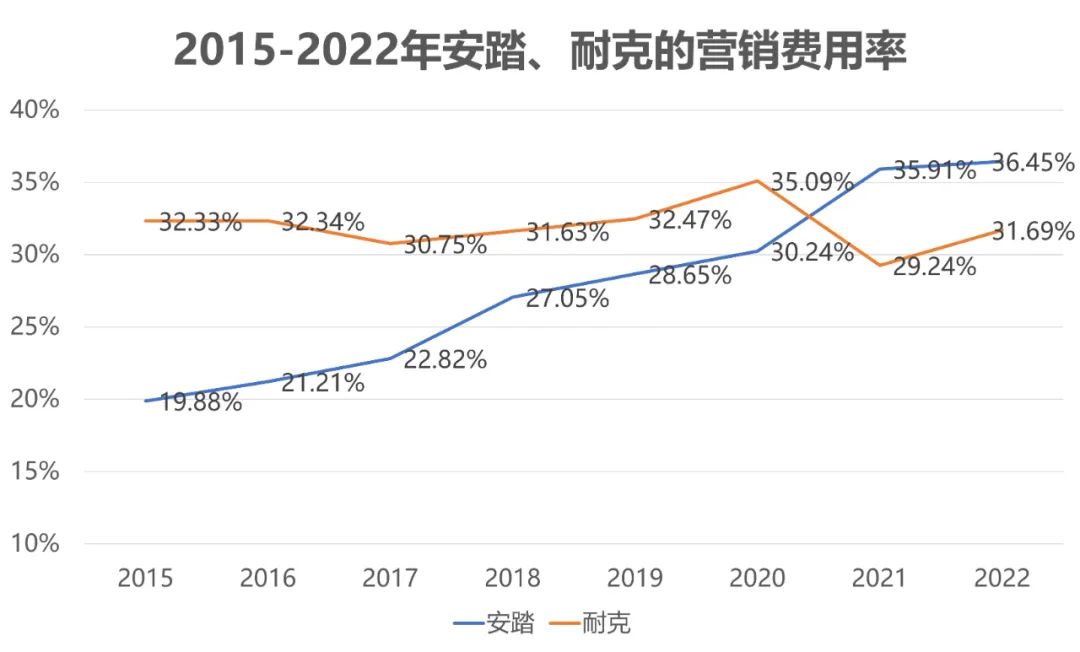

伴随大力度的营销投放和布局,安踏的营销费用率也逐年攀升。2015-2022年,安踏的营销费用率几近上涨了17个百分点,仅2021一年就上涨了5.67个百分点。对比狠砸钱做营销投放的安踏来说,耐克的营销费用率却高位回落,在2021年跌了5.85个百分点。

2015-2022年安踏、耐克的营销费用率,图源连线Insight根据公司财报整理(耐克的数据统计周期均以财年为准,其营销费用率指销售、行政及一般费用/总营业收入)

就设计来看,本土品牌一方面充分挖掘国潮文化。2018年凭借具有中国特色的“番茄炒蛋色”设计出圈后,李宁就惯于挖掘中国文化的各类元素——从飞檐斗拱的古建筑风格、扎染编织的传统工艺,再到皮影戏等传统戏剧。叠加服装上被放大的“中国李宁”品牌名,李宁不断强化自身的国潮元素和民族品牌属性,也因此抢占了大量国内消费者的心智。

另一方面,追求全球设计、全球审美,也是反超国际品牌的重要方式。近年来国内运动品牌持续升级设计团队,甚至不惜挖角竞争对手。2016年安踏就聘请了前阿迪达斯高级设计总监Robbie Fuller,后者加入后主导设计了KT 系列战靴、虫洞跑鞋、Clunky Sneaker 老爹鞋等经典产品。2020年,安踏又和前YEEZY设计师Salehe Bembury合作了一双鞋款。

可以说,通过发力广告营销、产品设计,国产品牌与国际品牌的差距正变得越来越小,甚至因为抓住了国潮的风口,而获得了更多机会。

第三件事则是2020年以来,国产品牌纷纷学起了手机、汽车厂商,开始通过发布会来官宣新技术、发布使用新技术的新产品。

先是匹克在北京举办了首个中国运动品牌科技大会“匹克125·未来运动科技大会”,后是安踏举办了首届创新科技大会,围绕新一代中底技术“氮科技”,发布了一系列新球鞋,如C202 GT马拉松竞速跑鞋、KT7篮球鞋等。就连发布会的PPT风格也如出一辙,能量回归率、耐久性、密度等技术数据直接抛在大屏上,向外界展现技术领先性。

动创未来·安踏创新科技大会上,安踏展示最新技术的数据表现,图源安踏官方微博

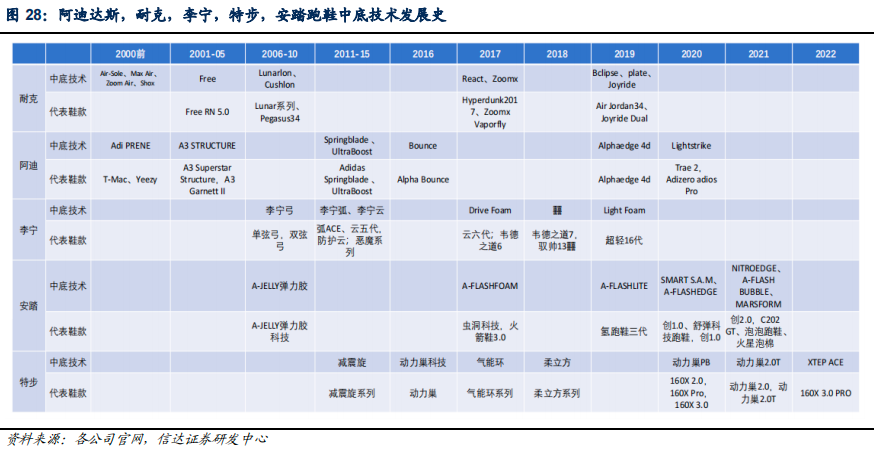

技术一直是运动品牌,尤其是鞋类产品的核心竞争力,产品款式也多以技术类型区分,比如畅销全球的耐克Air系列和阿迪达斯Boost系列,就是依托其Air气垫技术、Boost科技。在耐克、阿迪依托核心技术产品占领中国市场的2018年以前,国产品牌一直被诟病为核心技术弱,也因此常年拘泥在中低端市场互相竞争,无法推出技术溢价更高的高客单产品。

但2020年前后,情况出现了变化。一方面,国产品牌在技术领域不断突破。安踏在2021 年发布了全新中底科技“氮科技”,提升了跑鞋的回弹性、轻质和耐久性。

李宁也在2019年发布了兼具高效回弹与轻量化特性的“李宁 ”技术,后续李宁依托该技术推出了飞电系列、超轻系列等热销款式,多款跑鞋售价直接对标国际大牌,例如“天马”售价1299元,精英运动员版“飞电”则高达2099元。

另一方面,就在国产品牌不断发力的同时,耐克、阿迪达斯的技术突破却有所放缓。2013年阿迪推出颠覆中底技术的Boost科技后,很长时间没有新技术推出,直到近年推出4D新科技,但后者的关注度和销量却始终低迷,难以帮助阿迪回到Boost时期的辉煌。

2020年以来,耐克的创新步伐也明显放缓了许多。对比安踏、李宁、特步的高频技术迭代,并成功将新技术转化为商业销售额,耐克和阿迪更多还是在吃过去的技术老本。

耐克、阿迪达斯、李宁、安踏、特步的跑鞋中底技术发展史,图源信达证券研发中心

这与近年来双方在研发上的投入密切相关。近年来,国产运动品牌的研发投入大幅增加。2022年,安踏、李宁的研发费用支出分别同比增长14.6%、29%至12.69亿元、5.34亿元,研发费用占比分别为2.3%、2.1%。

与此同时,国际品牌的研发投入却有所下滑。以阿迪达斯为例,2018年以来,阿迪的研发费用支出、研发费用占比以及研发人员数量却持续下滑,到2021财年,其研发费用为1.3亿欧元,仅占营收的0.6%左右。尽管2022财年阿迪达斯重新增加了对研发的投入,但对比安踏、李宁,阿迪达斯的研发费用率仍然偏低。

不管是砸重金请头部球星、明星代言,还是积极拥抱国际舞台、开设境外大店,抑或是加码技术研发提高产品竞争力,最核心的底层目的有一个:提高品牌调性,增加品牌溢价。

1000元以上,从前是耐克和阿迪的主战场,国产品牌则常年在500元以下的价格带竞争,但在健康意识渐浓的当下,高端化几乎是一条必走之路。除了通过技术增加产品溢价外,近年来,安踏、李宁等国产品牌或收购高端品牌、或推出自主高端品牌,不断加码高端化。

秉持“多品牌战略”的安踏通过资本并购,已纳入多个中高端品牌,这其中尤以FILA、始祖鸟最具代表性。

2009年,安踏以3.3亿收购了FILA中国业务,此后便成为安踏的“第二增长引擎”。为将FILA打造为高端运动品牌,安踏开始将FILA与高尔夫、马术等价格更贵的运动绑定起来——一方面推出大量高尔夫、网球运动款式,一方面签约马术运动员华天作为运动推广大使。

2019年,安踏再度斥巨资收购了亚玛芬体育,将其旗下户外运动品牌始祖鸟、Salomon等13个品牌收入囊中。将始祖鸟纳入麾下后,安踏进行了一系列高端化运作,包括但不限于将门店开到爱马仕对面,售后服务对标奢侈品,打造“运奢”概念;组织“山地课堂”强化品牌专业形象;与高端酒店松赞联名合作,强化品牌调性等。

始祖鸟与松赞首个联名产品“卡瓦格博”系列,图源始祖鸟官方微博

但就像FILA在中国消费者心中的形象逐渐从高端变成大众,产品也在长期清库存的“价格战”中不断下探,始祖鸟正面临着相似的尴尬境况。

安踏将始祖鸟定位为运动奢侈品,却又难抵对销售规模的期待,从渠道、营销多种方式不断扩充始祖鸟的受众和市场,从最初渠道主打户外专营店、受众主打户外运动爱好者,到现在线下线下多渠道发售、白领人群均在覆盖范围内,始祖鸟的专业形象必然会在这个扩张过程中被弱化,如何在两者之间取得平衡,对安踏来说是一场考验。

李宁则更多选择孵化定位高端的子品牌来切入高端市场。2021年,李宁推出了高级运动时尚品牌“LI-NING1990”(李宁1990),部分产品由爱马仕设计师亲自操刀,产品平均吊牌均价约1000元。但根据2022年财报,LI-NING1990门店数量增速缓慢,2021年为3家,2022年也仅16家,目前来看难以支撑李宁的高端化想象。

综上来看,在营销、技术和冲高端方面,国产品牌都还在继续探索的路上,同时,它们也对整体供应链体系进行调整。

03 幕后的角力:去库存的供应链改革

库存问题,始终是鞋服品牌的生命线。

传统来看,鞋服品牌多采取大批发模式,经由一二三级供应商不断分销至零售网点。但这个模式的弊端在于,中间环节太多,一方面品牌利润损耗多,另一方面品牌也难以及时捕获消费者需求的变化,无法及时调整供应链,进而导致库存积压。

2010年的库存危机中,安踏CEO丁世忠就曾公开指出“大批发模式”存在问题,并要求安踏必须在3-5年内完成零售转型。他说的零售转型,就是将多级分销取消,直接设立销售营运部,全国各地的加盟商、店主可以直接向总部这个部门下订单。

图源安踏官方微博

安踏的改革立竿见影。2013年6月,丁世忠就向外界表示,安踏已基本消化完多余库存。

2020年,新一轮库存周期到来后,安踏便开始了大刀阔斧的DTC改革。8月,安踏推出DTC战略,将安踏主品牌经销商门店改为直营或联营,并出资回购相关店铺存货。

通俗来说,DTC即通过线上化、直营化,砍掉中间的经销商环节,由品牌直接面向消费者。安踏的DTC转型也主要围绕这两个方向进行。

根据计划,到2025年,安踏直营模式占比将达到70%,线上业务占比将超过40%。从实际进展看,安踏的转型速度比预期快。截至2023年6月底,已有7600家安踏门店完成DTC转型,直营占比超过70%,提前两年就完成此前定下的目标,电商业务占比也超过了30%。

受益于DTC转型带来的效率提升,2021年安踏营收达493.2亿元,同比增长38.9%;毛利润同比增长47.2%至304亿元;毛利率也上涨了3.4个百分点至61.6%。财务回报之外,通过直营门店、电商渠道获取的数据,也成为安踏数字化转型的重要基础。

但回购的店铺库存也导致了安踏库存高企,2020年开始,安踏的存货周转天数陡增,存货周转率大跌,库存水平、存货周转天数在2022年达到历史峰值,存货周转率则跌到低谷。

2015-2022年安踏存货周转天数及存货周转率,连线Insight根据公司财报整理

同时期,李宁、耐克、阿迪等运动品牌的存货水平也明显偏高。2022年,李宁存货为24.28亿元,同比上涨37%,阿迪存货为59.73亿欧元,同比增加49%。耐克的存货规模从2022财年三季度开始增长,由77亿美元增至2022年8月末的96.62亿美元。

库存高压悬在头顶,降价促销去库存成为品牌的普遍解法。2022年9月,安踏主动把折扣降到7折,几乎倒退至2年前的水平。李宁也把新品3个月折扣率由2021年的80%-90%低段降至2022年的70%-80%高段。耐克、阿迪也纷纷在双11乃至平时推出更大力度的促销手段。

但低价促销必然带来利润率下滑。2022年,安踏的毛利率同比下降1.4个百分点至60.2%,李宁的毛利率也同比下降了4.6个百分点至48.4%。

好消息是,进入2023年上半年后,部分品牌的库存水平已经在高位回落。根据财报,2023上半年,安踏库存周转天数同比下降21天,降幅接近15%。这或许与安踏较早布局DTC,且在线上化、直营化上力度和决心更大的缘故,尽管DTC转型初期大量回购的库存会带来压力,但当模式生效后,将会产生持续的效果。

另外,阿迪达斯也在财报中表示,得益于大幅减少采购量等管理措施,今年上半年阿迪达斯的库存水平下降了4亿多欧元。

相比之下,李宁的库存增长还在持续,今年上半年其存货水平同比增长7.3%到21.2亿元,存货周转天数也提高了2天至57天。

除此之外,近两年头部运动品牌都在大力投入数字化,以提高门店运营、库存管理,乃至产品研发的效率和准确性。

例如2023财年,耐克上线了全面升级的Nike App、Nike.com、SNKRS App等数字平台,以帮助耐克全方位获取消费者数据。李宁也在加快建设基于门店和电商渠道的数字化体系,打通全域数据并进行可视化分析,实现从产品设计到门店经营的高效协同。

李宁爆款鞋“超轻20”的迭代就是基于该数字化系统。“超轻系列,我们每年迭代一次。下一代产品应该调整哪些元素、引入哪些新元素,此前的版本在功能、质量、成本等方面有哪些好与不好……都需要我们充分了解消费者。”李宁信息技术系统总经理李飞曾如此表示。

实际上,不仅是消费者数据,门店库存、物流信息等数据的贯通,都将极大提高品牌效率。

从北京奥运会后的国产品牌开店热潮,到此后绵延数年的撤店和去库存,再到拥有国际水平的营销、设计、研发和供应链能力,国产运动品牌终于在耐克、阿迪达斯双巨头的封锁下撕开了一条口子,并实现了反超。

这条路走得不容易,耐克、阿迪达斯还在争夺庞大的大中华区市场,未来运动行业的激烈竞争还将继续,国产品牌唯有持续发力,才能保持领先。

评论