文|小食代 潘娴

“今年感觉喝爽了,经常看到打折就搬一箱回家,晚上打游戏或者周末出去玩随手就能拿来喝。”已经“奔三”的Steven是即饮茶忠实粉丝,饮用频率因为这个夏天的促销活动高了不少。

在Steven的购物车中,茉莉花茶、乌龙茶等不同口味的无糖或低糖产品都是常客。像他这样的年轻一代也是许多茶饮料厂家想抓住的消费者,在迅速增长的无糖茶领域中,这群人为主力饮用群体。

与此同时,占据九成即饮茶市场的含糖茶“威力”也不容小觑。在许多渠道和零售商眼里,含糖茶大单品仍是夏日旺季引流的关键。传统即饮茶厂家在追逐无糖风口时也力求含糖茶增长。

即饮茶赛道,在上半年“杀疯了”。其中,康师傅茶饮料上半年突破了100亿元,农夫山泉的茶饮料收入也增长近六成达到52.86亿元。

经过6个月的厮杀,千亿即饮茶江湖又有哪些新变化呢,消费者和企业都有哪些感知?今天,通过和他们的访谈以及了解一些知名“玩家”的最新动向,我们一起看看。

“更频繁了”

和Steven一样,在一线城市的职场妈妈曾女士也在今年加入了“囤茶大军”。

她表示,以往都是想喝即饮茶才去买,但今年变成了主动往家里囤无糖茶,“我是喝无糖茶的意识增强了,把其他饮料的quota都给了无糖茶,潜意识觉得可能更健康一些”。

曾女士讲道,自己通常是解渴时饮用无糖茶,居家或旅行途中都会优先选择大容量产品,主要考虑口味、品牌和价格,不太在意工艺或茶叶产地等卖点;而喝含糖茶,则更多是在便利店看到新品想尝尝鲜。

在四线城市生活的小张则明显感觉到,自己和身边年轻同事都更频繁地喝即饮茶了。

“有很多方面的原因,一是觉得茶和咖啡同样提神,但咖啡因喝多怕影响身体,所以改喝茶。二是发现商超的茶饮品种比以前多了,想尝新。三是现在部分茶饮品成分比较单一、添加剂少,对于想要快速喝茶懒人挺好的。”

小张讲道,自己一般是上班前喝几口茶提神,通常会买无糖茶,“但除了我们,中年和年纪更大的同事领导都喜欢泡茶喝”。

小食代在与部分消费者的交流中发现,提高即饮茶消费频率的受访者基本都是原本就有饮用习惯。即便面对新品轰炸,一些没有“入坑”的人依然无感。

在一家互联网公司工作的95后小黄告诉小食代,自己喝饮料一般会选咖啡、牛奶和可乐,相比之下即饮茶没有特别吸引之处。

“如果我想提神、手边能找到咖啡就喝咖啡。嘴馋或早晚餐可以喝下牛奶,感觉稍微健康营养一点。可乐是配油炸食品来解压,所以茶是次次次选,上述都没有或者都不想喝我才会买茶。”小黄说。

和小黄同龄的Joe称,她很少主动买饮料,如果一定要喝会偏向甜味产品,“茶的味道对我来说没什么亮点,花钱买一瓶我为什么不自己泡茶包呢,成本更低”。

拉动力量

对渠道商而言,即饮茶依然是夏日旺季的“流量担当”。

小食代留意到,在社交媒体上,一些来自零售店的博主指出,即饮茶动销好,不少人认为,是头部无糖茶品牌中的几款经典大单品在拉动。

在一则题为《夏天什么饮料销得快呀》的贴文评论区,获赞数最多的回复为大瓶装冰红茶。另有IP属地在河南、自称美宜佳收银员的网友称,其店内卖得多的饮料包括东方树叶、统一绿茶、矿泉水、1升装即饮茶和可乐。该评论也得到了身处陕西的发帖者认同。

IP属地位于海南的小卖部店主则表示,“有些人一过来就是10瓶带走”、“都没有货拿卖爆了”。有趣的是,社交平台上有分享称,最近风头正盛的零食店业态会用低价的含糖茶大单品来引流。

从近期社交平台讨论来看,无糖和含糖茶都有一定热度。目前,前者为即饮茶行业的“新宠儿”,后者则是“老大哥”般的存在。

小食代今天从欧睿国际处拿到的数据显示,2022年,中国即饮茶市场零售总额规模为1139.02亿元,其中减糖不含气即饮茶规模仅为98亿左右,占比不到10%。按销售额份额算,排名前五的品牌为东方树叶、康师傅、可口可乐淳茶舍、元气森林、三得利乌龙茶。

眼下,这一品类是即饮茶强有力的增长引擎。今天,小食代从线下零售监测网络“马上赢”处获得的数据显示,在今年上半年,市场份额增幅前三为东方树叶、三得利、果子熟了,而几家传统含糖茶巨头份额有所下滑。

随着无糖茶真正爆发,其占比预计会进一步提升。欧睿国际预计,到2027年,中国减糖不含气即饮茶零售总额规模达177.81亿元,占据近13%的即饮茶市场。

换言之,即便无糖茶未来几年持续高增长,但含糖茶的市场存量较大,江湖地位依然稳固。这还意味着,含糖茶依然是即饮茶品类的“压舱石”,并且头部“玩家”的竞争格局更为稳固;但是,随着无糖茶的增长一路狂奔,所有人都更想抓住这个“风口”。

未来增长

如今,“两手抓”是许多即饮茶厂家的策略,但是无糖茶注定将收获更多关注。

小食代了解到,农夫山泉一位高管日前对分析师表示,上半年该公司旗下含糖茶品牌“茶π”增长很好,也是一直以来的关注重点,但当货架资源有限时,该公司将更聚焦于增速更快的品项。

虽然他并未披露各品牌表现,但根据尼尔森,过去12个月东方树叶同比增长114%,增速超过即饮茶行业整体增速9倍以上。

“现在大家可能会看到东方树叶在货架上(陈列)比较多,但茶π我们也一直在扩充销售渠道和投资品牌宣传,主要是加强与年轻消费者的沟通。”该高管说,目前,这两个品牌业务集中在高线城市,未来必然会通过下沉寻求增长。

在农夫山泉看来,中国自身就是茶饮大国,加上健康、天然的消费趋势,无糖即饮茶预计仍有很大潜力;如果进一步对比日本市场,无糖约占七成即饮茶份额,中国无糖茶市场则有很大成长空间。

在康师傅看来,无糖化将是增长的重要动力。日前,该公司高层对分析师指出,康师傅将“逐步在饮料全品类实现无糖化”,以顺应消费者需求变化。

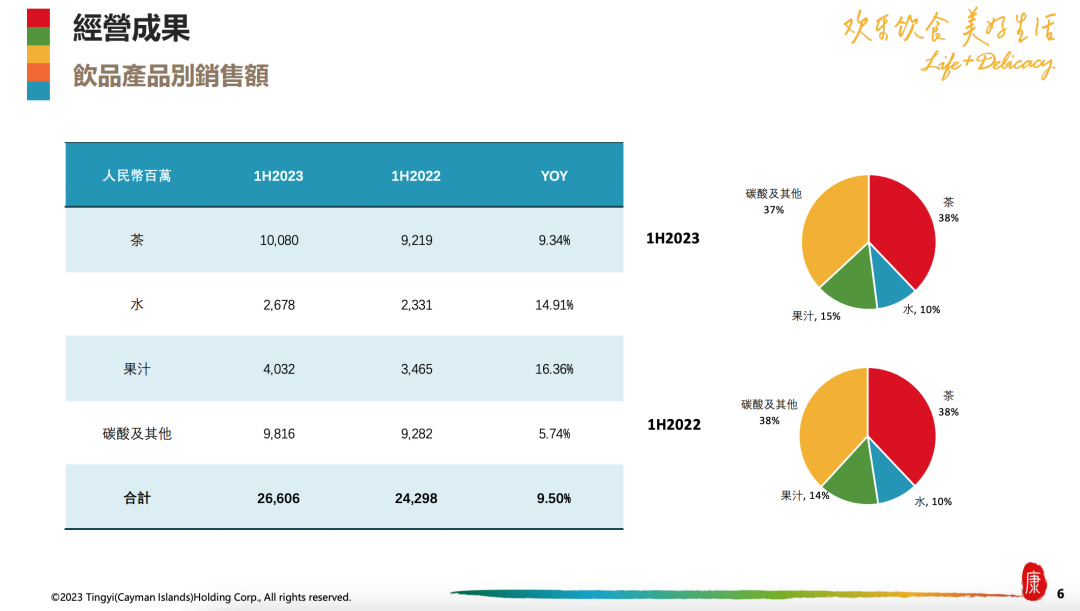

事实上,得益于聚焦核心产品并抓住无糖趋势,康师傅茶饮料上半年营收突破100亿,同比增长9.34%。

其中,针对核心品类,康师傅的举措包括签约品牌代言人、包装升级、推联名新品等。而在无糖茶上,该公司对无糖冰红茶进行了口味和包装升级,同时在“纯萃零糖”系列推出高山乌龙新口味。

此前,三得利中国饮料销售负责人告诉小食代,三得利乌龙茶在消费者研究中敲定了要把握年轻化趋势的方向,近年来也在渠道、创新、品牌传播等方面贴近年轻人。

他指出,除了消费群体扩大,渠道更广、更深也是三得利无糖茶未来的主要增长动力。未来,三得利中国会基于消费者偏好探索更多品类。据介绍,三得利正研究进军其他茶种,将来上新也会参考“清茶”模式,即一个品牌对应一个茶种,与已有产品形成区隔。

新入局的现制茶饮连锁奈雪,则强调要“打造大单品”的策略。

“对即饮,我们非常看重的是要打造大单品,比如说现在销售非常好的奈雪柠檬茶和无糖柠檬茶、茉莉初雪。”奈雪的茶总经理彭心日前对分析师表示,公司会不断把“最强的营销力量”给到即饮大单品,同时也会不断创新以赋予消费者新鲜感。

“我们会和商超品牌去做联动,推出应季的产品做新品推进。”彭心说,“比如说我们刚刚在全家上线的石榴应季产品,比如说我们和山姆合作的月光白(纯茶)产品,包括接下来我们马上会和盒马(合作)有新产品上。”

评论