文|未来迹FutureBeauty 巫婉卿

2023年上半年,美妆代工行业加速洗牌,两极分化趋势越发明显。

结合上市美妆代工厂最新财报和对中小代工厂的市场调查来看,头部企业在加速升级、深耕研发、降本增效,而大量中小型企业则面临门槛提升、监管趋严、存货积累和客户“出逃”等困境,已有部分企业黯然退场。

化妆品代工行业前进的方向到底在哪里?

01 代工行业仍未摆脱存货“魔咒”

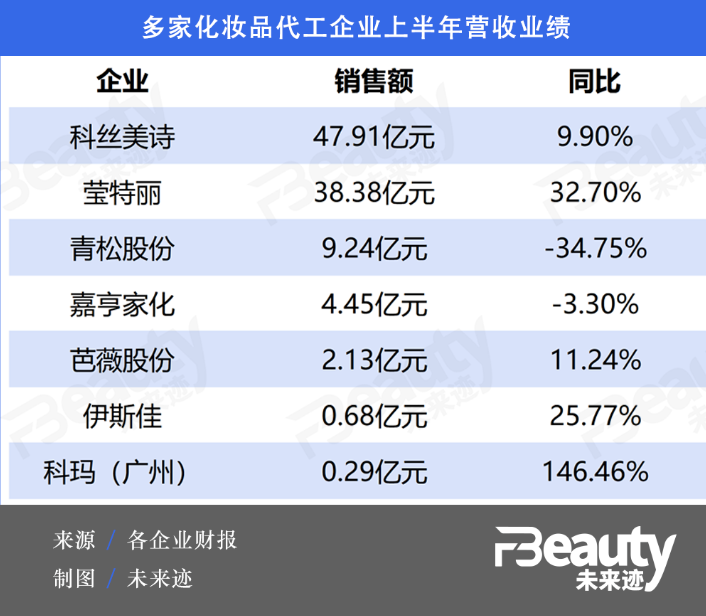

梳理目前已上市的头部代工企业最新财报,可以发现,头部企业总体仍然呈上升趋势,但订单下滑正成为共同痛点。

1、科丝美诗在华业务小幅下滑,莹特丽加大中国市场攻势。

科丝美诗公布的2023年上半年财报显示,上半年其全球营收增长至47.91亿元,创近5年同期新高。但就中国市场来看,上半年科丝美诗在中国的销售额同比下滑3.5%至15亿元,尽管第二季度同比增长了12%,至8.35亿元,但依旧未能全部抵消一季度的下滑。

对于来自中国市场的挑战,科丝美诗认为,是中国经济放缓的长期影响导致消费支出持续萎缩,进而促使6·18等大促期间销售业绩不佳。科丝美诗(中国)总经理助理申英杰告诉《FBeauty 未来迹》:“上半年科丝美诗中国业务总体呈持平状态,一部分原因还是因为上半年总体经济回升缓慢,复苏基础还不牢固,尤其是6·18之后,市场疲软状态仍旧十分明显。”

另一代工巨头莹特丽上半年净收入同比增长32.7%至4.88亿欧元(约38.38亿人民币),经调整后的税息折旧及摊销前利润同比增长38.5%至6740万欧元(约5.3亿人民币)。在亚洲市场,其业绩同比增长了18%至6.2亿人民币,二季度在中国也实现了两位数增长。莹特丽特别指出,中国和韩国对业绩做出了积极贡献,尤其是在彩妆板块。

早在2022年财报,莹特丽就指出,2023年莹特丽的重要规划之一,就是通过合作新兴品牌,提高中国市场份额。目前,莹特丽已在不断扩大与中国本土品牌的合作,如花西子、珀莱雅、完美日记、毛戈平等。今年上半年,莹特丽还与FABLOOX馥碧诗共建了联合研发实验室。可见,莹特丽正在不断加大中国市场攻势。

2、青松股份稳坐本土企业第一,市场需求下滑成业绩下滑主因。

国内头部企业诺斯贝尔所属集团青松股份的财报显示,上半年,公司实现营业收入9.24亿元,同比下降34.75%;归属于上市公司股东的净利润-6,156.65万元,同比减亏61.16%。

其中,诺斯贝尔报告期内实现营业收入9.19亿元,同比下降3.93%;营业利润-6056.45万元,同比减亏48.89%;毛利率7.18%,同比增长4.60个百分点。

对于营业收入的下降,青松股份在财报中分析,一是由于2022年末完成松节油深加工业务的剥离,导致报告期内公司的主营业务结构同比发生重大变化;二是因为受宏观经济及行业环境等影响,公司部分客户的面膜和护肤品订单需求仍有待复苏。

与此同时,嘉亨家化的业绩也有所下滑。2023年上半年公司实现营业收入4.45万元,较上年同期减少3.30%;归属于上市公司股东净利润1367.43万元,较上年同期减少48.56%。

嘉亨家化指出业绩下滑的主要原因:一方面,上半年行业需求复苏低于预期,客户需求减少导致公司塑料包装容器业务收入同比降低了12.41%;另一方面,公司全资子公司湖州嘉亨的化妆品生产线处在投产初期,产能利用率较低。同时,为满足湖州嘉亨投产需要以及增强公司研发实力,公司管理费用、研发费用与去年同期相比增加1403.80万元。

可以看到,诺斯贝尔、嘉亨家化都在报告中指出业绩下滑的一大主因,都是客户需求低于预期。

图片来源:科丝美诗官网

3、部分公司积极降本增效、开拓新客户。

不过,上半年也不乏经营良好的企业,如芭薇股份上升11.24%,伊斯佳上升25.77%,科玛(广州)上升 146.46%。

科玛(广州)上半年的业绩十分亮眼,营业收入达2888.6万元,较上年同期增加146.46%,翻了一番有余,财报指出其业绩上升的主要原因是公司开发新产品、开拓新客户。

芭薇股份业绩上涨的原因则是颇有成效的降本增效动作。其表示,上半年提升了大客户、大单品的生产效率,同时把资源集中到江高自动化新厂,减少两个外租老厂运营,从而降低固定费用,提升了毛利率。

伊斯佳业绩上升的原因主要为,公司在生产、物流、渠道、展会等方面的工厂订单逐步回升,线下零售终端客流量逐步回升,线下、线上业务均有所回暖。在工厂业务量正在逐步上升的同时,公司的主要物流地区(华南地区及华东地区)运力恢复正常,履约率达到99%以上。

02 两极化趋势明显,中小型代工企业被加速淘汰

尽管头部企业总体情况还不错,但中小型代工厂则在疫情放开的第一年进入最艰难的时期。《FBeauty 未来迹》整理广州市市场监督管理局官网信息发现,截至8月3日,今年已经有43家化妆品企业注销化妆品生产许可证,其中有42家是企业主动申请注销。此外,江西、山西、江苏、重庆也分别有多家代工厂申请注销。

“这一次市场大洗牌,一方面由于监管收紧、行业门槛提升造成的结果,另一方面也与头部代工厂卷研发、卷服务的动作有关。”一位资深美妆代工人士告诉《FBeauty未来迹》,

“加上整个化妆品市场进入存量竞争的大背景,三方夹击之下,中小规模代工厂的生存空间已经越来越窄了,留给它们的路只有两条,要么延伸发展出独家优势,要么卷铺盖离场,部分没达到法规门槛的企业更是直接出局。”

“目前我们仓库的货都没卖出去。”一位品牌方告诉《FBeauty未来迹》,之前找代工企业生产的很多产品都还堆在仓库里,所以下一步想的是怎么清库存,而不是找代工企业再去合作。

另一家中型代工企业负责人表示,“今年上半年总体订单量是下滑的,一方面因为部分客户去年备货备多了,今年压缩库存,另一方面则是部分客户规模扩大之后,希望多找几家工厂合作,由此导致了客户的流失。”

广州市白云区妍美化妆品销售总监翁永冠也持有相同看法,他表示:“现在品牌开品越来越谨慎,品牌更偏向于和知名度高的工厂合作,中小企业订单量不足,无法支撑工厂正常运作,注销是很正常的事。”

《FBeauty未来迹》发现,一方面,化妆品代工行业在技术、服务模式上迭代升级,也在进一步将落后于人的企业“卷”出跑道。

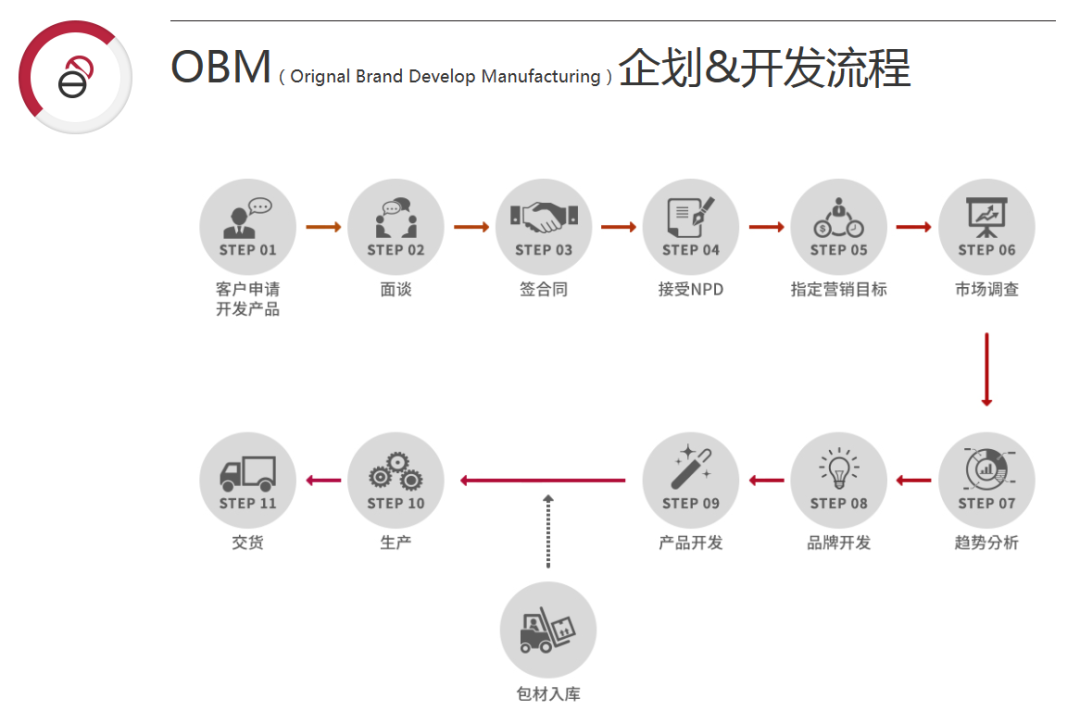

据了解,目前行业内主要的几种代工模式分别为OEM、ODM、OBM、OBM 2.0,而OEM及ODM模式占行业大多数。不同的代工模式在服务范围、知识产权归属以及毛利水平等各方面有所差异。

OEM&ODM是如今大部分企业采取的模式,如莹特丽、科玛、嘉亨家化、太和生技集团等。传统OEM及ODM模式中头部聚集效应越来越明显,莹特丽、科玛及诺斯贝尔逐渐将该模式做到“极致”,不论是价格还是技术,这些头部企业都有着中小型企业无法匹敌的优势。

而OBM及OBM 2.0模式则是在代工之外,为客户提供品牌策划、产品研发及营销战略等一系列全方位的服务,科丝美诗、全丽等企业都有提供相关服务。

截图自科丝美诗官网

一位资深业内人士认为:“很多中小企业仅仅搭上了前期行业发展的快车,却没有在后期抓紧提升核心技术,生产水平可能还停留在初级阶段,所以在新的一轮行业洗牌中,存在被淘汰的可能。”

另一方面,头部美妆品牌在全产业链运作趋势之下纷纷自建工厂,此举也挤压了代工厂的生存空间。

例如贝泰妮投资近5亿元、年产值达50亿元的新中央工厂于今年3月13日投产;水羊股份持续投资14亿元打造的全球单体面积最大的美妆工厂 “水羊智能制造产业园”也于今年4月开园。华熙生物、林清轩、福瑞达等企业都拥有自己的生产工厂。而LVMH等外资巨头在考虑中国本土化生产时,也优先考虑自建工厂。

申英杰对此认为:“未来,代工厂必然要面临与品牌自建工厂竞争的局面,但代工厂唯有做到不断提升研发实力,做到配方更差异化、价格更低,才能从自建工厂的客户手中拿到订单。”

全丽生物总经理方祥铭对此持保留意见。他认为:“自建工厂其实是一项风险很高的投入,因为工厂是重资产,包含设备、人力、场地等等,即便不投入生产,搁置状态也会产生费用投入。相较而言,代工厂拥有专业的设备、管理及研发人员,一整个运营已经形成体系,具备独有的专业化优势。”

03 低价竞争非长久之计,走出“价格战”唯有科研

低价竞争已是代工行业长期存在的问题,许多面临淘汰命运的代工厂都是深陷低价竞争泥淖,无法脱身。

以代工企业常见的面膜品类为例。2022年以来,化妆品零售市场销售额由前期高增长转为负增长,面膜品类在经历20多年高增长后迎来消费需求迭代。同时受行业监管政策调整因素影响,市场产品备案数量明显下降,新品迭代速度降低,面膜消费需求受到抑制。

市场的萎缩让面膜品类在代工层出现了产能过剩:某年产面膜22.12亿片的面膜代工巨头,2022年实际产能利用率仅32.14%。过剩的产能却让整个品类陷入价格战的泥淖。

高技术集约、高质量的高端面膜是当前面膜品类脱离低价竞争的一剂良药,如何用新品促进面膜成交均价上涨成为破局的关键。诺斯贝尔、贝豪等企业均从研发层面着力试图突破当前难关,在今年5月美博会(CBE)上发布新品中,纷纷推出聚焦膜布创新的新产品。

图片来源:诺斯贝尔官网

这便是代工企业走出“价格战”的关键——建立差异化的产品技术壁垒。

据了解,目前国际及国内化妆品代工龙头企业在研发团队、配方和专利方面都有较多的积累。

从配方数看,科斯美诗、科玛(韩国)、莹特丽等企业储备都超过10000个。从专利数来看,科玛(韩国)官网显示,科玛专业已申请672个,注册389个,自主研发配方占比95%。

申英杰向《FBeauty 未来迹》透露,目前科丝美诗中国的研发团队共约300人,未来将发展至1000人规模,还或将斥资6到7个亿去建研发中心大楼,聚集各类研发功能,从方方面面提升研发实力。

青松股份对于研发费用的投入也已经连续4年超过1亿元人民币。诺斯贝尔副总裁麦耀雅向《FBeauty 未来迹》透露,下半年诺斯贝尔产学研的系列项目将持续推进,在11月香港的亚太区美容展会有新成果发布。

本土企业全丽则选择在差异化的发酵赛道建立独家壁垒。目前共获得了25项植物发酵专利的相关认证以及60项核心技术,未来,还将联合乳酸菌研究方面的教授,拓宽发酵技术,培养出多元化的菌种和品类。

总的来看,代工行业的头部企业正在不断加大研发力度、提高生产效率,以建立更强大的技术生产壁垒,而许多中小企业还在行业加速淘汰之下面临“存亡”抉择。

两极分化的背后,是代工行业不断迭代升级,去往更高质量发展的体现,竞争之下,必然催生出一批更加优质的代工企业。未来,代工行业的“洗牌”程度又将如何?《FBeauty 未来迹》将持续关注。

评论