文 | DoNews 曹双涛

编辑 | 杨博丞

今年以来,东南亚热度不减。据百度指数显示,今年8月23日东南亚资讯指数一度达到8371516,创下近一年来最高峰。

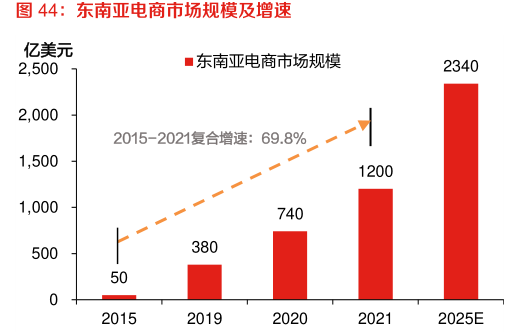

其中在跨境电商领域,相关机构预测2025年东南亚电商市场规模或将达到2340亿美元。彭博在今年6月份的一篇报道则指出,TikTok计划今年将全球电商业务GMV做到200亿美元。东南亚将成为TikTok Shop除美国以外的最大市场。

图源:东方证券

和国内较近的地理位置、相似的文化制定,国内短视频和直播带货模式的可复制性,也让不少MCN机构、个人卖家将TikTok东南亚跨境电商作为出海的第一站。

但DoNews在与一些MCN机构、TikTok个人卖家深入交流后发现,看似火爆的东南亚电商实则是“虚火”,不少TikTok卖家现阶段仍处在陪跑阶段。

01. 国内小语种人才严重匮乏,国外本土化运营不易

“在国内市场上运营TikTok,东南亚小语种人才太难招了,即使给到月薪2.5万以上,仍无法招到合适的带货主播。”国内某家MCN机构的负责人李璐对DoNews说道。

如李璐所言,《“一带一路”大数据报告(2017)》曾指出,目前我国外语教育中仍存在英语“一家独大”的局面。通过对全国423 家语言服务机构调研发现,提供中译英服务、英译中服务的企业占比最高,分别为 96.93% 和 94.80%。其次为日语、法语。仅有 2.60% 的企业提供“中译外”和“外译中”服务,占比较少,小语种的服务能力严重匮乏。

更为重要的是,和国内普通话为官方语言不同的是,东南亚实则是一个极其分散的市场。目前东南亚六国至少有13种官方语言,这还不包括方言和小众地区语言。这就导致即使有从业者想学习这些小语种,但却不知从何时入手的矛盾。

在小语种人才本就匮乏的背景下,运营TikTok要求的复合型人才,更让这种情况雪上加霜。而直播带货要求从业者具备较强的小语种口语能力,以及直播间互动能力。

语言上的障碍,让在国内市场运营TikTok的卖家不得不被动调整运营策略。

TikTok卖家张琪介绍,此前公司在TikTok东南亚直播期间,曾找小语种人才提前对直播间内容进行录播。但被官方警告后,整个店铺直接被限制权重,场观人数和转化率更是暴跌。

同样的情况也出现在视频创作上,对国内短视频平台上爆发的短视频进行二创,是目前不少TikTok卖家采取的视频策略。这种视频除很容易被官方限流外,也存在较高的封号风险。

而且目前在东南亚市场上,主播的粉丝量和带货能力不成比例的现实矛盾,也决定了即使TikTok玩家能将单账号粉丝数量做大,但能带来多少带货收益也充满未知。

以印尼市场为例,印尼网红@louissescarlettFamily虽然粉丝量高达600多万,但据业内人士透露,她的天花板止步在其本人月单分成20万美金左右。

Data.ai数据也显示,虽然在印尼“开斋节”大促期间,TikTok不仅订单增幅达到了493%,GMV增幅更是达到了92%。2022年TikTok在印尼的月均GMV曾达到2亿美元,但这一数字仍不及国内以李佳琪、小杨哥为代表的头部主播单场带货数据。

这种情况出现的原因在于,东南亚目前尚缺达人带货、种草电商发展的土壤。我国直播电商渗透率之所以能在近几年发展迅速,其原因在于直播电商爆发前夕,传统货架电商、020、社区团购电商等各类电商模式已完成对消费者的教育。直播电商本质上只是对传统货架电商在玩法上加以创新,但在整个电商的供应链环节、交易环节、售后环节等并没有太大改变。

以此为基础,头部主播或以价格优势,或以视频内容优势,在完成大量粉丝聚合的同时,以不断建立粉丝对其的信任感,最终反哺到直播带货数据上。但东南亚电商真正起步只是在2020年以后,较低的电商渗透率下,民众自然无法接受各种新兴电商模式。

为应对国内小语种人才的匮乏,也有不少TikTok卖家选择到东南亚进行本土化运营。但即便如此,摆在这些卖家目前仍有不少难题需要解决。

一是东南亚各国当局政策的不断调整。仍以印尼市场为例,今年7月28日,印度尼西亚贸易部长祖尔基夫利-哈桑表示,印尼将限制价格低于100美元的进口商品在网上销售,而且进口商品还需要获得补充许可证,即印尼国家标准(SNI)。这意味着卖家想依赖中国供应链和生产能力生产低价商品在印尼电商平台出售,已经变成不可能的事情。

二是在项目启动阶段,创业者要对所运营国家的市场情况、人才制度、法律法规、营商环境有着足够清晰的洞察。

国内直播电商发展至今,“卷”已是整个行业的常态化。在抖音平台上,7X24h的直播间几乎随时都能刷到。

因过去几年时间,包括李子柒、浪味仙等一众头部主播,和其背后的MCN机构矛盾冲突不断。为避免这种情况再度出现,国内不少MCN机构纷纷通过天价赔偿金对主播形成约束。但因东南亚直播带货尚处在起步阶段,其对达人的管理也存在不少挑战。合同约束性对当地达人并不高:接单后找不到人、骗样品、交付期长达2个月的情况几乎在东南亚带货圈极其普遍。

更深层来看,除SHEIN、极兔等公司创始人为我国的创业者外,东南亚一众独角兽企业几乎很难看到国内创业者的身影,这也侧面说明国内创业者想要真正做好东南亚本土化运营也并非易事。

02. TikTok直播电商的低客单价、低转化率、低利润

东南亚电商用户能够接受的客单价很低,人民币25元的客单价几乎到了当地电商用户能够接受的天花板。TikTok卖家李伟无奈地对我们说。

如李伟所言,中信证券数据显示,印尼、马来西亚、泰国、越南TikTok客单价分别为2-5美元、4-7美元、2-3美元、2-4美元。TiChoo数据则显示,TikTok印尼小店平均客单价为2-4美元,泰国、马来西亚、越南各小店平均客单价为4-6美元,而菲律宾小店仅为1-2美元。

虽说较低的客单价对于提高电商渗透率具有助推作用,国内拼多多也是以低客单价推动下沉市场用户电商渗透率的提高。

但本质上来看,拼多多卖家之所以能接受平台的低价玩法,实则是看上了拼多多较大的用户体量,进而带来的爆单可能。但拼多多的这套玩法,却无法直接复用到TikTok身上。

据《2022年度TikTok生态发展白皮书》显示,2022年东南亚TOP20直播中,主推品类85%为美妆个护品类,鞋靴、手机&数码、居家日用品类各为5%。

但以客单价3美元(约合人民币21元)来计算,若是TikTok卖家选择从国内发货,扣除当前国际邮政小包10元左右的价格,以及海外主播直播带货不得低于15%的佣金比例,相关的原材料费用、售后成本、主播成本、投流成本等等,哪怕已经在居家日用品类具备供应链优势的义乌商家,其真正到手的利润也是极其微薄。若再遇上某一品类同行发动价格战的话,不排除净利润为负的可能。

更重要的是,一方面,TikTok和抖音目前均采用字节的算法机制,卖家能否借助短视频和直播间爆单本就具有很强的随机性,这种随机性也无法掩盖日常TikTok运营所产生的实际成本。另一方面,李伟在多场直播中发现,直播间商品点击率有时虽能达到50%以上,但最终付费完成下单却低于2%。

出现上述情况的原因,除和上文所述目前东南亚地区消费者对直播带货模式不感冒外,也和东南亚地区消费者习惯、TikTok流量机制有关。

首先,线上支付作为电商发展的基础。但因东南亚大部分消费者对线上支付信任不足,导致他们更青睐于现金支付。贝恩咨询数据显示,2021东南亚接近60%的消费者仍青睐于现金付款。

其次,目前东南亚六国中除新加坡经济发展水平相对较高外,其余五国人均可支配收入有限。越南2020年全国城镇居民人均可支配收入为487美元(约合人民币3556元)。相对较低的收入,也导致目前东南亚消费者购物时热衷于在不同电商平台上比价。

但东南亚本土电商平台Shopee以及阿里投资的Lazada几乎占据了整个东南亚电商市场份额的75%。而且国内跨境电商卖家运营东南亚传统货架电商的成本,相较于运营TikTok的成本更低,这就导致这两家平台的商品价格相较于TikTok更具价格优势。

最后,因TikTok为全球性的APP,经常出现IP不稳定的问题。传递到直播间上就是,目标国家可能是越南,但最终用户可能来源于印尼。语言无法顺利沟通下,自然出现空有流量没有转化的问题。

03. 为何东南亚电商“虚火”?

事实上,现阶段TikTok暴露出的种种问题,实则正是东南亚电商虚火的直观表现。

对标国内电商来看,传统货架电商、直播电商、本地生活电商,任何一种电商模式得以成立的基础一定是建立在前期这种电商模式,具有可持续的增长性。相关赛道上的企业能借助规模效应实现盈利的同时,也愿意持续性投入,最终这种电商模型才能得以稳固。

一个典型的案例是,自2012年以后,国内以唯品会、蘑菇街、聚美优品为代表的各类垂直电商迅速爆火,但因垂直电商面对的人群有限,又无法能像大型综合电商平台那样能够依靠交叉销售实现站内流量和用户价值最大化,这就决定了垂直电商的市场规模整体过小。赛道上的企业无法靠规模经济盈利的同时,最终也纷纷倒下。

同样的情况也出现在东南亚市场上,以印尼为例,虽说目前印尼人口总数为2.7亿人,但作为电商核心用户的20-40岁之间的人口,整体也只在几千万。若再考虑到当地年轻人个体消费习惯的差异性,整个电商所能真正触及的人口有限,这也决定了当地电商市场规模的增长天花板将提前到来。

而且印尼实则是一个由1.7万座岛屿组成的国家。这种地理状态,使得交通、物流等基础设施天然割裂的同时,也拉高了整个电商的订单履约成本。

同时过去数年,国内电商快速发展的背后,本身是建立在电商平台玩法、支付、物流等电商关键核心领域,同行互相竞争上。

当年微信和支付宝的支付大战,推动了国内电子支付率的快速渗透。抖音在本地生活领域硬刚美团的背后,也让本地生活逐渐渗透到县城的房产、二手车、月子中心、养老服务、家政等多个领域上。

但当前的东南亚市场,除上文所述的电商平台Shopee一家独大外。在物流领域,据极兔此前发布的招股书显示,极兔在东南亚市场份额约达22.5%,位居行业第一,且与其他公司拉开较大差距。换句话说,东南亚的物流领域也呈现出一家独大的格局。

这种格局下,除导致现有企业出于既得利益考虑,业务提速动力偏弱外,也意味着后进入玩家机会过少,进而导致整个东南亚电商市场规模后续增速将不断放缓。

事实上,当前市场看到的东南亚电商高增长,只是单纯的表象。TikTok实现的高增长,实则是靠补贴运费+补贴价格共同完成。但这种补贴也很容易陷入消费者购买得越多,数据增长得越快,需要投入的资金也就更多;但一旦停止补贴,那些原本消费能力有限的用户就会离开的恶性循环中。

今年5月份,辛巴前往泰国带货前,其团队曾提到“产业链溯源直播”,也就是说,辛巴团队实则是想接触更多海外供应链,并将这种供应链优势带给国内消费者,而非是看上了整个看上了泰国的市场。

据悉,辛巴泰国直播带货期间榴莲就售出150万单+,累计销售额突破3亿,而泰国80%以上的榴莲实则都是销售到我国。简单来说,辛巴的泰国直播带货实际上做的进口跨境电商生意。

不可否认的是,东南亚电商后续仍具备一定的潜力。今年7月,Lazada再次获得阿里8.45亿美元注资(约合人民币61亿元)。若再加上此前阿里投资,Lazada已获得阿里7次注资,总计约58亿美元。

但对于当前的个人TikTok卖家和MCN机构而言,到底如何将国内的直播带货能力复制到东南亚市场上,仍需在不断摸索中前行。

评论