文|坤舆商业观察 任龙园

编辑|吴辰光

经历了连续两年的亏损后,奈雪的茶终于扭亏为盈了。

8月29日,奈雪的茶发布2023年上半年财报,营收20.45亿元,同比增长26.8%;经调整净利润7020万元,同比扭亏为盈。

自2021年6月30日登录港交所以来,奈雪的茶共发布5份较为完整的财报,包括2021年上半年、2021年全年、2022上半年、2022年全年以及2023年上半年。其中,中间三次均为亏损。由于季度报数据不完整,大多只体现门店数量,没有盈利数据,因此不计算在内。

需要说明的是,奈雪的茶在2021年上半年盈利4820万元,但该财报未经审核,只是由外聘单位审计,不算真正意义上的上市财报。而据2021年财报中的同比数据显示,奈雪的茶在2020年盈利1660万元。此外,奈雪的茶还曾发公告称,在2022年6月实现了单月盈利。

因此严格来说,此次是奈雪的茶上市以来经审计的首份盈利成绩单。

纵观上市以来的5份财报,无论是亏损还是扭亏为盈,奈雪的茶将客观原因一致扣到疫情因素上,而主观原因则是门店扩张。不同的是,奈雪的茶从2022年开始注重降本增效,虽然仍是亏损,但成本控制相比2021年已见成效。今年上半年,随着疫情过去,单店盈利能力提升,再加上持续控制成本,终于实现扭亏为盈。

展望未来,奈雪的茶的一大看点无疑是加盟,其在财报中也表示,未来会单独公布加盟数据。从今年4月让旗下乐乐茶试水加盟,到7月亲自下场搞加盟,奈雪的茶不再坚守直营模式,巨大的思想转变无疑来自越来越卷的市场形势。

奈雪的茶虽然年年喊门店加密,但截至目前,其门店规模在整个新茶饮赛道几乎垫底。另一方面,近期多家新茶饮品牌排队IPO的消息漫天飞。此外,还有越来越卷的价格战,这些都让奈雪的茶倍感压力。

显然,在“后疫情”时代,新茶饮的下半场刚刚开始,头顶新茶饮第一股光环的奈雪的茶,面临的新一轮挑战也才刚刚开始。

01 第二增长曲线或显雏形

奈雪的茶此次实现扭亏为盈,离不开主业务的增长。

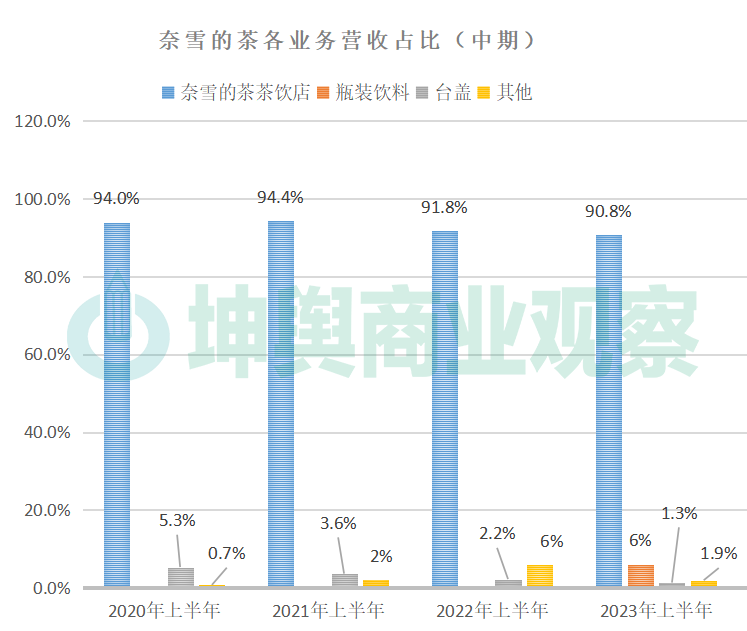

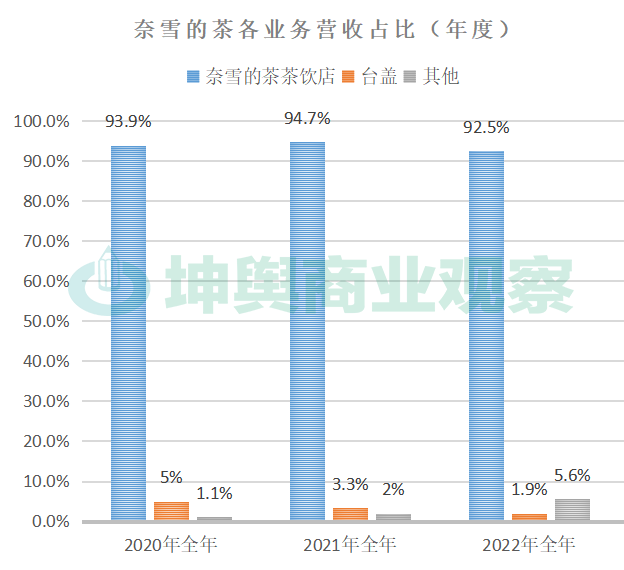

具体业务上,上半年,奈雪的茶茶饮店营收23.54亿元,同比增长25.35,在总营收中的占比为90.8%;瓶装饮料营收1.57亿元,同比增长83.75%,在总营收中的占比为6%;台盖营收0.33亿元,同比下降24.07%,在总营收中的占比为1.3%;其他营收0.49亿元,同比增长31.5%,在总营收中的占比为1.9%。总体看,奈雪的茶茶饮店依旧是支柱业务,表现好坏会直接影响到整体业绩。

奈雪的茶茶饮店营收来源表现上,门店订单贡献了3.54亿元,同比下降5.16%,在总营收中的占比为15%;自提订单贡献了9.67亿元,同比增长44.79%,在总营收中的占比为41.1%;外卖订单贡献了10.33亿元,同比增长23.45%,在总营收中的占比为43.9%。总体看,门店订单和外卖订单营收的占比均出现下降,分别同比下降了4.9%和0.7%;而自提订单的营收占比则同比增长5.6%。

值得注意的是,此次财报将瓶装饮料首次单独列出,以往该业务与零食等都归为其他业务中,其6%的总营收占比追平历史第二高。2022年上半年,奈雪的茶其他业务总营收占比为6%。由此可见,瓶装饮料业务在未来有望成为奈雪的茶第二增长曲线。

与之形成对比的是,此次台盖1.3%的总营收占比同比下降0.9%,已是历史最低。实际上,自奈雪的茶上市以来,台盖业务的营收及总营收占比均处于持续下降状态。由此可见,台盖已逐渐沦为鸡肋业务。

也正是由于瓶装饮料的发挥,奈雪的茶茶饮店此次90.8%的总营收占比也创历史新低,即将跌破90%。

分业务线表现,上半年,现制茶饮营收19.05亿元,同比增长29.37%,在总营收中的占比为73.5%;烘焙产品营收3.66亿元,同比下降3.77%,在总营收中的占比为14.1%;瓶装饮料营收1.57亿元,同比增长83.75%,在总营收中的占比为6%;其他产品营收1.66亿元,同比增长55.56%,在总营收中的占比为6.4%。

盘古智库高级研究员江瀚表示,首次将瓶装饮料数据单独列出,意味着奈雪的茶第二条增长曲线已开始显现。如果能够持续创新,或许还会迎来更大的增长机会。然而,瓶装饮料市场的发展空间有多大,还需要考虑更多的因素。

北京国际商贸中心研究基地首席专家赖阳则指出,奈雪的茶瓶装饮料业务是依附于其茶饮体系的扩张来发展的,两者之间有相互的关联性,因此不能简单的把瓶装饮料当做一个增长曲线。如果其茶饮品牌出现危机,瓶装饮料也会遇到发展瓶颈。实际上瓶装饮料是对奈雪的茶现制茶饮产品的市场扩展,也是盈利点的一种扩充。

02 持续降本终扭亏为盈

与去年一样,今年上半年,奈雪的茶在成本方面依旧控制的不错。不同的是,随着疫情成为过去式,再加上门店规模的扩大以及单店盈利水平的提升,此次奈雪的茶终于扭亏为盈。

成本方面,上半年,奈雪的茶绝大部分成本在总营收中的占比均实现不同程度的同比下降,总体控制的不错。

材料成本8.26亿元,同比增长27.3%;在总营收中的占比为31.8%,同比基本持平。

员工成本6.86亿元,同比下降3.68%;在总营收中的占比为26.4%,同比下降8.4%。

使用权资产折旧2亿元,同比下降9.5%;在总营收中的占比为7.7%,同比下降3.1%。

其他租金及相关开支1.62亿元,同比增长58.82%;在总营收中的占比为6.3%,同比增长1.3%。

其他资产的折旧及摊销1.43亿元,同比增长13.23%;在总营收中的占比为5.5%,同比下降0.7%。

广告及推广开支0.74亿元,同比下降1.46%;在总营收中的占比为2.9%,同比下降0.8%。

配送服务费1.91亿元,同比增长17.23%;在总营收中的占比为7.4%,同比下降0.6%。

水电开支0.67亿元,同比增长25.38%;在总营收中的占比为2.6%,同比持平。

物流及仓储费0.69亿元,同比增长16.87%;在总营收中的占比为2.6%,同比下降0.3%。

融资成本0.34亿元,同比下降23.25%;在总营收中的占比为1.3%,同比下降0.9%。

其他开支1.17亿元,同比增长12.68%;在总营收中的占比为4.5%,同比下降0.6%。

门店表现方面,上半年,奈雪的茶茶饮店每笔订单平均销售额32.4元,同比下降11.7%;每间茶饮店平均每日订单量363.4单,同比增长4.97%;门店经营利润4.725亿,同比增长141.6%;门店经营利润率20.1%,同比增长9.7%。

上半年,奈雪的茶茶饮店新增126家。截至2023年6月30日,奈雪的茶在全国93个城市拥有1194家茶饮店,注册会员数量约6640万名,月度活跃会员总数达到约430万名,月度复购率约23%。

奈雪的茶表示,当进入新市场时,由于门店相对稀疏,难以培养客户消费习惯,单店日销售额将逐步下降;同时,由于持续拓张,新开门店占比相对更高,该等市场现有门店需为其招募和储备人员,对现有门店经营利润率造成压力。但随着经营时间增长,消费者在该等市场的消费习惯逐步形成,加之新开门店占比逐渐下降,预计茶饮店平均单店日销售额将逐步走向平稳,并且门店经营利润率水平将逐渐缓慢提升。因此,有必要进一步加大门店密度。

一直以来,奈雪的茶的市场布局主要集中在一线、新一线和重点二线城市。对于下一步,仍持续在这些城市进一步扩张茶饮店网络并提高市场渗透率,以期培养和巩固消费者对高端现制茶饮的消费习惯。

江瀚指出,虽然一线、新一线和二线城市仍有很大的容量,但奈雪的茶整体市场布局还是有局限性,特别是在新兴市场或下沉市场,因此需要继续探索新的市场机会,以实现更广泛的市场覆盖。

03 加盟模式成未来看点

对于未来,加盟无疑是一大看点。

奈雪的茶于今年7月20日开放加盟,要求在形象、产品、运营等各方面与直营门店保持一致,加盟模式的最大目的无疑是想覆盖过往直营门店较少触及的地级城市。

奈雪的茶预计将在未来一段时间内,在维持稳定毛利率的基础上,将产品价格维持在相对较低的水平,帮助合伙门店更快占领低线城市市场。首批奈雪的茶合伙门店预计将于2023年下半年开出。同时,未来奈雪的茶还会单独披露加盟商的表现。

但一个问题是,根据已开放加盟的新茶饮品牌看,奈雪的茶的整体加盟门槛是最高的,这或许会制约其发展速度。

坤舆商业观察此前通过对比奈雪的茶、乐乐茶、喜茶三家的加盟数据发现,如果换算到每平米单价上,奈雪的茶的加盟费在乐乐茶之下,比喜茶高不了多少,但大店面积却让总体价格比竞争对手翻了倍。

奈雪的茶对加盟店的面积要求为90-170平米,乐乐茶加盟店要求30平米起,喜茶加盟店有两种面积可选,分别为50平米和80平米。加上装修等其他投入,奈雪的茶(按90平米)、乐乐茶(按30平米)、喜茶(按50平米)的起始加盟费用总计分别为98万元、40万元、38.8万元。

此外需要说明的是,奈雪的茶没有按年缴纳的费用,而喜茶和乐乐茶均有。其中,喜茶有系统运营使用费2万元为按年缴纳,单店合作服务费5万元为三年一缴;乐乐茶有品牌使用费1.5万元为按年缴纳。但喜茶单店(按50平米)加盟费要想达到百万元的费用至少要用18年,而乐乐茶(按30平米)则要用40年。

江瀚认为,奈雪的茶大店模会对加盟商造成一定的阻碍,但可以通过品牌影响力和营销支持来吸引更多的加盟商。与竞品小门店加盟模式比,奈雪的茶扩张速度的劣势可能会被拉大,但可以通过优化运营和提高效率来缩小差距。但如果想下沉,还需要采取更加灵活的策略,以适应不同层次的市场需求。

赖阳指出,加盟模式的最大风险是对于加盟商的管理,在加盟商的品控、运营标准、执行能力的监管等都有很大挑战。至于店铺规模,企业应当探索不同的店铺体,形成不同的区域有不同的功能定位的店铺来进行覆盖,这样对于企业的发展更加灵活,对于加盟商也提供更多适合自己的选择。

据悉,奈雪的茶和旗下乐乐茶定位相同,只是覆盖区域不同。从这点看,奈雪的茶加盟模式的灵活性还有待提升。

奈雪的茶面临的挑战不仅限于此,今年以来,至少有6家新茶饮品牌考虑IPO消息频出,同时,部分品牌围绕着万店规模的争夺也提上日程。

据窄门餐眼不完全统计,截至目前,霸王茶姬共2183家门店,喜茶共2470家门店,一点点共3178家门店,CoCo都可共4456家门店,茶百道共7002家门店,沪上阿姨共7003家门店,书亦烧仙草共7018家门店,古茗共8281家门店,蜜雪冰城共25129家门店。除了蜜雪冰城早已破万店并遥遥领先外,古茗和沪上阿姨都提出了到今年年底门店过万的计划。

再看奈雪的茶,截至上半年1194家门店,再加上乐乐茶官网显示的160家直营店(截至目前没有透露加盟数据),总体门店规模在整个新茶饮赛道中几乎排名垫底。因此,奈雪的茶在下半年乃至以后要想有更大的规模表现,加盟模式或成全村的希望。

值得注意的是,喜茶从2022年11月开放加盟起至今仅用9个月,加盟店数量就突破1000家,而直营店突破1000家却用了7年。

可以预见的是,随着大环境好转,新茶饮赛道的下半场才刚刚开始。

中国食品产业分析师朱丹蓬认为,作为国内新茶饮第一股,奈雪的茶过往的表现不匹配一家上市公司的角色,此次摆脱亏损也许是个阶段性结果。随着市场竞争进一步加剧,以及其他新茶饮品牌IPO进程的加速,未来奈雪的茶会受到更大的挤压。

在江瀚看来,今年IPO成功率会比前三年大一些,但新茶饮行业已经过了初期的网红阶段,内卷加剧,资本市场上需要讲新的故事以吸引投资者。未来,新茶饮行业可能会进入更加注重品质、健康、创新和体验的阶段。

赖阳则表示,品牌的发展不能靠讲故事,还是要扎扎实实的运营,运营能力的提升包括店铺的管理,供应链的资源整合能力以及产品品控的能力,在这些方面奈雪的茶是有竞争力的,也具备了长期发展的后劲。

“目前国内各地市场发展并不均衡,向下沉市场蔓延需要一个过程。如果品牌因下沉过快,而降低品牌形象和品质,从长期看是不利的。而发展速度即便相对缓慢,但对于品牌和品质有保障,所以每个品牌应坚持自己的定位。”赖阳说道。

评论