界面新闻记者 |

两家券商资管公司在同一日官宣获批成立!

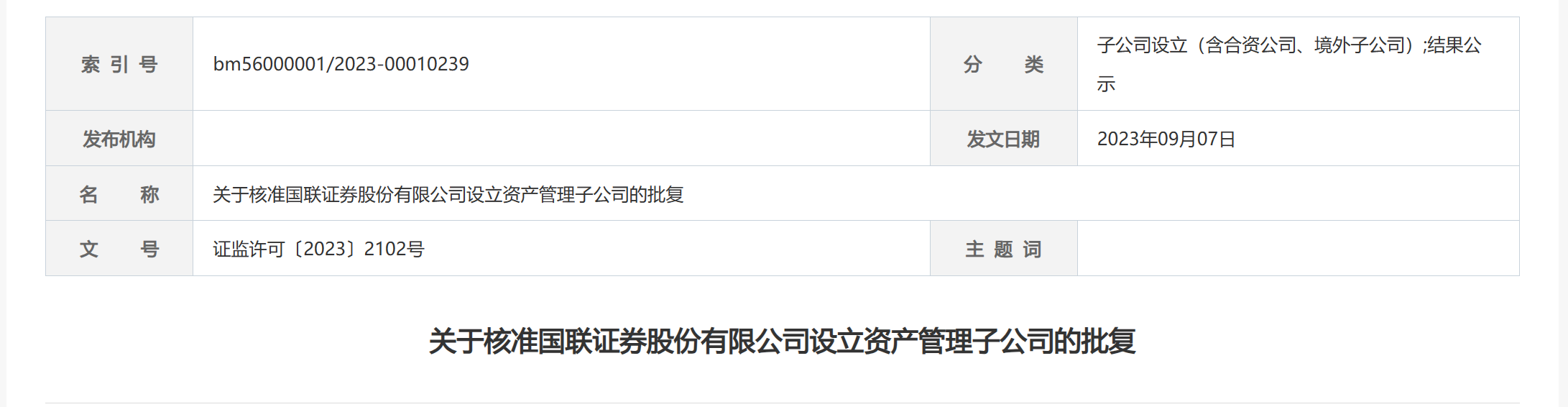

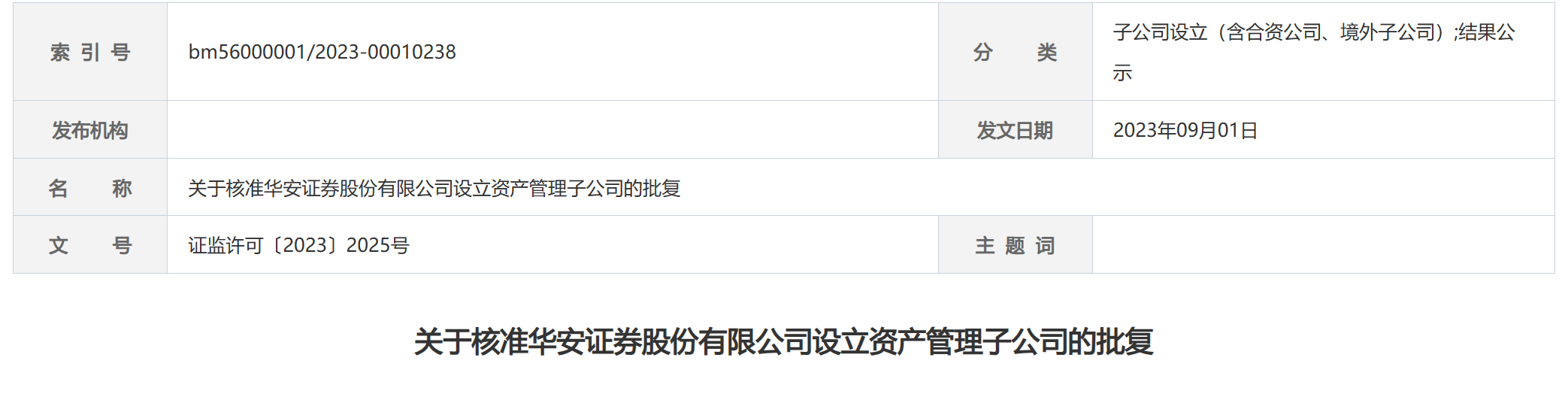

9月8日,证监会官网消息,华安证券及国联证券相继获证监会核准成立全资资产管理子公司。其中,华安证券资产管理有限公司(下称:华安资管)批文时间为2023年09月01日,国联证券资产管理有限公司(下称:国联资管)批文时间为2023年09月07日。两份文件均于今日在证监会官网披露。

伴随两家券商资管子公司的顺利筹建,券商资管公司数量也将扩容至28家。

今年4月份,长城证券拿下开年首张券商资管牌照,据半年报披露,今年6月份,长城资管已办理完成工商登记手续并领取了营业执照。华安资管和国联资管则为今年证监会下发的第2、3张券商资管牌照。相较上半年,券商资管牌照下发速度明显加快。

据证监会批复文件显示,华安资管注册地为安徽省合肥市,注册资本为6亿元;国联资管注册地为山东省青岛市,注册资本为10亿元。

国联证券于2022年4月公告表示拟设立券商资管子公司;华安证券于当年6月份也官宣了设立券商资管子公司的消息。

两家券商递交的申请材料先后于2022年7月和8月份获证监会接收,在相继获受理后,华安证券等待一年直接拿到了券商资管牌照,国联证券在今年2月份因资管子公司的高管人事安排等六项问题被证监会出具过一次书面反馈意见。

就资管业务板块的上半年经营成绩看,华安证券资产管理业务手续费及佣金净收入(合并利润表,下同)同比微跌2.96%至2.26亿元,但该项收入占总手续费及佣金净收入比重为27.59%,资管业务板块在手续费中占比较大。

相比较而言,国联证券实现资管手续费及佣金净收入8356万元,同比增长9.2%,占比为11.24%,收入规模及占比均较低。

不过,从受托管理资产规模看,截至2023年6月末,国联证券资管业务受托资金规模1114.33亿元,较年初增长9.2%。其中公募基金(含大集合)资产规模65.37亿元;集合资产管理计划规模166.47亿元;单一资产管理规模523.15亿元;专项资产管理规模359.34亿元。

而华安证券虽未披露受托管理资金整体情况,近年来仅公开主动管理产品规模。截至2023年6月末,公司主动管理产品规模超570亿元,较上年末增长3.89%。据介绍,公司75%公募集合资产管理计划投资收益位居市场同类前5%位次,超50%私募集合产品位居前三分之一位次。

后资管新规时代,加强主动管理能力已成为券商转型必修课,特别是在“一参一控一牌”公募新规之后,券商加速布局公募业务也将有利于增厚公司大资管业务板块利润。

今年8月1日,国联证券收购的中融基金正式更名为国联基金,国联证券直接持有75.5%的股权,此前公司还参股33.41%的中海基金,若此次获批的国联资管进一步申请公募管理人资格,国联证券也将完成“一参一控一牌”的公募化布局。

此前海通国际研报分析,收购中融基金有利于进一步完善综合金融服务体系,更好实现财富管理与资产管理业务间的联动,符合公司的发展战略。

而相比于国联证券,目前,华安证券在公募业务布局属于刚开始。半年报披露,公司目前持有华富基金49%的股权。截至报告期末,华富基金总资产8.73亿元,上半年实现营业收入1.94亿元,净利润2688万元;

另据wind统计,截至2023年9月8日,国联基金资产管理总规模1055.55亿元,其中非货币管理规模816.66亿元;华富基金资管规模825.20亿元。

评论