文|新经济e线

新经济e线注意到,自8月下旬至今,伴随资金面收紧,叠加北上广深地产放松政策相继落地,债市进入快速调整期。而债市调整之下去年负向循环反馈是否会重演成为了市场关注的焦点。

统计显示,8月24日至9月8日期间,利率债方面,国开短端1年期收益率上行19bp至2.21%,长端10年期收益率上行10bp至2.76%;类利率方面,1年期AAA-二级资本债收益率上行33bp至2.68%,5年期品种上行22bp至3.25%;信用债方面,1年期AA+中短票收益率上行31bp至2.72%,3年期品种上行32bp至3.12%。

业内认为,自今年年初至今,在基本面脉冲式修复,货币政策宽松以及流动性充裕主逻辑下,债市收益率整体趋于下行,当前部分债基业绩已经超过2022年全年。往后看,伴随着稳增长政策密集落地,宽信用预期升温下利率上行,叠加2022年债市负反馈和理财“赎回潮”给机构带来的心理影响,当前有部分机构或出于止盈和流动性管理目的提前减仓债券或赎回债券型基金,从而放大了债市调整。

来源:基金公告

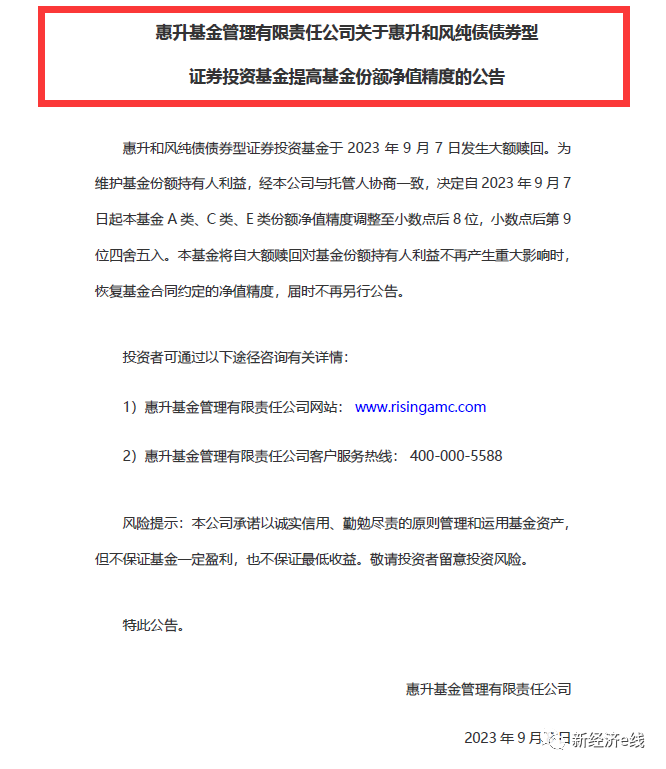

新经济e线获悉,受此影响,自8月底以来,债基已重现巨额赎回潮。9月8日,惠升基金发布公告称,惠升和风纯债于2023年9月7日发生大额赎回。为维护基金份额持有人利益,经公司与托管人协商一致,公司决定自2023年9月7日起基金A类、C类、E类份额净值精度调整至小数点后8位,小数点后第9位四舍五入。该基金单位净值变化也表明,受此影响,惠升和风E单位净值更是飙涨80%至2.0000元。

债基重现巨额赎回潮

据新经济e线不完全统计,自8月15日至9月12日,不到一个月时间里共计有16家债券型基金披露了提高基金份额净值精度的公告。实际上,在惠升和风纯债遭巨额赎回背后,公司为了避免清盘刚于8月28日新设了E份额,但最终却事与愿违。

8月28日当天,惠升和风纯债对外宣称,经与基金托管人协商一致,并报中国证监会备案,公司决定自2023年8月28日起增加基金E类基金份额,并对基金的基金合同和托管协议进行相应修改。同时,公司决定对基金赎回的数量限制进行调整。据悉,该基金E类基金份额每个基金账户申购的单笔最低金额为500万元人民币。同时,基金E类基金份额自2023年8月28日起开通申购、赎回、转换、定期定额投资业务。E类基金份额的初始基金份额净值参考生效当日A类基金份额的基金份额净值。

而在增设E份额之前,惠升和风纯债早已沦为一只迷你基金。截至2023年8月24日日终,该基金已连续50个工作日基金资产净值低于5000万元。根据《基金合同》的规定,《基金合同》生效后,连续60个工作日出现基金份额持有人数量不满200人或者基金资产净值低于5000万元情形的,基金管理人应当按照《基金合同》约定的程序进行清算并直接终止《基金合同》,无需召开基金份额持有人大会审议。

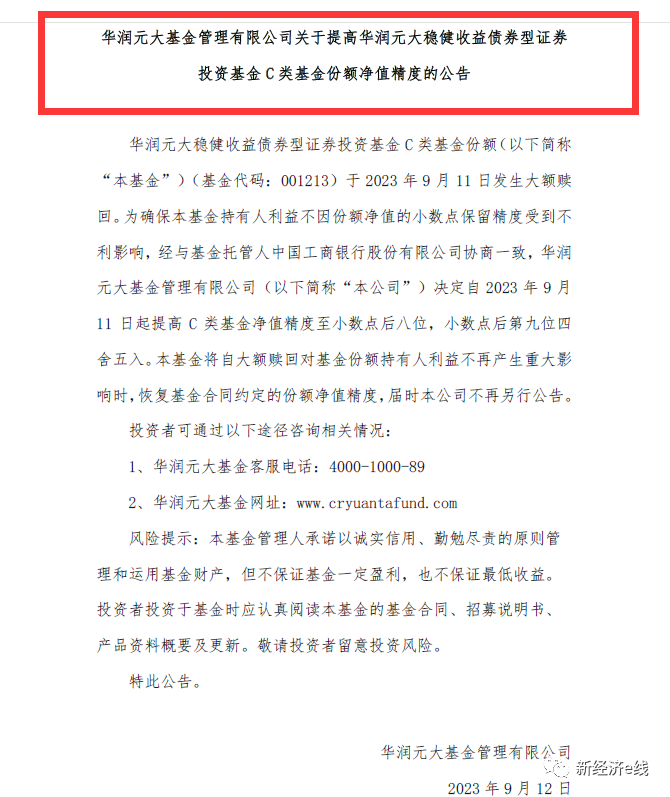

9月12日,华润元大基金发布公告称,华润元大稳健C类基金份额于2023年9月11日发生大额赎回。为确保本基金持有人利益不因份额净值的小数点保留精度受到不利影响,经与基金托管人工行协商一致,公司决定自2023年9月11日起提高C类基金净值精度至小数点后八位,小数点后第九位四舍五入。该基金也为纯债基金。

来源:基金公告

同样,招商基金旗下招商招裕纯债D也于2023年9月5日发生大额赎回。为确保基金持有人利益不因份额净值的小数点保留精度受到不利影响,经与基金托管人兴业银行协商一致,公司决定自2023年9月5日起提高基金D类份额净值精度至小数点后八位,小数点后第九位四舍五入。

复盘今年的债市表现得知,利率债市场曾出现过3次急跌,分别为6月13日OMO利率调降后、7月高层会议召开后、及8月25日“认房不认贷”政策落地后。其中,前两轮债市调整主要为市场情绪面波动,政策更多以预期为主,且政策具体细节及力度并未实际落地,债市急跌后政策面及基本面无明显变化。其次,前两轮央行呵护资金面的意愿较为明显,资金价格维持合理水平,因此两轮急跌持续时间均较短,调整时间仅为2-5天。

而此轮债市调整力度大幅超过前两轮的主要原因在于,受稳增长政策落地、宽信用政策进一步升温、资金收敛、机构止盈等多维度因素影响。进入8月中下旬,诸多政策推进速度明显加快,提振资本市场信心层面,出台证券交易印花税减半征收、IPO阶段性收紧、融资保证金比例适度放宽等政策;地产政策层面,首套和二套房首付比例调降、存量房贷利率调降、认房不认贷落地等政策加速落地。

作为债基的重要持有人,在以上背景下,理财或基于对投资收益的判断开始赎回基金。统计数据表明,基金公司9月第1周净卖出2252亿元,为2022年11月理财赎回负反馈(2022年11月14-18日,单周净卖出3014亿元)后的次高点。对此,有机构人士认为,后续债市资金面、政策、机构行为三个方面的预期差或继续演绎,叠加部分投资者从观望宽信用到直接交易宽信用,利率短期或仍有调整空间。

负反馈一幕会否重演?

新经济e线获悉,自8月下旬至今,债市调整的幅度和持续时间均超市场预期,从而引发投资者对于2022年底赎回负反馈重演的担忧。不过,有市场人士认为,尽管赎回负反馈具有一定惯性,短期或并未结束,后续行情也有被扰动的可能,但相较于2022 年,级别偏小且影响相对可控。

一方面,银行理财净值表现稳定。2022 年11 至12 月,受债券市场调整影响,银行理财出现大面积破净情况,由此引发理财破净-赎回加剧-债券卖盘压力提高-债市利率走低-理财净值进一步下行的负向螺旋。近期债券利率虽有回调,但前期积累的安全垫足够厚实,银行理财并未出现过多破净情况。截至9 月10 日,理财整体破净率仅为3.83%,低于去年11 月中旬,显示理财负债端压力仍在可控范围内。

另一方面,就10 年国债利率、1 年期同业存单利率和MLF 的相对位置以及两次市场调整幅度的对比来看,理财净值此次受到的冲击远低于去年底。此外,理财投资信用债占比最高,信用利差的变化对理财净值影响最大。截至目前,理财投资信用债的比例已经从负向循环反馈前的48.07%降低至43.86%,且当前信用利差的历史分位数水平高于去年理财负向循环反馈前夕,发生较大反转引发踩踏的可能性不大。

究其原因,当前理财产品资产配置较2022年底有所优化,2023年理财核心以发展现金管理类产品为主,投向信用债和利率债的规模均有所下滑;经历“赎回潮”后理财产品更为注重负债端稳定性,2023年理财规模扩张并未很激进;理财投资经理对于利率波动的容忍度下降,或会提前作出应对,减弱负反馈演绎级别。

据中信证券研报,相比去年底,今年理财的风险防御能力大幅增强。资产配置上,截至2023年6月底,理财对债券及同业存单的投资比例较2022年底大幅降低5.38pcts 至58.32%,现金及银行存款的占比达到23.7%,同比增长9.6pcts,显示理财风险防御意识大幅提高,流动性资产相对充裕,同时存款估值波动极小,对净值稳定也有较大贡献。

与此同时,为避免净值波动的不利影响,理财子加大了封闭式运作的摊余成本法和混合估值法理财的发行力度,封闭式规模占比进一步上升至20.05%,且封闭式产品期限大幅降低;根据现券数据,理财子今年以来净买入1 年以内的短久期债券占全部净买入规模的105.35%,整体配置相比去年负向循环反馈之前更为谨慎。

统计数据表明,截至9月8日,理财子净买入规模在6个工作日内已经达到了793亿元,并未像去年底赎回潮发生时那样大幅卖出,显示理财本身受到债市波动的影响较为可控。不仅如此,各家理财子公司的整体产品规模相较8月末多数也在增加,25家理财子中,15家的规模稳中带升,降幅上限仅为61亿元,平均增长110亿元(2022年11月各家理财平均规模减少322亿元)。

有市场人士分析指出,理财赎回债基当前更多是出于收益和防御的角度,还没有面临现实的规模缩减。接下来资金面能否稳定,债市情绪是否恢复,是切断负反馈非常关键的因素。

但中信证券研报认为,2022年居民积累的超额储蓄回流消费的规模相对有限,而地产也难以放量,对储蓄的分流作用较小,叠加银行净息差承压,监管对表内存款利率不断压降,理财性价比持续提高,超额储蓄回流至银行理财的概率上升。且此前从银行理财流到表内的存款,约78%以上为活期或期限在1年以下的定期,回流至理财不存在阻碍。同时伴随下半年理财冲量节奏发力的惯例,其判断理财整体规模有望恢复至28万亿元的水平,“资产荒”压力之下或将助推债市走强。

*微信号:netfin888

评论