文|能链研究院

还没进入大规模落地的工商业储能,已经提前爆发“肉搏战”,战火从储能电芯烧到了场景端。

目前,在广东的深圳、浙江等地区,可部署储能的产业园区、工厂、充换电站等工商业场景,正被疯狂抢滩。为了降低业主的投资门槛,提高投建储能的意愿,合作的模式包括能源托管、合同能源管理、融资租赁等多种形式,大有当年房地产开发热潮的味道。

“跑马圈地”的现象已经很明显,残酷竞争下,储能项目分账的比例从过去的9:1提高到了8:2,甚至一些优质、稀缺项目抬高到了7:3。

虽然电源侧、电网侧储能拿走了95%的份额,工商业储能单个项目体量较小,但好在后者市场化主体参与的机会更多一些,不像“大储”项目基本上是央企、国企的地盘。越来越多的能源运营商的推波助澜,推动工商业储能渗透率快速提升。

喧嚣之下,整个行业关注的重点也在发生变化,从初期的低价“肉搏”向全生命周期的运营能力和价值挖掘转向。

浙江、广东领衔,占据半壁江山

9月11日,中国化学与物理电源行业协会发布的《2023中国工商业储能发展白皮书》显示,预计2023年全球工商业储能新增装机量将达到1.5GW,2025年,全球工商业储能累计装机可达到11.5GW。预计到2025年,全球工商业储能累计市场规模在190亿元-240亿元之间。美国和中国的装机量占比预计将超过全球的50%。

工商业储能市场,全球看中国、美国、德国、日本,四个国家占了全球装机总量的79%,而垂直到中国市场,华东、华南则是市场集中的两个重镇。白皮书数据显示,2022年浙江、江苏所在的华东区域工商业储能累计投运规模达到373MW,占全国工商业总装机功率的37.8%。

这股热潮,从今年上半年浙江备案工商业储能项目数量上的激增可窥见一斑。6-8月,浙江全省共备案项目超过300个,总装机功率302.3MW,装机容量844.7MWh,初始投资规模达13亿元。据不完全统计,仅仅是8月份,浙江省储能相关备案项目多达126个,用户侧储能项目108个,占比86%,总规模超115.4MW/438.6MWh。不过光储一体化项目只有1个,在分布式光伏装机量全国第一的浙江,光储耦合发展的销量暂时还有待释放。

如果按新型储能技术路线划分,商业化更成熟的磷酸铁锂项目依然占据“垄断”地位。

在浙江108个用户侧储能项目中,全钒液流电池项目1个,铅碳电池项目1个,其余为铁锂类项目。其中,储能时长2小时的项目有101个,占比超9成,95%的项目会在今年建设完成并投运。而从装机容量上看,1MWh以上的项目47个,占比43.5%,10MWh级项目3个,215kWh-999kWh的的项目有60个,占到55.6%。规模最大的是国家电投拟9月份开工的42MW/284.884MWh铅碳电池储能项目,单价约0.992元/Wh。

硬件同质化,未来更比拼运营能力

与电网侧配储的强制性政策相比,工商业储能对业务模式、运营策略和盈利能力更加看重,毕竟投入的是真金白银,要能看到“钱途”。这意味着工商业储能领域“跑马圈地”的玩法没有可持续性,很快就会进入比拼运营能力的阶段。

近日,能链智电(NASDAQ:NAAS)旗下的能仓科技与多家企业签约合作380余座电动汽车充电场站,合计供应300台液冷一体柜、280台风冷一体柜,配储总容量130MWh,订单总额高达2.04亿元。除了储能设备设施外,能链智电还提供了EMS(能源管理系统)、EPC工程建设、AI+网储充智慧能源运营等在内的一体化集成服务。

新型储能的逻辑在于,越是负荷密集接入、大容量直流馈入、新能源汇集,以及调峰调频、容量及电压支撑能力不足的电网节点,对储能的需求越刚性,不仅能降低用电成本,省下增容的成本,还能通过峰谷套利获取收益。近年来,随着电动汽车保有量的激增,充电站就成了工商业储能发挥作用的关键场景。

来源:能链研究院

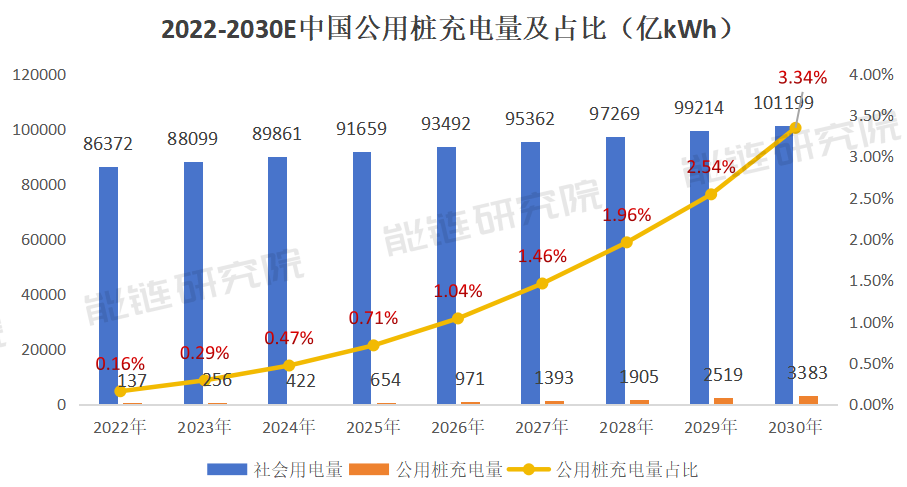

根据能链研究院的数据,2022年,国内新能源汽车保有量1310万辆,公用充电桩的充电量是137亿度,占全社会用电量的0.16%,预计到2030年,国内新能源汽车保有量将突破1.45亿辆,公用充电量会达到史无前例的3380亿度,充电量增长25倍,占社会用电量将达到3.34%。

于是,电动汽车充电站自然成了关乎电网稳定运行的“大动脉”,但充电站配建储能柜并不是拍脑门,没有金刚钻就不能揽瓷器活儿,在不适合配储的场站贸然投资,结果很可能是赔本赚吆喝。

看似“谁都能干”,其实准入门槛极高。第三方充电服务平台手里有全国各个充电站的负荷曲线,了解日内每个时段、周月长周期的充电功率特征,能够依托大数据和储充一体化运营能力,通过智能选址与测算,对充电站能源管理需求进行评估,筛选出适合配储、投资收益率较高的场站。比如浙江、上海、江苏、海南、广东的峰谷价差大于0.7元/kWh,通过优化储能充放电运行策略,每天、每月到全生命周期的账都能算得明明白白。

由于每个场站每天的充电量是不同的,每个城市的峰谷分时电价也不一样。这意味着在配储方面,需要量身定制,搭配容量115kWh-375kWh不等的储能柜,而且能源管理系统会给出每一个场站的配置需求和投运后的运行策略,甚至可以根据场站高峰、尖峰时段的功率饱和度,通过激励手段调度电动汽车动态调整充电时段,以修正运行策略中的偏差,最终实现充放电利益最大化。

显然,“门外汉”的第三方储能运营商并不具备这样的能力。

成本持续降低,经济性会越来越好

根据《2023中国工商业储能发展白皮书》的数据,预计2023年,中国工商业储能新增装机规模有望达到300MW-400MW。到2025年,中国工商业储能装机总量约占新型储能装机总量的4.5%,按新型储能装机总量约70GW估计,2025年底中国工商业储能装机总量约为3.2GW。

但这一数字偏保守。目前,市场对工商业储能的预测不够激进,其实可以参照当年新能源车渗透率、充电基础设施、氢能等相关十四五规划文件,产业几乎无例外地超预期发展。

而且工商业储能成本下降空间还很大。一是随着各地上马储能电芯产能,主流的单体280Ah储能锂电池的价格已经打到0.5元/Wh的新低,比去年最高时降幅高达40%,随着产能持续释放,价格还会持续下滑;二是储能单体大容量电芯进入市场,包括314Ah、315Ah、320Ah,甚至560Ah、580Ah的超大容量电芯的出现,因为容量更大,串并联数量少,体积能量密度更高,配套的零部件数量减少,BMS管理难度降低,进一步降低了投资成本;三是磷酸铁锂的技术进步,循环次数增加,回收利用技术带来残值上升,同样会降低储能的度电成本。

这些积极因素都会增强工商业储能项目的经济性,并带来更大规模的投资。

评论