文 | 国际能源网/光伏头条

光伏,是一个周期性很强的产业。前两年,光伏投资人还在谈论抢占光伏风口的问题;今年光伏人谈论的是“产能过剩”“行业洗牌”,甚至如李振国这样的行业领袖都发出了“过半光伏企业会被洗牌出局”的预警。

对此,国际能源网/光伏头条(PV-2005)也进行了一些思考。

产能过剩局

根据工信部数据,2023年上半年,多晶硅、硅片、电池、组件产量分别为60.6万吨、253.4GW、224.5GW、204GW,增幅均超65%。各机构对2023年全球光伏新增装机预测在280-350GW之间。

仅从产量数据来看,2023年光伏产业链各环节已经非常明显。这其中还不乏扩更大规模的产能。

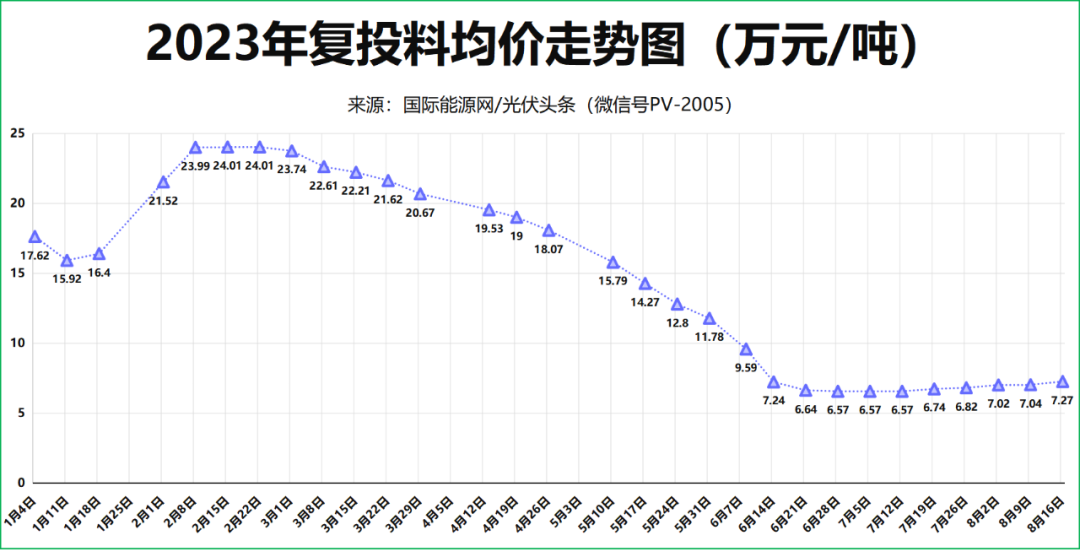

产能过剩,已经成为悬在光伏行业头上的达摩克利斯之剑。受此影响,硅料、硅片、电池、组件各环节价格大幅下降。以致密料为例,价格从30.51万元/吨,跌至6.64万元/吨,跌幅高达78.24%;硅片、电池价格同样腰斩。组件中标价格从2元/W的高位跌至1.2元/W左右。

产业链价格持续走低,下游降价预期提升,各环节经营压力巨大。今年上半年通威、大全能源、新特能源等硅料巨头业绩涨幅均大幅下跌,单纯组件企业也出现了营收下滑的现象。

光伏企业如何应对“产能过剩局”,产能过剩又对行业产生了哪些影响呢?

1、用扩产淘汰落后产能

国际能源网/光伏头条(PV-2005)长期关注光伏制造业的扩张情况。从2022年下半年以来,光伏企业掀起了一轮的扩产潮。进入2023年之后,光伏制造业扩产呈现出扩产规模更大,技术路线先进,产业布局趋于集中的特点。

截止目前,2023年,隆基绿能、通威股份、晶科能源、天合光能、晶澳科技、阿特斯、爱旭股份、正泰新能等头部企业已经官宣了多个百亿元扩产项目,其中多为一体化产能。甚至包括晶澳科技、阿特斯、晶科、通威从硅片到组件端的一体化项目。这些项目通过高集中度、规模效应达到降本的目的。

从技术方面而言,当前处在新一轮技术迭代周期。扩产的企业争相拥抱新技术产能,特别是当前处于优势的TOPCon技术更是受到扩产企业的追捧。

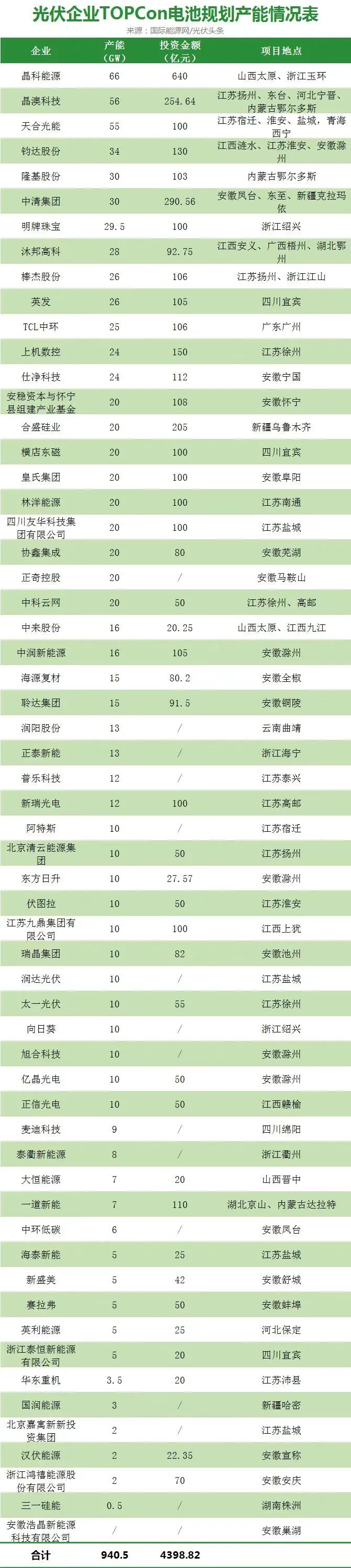

据国际能源网/光伏头条(PV-2005)统计,截止上半年,有59家企业布局和规划TOPCon电池项目,总计产能达到940.5GW,涉及投资金额4398.82亿元。据统计,截止2022年底,我国光伏电池产能为490.47G,如果签约规划的TOPCon产能落地,则意味着在短期内N型TOPCon就将完成技术迭代,成为新的主流技术。

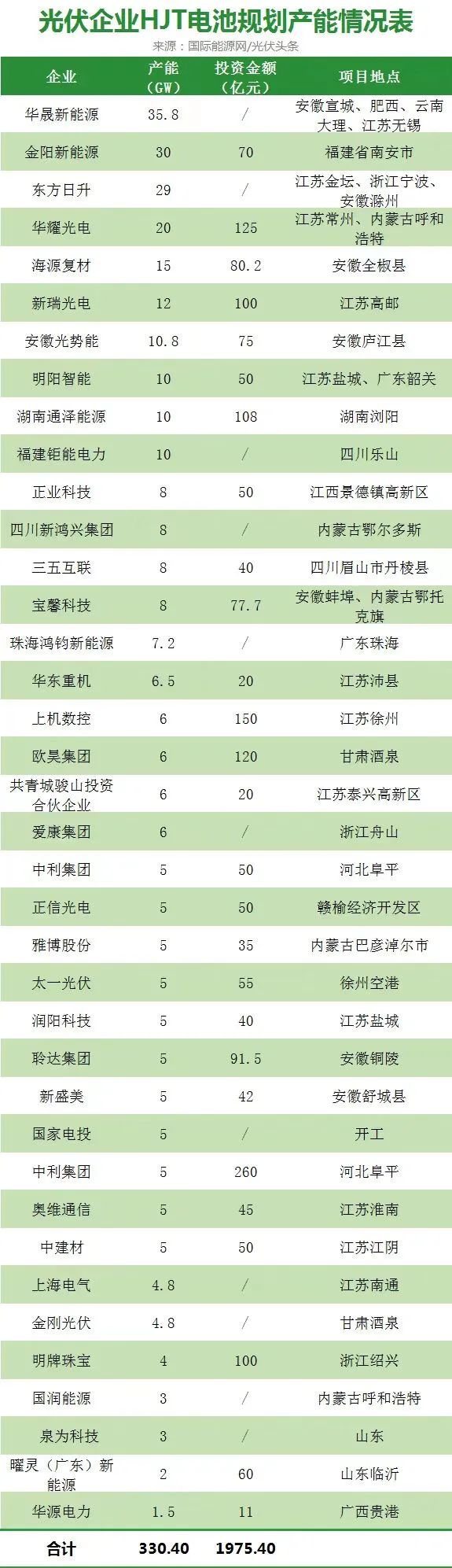

除TOPCon之外,HJT产能也在大规模扩张之中,从2022年截止今年上半年,有38家企业,规划在建的HJT项目多达53个,总产能合计330.4GW,涉及1975.4亿元。

除电池技术之外,新扩产的硅料项目、硅片项目等也多采用新技术。这意味着在这轮扩产潮之中,许多企业借此完成了产能迭代与技术更新。

2、在产能过剩中重新洗牌

“长江后浪推前浪,浮事新人赶旧人!”产能过剩,价格战、落后产能淘汰必然导致光伏产业重新洗牌。

光伏行业的基本逻辑在于降本增效,这意味着那些拥有先进技术、良好成本控制能力的企业符合行业发展的逻辑,也往往会占据主动位置。这点从光伏行业二十多年的发展历程来看,便可见一斑。

曾经的无锡尚德、江西赛维、汉能无不在一定时间内拥有先进技术、优秀的管理人才、积极的企业经营策略而成为行业龙头企业。而新技术的出现,又让这些来不及转型或者不愿转型的企业走向衰败、破产。新的龙头就在重新洗牌之中确立自己的位置。

比如当前的行业龙头隆基绿能,在多晶向单晶技术转变的过程中,坚决站队单晶技术路线,创新性采用了金刚线切割技术,双玻组件的符合行业降本增效逻辑的技术,建立起自身优势地位,从而一举奠定了行业新龙头的位置。

如今又一次来到了技术转型、行业洗牌的十字路口。那些快速完成技术迭代,能够做到极限降本的企业在能够在激烈的价格战之中,占据有利位置。例如不久之前,公布2023年半年报的晶科能源,上半年拥有55GW N型电池产能,完成16.4GW N型组件出货量,已经完成了从P型向N型的迭代,反应在财报数据之中,便是归母净利润增长324.58%。再比如硅料龙头通威股份,将硅料生产成本压缩在4万元/吨以内,即便是硅料价格降至6万元以下,还可以盈利。

3、从产品输出向产能输出的转变

中国光伏制造大国也是光伏出口大国,随着能源转型、俄乌冲突等国际大环境的叠加,中国光伏产品出口在2022年迎来了一波高峰期。据工信部公布的数据,2022年,光伏组件出口约153.6GW,硅片出口约36.3GW,电池片出口约23.8GW,分别同比增长55.8%、60.8%、130.7%。光伏产品出口额超过512亿美元,同比增长超过80%。

从企业方面而言,海外市场更是许多龙头企业营收的重中之重。组件企业方面,除隆基绿能、天合光能之外,其余4家组件龙头企业海外营收均超50%,阿特斯甚至接近70%。

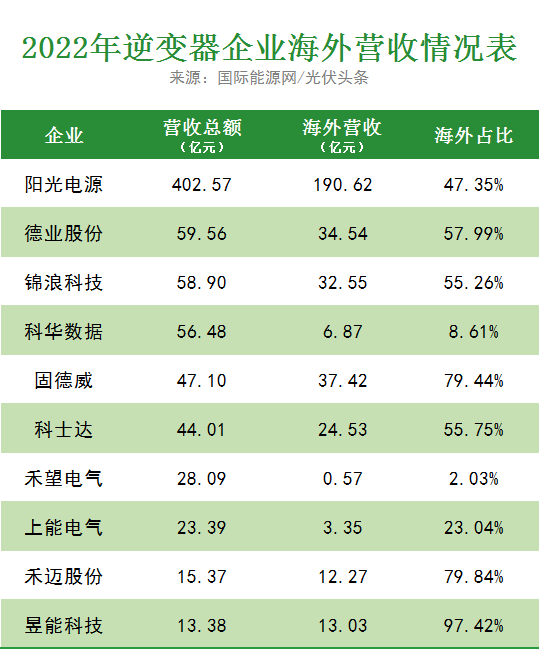

逆变器企业同样依赖海外市场,阳光电源、锦浪科技、固德威等龙头企业均接近或超过50%,微逆企业昱能科技甚至达到了97.42%。

随着地缘政治,以及本土制造呼声高涨,特别是欧美政府不断出台保守性政策,给海外市场带来了更多的不确定性。中国光伏产业从发轫之初便着眼全球,产品供应全球市场。这种产能布局注定了中国光伏产业对于海外市场拥有高度依赖性。

随着新一轮产能过剩局的到来,海外市场作用对于消化大量的过剩产能显得尤为关键。而海外市场的不确定性也让更多的光伏企业走去,将光伏制造本地化,这对于中国光伏企业而言可以说是一种机遇,也是破解产能过剩局的一个重要手段。

然而从当前中国光伏企业海外布局情况来看,仍然偏重于东南亚,目标还是侧重于将产品出口至欧美市场。国际能源网/光伏头条(PV-2005)认为中国光伏企业应该以更加国际化的全球视野,将光伏产能布局全球,打造全球影响力的国际化企业。

行业格局

在前不久一次行业会议上,天合光能创始人高纪凡坦言:“未来的光伏市场肯定会在产能和供求关系上产生一些新的变化,同时也会形成新的行业格局。”同时他也表示:“领先企业会占据主导地位。”

更早之前,晶科能源董事长李仙德发表一篇充满战斗意味的檄文《把硬仗的氛围感拉满》:从“拥硅为王”的硅料、到“供应为王”的硅片、到“技术为王”的电池、今天终于到了“市场为王”的组件。

两位光伏大佬所言不约而同透露一个信息:行业格局生变。

光伏行业有光伏行业的格局,光伏产业链各环节有各环节的龙头企业。这样的格局非一日之功,也非一日能够打破,但种种迹象表明,格局开始变了。

1、话语权、利润向下转移

光伏产业链之长、细分赛道之多需要多方紧密配合才能产生共振,推动中国光伏产业发展。然而现实是,因为产业链太长,导致经常会产生产业链错配的问题,引发供应链紧张,导致价格上涨。2020年下半年的光伏玻璃、2021至2022年的硅料、2023年的石英砂、莫不如是。

总体而言,光伏产业的话语权在上游硅料、硅片端,所以才有“拥硅为王”。硅料企业前两年赚得盆满钵满,下游企业不得不通过长单的形式锁定两三年甚至五六年的原料供应。这也导致前两年硅料长单频频,而且动辄几十亿,上百亿元。

从今年开始新签硅料长单已经绝迹,而且此前签订的长单,在今年硅料价格大幅降低的背景之下,是否执行仍然是个疑问。

硅片环节同样如此,隆基、中环两大巨头频频调价,一方面影响硅片价格市场,同时也表现了两个硅片巨头影响力。然而随着新一轮扩产潮的到来,硅片也有供应过剩的危机,而且下游企业也有了更多的选择。

例如新跨界进入光伏领域的华民股份,今年以来频频与一道新能、华晟新能源等新势力签订硅片大单。还有新崛起的高景太阳能都在硅片市场上斩获颇丰。

上游光伏产业链话语权走弱的另一个表现是利润的下移。随着产业链价格走低,从今年上半年,通威股份、大全能源、新特能源等已经公布财报的硅料巨头来看,尽管销量大幅上升,但利润率却已经大为下降,与巅峰时不可同日而语。

2、头部企业优势明显

据中国光伏行业协会的数据,2022年多晶硅TOP5企业产量占比87.1%,硅片TOP5企业产量占比66%,电池TOP5企业产量占比56.3%,TOP5企业产量占比61.4%。光伏行业经过多年的发展与沉淀,形成了头部企业集中的行业特点。

诚如高纪凡所言:已经建立竞争优势的企业在新一轮发展过程中,如果各方面都比较努力,未来三五年以后,仍会保持优势地位。光伏头部企业拥有诸多的优势。

国际能源网/光伏头条(PV-2005)采访一位企业的资深从业人员,他表示当前形势之下,企业的技术、现金流、市场是最重要的竞争因素。这三点恰恰也是头部企业优势所在。

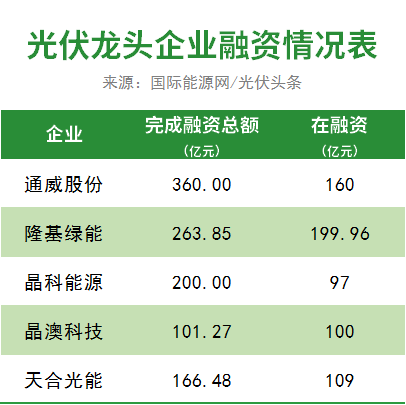

从融资方面而言,头部企业在资本市场上有更大吸引力。从通威、隆基、晶科、晶澳、天合光能融资情况来看,其历史融资均在百亿元之上,而且面对新的周期又公布了近百亿元的融资计划。对于像光伏这样的资金密集型行业,融资能力同样是一个企业优势的主要表现。

从技术方面而言,光伏巨头也拥有无可比拟的优势。例如隆基在BC、TOPCon、HJT、钙钛矿等多个技术领域全面布局,不仅创造了26.81%晶硅电池转换纪录,而且实现了晶硅-钙钛矿叠层电池33.5%的新的叠层电池转换效率。通威股份同样如此,其TNC电池量产平均转换效率超过25.7%。良率超98%;THC电池最高转换效率达到26.49%,钙矿/硅叠层电池效率达到31.13%。

在产业生态带动方面,龙头企业地位明显。犹记2022年初,N型电池技术出现TOPCon与HJT谁将是主流的争议。在晶科能源等一批龙头企业的带动之下,TOPCon迅速占据主导地位,在设备、浆料领域全面推进形成产业生态,并且借助规模效应大幅降本。在此带动之下,TOPCon几乎成为各大企业重点扩张方向。而反观HJT则由于缺少龙头企业推动,进展相对缓慢。

3、新势力崛起

今年7月7日,9家企业就矩形硅片中版型组件尺寸达成统一共识。这9家企业包括阿特斯、东方日升、晶澳、晶科、隆基、天合、通威、一道、正泰。这9家企业除一道新能之外,基本都是行业领先的龙头企业,一道新能位列其中,是否意味着行业内龙头企业对其位置的认可,不得而知,但一道新能崛起的速度是显而易见的。

成立于2018年的一道新能几乎以火箭般的速度蹿升至行业一线的位置。国际能源网/光伏头条(PV-2005)长期关注光伏招投标市场,从2022年以来,一道新能频频中标央国企招投标项目。2022年一道新能排名年度中标榜第6名。今年上半年一道新能又以3316MW的成绩排名第7。可见一道新能已经稳居行业前十的位置。

今年7月,一道新能正式开启了IPO进程,这家新崛起的组件巨头在未来不久也将征战资本市场。

除组件领域的一道新能之外,逆变器领域的株洲变流、硅片领域的高景太阳能、硅料领域的青海丽豪等多为近年来新崛起的力量。

新势力崛起的背后有许多共同的特征,比如受到资本的加持,地方政府的支持,人才引进以及坚定的企业发展战略与扩张雄心。在新一轮行业格局洗牌之时,那些在对的时间做对的事情的新势力就会借势崛起,成为不可小觑的力量。

技术困局

光伏行业又一次走在了技术迭代的十字路口,是选择N型还是P型,是选择TOPCon、HJT亦或XBC,钙钛矿会颠覆晶硅电池的技术路线吗?这眼花缭乱的技术困扰着企业的决策者,因为稍一不慎就有可能重蹈被淘汰的覆辙。

1、新技术的分歧

光伏行业追求极致的降本增效,而技术是降本增效最重要的驱动力。这就导致相比其他产业,光伏企业更乐意拥抱新技术,而且不惜投入数以千亿计的资金进行技术迭代。

电池领域从多晶到单晶,从N型到P型莫不如是。曾如前阶段隆基绿能董事长钟宝申所言:2021年之前,中国光伏用十几年的时间建设起大约380GW的全产业链产能;但就在今年SNEC举办前的18个月里,全产业链的新增规模就达到了380GW。

这些产能都是以新技术、新产能的面貌出现的。对于新技术各家有各家的选择,晶科全面押注TOPCon,爱旭主导ABC,通威、晶澳、天合、阿特斯、东方日升等企业同时推进TOPCon与HJT。

近日,龙头企业隆基绿能在半年业绩会表示,未来扩产以BC路线为主,BC类电池在未来会逐步取代TOPCON电池,在接下来的5-6年,BC类电池会成为晶硅电池的绝对主流。隆基绿能这一表态可谓一石激起千层浪,后续多家企业表态会布局BC技术,这让原本似乎已经确定的技术路线再生波澜。

在技术迭代的十字路口,什么才是接下来主流的技术出现了分歧。这种分歧直接的后果是,有企业在观望之中失去原本积累起来的优势,有企业很可能因为选错技术路线,面临被淘汰的风险。

当然光伏行业不只有电池技术。在逆变器领域,在组串式逆变器的崛起让华为等企业跻身行业前列。那么微型逆变器会否成为下个有竞争力的产品。金刚线切割会否过渡到更加细线化的钨丝金刚线?硅料领域的颗粒硅能否崛起,铜电镀技术是否会取代银浆……

这一系列的技术分歧会导致更多技术选择,而一旦选择错误则要承受严重的后果。

2、突破性技术的冲击

前阶段韩国的室温超导事件引发全球关注。类似于这样的技术同样在光伏领域上演,比如钙钛矿技术。

早在2013年《科学》杂志就将钙钛矿技术列为全球十大突破性技术之一,称之为最有前景的下一代光伏技术。其中的重要缘故恐怕在于钙钛矿电池更高的理论转换效率(单结晶硅电池极限 29.43%,钙钛矿/硅叠层太阳能电池的理论效率极限为 46%)以及更低的成本(只有PERC的60%)。这完全符合光伏行业降本增效的逻辑。

虽然10年时间,钙钛矿技术并没有如预期的那样带来突破性的进展,但近年来钙钛矿却有持续升温的迹象。

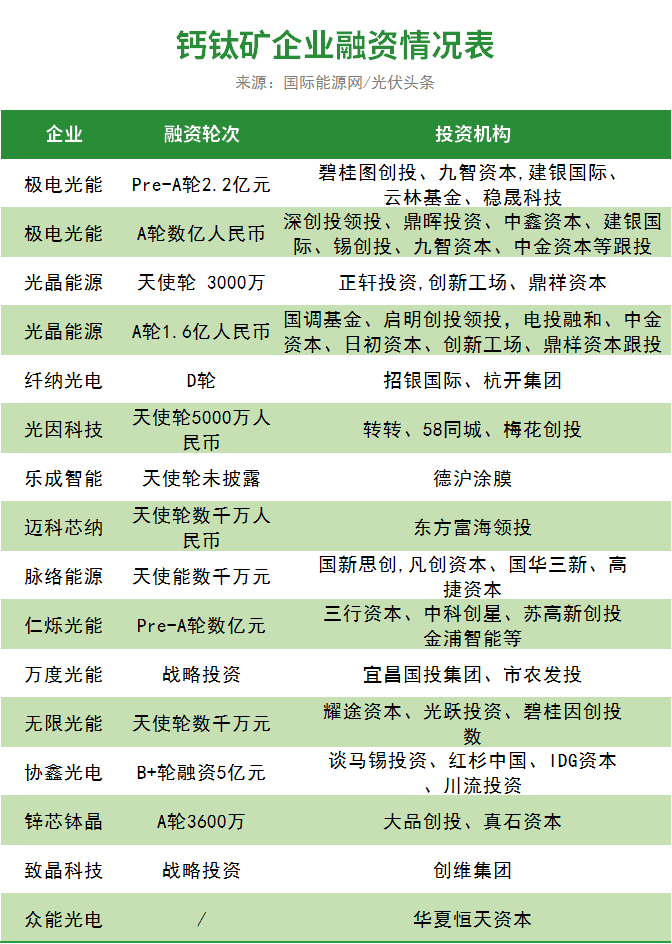

国内资本市场热烈拥抱新崛起的钙钛矿企业,据国际能源网/光伏头条(PV-2005)统计多达14家钙钛矿企业获得资本青睐,完成融资。

晶硅企业如隆基绿能、通威股份也没有放弃钙钛矿技术。隆基创造了晶硅-钙钛矿叠层电池33.5%的转换效率。通威半年报公布钙钛矿/硅叠层电池效率达到31.13%。

在资金加持之下,在众多企业推动之下,钙钛矿会否成为突破性技术,而钙钛矿与异质结叠层电池,能否提升异质结电池技术路线的行业地位,这一切都有可能,还未有定论。

3、技术破局的危与机

技术迭代是机会与风险并存,对于企业、行业、产业而言莫不如是。对于企业而言,会因为选错路线被淘汰,例如曾经坚持的多晶技术路线的企业被主导单晶技术路线的企业取代。而大举扩产N型产能的企业赚取第一波技术红利。

当然还有一个层面即旧有产能的消化问题。2020年单晶硅片实现了对多晶硅片的迭代,PERC-P型单晶硅电池替代了多晶硅电池。这期间许多企业上马P型电池产能,仅仅两年多时间,N型电池成为了下一代主流技术,行业开始大举扩张N型产能。可以说截止2022年底,490GW的产能绝大多数为P型产能,许多产能还都是刚上马不久的产能,有企业可能还未回收成本,就面临转向新技术的选择。

当然,N型技术取代P型并不是终点,随着技术研发投入加大,技术会更加频繁,后续产能如何迭代,投资风险等一系列问题需要企业的决策者们权衡利弊。

写在最后

电视剧《黑冰》里有一句经典台词:“真正做生意的人,只赚取有限的利润,暴利是长久不了的!”光伏行业是制造业属性很强的行业,每个产业、每个企业都应该赚取有限的利润,这对于光伏企业而言,可能将成为常态而不是暂态。所谓“破局者存、掌局者赢”,在破局之中发挥企业自身的优势,生存下来,找到自己合理的利润点,对于企业、对于中国光伏行业而言都是一种“双赢”局。

评论