文|动脉网

今年全球数字健康重回“现实”,投资人集体“躺平”。

宏观上,根据Rock Health数据,上半年美国数字健康领域仅有244起融资,共融资61亿美元,投融资数据为2019 年以来的同期最低。

微观上,行业挤出效应增强,数字疗法成重灾区。5月Pear破产贱卖、7月Babylon身陷破产传闻,行业内争议颇多。

大佬们常说,越是穿越行业“谷底”,投资越要回归常识。于是,我们把观察数字健康的目光投向了医疗服务一线——医疗工作者们到底需要怎样的数字健康?医院如何布局下一步的数字健康?

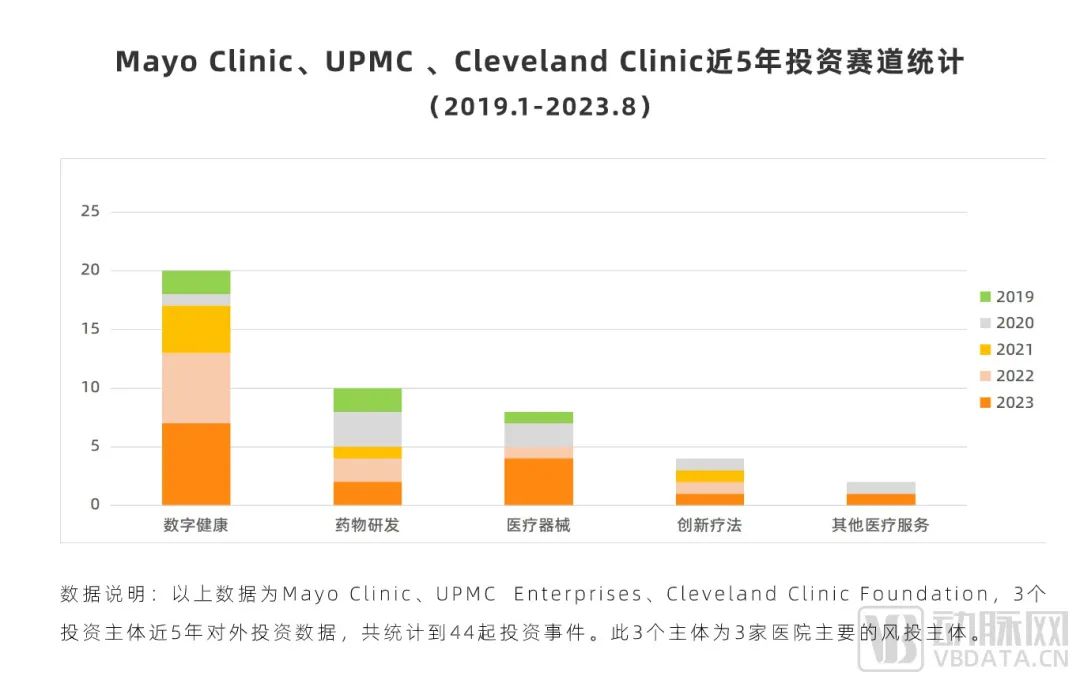

动脉网统计了三家世界顶尖医院过去5年的对外投资数据,包括Mayo Clinic(妙佑医疗国际)、UPMC(匹兹堡大学医学中心)、Cleveland Clinic(克利夫兰诊所)。看看他们在数字健康领域的变化与思考。

数据来源:动脉橙、It桔子

站在医院的角度,数字健康可能从来不“凉”。

从统计到的44起投资事件来看,数字健康是出手最频繁的赛道。过去5年,三所医院共20次投向数字健康。而且疫情后,三所医院对数字健康赛道的投资持续加码。

进入2023年后,在数字健康领域3家医院共出手7次,无论出手次数还是金额,都比去年同期略有增长。

数据来源:动脉橙、It桔子

当然,数字健康的含义非常广泛。其中包含了一切能够帮助消费者改善生活方式和健康相关的技术、平台、系统、设备、疗法等。

而三家医院全都积极看向新技术、新应用,说明大医院的信息化、数字化的“内卷”早已开始。

而根据 Becker's Healthcare(贝克尔的医疗保健)的统计,疫情开始后,美国至少有23家医院设立了投资部门。mHealth的文章称,这些医院风投将塑造美国数字健康未来的投资环境。

野心:逐鹿医疗保健数字化

过去,这个领域一直是科技大厂最“热闹”的地方,现在大医院们也雄心勃勃。

数据来源:动脉橙、It桔子

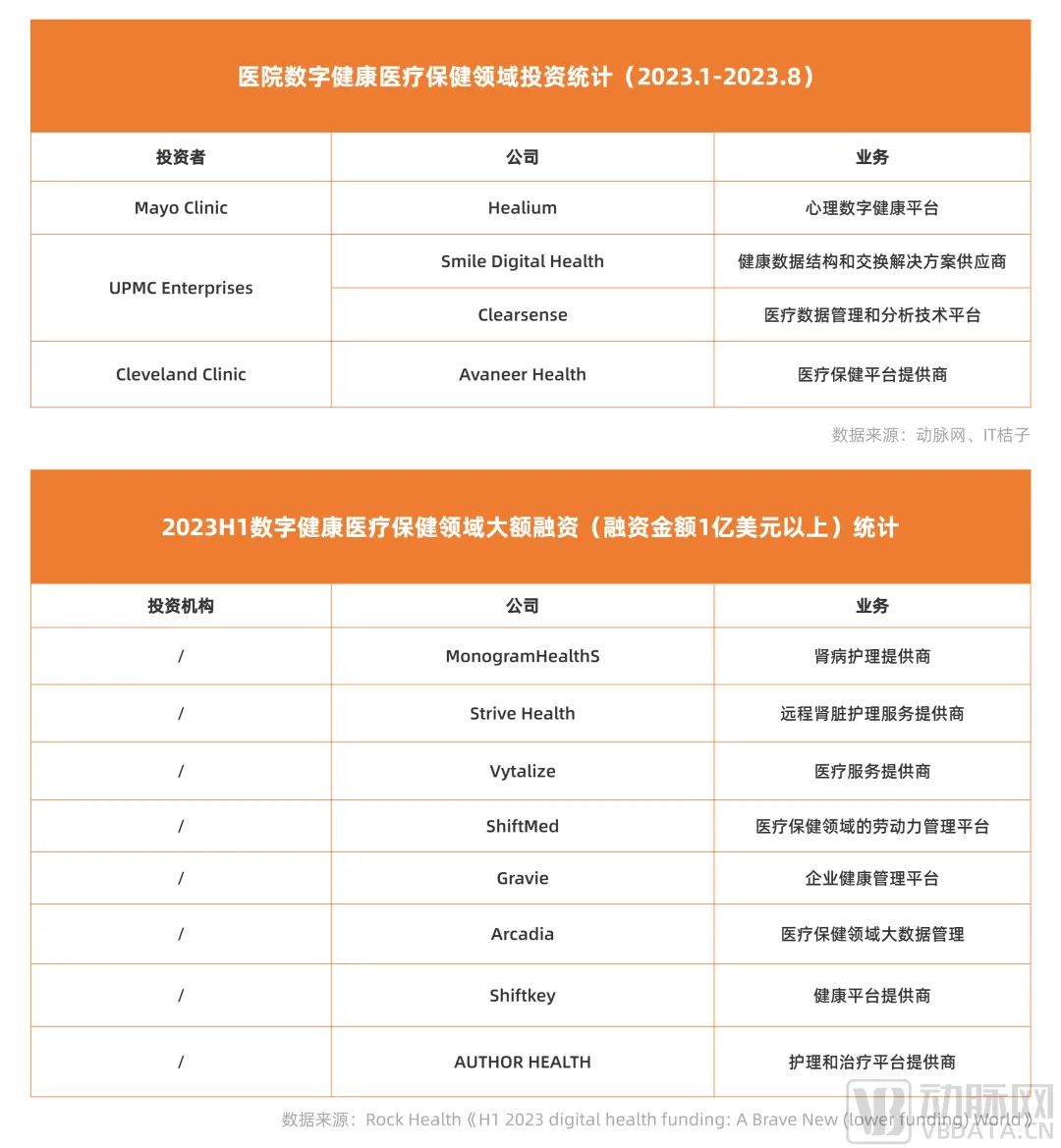

过去5年,三家医院共20次的数字健康投资里,围绕医疗保健领域的信息化、数字化(不含AI类项目)的投资次数共10次,占半壁江山。

2023年前8个月,三家医院共有4笔相关投资。其中,UPMC是医疗信息化投资的大户,Mayo Clinic、Cleveland Clinic今年上半年增加了对该领域的投资。

在数字健康资金降温后,3家医院的投资部门均表示会更专注“自己的使命”,即基础医疗保健领域的技术创新。UPMC Enterprises执行副总裁Brent Burns表示,UPMC将通过自动化和先进技术提高患者获得医疗服务的机会和提高效率。

实际上,医疗保健行业是美国规模最大、增长最快的行业之一。根据医疗保险和医疗补助服务中心 (“CMS”) 的数据,从 2019 年到 2028 年,医疗保健支出将平均每年增长 5.4%,到 2028 年约占美国 GDP 的 19.7%,即约 6.2 万亿美元。

从需求端看,医疗保健的大机会依然长期存在。

因此,不只是医院“重兵压上”,传统的VC也在期待“捧出”下一个明星公司。根据Rock Health的数据,上半年美国数字健康领域1亿美元以上的投资共12笔,围绕医疗保健领域有8笔,投资总额约115亿人民币。

但有趣的一面出现了。

我们将今年3家医院围绕医疗保健领域的4笔投资与上述8笔围绕该领域的1亿美元以上投资做对比:医院重点投医疗大数据,而传统VC主要投服务供给。

数据来源:动脉橙、It桔子

好吧,大家今年都爱“跨界”。虽然医院投资持续看好医疗保健领域,但主攻的领域不是传统的远程医疗,而变成了医疗大数据。

具体来看,2023年1-8月,UPMC Enterprises在数字健康领域一共出手2次,全是围绕医疗保健领域的信息化、大数据项目。其中,对Smile Digital Health的连续投资,显示出他们的“大数据野心”。

Smile Digital Health是一家医疗保健领域的数据结构和交换解决方案供应商。2021年,UPMC Enterprises参与Smile Digital Health A轮融资,今年的B轮融资中,UPMC Enterprises再次加码。

这家公司解决方案的核心是打破临床数据在医疗保健领域中的使用壁垒,确保唯一信源的临床据能够高效服务于医疗保健领域中的各方,包括医生、患者、支付方、卫生部门,甚至相关APP的开发商。

图片来源:Smile Digital Health官网

这表明UPMC已经把医疗数据视作商业资源。他们希望把医疗数据资源开发给更多机构使用,并希望在数据应用中,主导应用效率,建立使用规范。

Cleveland Clinic同样有这样的考虑。

Cleveland Clinic Venture 总经理JD Friedland说,“我们有很多患者的数据,我们希望有能力管理这些数据,确保这些数据被及时、正确、安全、合乎道德地使用,以达到干预的目的” JD Friedland说。他表示,医疗大数据的应用是Cleveland Clinic未来重要的关注方向。

今年的新增投资中,Cleveland Clinic投了Avaneer Health的种子轮。这家公司围绕区块链和FHIR技术(交换医疗保健信息的认可标准),宣布推出去中心化网络和平台。而Avaneer Network 是美国首个专门为医疗行业创建的点对点网络。

建设社会共享、安全、正确的医疗大数据应用网络,或许是医疗信息化的下一步。而在这一步中,大医院们显然不甘心只做医疗数据的提供者。

过往十年,我们谈数字健康医疗保健领域的格局,互联网大厂的“跨界”是重要议题;那么未来十年,这些大医院又能和互联网擦出怎样的火花?我们拭目以待吧。

三家医院相比,UPMC“跨界”速度最快。

2021年,与Smile Digital Health同期,UPMC还投了Smile CDR,这是一家健康数据存储和集成服务商。其数据库与平台的构建也符合美国FHIR技术要求。

2023年1月,UPMC Enterprises完成了对医疗数据管理和分析技术平台Clearsense的D轮投资。

2023年3月,在完成B轮融资后,Smile Digital Health宣布与软件公司BDR Solutions LLC合作,在全美范围内,向医疗服务机构以及公共部门部署可共享的数据结构及系统,来改善基础医疗保健服务。

克制:对AI的偏爱与谨慎

从此次统计来看,在生成式AI大火的2023年,三家医院似乎对AI集体不感冒,前8个月交出“白卷”。

但这并不意味着,他们对人工智能保守,相反他们早已入局,更关心人工智能在实际工作中的“效率提升”。

数据来源:动脉橙、It桔子

Mayo Clinic把AI看做是一个“超级大脑”,看重人工智能在预测、决策、科研上的效率提升。

Diagnostic Robotic主要解决基础医疗服务中劳动力和预算紧张的问题。它为医疗保险公司、医疗服务提供者和患者开发了医学级AI分诊和临床预测平台,目前,Diagnostic Robotics除了与美国的付款方和医疗机构合作,也进入了以色列市场。

Theator是外科医生的手术帮手。公司自主开发的Minutes平台能够通过机器学习和提供精确的医疗图像,帮助医生科学地判断最适用的手术方案。并且,在该平台的数据库中,保存着数千种相似的医疗案例,哪怕机器不能在短时间内给出最优医疗方案,数据库提供的信息也能够帮助医疗团队分析患者情况,减少手术失败的可能。

nference打破生物学知识的信息孤岛,主要助力医学研究。在生物医学领域,大多数生物医学信息都是非结构化的,如临床记录、科学文献、病理图像、心电波形图等。这些信息内里的生物学知识,以前是靠医学专家解释,而nference公司开发的AI软件平台nferX,使这些非结构化医学知识可计算。nferX能实时、自动地生成相关方案,以支持药物发现和开发、药物生命周期管理和精准医疗。

而UPMC则更关心医生日常工作的效率提升,倾向将日常但耗时的任务转移到技术上。

UPMC Enterprises投资的Abridge是一家医疗对话人工智能公司,提供的产品,类似于生成式AI小插件,是基于音频的系统来记录和总结医疗对话的工具。目前,Abridge作为医生的文档助手应用在医患沟通、病历生成领域。截至目前,已有超过2000名医生,20万名患者参与使用。

这些项目反过来让我们思考,医院到底需要哪些AI项目?

实际上,医院AI的落地,更需要找到高频、重复的工作情景,医生的辅助工具把AI引入其中,帮助医生专注于诊疗与科研,进而推动医院整体能力的良性发展。质量、效率、可及性是医疗服务永恒的主题。

UPMC Enterprises执行副总裁Brent Burns认为,数字医疗工具正在重新构建医疗环境,能够提高医疗服务质量和可及性,帮助UPMC“走出诊所,融入社区”。因此,创新的数字医疗工具是UPMC Enterprises长期投资的方向。

但大医院并不对AI“崇拜”。Cleveland Clinic表示,“我们希望支持生成人工智能在医疗保健领域的真正应用,但我们不会为了给自己贴上AI标签就开始砸钱”。

事实上,在当前医疗大语言模型的实践中,大医院的首选仍然是与科技大厂合作。

今年6月Mayo Clinic官宣了与谷歌的合作,将生成式AI正式的带入医疗中。

根据合作协议,Mayo Clinic将使用谷歌云开发的最新聊天机器人工具,以增强医疗保健工作流程,提高临床工作效率。

这项工具是基于2023年3月发布的Generative AI App Builder平台,名为“Enterprise Search”。它不仅能够快速开发出基于生成式 AI 的客服机器人、产品推荐、定制化搜索引擎等类型的应用,还支持图片、文本、视频、音频多模态搜索。

值得注意的是,今年,Mayo Clinic与谷歌的合作是基于四年前签订的“十年之约”协议上所延伸的。早在2019年9月,谷歌就与Mayo Clinic签订了长达10年的数字化转型合作协议。根据协议内容,Mayo Clinic将为其提供患者健康数据,而谷歌将在未来十年内研发一系列AI+医疗的相关产品,同时保证数据的保密性。

而Mayo Clinic和谷歌的强强联手,也表明了医院AI发展的方向——医疗信息化与大模型的兼容。

务实:押宝手术“可视化”工具

和传统VC不同,医院风投除了财务指标的考虑,更多的基于自身业务的发展。因此,即使是押宝新技术,也处处体现务实的风格。

这种务实,首先体现在持续布局医生的“工具箱”。

上文所述的他们对AI医疗项目的取向,本质上就是投资特定场景下,医生高频使用的“新工具”。而今年打开这些顶尖医院医生的“工具箱”,AR医疗成新的“香饽饽”。3家医院,前8个月总计7笔投资中,3笔投向该领域。

虽然AR医疗尚属于发展早期,但今年投融资加速。

根据VR星球统计,2023年第二季度全球AR医疗获得了5次融资(总计12笔),总金额达1.26亿美元,领跑AR/VR行业。Towards Healthcare近日发布一项研究显示,到2030年,全球AR/VR医疗保健市场规模预计将达到约222亿美元。

上半年Mayo Clinic连投2个AR医疗项目,用于拓展外科医生的“视力”,提升手术质量和效率。

2023年5月,Mayo Clinic、Cleveland Clinic、GE Healthcare共同投资了一家AR医疗解决方案开发商MediView XR。今年7月,MediView基于HoloLens的MR医疗平台XR90获美国FDA 510(k)认证。

产品主要从诊断和微创手术的角度切入,医生可根据CT图像以三维方式查看病人的内部软组织、血管、器官和骨骼结构。它还将CT成像与超声波结合在一起,使三维全息图像在病人皮下解剖时显示,从而使医疗服务提供者能够进行肿瘤消融和活检等微创手术。全息光射线还可用于跟踪和显示医生手术导航仪器的路径。

2023年6月,Mayo Clinic再投AR手术辅助解决方案提供商Medivis,公司主要产品SurgicalAR从术前规划的角度切入,模拟、测试手术方法的有效性等等,平台可将全息人体数据和图像呈现在用户眼前,从而提升手术的效率和成功率。此外Medivis的产品还被用于临床医生的教育培训中。

其次,务实还体现在对新技术的态度上,一是“先合作再投资”,二是长期孵化,长期复投。

在今年7笔数字健康融资中,Smile Digital Health为UPMC长期复投项目,其A、B轮UPMC都是主要投资者。而Mayo Clinic对MediView XR投资前,在2023年1月就官宣与MediView XR合作。根据合作协议条款,MediView XR将向MediView提供临床、技术和研究专长。

总结

产业投资,向上追技术,向下看需求。今年行情动荡,医疗VC、PE集体“向上”,大家都冲进校园,抢教授、抢项目寻求“安心”,但或许泡一泡医院,回归临床需求,才能回归投资的本质。

而对于医院来说,基础的医疗保健是其最大的使命,质量、效率、可及性是永恒的主题,发达地区也不例外。因此,世界顶尖的医院也长期投资数字健康在医疗保健的技术创新,即使今年全球数字健康资金降温,他们仍然保持投资节奏。

数字健康发展到现在,世界级大医院在医疗信息化上已发展到一定阶段。他们的投资布局,实际上已显示出了医疗向互联网科技的融合跨界趋势。他们对于新技术相比传统VC可能更积极,今年重点关注的创新赛道:医疗大数据和AR医疗。

不过,他们并不盲从于新技术,而是完全出于与自身业务的结合,投资风格上表现出“勇于尝新、小步快跑”既先锋又稳健的特点。

其实,投资数字健康不是目的,而是基础设施。

参考资料:

mHealth:《Exploring Digital Health Funding Strategies atCleveland Clinic, UPMC》

评论