文|商业数据派 黄小艺

编辑|刘雨琦

成立8年的盒马,“马生”经历了三起三落。

2015年,盒马含着阿里的金汤匙出生,被视作是“下一个淘宝”,肩负着马云对新零售的期待。

早期的盒马,是被人们追捧的高贵对象,是“可以吃的水族馆”。江湖中流传,退休有钱的大爷大妈曾为了一只“绝版”阿拉斯加帝王蟹大打出手,北京的一家商场经理亲眼看见开了一家盒马之后客流如何翻了倍,最精明的中介们把“盒区房”添到了房产介绍的醒目位置上,就连“碧桂园们”都没稳住,赶来合作、签署战略协议。

但伟大的梦想,总有一种悲剧的色彩。

在2019年5月的上海昆山,盒马鲜生开店达到100余家后,发生了首次闭店,随后生鲜电商的血战开幕,前置仓、生鲜超市、社区团购......各路玩家裹着盒马在补贴大战中沉浮,今天爆仓,明天爆雷,没有一个赢家。

盒马的第二次高光是给上海保供。员工万里赴沪、增配人手,居民们每天定时上APP抢菜,新建的冷冻仓几天内拔地而起,在阿里财报中,盒马成了当家牌面。但艰难时刻过去后,盒马并没有留住匆匆的人群,在今年年初又发生了关店风波。

最近的一次盒马站在镁光灯下,是阿里1拆6+N之后,被爆一个排队上市。但再一次没过多久,据外媒消息,由于估值不及预期,盒马搁置上市。

尽管过程已经无从知晓,但IPO搁置,不仅把盒马“补血”的算盘打落了,显然也将盒马背后的困境撕裂开来。

消费正在复苏,但生鲜行业的想象力早已不复从前。回顾盒马的八年,也是围绕着生鲜作斗争的“中国新零售八年”。

从早期被市场看好的前置仓,再到后来的店仓一体,再到现如今成为范本的“山姆式”仓储会员店,新零售的终级业态始终没有确定答案。

而不同于任何其他选择单一业态倔强到底的企业,盒马成了行业内的一个集合体。8年奋战,三起三落后的盒马,离它的“新零售”梦想更近了吗?

01 扩张的盒马,暗藏礁石

要想搞明白盒马这8年的发展路径,从最近的疯狂扩张中,可窥知一隅。

众所周知,盒马是一个店型探索狂魔。旗下包括主营业态盒马鲜生,探索高端市场业态盒马X会员店,便利店形态的盒马F2,面向社区的盒马MINI 、盒马邻里、盒马小站,以及面向下沉市场的盒马奥莱、盒马菜市等多种业态。

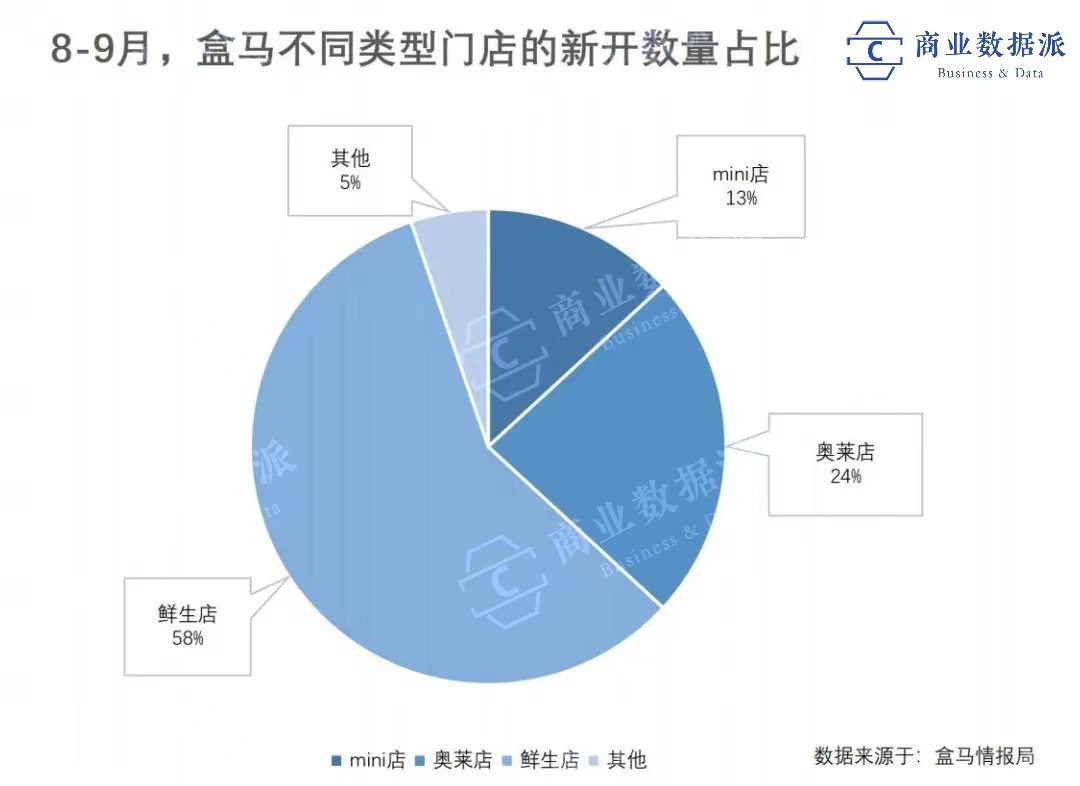

今年,盒马迎来了新一轮的扩张战略,9月达到了平均每天开一家的峰值水平。商业数据派对新开店型做了统计,发现盒马开始一面复制已经盈利的盒马鲜生,一面靠多元化业态,不断扩充客群。

通过统计,新扩张店中58%仍为盒马的主力业态盒马鲜生店,但开始出现从一线向二、三线扩张,批量复制。据公开资料查询,目前,鲜生新店大多开放在一线城市的较偏远地区,例如上海松江区,二线城市的核心区,例如长沙的雨花区,甚至开出了首家三线城市店,位于陕西咸阳的“CBD”核心路段。

开店数紧追鲜生店的,是盒马奥莱店。这一种与曾经追求高端的盒马完全理念相悖的业态,如今,却被盒马CEO侯毅明确为“2023年盒马最重要的战略项目”,没有之一。

9.9元24瓶水、1.9元3只香蕉、3元一盒鸡蛋,盒马奥莱的商品大多在5折左右,不需要有序摆放,恰好契合了当下消费者追求性价比的需求。这些低价商品除了部分来自于盒马鲜生的“尾货”,也有盒马邻里挑选的限定供应链商品。

在地理位置选择上,不同于盒马鲜生店处于核心商圈、自带高端品牌效应,奥莱店更加务实地存在于常住人口大于4万人的镇,以菜场、农贸市场、商业街、老街、社区Mall街铺、大型社区出入口为第一优选。

从高端走向下沉,业态的核心改变来源于2021年盒马的一次尝试。彼时盒马将前置仓盒马邻里的过量损耗商品搬到了奥莱折扣店,折扣力度引来的用户疯抢,让盒马看到了折扣店的潜力。

但回顾盒马的8年历史便会发现,重点业态的战略几乎一年一变:2019年,盒马还在“死磕”盒马鲜生,探索前置仓和仓店一体;2020年就剑走偏锋,提出“双百战略”,布控100家盒马MINI 店;2021年MINI 店进展不顺,盒马X会员店、奥莱店成为新希望;在2022年,盒马又宣布整合盒马鲜生、盒马X会员店、盒马奥莱、盒马邻里等多个业态发力;直至2023年,确定了奥莱店为今年最重要的战略目标。

反复横跳,似乎已经成了盒马的传统。即便押注奥莱店,也未必代表了盒马的未来。

而在新店占比中排名第三的盒马MINI 店,在面积、选址上与奥莱店很相似,似乎存在着交叉竞争的可能性,但其SKU、销售模式并不是折扣店,而是更贴合周边小区、因地制宜的“盒马鲜生下沉版”。

盒马MINI 店除了面积较盒马鲜生更小,且大多分布在中高端小区与普通社区的中间点,覆盖中高端人群的日常刚需消费。有消费者告诉商业数据派,不同地区的盒马MINI 店的SKU结构、摆放格局差别很大。

各种店型、多元人群、线上线下通吃,盒马“全都要”的野心十分张扬。

不过,在多触角布控之际,水面下暗藏的礁石已经开始浮现。多位消费者向商业数据派表示:“下沉市场盒马不如美团买菜便宜,高端的品质又不如山姆和沃尔玛,处于上不上下不下的尴尬位置。”

曾经盒马用力贴在身上的“高端”标签,正随着业态的复杂化被冲得越来越淡。

这不禁让人疑问,不停开店、不停探索新的业态,且这些业态中间没有什么逻辑关联,既要高端的会员店,又要下沉的奥莱店,开店的重心每年一换,疯狂扩张后的盒马,到底想干什么?

02 盒马的新零售野心

单看门店的结构,并不足以真的看懂盒马,如果从全盘看这家公司便会发现,它不只在线下造“场”,更重要的业务是供应链管理。

供应链的本质,是连接需求端和生产端。而新零售的改变便在于重构“人货场”,满足供需的动态平衡。

首先在需求端,盒马之所以探索不同的业态,核心原因在于,将互联网精细化运营的思路复制在线下零售中,通过不同业态覆盖不同的人群,SKU和供应链也不同。

盒马鲜生瞄准的是中高端人群,以白领为代表的线上下单、配送到家人群;

盒马邻里店主打社区周边自提场景,SKU少、消费高频,满足社区周边人群的刚需为主;

盒马小站探索前置仓业态,覆盖半径在3公里以内;

盒马菜市定位于郊区市场,主要覆盖人群为买菜的大爷大妈;

今年主推的盒马奥莱店,本质是折扣店,SKU有盒马鲜生的尾货处理;

盒马X会员店,对标山姆,面向的主力消费人群,以家庭为单位购物的人群。

据商业数据派了解到,甚至是同一家店,都会针对不同年龄群体的购物时间、购物习惯,在不同的时间段“掉落”不同的优惠。

不同业态覆盖不同人群场景,精细化运营只是需求端的策略,但更重要的是,配合供应链管理周期,不同业态满足了产品流转不同阶段的周期。

以一个A级榴莲为例,在最佳赏味期的7天内,前一天会以相对高价、优先上架盒马X会员店,后六天,可以分别降价流转分配给盒马鲜生、盒马MINI、盒马奥莱,单一商品能够在盒马不同店型内流转,延长售卖期。

为了提升商品流转效率,在这个过程中,盒马可以参与甚至掌控所有的供应链环节。

首先是源头直采,保证了货品的最低价、最新鲜。尽管自生鲜电商出现开始,所有玩家都自称“源头直采”,但实际上,不少仍然依赖于当地大代办、经销商甚至贸易商。这也是由于源头直采的前提投入成本很高,需要自建物流,包括仓储、冷链。

在物流环节,据中物联冷链委数据,自2021年8月起,盒马在位于广州增城、武汉汉南、成都青白江的自建物流基地陆续投产使用 ,2022年底,在建的上海普陀、上海航头、杭州余行基地也会陆续投产使用,其他项目西安沛东、长沙雨花、南京江宁、北京顺义等基地在23年陆续建成投产。

重资产的供应链,也带来了竞争优势。例如,针对供应商群体,盒马冷链的卖点为降低供应商履约成本,提高整体流通效率。供应商入驻盒马自建仓储基地后,盒马能够以此为供应商提供半月度/月度销售预估,从而帮助其精准备货、提高周转率。

如果从供应链匹配的角度,重新审视盒马复杂的业态,就会发现在供应链做重的前提下,想要供需两手抓,前端就必须开拓不同的业态作为承载,才能满足马云当年提出的,关于新零售的梦想。

所以,盒马现在形成了以城市为单位的流转体,并在一二线城市跑通后,逐步复制到三四线城市。据商业数据派根据公开平台中各地盒马的门店数量进行了粗略统计后发现:目前上海的门店数量远高于其他城市,北上深是核心战区。

无论是鲜生店、MINI 店还是奥莱店,上海已经成为盒马的实验基地,这也是由于同一地区,盒马不同店型之间的协同效应。例如,共用上海周边的农场地供应链。会员店、鲜生店、奥莱店,可以直接以较低的价格,对一批货品集采打包,再根据品质分流到不同店内。

将分散的后端供应链,与前端店铺的相匹配,这中间需要一个庞大的数字化管理系统作为指挥中心,早在最初,盒马就基于阿里云的技术体系,搭建了线下线下一体化的复杂的供应链和门店管理系统,包括物流WMS、ERP和财务、门店POS、物流配送、APP、会员、支付、营销,复杂程度远超传统电商及线下商超系统。

而这,也为后续盒马的数字化供应链建设,埋下了一颗种子。

03 盒马的春天,高风险、高回报

在侯毅看来,零售行业折扣化是赢得竞争的方法。折扣化不是便宜化,不是简单的低价,折扣化是“差异化商品竞争、垂直供应链、极致营运成本”。完成这三者的动态平衡,或许盒马就找到了春天。

在盒马诞生的那一刻起,马云对他的期待就是通过一种全新的供需匹配模式,调控生鲜产业链流转效率低、耗损低、毛利率低的行业痛点问题。

传统生鲜零售是复杂多级的网络,从最上游的单一生产商——采集商——经销商——贸易商——商超,层层递进。多环节也带来了运输的损耗、需求的不匹配,整体效率不够。

去中间商,直接连接消费者与单一生产商,是盒马的思路。面对庞大的需求,分散的上游,这就要求盒马跑出一个成熟的经济模型,找到收益最大、效率最高的采集流转公式,盒马多年的探索都基于此。

但是,理想很宏大,现实却很骨感。这或许也是盒马在短短8年中,就三起三落的核心原因。

什么都想做,首先面临着成本无法覆盖,从开店成本来看,据华夏时报数据,开一家盒马鲜生门店所需的成本是3000万元左右,盒马MINI 店的成本在200万元左右,主打低端的盒马生鲜奥莱店也需百万元左右。

由于盒马并未公开在财报中披露过单店的确切运营成本,我们只能以此为前提,粗略地估算盒马鲜生、MINI、奥莱店三个业态的开店成本,其中不包括曾经开店又关店的成本,和其他业态的成本。

300家盒马鲜生成本约为90亿元、60家奥莱店成本约为6000万元左右,20家盒马MINI店成本约为4000万左右,总计已经超过了100亿元,这还不包括后续的运营成本和折损。

单店成本高昂的同时,从配送一环来看,据晚点报道,3 公里配送半径内,盒马单笔订单的履约成本约为 8 - 10 元,按照平均 90 元左右的客单价、25% 的毛利率,盒马每单的履约费用几乎占毛利的一半。

因此盒马也进行了一系列降本增效的措施。为了降低履约成本,目前的开店主力奥莱店,还没有接入线上配送,并在今年3月开始,在郑州、长沙试点配送时间延长到1小时,降低服务要求,多管齐下,足见履约压力之大。

不断地寻找规模效率适应的单店模型,奥莱因此被寄予厚望,但随着下沉,新店型、供应链、配送成本,试错成本也会增加。

供应链侧,一直以来传统的生鲜零售业是多级分销的模式,存在多环节损耗、差价。自建供应链,意味着要么能做到直采直销,要么能提供差异化的商品,走出价格战场。

为了平衡自建供应链的成本,盒马采取了主推自有有品牌、反向定制,以增加毛利率和护城河。例如,盒马与上游草莓供应商研发延长草莓上市周期的新品种等等,据一位果酱供应商透露,去年有多款商品与盒马合作贴牌,销量都爆单了。

公开数据显示,目前盒马自有品牌的SKU已达到1200多种,自有品牌的销售占比超过35%,甚至超过了国际零售巨头Costco的25%和山姆的30%。山姆、Costco等外国品牌的成功经验也表明,提高自建品牌比例既能提高品牌辨识度和差异性,也能和供应商深度绑定,强化对上游供应链的控制。

总体而言,居高不下的投入成本,仍在不断验证供应链和需求匹配如何跑通的经济模型和盈利临界点,高风险、回报周期长的同时也意味着高回报。

这样的挑战,或许也是市场对他产生担忧后估值不及预期的原因。

但我们仍然期待盒马的未来,不止于盒马一家公司的喜忧,而在于盒马所代表的新零售业态,究竟能否将供应链效率、运营效率发挥到最大,以彻底改变整个生鲜零售。

今年年初,侯毅在全员内部信中称,2022年是盒马新零售的成熟期,主力业态盒马鲜生实现盈利。

随着这一阶段性结果的出现,数字化的新零售,春天或许会延迟,但迟早会到来。

评论