文|新经济e线

据证监会官网披露,仅9月14日一天,就有多达16家基金管理人争相上报了中证2000指数增强基金,分别包括富国基金、博道基金、长城基金、招商基金、博时基金、华泰柏瑞基金、永赢基金、华宝基金、万家基金、西部利得基金、大成基金、兴业基金、湘财基金、国联基金、国泰君安资管、人保资管等,其申报均已于当天获证监会受理。

截至9月14日,在首批获批的10只中证2000ETF中,按成立日期先后排序的话,华夏中证2000ETF、华泰柏瑞中证2000ETF、南方中证2000ETF、广发中证2000ETF、易方达中证2000ETF、汇添富中证2000ETF、国泰中证2000ETF、嘉实中证2000ETF等8只产品已先后成立,共计募集份额近46亿份。此前,中证2000指数刚于2023年8月11日正式发布,该指数发布当天便得到了市场热烈反响,首批10只中证2000ETF旋即提交了申报材料。

据新经济e线统计,除了上述获批的10只中证2000ETF外,今年8月下旬,海富通基金、工银瑞信基金、招商基金、平安基金、银华基金等5家管理人还陆续上报了中证2000增强策略ETF,并获证监会受理申请材料。可见,包括中证2000指数增强基金和中证2000增强策略ETF在内,这两类产品申报数量合计已达21只。若按管理人计的话,中证2000这一标的指数吸引了20家公募机构在跑马圈地。其中,招商基金以上两类产品均有涉及。

据了解,中证2000指数主要通过从沪深市场中选取市值规模较小且流动性较好的2000只证券作为指数样本,反映沪深市场市值规模较小的上市公司证券的整体表现。截至目前,中证2000指数是市场上市值中位数最小的宽基指数,比国证2000覆盖的市值更小。

微盘赛道重兵屯集

新经济e线注意到,作为大热跟踪标的指数,从管理人参与度来看,中证2000指数这一微盘增强赛道可谓是重兵屯集。

来源:Wind

在各家管理人争相布局中证2000指数增强产品背后,从指数的长期历史走势来看,中证2000指数跑赢国证2000、中证1000、中证500等其他中小盘指数。截至今年8月31日,从近五年风险收益对比来看,中证2000指数具有更高的年化收益率(9.79%)、夏普比率(0.41),以及更低的回撤幅度(31.6%),优于中证500、中证1000、国证2000,但是中证2000的年化波动率要略高于其他中小盘指数。

长期以来,A股市场存在着比较明显的小市值股效应。小盘股在2014、2015曾展现出来极强的超额收益。彼时正值降准降息政策出台,流动性足够宽松、并购重组的浪潮兴起导致了小市值一骑绝尘的表现。但自2016年开始,机构投资者开始报团白马股,大盘股表现持续占优。自2021年开始,疫后经济逐步恢复,企业盈利水平不断提升,小市值风格借助其高弹性特点开始走强。

作为最小的微盘赛道,中证2000覆盖标的市值甚至比国证2000更小。截至今年8月31日,中证2000指数成分股市值中位数为40亿元,该指数成份股市值在50亿元以下的标的占比达69.3%,而国证2000仅为30.6%。中证2000大部分成分股处于25亿元-50亿元市值区间,占比61%;且仅有1.9%的标的市值在100亿以上。

对此,有市场人士表示,中证2000业绩走势与宏观经济相关,业绩弹性大。从中证2000的历史营收增速和盈利增速来看,与三个月移动平均制造业PMI的走势十分相关,且中证2000的业绩增速与制造业PMI走势相比有着更大的弹性。截至今年上半年,中证2000的盈利增速已连续六个季度为负,但最新一个季度的盈利降幅环比小幅收窄,后续有望触底回升。

整体而言,中证2000的历史ROE表现与三个月移动平均PPI走势十分相关。2022年以来,PPI指标持续走低,且最新PPI同比指标边际改善,后续随着下游需求的恢复和能源价格的回升,PPI有望低位企稳,有助于中证2000的盈利能力改善。

另据朝阳永续,中证2000指数在2023和2024年的盈利增速分别为41.7%和33.0%,即未来两年复合盈利增速37.2%,且中证2000指数当前估值水平(PE,TTM)为30.8,对应PEG指标为0.83。与上证50、沪深300、中证500、中证1000、创业板指等其他指数相比,中证2000指数具有更高预测盈利增速和更低的估值水平,后续估值水平仍有提升空间。截至2023年9月5日,中证2000 指数最新的风险调整后收益指标已经跌至历史平均水平以下,当前性价比较高。

而在现有存续产品中,2020年Q4以来新发指增基金的跟踪标的有明显的转换趋势。2020年Q4-2021年Q1区间新发指增基金多跟踪沪深300指数;2021年下半年以来中证500和中证1000指数的新发规模占比相对更高;2022年Q4以来新发指增基金更偏好中证1000指数和其他指数。

统计数据表明,截至今年7月31日,中证1000指增基金的年化超额收益水平从2017年以来持续跑赢其他多数宽基指数和整体指增市场水平。三年期超额收益中,中证1000指增基金的超额收益最高,同时最为集中。相比之下,沪深300和中证500指增基金超额收益分布较为分散。

管理人规模分化显现

值得关注的是,在指数增强产品跑马圈地背后,管理人规模分化十分显现。截至今年上半年,全市场指数增强产品管理规模超50亿元的公司共计有11家,合计管理规模1296.44亿元,市场集中度接近七成。

其中,富国基金和易方达基金这两大头部机构的管理规模显著高于同业,分别为287.43亿元和243.27亿元,旗下各有9只和7只产品,其市场占有率分别达15.18%和12.85%。紧随其后的为万家基金和华夏基金,两大管理人旗下指数增强产品分别有4只和7只,累计规模分别为151.72亿元和100.26%,对应的市场占有率分别约8.01%和5.29%。前十一强中,余下7家管理人规模均不足百亿元。若从指数增强产品数量来看,汇添富基金和天弘基金各以11只产品位列并列第一,招商基金以10只位居第三席。

Wind统计还显示,截至2022年9月18日,今年来先后有9只指数增强策略ETF成立,其跟踪标的指数分别为中证1000指数、中证800指数、中证500指数、创业板指数,合计募集规模约66.34亿元。其中,国泰中证1000增强策略ETF、富国创业板增强策略ETF、易方达中证500增强策略ETF等3只产品募集规模均超过十亿元,全市场22只指数增强策略ETF募集规模共计约206.67亿元。

其中,存续规模最小的为广发中证科创创业50增强策略ETF。该基金也是市场上唯一一只跟踪该指数的增强策略ETF。截至2023年9月18日,广发中证科创创业50增强策略ETF份额已缩水至1782.46万份,基金资产净值萎缩至约1400万元。这距离其上市日期尚不到一年时间。公开资料表明,广发中证科创创业50增强策略ETF成立于2022年12月28日,基金募集规模约23682万元。自成立至今,基金净值回报率为-19.48%,同类排名370/380。

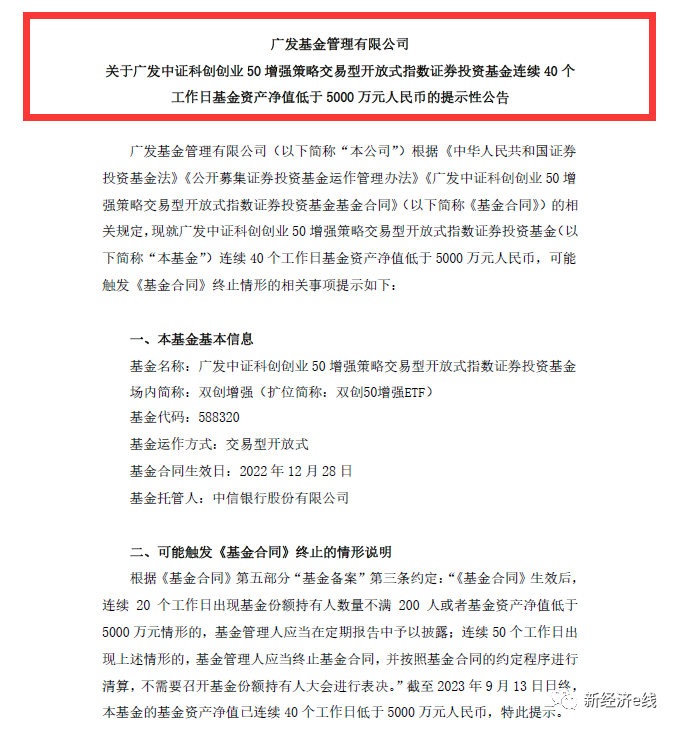

来源:基金公告

此前于9月14日,广发基金发布关于广发中证科创创业50增强策略交易型开放式指数证券投资基金连续40个工作日基金资产净值低于5000万元人民币的提示性公告称,截至2023年9月13日日终,基金的基金资产净值已连续40个工作日低于5000万元人民币。根据《基金合同》第五部分“基金备案”第三条约定:“《基金合同》生效后,连续20个工作日出现基金份额持有人数量不满200人或者基金资产净值低于5000万元情形的,基金管理人应当在定期报告中予以披露;连续50个工作日出现上述情形的,基金管理人应当终止基金合同,并按照基金合同的约定程序进行清算,不需要召开基金份额持有人大会进行表决。”

另据新经济e线了解,截至今年9月18日,全市场跟踪中证科创创业50指数的产品共计有14只,合计管理规模约348.14亿元。包括联接基金(A/C份额分列)在内,有11只产品规模超过十亿元。其中,易方达中证科创创业50ETF、华夏中证科创创业50ETF、南方中证科创创业50ETF分别以68.41亿元、43.82亿元、33.81亿元的规模位列前三大,合计146.04亿元,前三强市场占比超过四成。

不过,较主动权益基金而言,今年来指数增强基金整体仍录得相对收益。截至2023年9月18日,万得偏股混合型基金指数、万得普通股票型基金指数、万得混合型基金总指数等三大基金指数收益率分别为-9.13%、-7.41%、-6.43%,而万得增强型基金指数收益率为-3.11%。有市场人士认为,在当下主动权益基金超额收益下滑的情况下,指数增强基金Beta跑赢的趋势将进一步延续。这也正是各家管理人重兵布局指数增强基金的关键所在。

*微信号:netfin888

评论