界面新闻记者 |

人保资产又有基金经理离任了。不到半年,公司离任的基金经理已有3位。

9月16日,人保货币市场基金发布公告,张宇因个人原因离任基金经理,离任时间为2023年9月15日,张宇已按规定在中国基金业协会办理注销手续,离任日期为中基协注销批复日期。

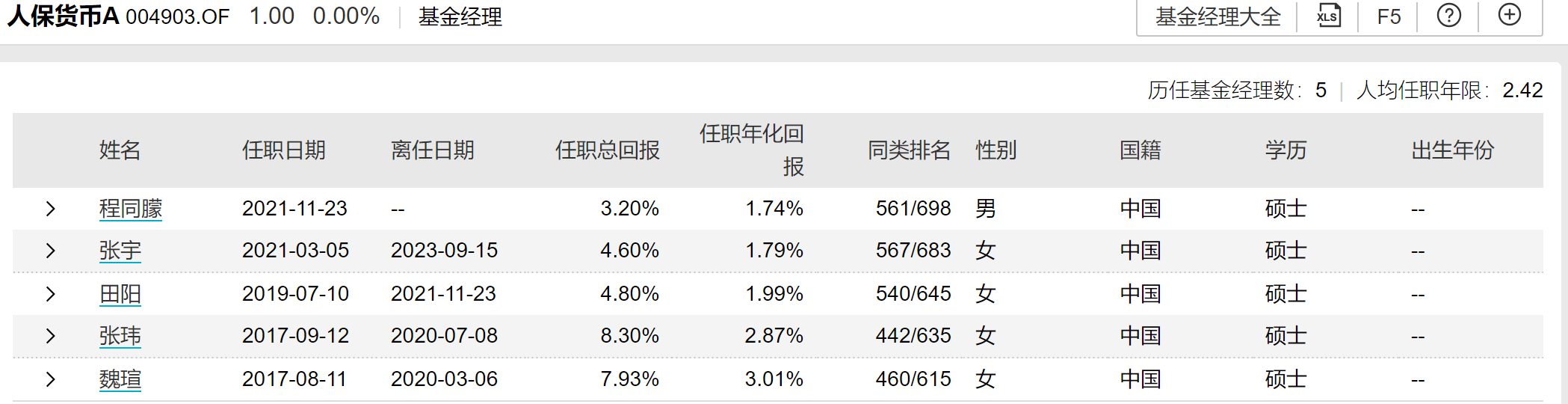

基金中报显示,张宇于2017年9月加入人保资产公募事业部,历任交易员、固定收益基金经理助理,于2021年3月5日起任人保货币基金经理,此后与其共管该只基金的基金经理由田阳换做了程同朦。

“铁打的营盘流水的兵”。成立以来,人保货币已送走四任基金经理,产品业绩排名却未见精进,基金规模也一落千丈。

Wind披露,此次离任的张宇在人保货币A(004903.OF)任职年化回报1.79%,同类排名567/683。

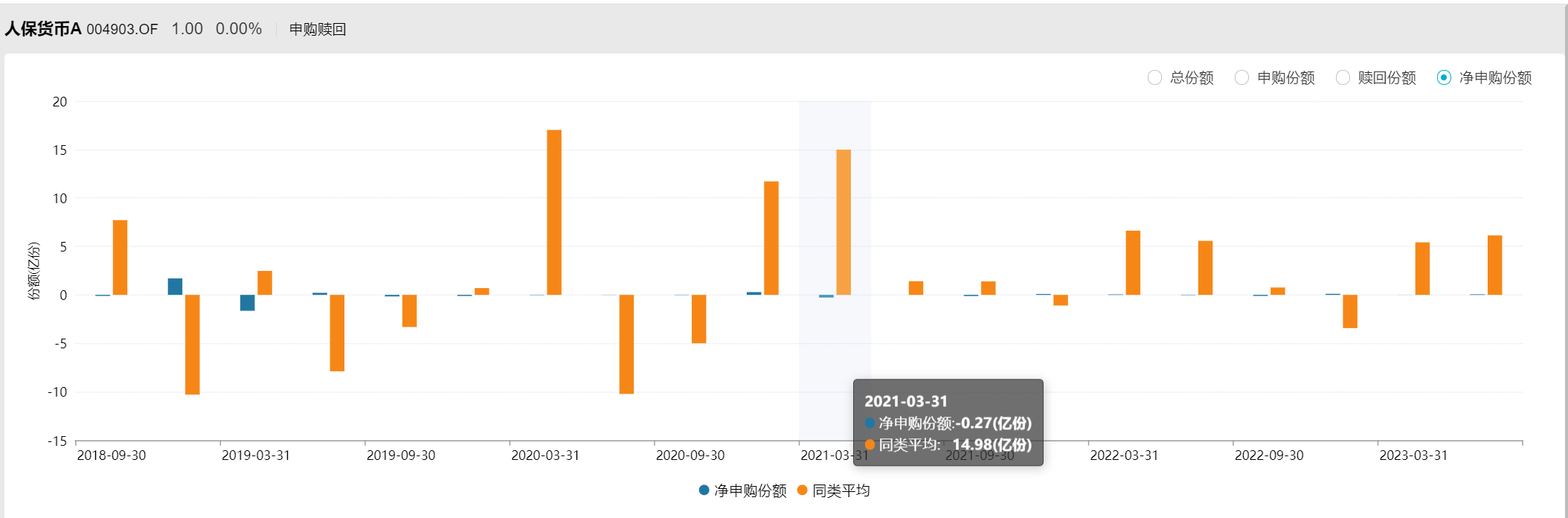

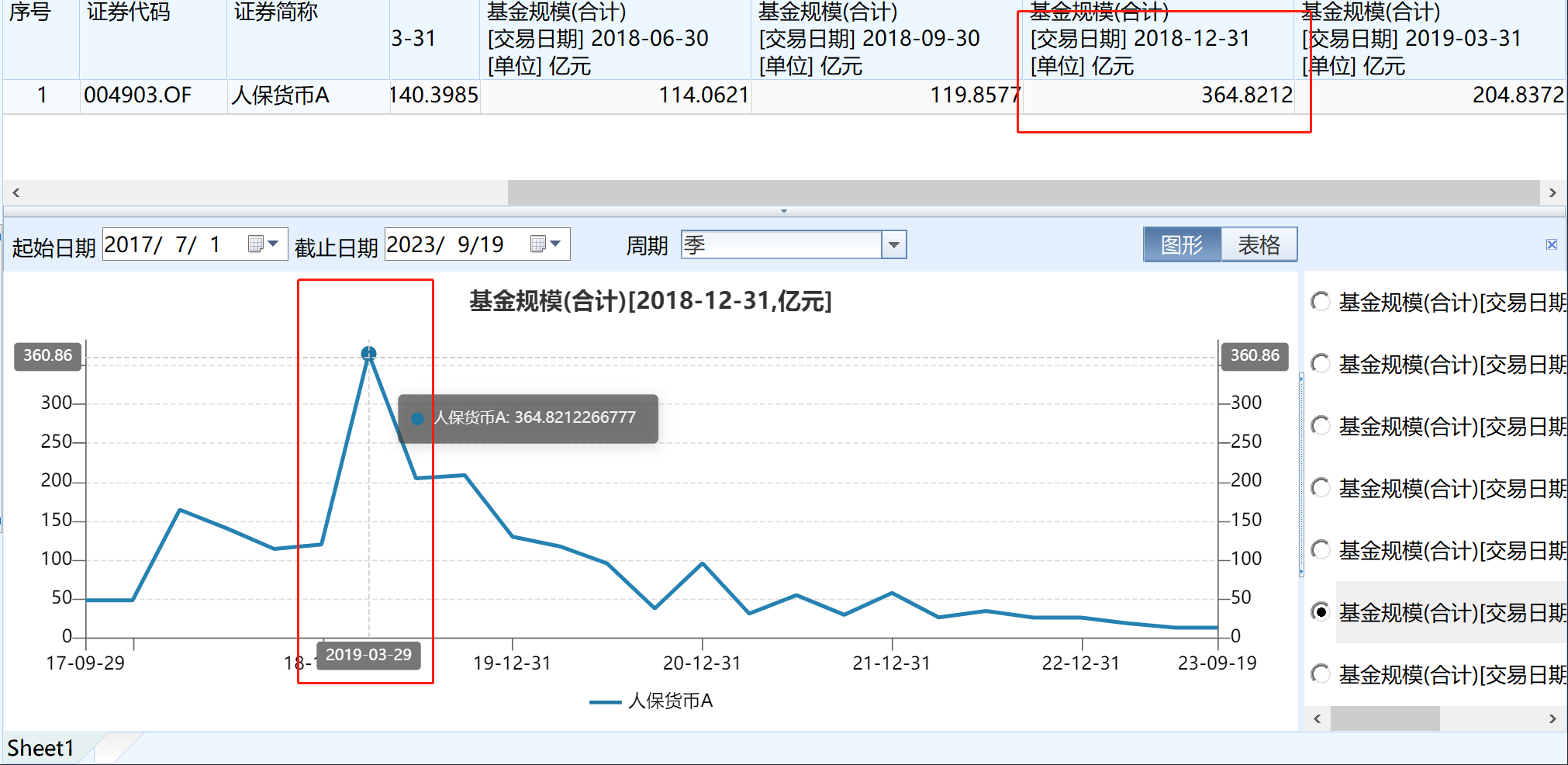

截至2023年6月末,人保货币基金规模仅剩12.92亿元,较高峰期的364.82亿元缩水超过9成。

人保货币当下的局面颇像人保资产公募事业部的缩影。

公开资料显示,人保资产于2017年1月获批公募管理人资格,也是继泰康资产后第二家拥有公募牌照的保险资管公司。

拿下公募牌照后,人保资产发行的首支公募基金产品即为人保货币。人保货币于2017年8月正式成立,募集期内净认购金额47.99亿元,但一年以后,人保货币的基金规模就做到了364.82亿元的历史最高值。

但截至2023年二季度末,公募管理规模已收缩近8成至仅剩81.09亿元,行业排名134/197。其中,权益类资产净值(股票+混合)较一季度末下降7.7%;货币型资产净值环比缩水29.78%。

据界面新闻此前报道,2019年方正债“爆雷”时,人保资产旗下有8只公募基金产品中招,合计债权规模超9000万。债基踩雷之际,人保资产此后又遭遇新基募集失败、老基清盘等问题,公募管理规模也由此受到影响。

与此同时,公司人才流失问题也较为严峻。仅今年以来,人保资产已有3位基金经理离任。

除张宇外,今年4月份,张丽华离任了人保转型混合(005953)基金经理;8月份,王洪艳也因“个人原因”离任了人保鑫利债券(006114)、人保鑫裕增强债券(006459)和人保民富债券(018322)三只基金。

据Wind统计,人保资产基金经理目前存续13名,较泰康基金(泰康资产公募管理子公司)少10人;2017年9月以来,人保资产离任基金经理数16位,新聘基金经理28位,基金经理平均年限3.45年,基金经理变动率2800%,变动率远高于泰康基金。

有业内人士向界面新闻记者透露,从基金经理自身看,基金经理变动频繁既有自身业绩不好的原因,也可能是由于业绩太过拔尖,公司无法给其提供更好的职业发展待遇,基金经理只能寻求更好的成长机会。

值得一提的是,两家拿到公募牌照的保险资管公司最初均以成立公募事业部的形式进军公募基金领域,随后在2020年,人保资产和泰康资产相继于10月和12月向证监会递交了设立独立的基金管理子公司的申请材料,并很快均收到了一次书面反馈意见。

泰康资产很快于2021年9月份获批成立了泰康基金,人保资产审批进度则停滞在了2021年3月份的一次书面反馈阶段。

人保资产相关人士此前曾对外回应称,设立独立公募基金公司,有助于不断完善公司经营模式以及公司制度、风险控制建设,增强核心竞争力,推动业务长期可持续发展。此外,人才建设是公募基金的核心,独立的公募基金公司利于建立人才引进和激励机制,打造稳定的人才梯队。

业内人士向界面新闻记者分析,从大资管行业的发展进程看,设立独立的公募基金子公司为大势所趋,特别是在“一参一控一牌”公募管理新规落地之后。虽然公募事业部的形式能共享集团各类资源,为部门的起步阶段带来更多便利,但也容易在管理机制等问题上受集团掣肘,影响投资业绩和管理效率。

2018年资管新规之后,各类资管机构都开始向净值化转型,虽然银行理财、保险资管、券商资管等也很努力,但公募基金经过一二十年的发展,已经脱颖而出。就管理体制而言,独立的公募基金子公司在管理运作上也相对更为有效,对投资者而言,也会觉得独立子公司在投资管理能力上更为专业。

评论