文|读懂财经

快递是今年恢复比较好的一个行业,1-7月,快递业务量(不包含邮政集团包裹业务)累计完成703.0亿件,同比增长15.5%。

但快递从业者却是另一番景象,以前要靠走关系才能拿到的快递网点,今年不少被在闲鱼上甩卖,根据经营规模标价从几万多则上百万不等,从一线城市到四五线城市遍布全国。

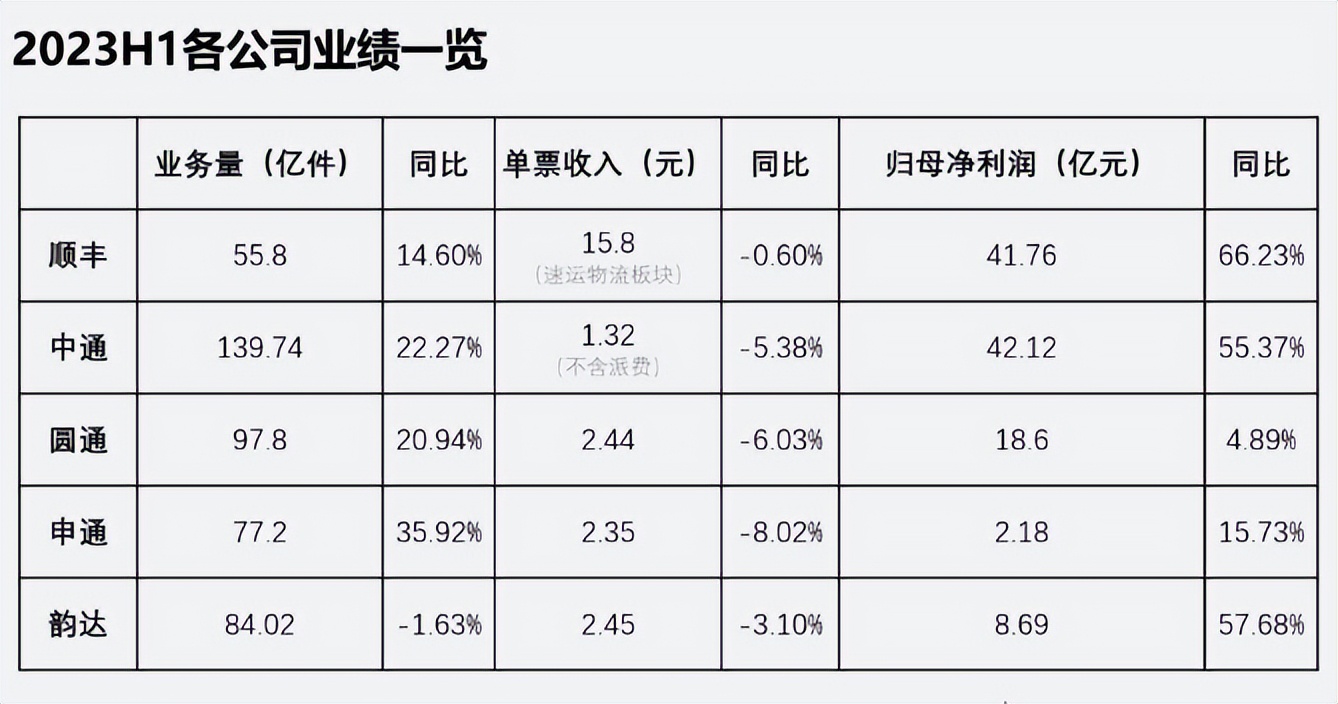

快递业务量在增加,但从业者却不想干了,是因为快递又起了新一轮价格战。上半年,三通一达票均收入普遍下滑,同比减少了3%-8%不等。也正是因为价格战的影响,A股快递公司股价跌跌不休,年初至今大部分A股快递公司股价跌幅在20%-30%。

实际上,价格战作为行业出清,形成寡头格局的重要手段并不少见。但快递行业的问题是,价格战无休无止,近些年快递行业每年都在喊最后一战,但之后总又能重燃战火。那快递价格战为什么停不下呢?

本文持有以下观点:

1、快递也出现了产能过剩。上半年的快递价格战和头部快递企业的产能有关。安信证券在研报中就称,“头部快递企业产能过剩导致今年价格竞争意外加剧,行业价格已再次降至较低水平。”

2、物流是电商的附庸。电商件是快递业做规模的基础也是快递业的主要增量来源,因此电商对快递具有绝对的话语权。如今电商自身深陷价格战中,快递作为电商的附庸,自然不会获得超额利润。

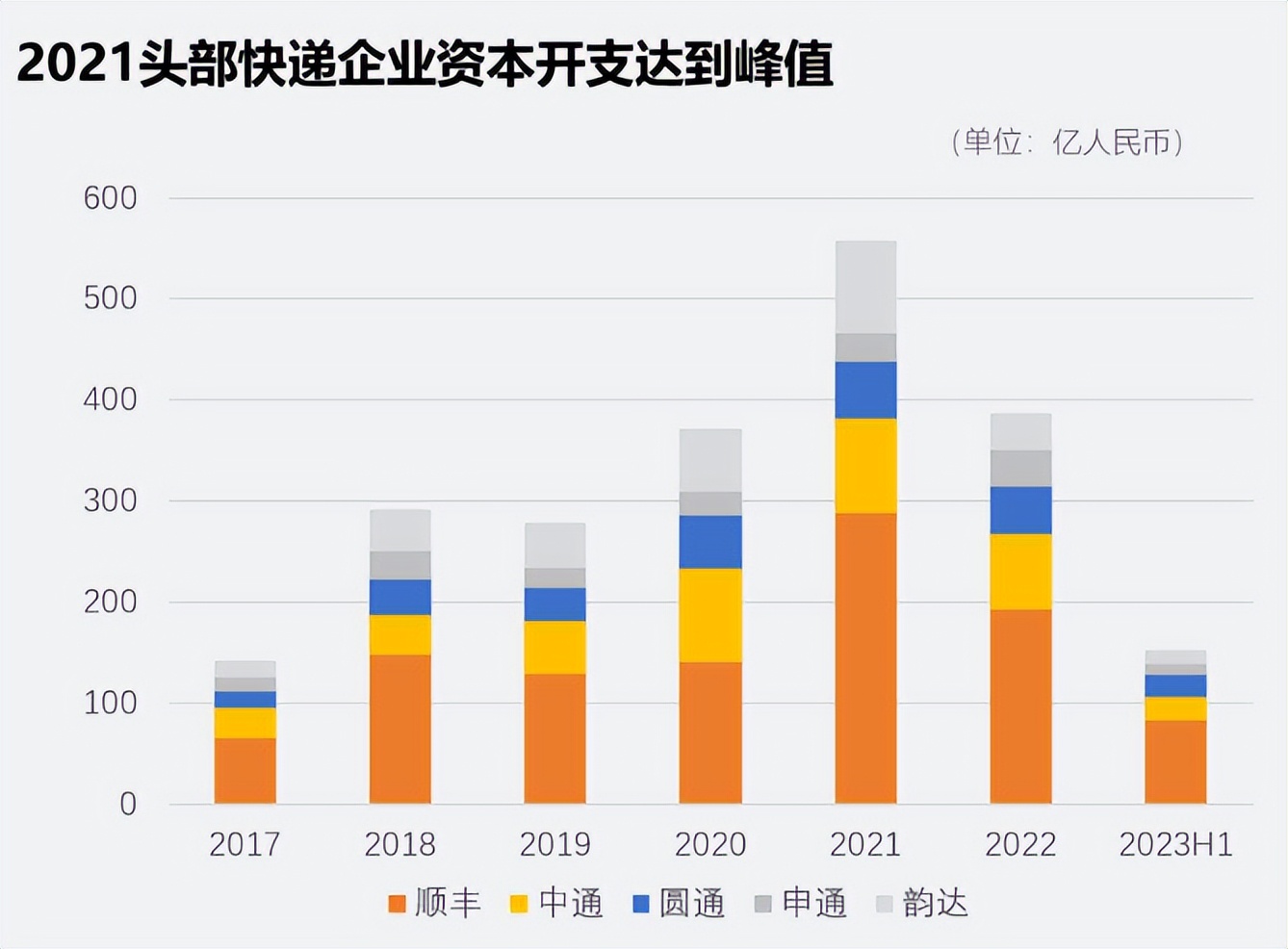

3、快递陷入无限战争。头部快递公司都已经度过资本开支的高峰期,意味着头部企业在快递网络上拉开差距将越来越难。此时,价格战在获取市场份额的权重进一步提升,再加上快递行业增长趋缓,价格战在未来一段时间内将成为常态。

/ 01 / 快递价格战再起

在防控影响退去后,快递业迎来了复苏。根据国家邮政局公布的2023年1-7月邮政行业运行情况显示,1-7月,快递业务量(不包含邮政集团包裹业务)累计完成703.0亿件,同比增长15.5%;快递业务收入累计完成6495.3亿元,同比增长10.5%。

受益于行业复苏,快递企业的业绩也有很好的表现。上半年,A股快递板块平均净利润同比增长44%。但看起来一片大好的快递业,股价却一直跌跌不休,年初至今,A股上大部分快递公司股价跌幅都在20%-30%。

利润增长股价下滑的核心原因是快递业再次掀起新一轮价格战。上半年,三通一达票均收入普遍下滑,同比减少了3%-8%不等。而从单票收入每月的变化看,快递价格战有愈演愈烈的趋势,以申通快递为例,今年2月至7月申通快递的单票收入同比分别下滑6.56%、5.86%、8.95%、13.33%、11.95%、11.16%。

今年快递打起价格战,是因为快递行业产能过剩以及竞争态势的变化。安信交运研报就称,“头部快递企业产能过剩导致今年价格竞争意外加剧,行业价格已再次降至较低水平。”

与此同时,行业格局也出现了变化。5月,顺丰宣布将丰网打包出售,丰网退出意味着竞争格局出现了松动,快递企业也想趁此抢份额。不久之后,变量再次出现,6月,菜鸟宣布推出自营快递业务“菜鸟速递”,从通达系身后的服务商摇身变成竞争对手,通达系为守住份额,进一步加剧了价格战。

价格战往往是市场出清,头部企业奠定龙头地位的重要手段。所以价格战本身不是问题,问题是快递行业的价格战一直停不下来。

/ 02 / 命运被“外人”拿捏

按理来说,在行业进入成熟阶段,后来者进场成本高企的情况下,寡头垄断几乎是快递的唯一结局。所以从2018年开始,“快递行业最后一战”就被屡屡提及。但现实却是另一番景象,快递总能重燃战火。

快递价格战无休无止很大程度上受电商的影响。在中国,快递和电商的关系可以概括为:物流是商流的附庸,消费者买到货物后到底发哪家快递,多数时候并不由消费者自己决定,而是卖家和电商平台说了算。说白了,电商在快递行业中有绝对的话语权。

快递依赖电商是由快递行业本身的特性造成的:一方面,快递是规模驱动的生意,非常倚重电商件的规模降成本,快递行业的电商件占比长期在八成以上,是决定快递单量的决定性因素。而单量越大均摊成本就越低,日均500万单与2000万单的体量作用在成本端,是近一倍的单票成本差距。

另一方面,作为仅有的增量市场,只有电商件能满足快递对稳定规模和持续增长的需求。比如2017-2019年,单单拼多多一家,就为快递行业贡献了三分之二的新增单量。

在电商对快递具有绝对话语权的情况下,快递价格战想要结束并不容易。

从整个商业环境看,电商自身也深陷价格大战,今年刘强东提出低价是京东的唯一武器,并推出百亿补贴。阿里也提出降下来是淘宝的机会,而不是天猫的机会,并将“价格力”作为重要战略。在电商平台自身都陷入价格战后,快递作为平台的附庸,自然也很难赚到超额的利润。

抛开电商的竞争环境,从电商的自身的利益看,电商发展离不开廉价的快递,平台希望物流成本越低越好,快递价格战不止也是对平台最有利的局面。

于是,电商平台也就出现了扶持代理人的策略,典型案例就是曾经被称为价格屠夫的百世能屡屡掀起价格战,很大程度上就离不开电商巨头的六轮投资输血。而近几年,在行业竞争趋缓的关键时候,又能看到巨头的亲自下场,如极兔搅局,菜鸟进场。

当然,电商搅局只是外因,快递价格战不止的原因也还要从自己身上找原因。

/ 03 / 快递行业陷入无限战争

快递行业价格战不止与行业的可复制性和同质化服务有极大的关系。

严格意义上说,虽然快递服务同质化,但同质化背后是可以做出成本和时效差距的。比如,中通有更稳定的快递网络、更快的时效,最终给它带来了更强的产品定价能力。

但成本和时效都是靠服务网点、转运中心、运输车辆等等做出来的,核心逻辑是企业通过大量的资本投入,打造出更为高效率、低成本的物流网络体系。而资本投入是可复制性的,意味着企业虽然可以靠资本打造出物流网络做出优势,但头部之间的差距有限。

而从现在行业的发展看,快递企业靠资本投入打造高效物流体系进而拉开差距的路径也过了最有效的阶段。

快递行业已经度过了资本开支峰值,从2021年后,头部快递企业纷纷减缓了资本开支。今年上半年,虽然行业竞争激烈,但企业资本开支仍处于下降阶段。拿物流网络相对较弱的申通举例子。按往常的节奏,申通在抓紧补物流上的短板,但申通也减少了资本开支,上半年,申通资本开支约10.8 亿元,同比下降6.9%。

快递企业纷纷减少资本开支一定程度上说明,头部企业之间的快递网络虽仍有差距,但已经不是决定胜负的关键。换句话说,价格战虽然不是快递胜负的唯一因素,但却是抢占市场最有效的武器,放到现在更是如此。

今年上半年,申通是降价幅度最大、单票收入最低的快递。但申通通过低价成功换取了市场规模。在2022 年底,申通营收体量还只是行业老三韵达的70%,但今年上半年申通营收已经接近韵达的90%。

在价格换市场越来越重要的当下,像申通这种曾经失去市场份额的“掉队者”,只能通过价格战的方式重新抢回市场份额;而极兔这种“新入局者”想要快速占据市场份额,价格战在快速起量形成规模上几乎是唯一的选择。价格战也自然成为行业屡试不爽的武器。

考虑到,如今快递业到目前为止尚未形成真正的品牌壁垒,在经济形势不佳的情况下,电商件增速变缓、下沉市场渗透受阻,价格战仍是各家在未来祭出的唯一手段。这也意味着,在接下来一段时间,价格战应该是快递行业的常态。

评论