文|24潮

2023年时间已经过半,但动力电池产业的疯狂扩张浪潮却没有任何放缓的迹象。

最新消息:9月12日,广东狮力达科技有限公司与重庆潼南签订项目投资协议,公司将在潼南建设新型动力、储能电池生产项目,项目总投资额200亿元。

几天前,9月8日美国伊利诺伊州政府官网发布声明,国轩高科将斥资20亿美元在该州坎卡基县曼特诺(Manteno)新建一座电动汽车锂电池工厂;同一天,来自郴州政协微信公众号的消息显示,创普斯年产30万吨磷酸锰铁锂正极材料生产项目在郴州高新区开工,项目投资预算123亿元,据 “维科网锂电” 不完全统计,在成立不到3年间,创普斯至少对外公布了5个投资计划,总投资预算高达443亿元。

更早些时候,9月7日中科固能硫化物全固态电解质生产基地项目签约仪式在常州市举行。据介绍,该项目将分两期进行,总投资60亿元,预计2025-2026年具备满产能力,同年将开启硫化物固态电解质膜、原材料、全固态电芯小试,规划2030年之前建成全固态电池产业园,配套的上下游产业链将形成千亿规模市场。

近年在顶级资本狂热追逐下,动力电池行业已进入新一轮残酷的产业竞争与洗牌周期。(详见“中国动力电池产业背后的顶级投资者”一文)

尤其在过去一年多时间,动力电池产业频繁出现动辄数十亿,乃至上百亿的重大项目,此前据24潮团队统计,从2022年至2023年上半年,已公布的重大动力电池项目就已超150个,总投资预算超17000亿元。而据维科网锂电不完全统计,仅在8月份,各种签约或者开工的锂电项目,总投资就已达到1450.48亿元。综合市场信息,2022年至今,动力电池全产业链计划投资规模已超过20000亿元。

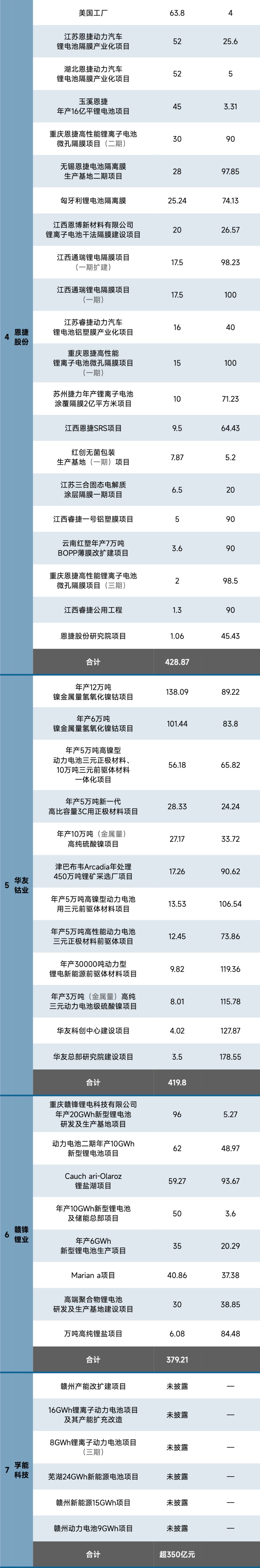

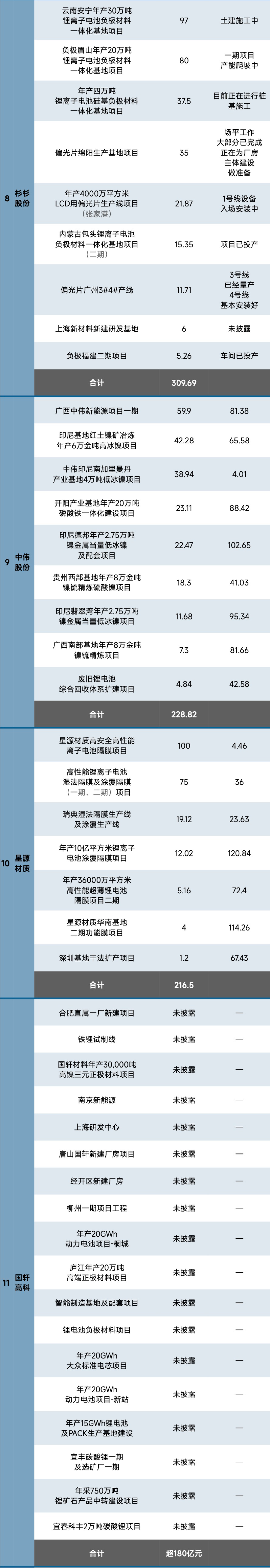

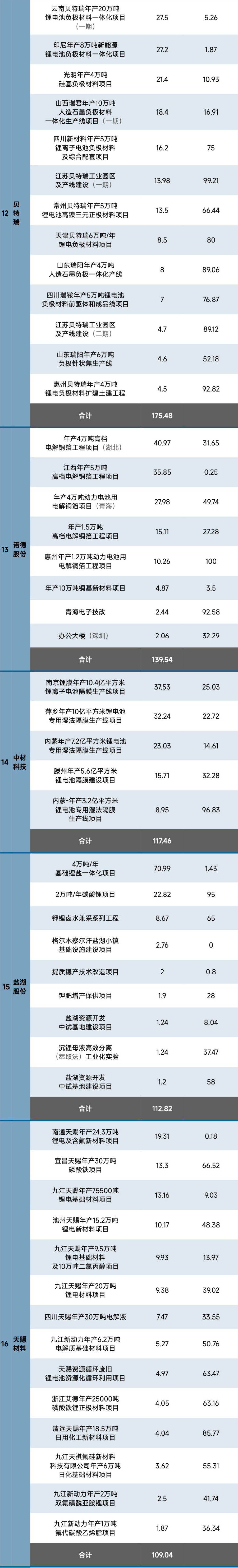

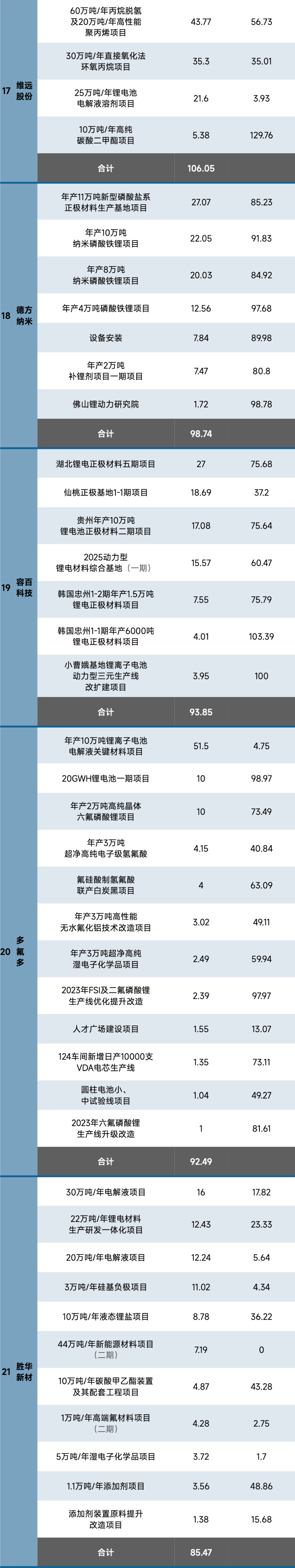

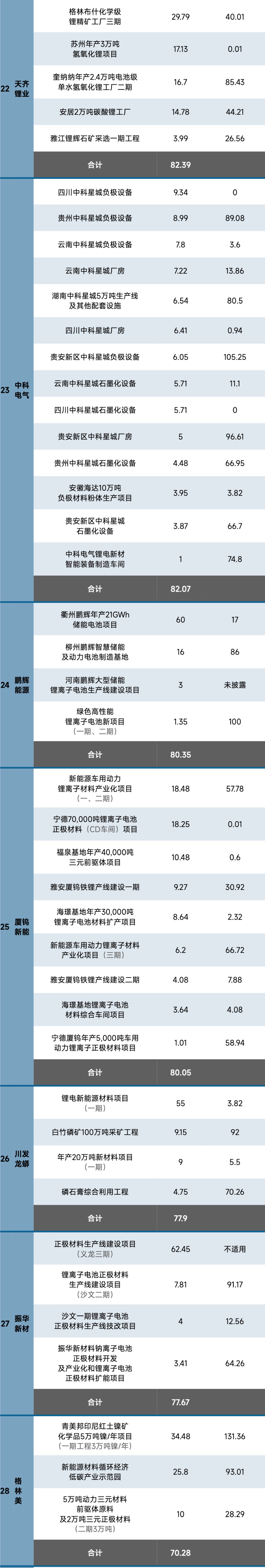

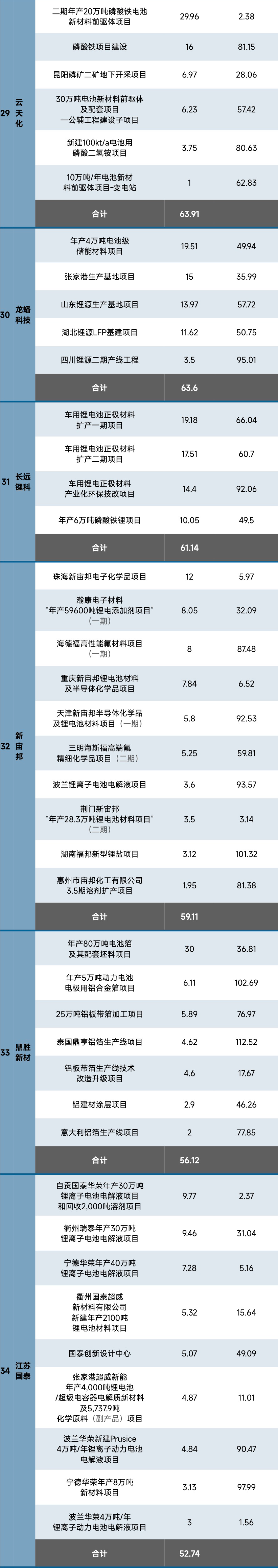

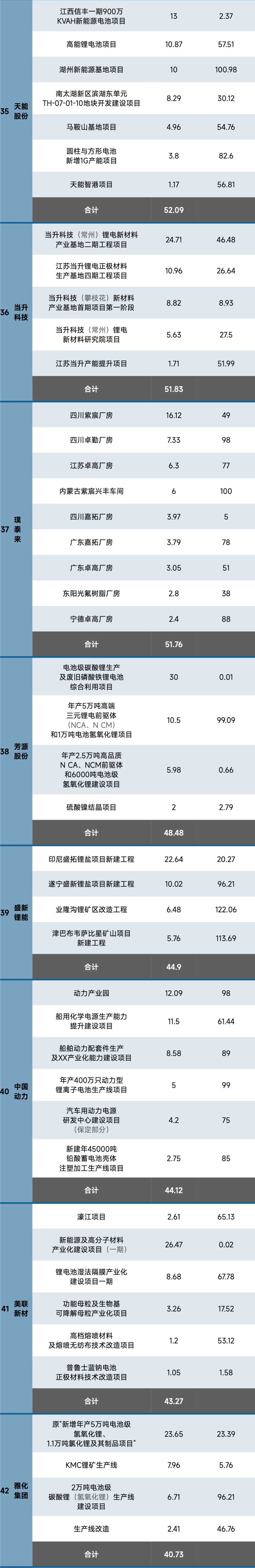

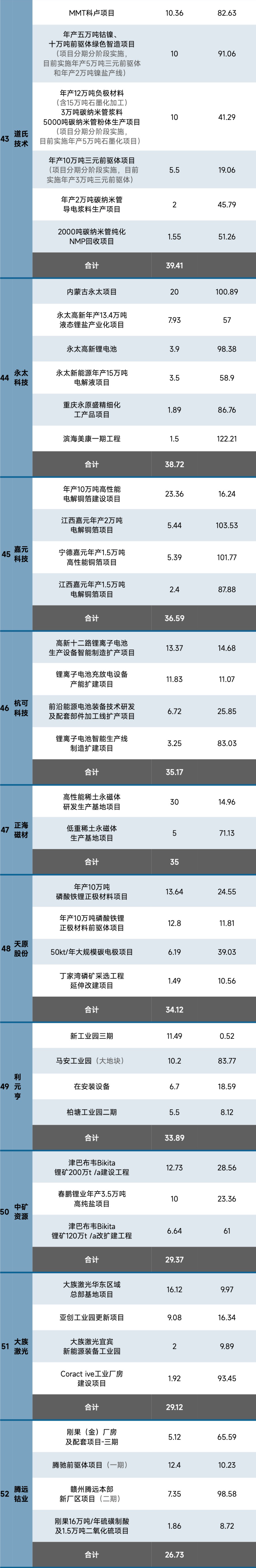

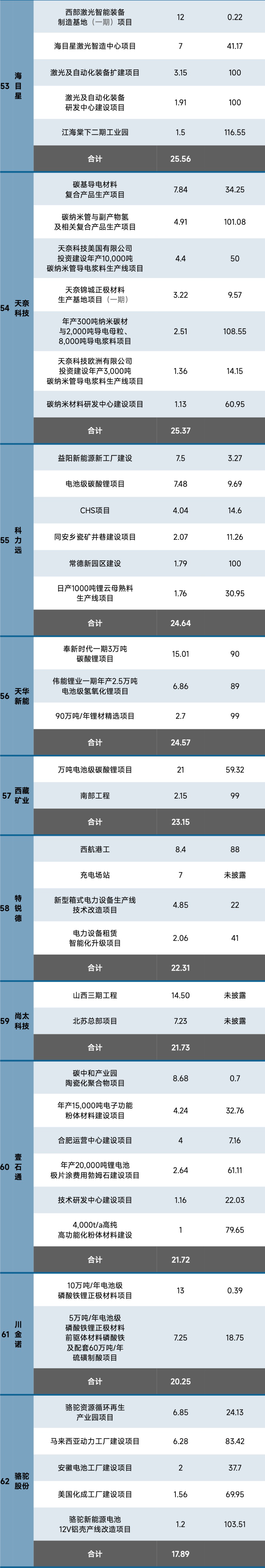

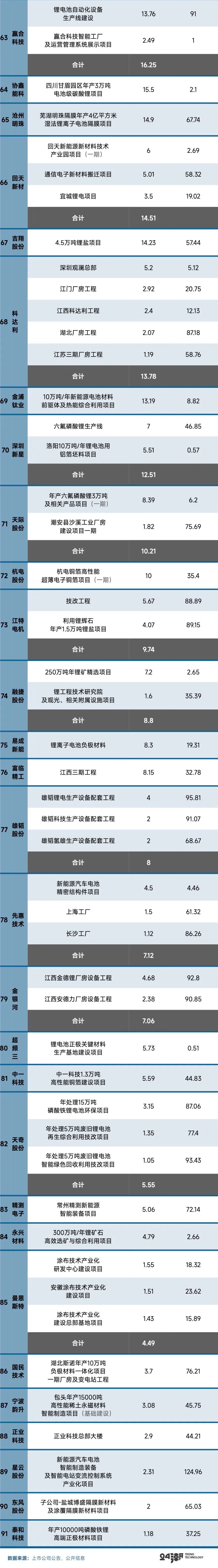

另外24潮团队分析财报发现,截至2023年6月末,91家新能源上市公司已有450个覆盖整个动力电池产业链的重大项目已进入建设/执行阶段,这些项目总投资预算超9100亿元。其中,17家企业在动力电池产业链投资规模在100亿元以上,宁德时代、比亚迪与亿纬锂能高居前三名。

动力电池产业严重 “内卷” 基本已是事实。

24潮团队综合各券商、企业公告等数据发现,仅统计已公开产能规划的全球17家动力电池企业,其在2022年底的产能总计就将近1600GWh,而到2025年的总产能规划更是高达5868GWh;若再考虑全球范围内其他产业巨头的发展规划,到2025年的全球动力电池企业总产能规划很可能将超8000GWh!这远远超过市场最乐观的需求预期。(详见“超17000亿砸向动力电池!”一文)

此外,24潮团队统计的一组数据还显示:截至目前,在动力电池、正极材料、负极材料、电解液与锂电隔膜这5大细分产业链中,企业产能规划均远超2025年第三方研究机构对市场需求预测上限,目前很多核心产业链已隐现产能过剩风险与压力,未来三年内出现严重产能过剩似乎已经不可避免。

产业疯狂内卷下,几乎没有赢家。这在资本市场已经有所体现,据24潮团队统计,2023年至今(截至9月13日收盘)150多家动力电池产业上市公司总市值蒸发已近7300亿元,降幅达17.96%。

更为严峻的现实是,部分核心产业链出现产能过剩的时间点要超乎很多人的想象,这从今年部分核心产品价格变化中已得到部分印证。

24潮团队根据 “鑫椤资讯” 数据统计发现,今年动力电池全产业价格全线下跌,其中动力电池价格降幅超32%,电解液价格跌幅超40%,正极材料价格跌幅超22%,电池级碳酸锂跌幅更是超过60%!

鑫椤资讯的分析称,“目前电芯已经全面产能过剩,动力电池领域早早进入价格战,储能市场需求虽然旺盛,但当前也表现出产能过剩的趋势,价格出现明显下降。”

但有业界人士认为,鑫椤资讯的统计价格偏高一些。真实价格还要更低。无论如何,动力电池价格已经走到历史最低水平。比如《电动汽车观察家》从业界人士获知的信息是,自2023年初部分动力电池企业就开打价格战,到年中,价格战更加剧烈。磷酸铁锂未税动力电池报价已经低到5毛甚至5毛以下,三元则在6毛左右。对比2020年,当前的动力电池价格已经是历史最低水平。

这一切都在预示着,新能源汽车江湖已进入新一轮的产业与技术迭代期,综合最新产业趋势及变化看,未来动力电池产业博弈很可能将进一步加剧。笔者分析认为,在未来产业新竞局下,更早实现一体化与全球化布局,以及拥有雄厚的研发底蕴及资本实力的企业,才更可能在残酷的产业竞争中存活下来,这样的企业也更具有穿越周期、持续发展壮大的基因与实力。

(注:本文仅供参考,不构成投资建议)

评论