文 | 聚美丽 Age

七八年前,在行业人士的口中,代运营是一门最性感不过的生意。

伴随着电商崛起,以宝尊电商在纳斯达克上市为起始,头部代运营商们接连上市,代运营行业一时风光无限。有一组数据,可以最直观看到这门生意的疯狂。

据《中国电商服务业发展报告》显示,在代运营生意最为鼎盛的2019年,头部企业宝尊、壹网壹创及丽人丽妆的货币化率(GMV转化为实际收入的能力)分别为16.4%、13.4%、30.7%;同年,电商巨头阿里与拼多多的货币化率都未超过4%。

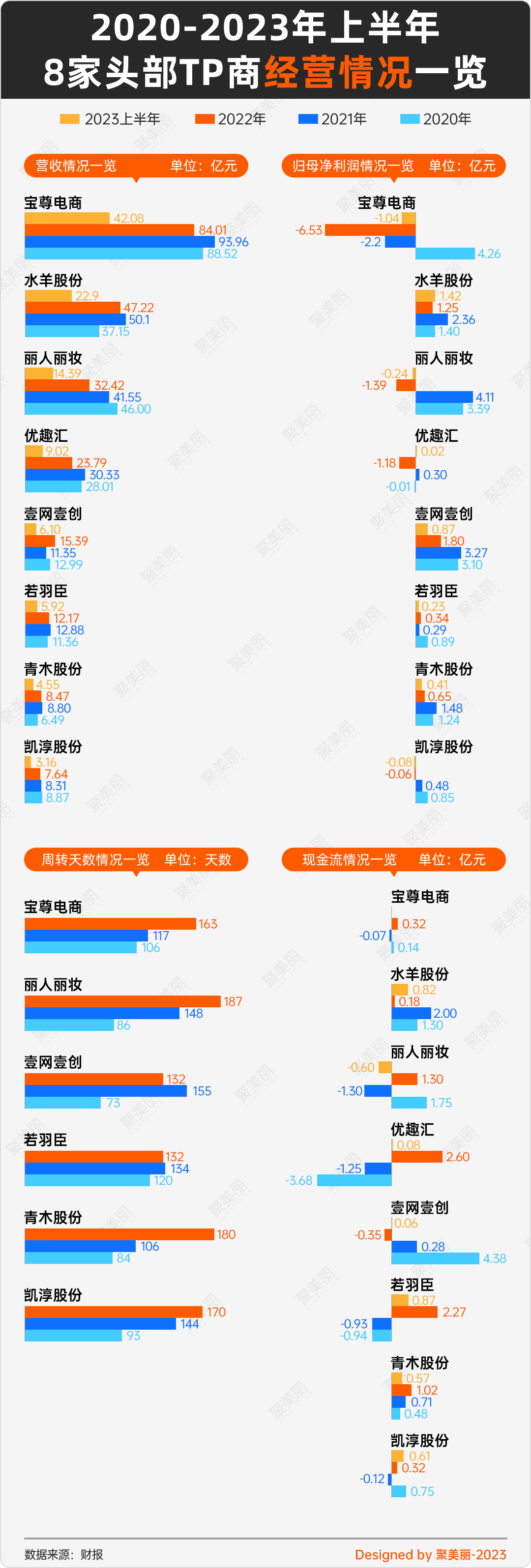

但站到2023年,代运营商的处境出现了“两级反转”。梳理8家头部代运营商的财报信息,可看到代运营商们发展的“惨淡”:

1)增收不增利、营利双降在近年成为常态。

2)现金流情况并不稳定,大幅下滑和现金流负数极为常见,出现现金流好转的原因多为当期都采取了减少采购、控制采购。

3)周转天数被拉长,其中,丽人丽妆、青木股份、凯淳股份、壹网壹创的周转天数已拉长一倍,宝尊也拉长了近三分之一,若羽臣拉长近半个月。

而这系列的不良表现,也是直接展现了代运营商盈利能力的下滑和议价能力的减弱。与此同时,反馈到市场情绪上,“需要转型”“阶段性放弃”“越来越难做”成为了行业人士在谈及代运营时,脱口而出的第一印象。

那么,不足十年的时间里,为何代运营商会从当初的高光企业,成为大家口中不被看好的生意,它们的生意模式遭受到了什么冲击?同时,在对外公布的信息中,代运营商们的自救转型之意其实也极为明显,它们的转型自救之路如何进行,又有何难点呢?

内忧外患,生意模式的“脆弱性”

从代运营商的业务模型来看,其本身是一种高度依赖外界环境的生意。

如同其定义,电商代运营是指由第三方电商服务公司为企业或个人商家提供全方位的电商平台管理服务,直白地说,它就是在平台上为品牌提供服务的“打工人”。

而这种“打工”的身份,在不少行业人士看来,其实也注定了代运营商的“脆弱性”。

1)去流量中心化下,“成也淘系,败也淘系”

提及代运营商的崛起,行业的普遍共识其实是高度依附淘系生态红利崛起的服务商。如,据国元证券数据显示,早期宝尊电商和丽人丽妆的天猫渠道占比甚至超过80%。

而这种高度依赖淘系生态的经营模式下,前期伴随电商平台淘宝、京东、拼多多等的快速发展,尤其依赖淘系电商生态的发展,代运营商们享受到红利,接连上市,但祸福相依,随着兴趣电商等渠道兴起、淘系面临流量困境的时候,代运营商的单一渠道依赖性也将直接局限增长空间。

如,此前淘系美妆GMV一直保持在增长状态,但从2021年开始淘系美妆GMV迎来了一个由增长转下滑的节点。据华创证券研报显示,2021年全年淘系美妆(彩妆+护肤)线上GMV合计2554.5 亿元,同比下滑7.0%。同年,部分高度依赖于此的代运营商便出现了明显业绩下滑。

观察几家头部代运营商的2021年财报情况,凯淳股份出现营收净利润双降,宝尊电商、若羽臣出现40%以上的净利润下滑。其中,淘系渠道占比超80%的丽人丽妆,受到冲击最为明显。据财报显示,2020年-2022年,在淘系渠道的营收占比下滑约13%的背景下,丽人丽妆的淘系渠道营收分别为45.1亿元、38.73亿元、28.1亿元,三年间淘系渠道营收下滑近4成。

2)合作客户普遍“出走”

而随着抖音等直播电商的崛起,越来越多品牌开始自建运营团队,这导致其与代运营商的合作也随之“破裂”——部分选择降低和代运营商合作的深度,部分甚至解除和代运营商的合作。

据聚美丽不完全统计,近年来两家头部代运营商有10家知名美妆品牌与其解除合作,其中丽人丽妆与相宜本草的合作长达13年,1个头部品牌和代运营商合作降级,即2021年百雀羚将与合作近7年的壹网壹创将合作模式由经销模式降级为服务模式。

青木股份虽并未向外具体透露“出走”客户名单,但据其在招股问询书中的回复显示,2017-2020年上半年,有28家品牌与其解除了代运营合约。其中3家品牌决定自建团队,3家品牌计划退出中国内地市场,20家品牌与该公司“协商解约”,且未披露“协商解约”的具体原因。

若羽臣在公告中表示,2022年半年度主营业务收入较上年同期有所下降的原因是,部分合作品牌由原经销合作模式转为代运营模式合作。

而据多位行业人士指出,出现这种普遍的客户流失和合作“降级”问题的原因其实是在于,电商代运营公司和客户长期绑定,本身就是一个伪命题——代运营取得的成绩无论是不达/超过预期,都很难与品牌商保持长期合作:效果不佳,品牌替换供应商,业绩超预期,品牌商出于成本或业绩稳定性考虑,往往会自建团队。

如壹网壹创与百雀羚的合作便是典型案例。前者帮后者在运营期间,快速扩大线上业务规模,连续3年助力百雀羚拿下天猫“双十一”美妆品牌第一。但随着百雀羚线上业务规模的扩大,品牌开始减少和代运营公司的合作,并收回壹网壹创对其产品在天猫、京东、唯品会等平台的经销权。

值得注意的是,在客户普遍流失的背景中,代运营商的业务结构是有较明显的头部依赖性的,典型如拉拉米,其招股书披露出的前五大客户销售占比高达九成,而在客户流失结构中,恰也是头部客户流失最为严重。如据丽人丽妆2018年招股书所披露的前十大客户来看,其中大部分都已经与丽人丽妆解除代运营合作。

这种高依赖和高流失率的相伴而行,其实也意味着高风险性,如接连失去了兰蔻、欧莱雅等大客户的丽人丽妆,当年净利润便出现断崖式下跌。不过,代运营商也已意识到这一问题,正在主动降低对头部客户的依赖,目前头部代运营商的前五大客户销售占比多数保持在三成左右。

而在老客户相继流失的同时,代运营商想用新客户拓展弥补老客户流失份额的策略,也并不顺利,一方面是很难有那么多新客户可以弥补之前老客户的份额,另一方面,如今的新锐品牌普遍更崇尚DTC模式,有更强的自主运营意识等,这让其与代运营商建立合作的意愿并不那么强烈。

如,就丽人丽妆财报披露的新增客户情况来看,其在2021-2022年新增72家店铺,其中仅有怪力浴室、Exacting两家新锐品牌。

3)新型TP+DP商的冲击

就代运营商的职能定位来看,其竞争格局也在持续加剧。

一方面以高浪为代表的新型跨境TP公司,正在不断冲击壹网壹创等传统以淘系崛起的代运营商们,另一方面,复制壹网壹创等传统代运营商在淘系的崛起,以魔范璐玛为代表的DP商,正在抖音、快手等直播电商平台崛起,抢占直播电商平台的代理份额。

而相比壹网壹创等传统代运营商,如高浪为代表的新型跨境TP公司,其实拥有更强的社媒内容引流能力,能帮助海外小众品牌在中国市场实现从0-1的启动,典型如高浪便曾在中国市场打爆Sesderma、Bb LABORATORIES等,这是其“无可替代”的代运营能力。

同时,就壹网壹创等传统代运营商和以魔范璐玛为代表的DP商来看,某国货美妆创始人王璞认为,其实两者是一种新旧生态构建下的渠道交叠。

“壹网壹创等代运营商是淘系时代的产物,DP公司是抖音等直播电商兴起后的产物,随着去流量中心化,前者也在不断扩张在抖音等直播电商渠道的份额,两者的业务是具有重合性的。”而业务的重合直接带来的就是竞争。

以头部DP商魔范璐玛为例,魔范璐玛目前已经先后合作了欧莱雅集团(巴黎欧莱雅、巴黎欧莱雅男士、巴黎欧莱雅美发、小美盒、理肤泉、NYX、URBAN DECAY)、资生堂集团(茵芙莎、怡丽丝尔、欧珀莱、安肌心语)、珂拉琪、橘朵、恋火等美妆企业/品牌。其中,巴黎欧莱雅的天猫业务曾由丽人丽妆运营,欧珀莱的天猫业务曾由杭州思珀特运营。

可以说,这批DP商的崛起,让壹网壹创等传统代运营商在布局内容电商的道路上,除原有的技术性难题之外,还处在了一个外来者跨界抢食的不利处境。

集体“自救?”现状喜忧参半

当然,在这种普遍遭遇增长瓶颈,或营收下滑,或巨额亏损的背景下,代运营商也将转型“自救”作为重要的发展方向。

1)四大方向转型求变

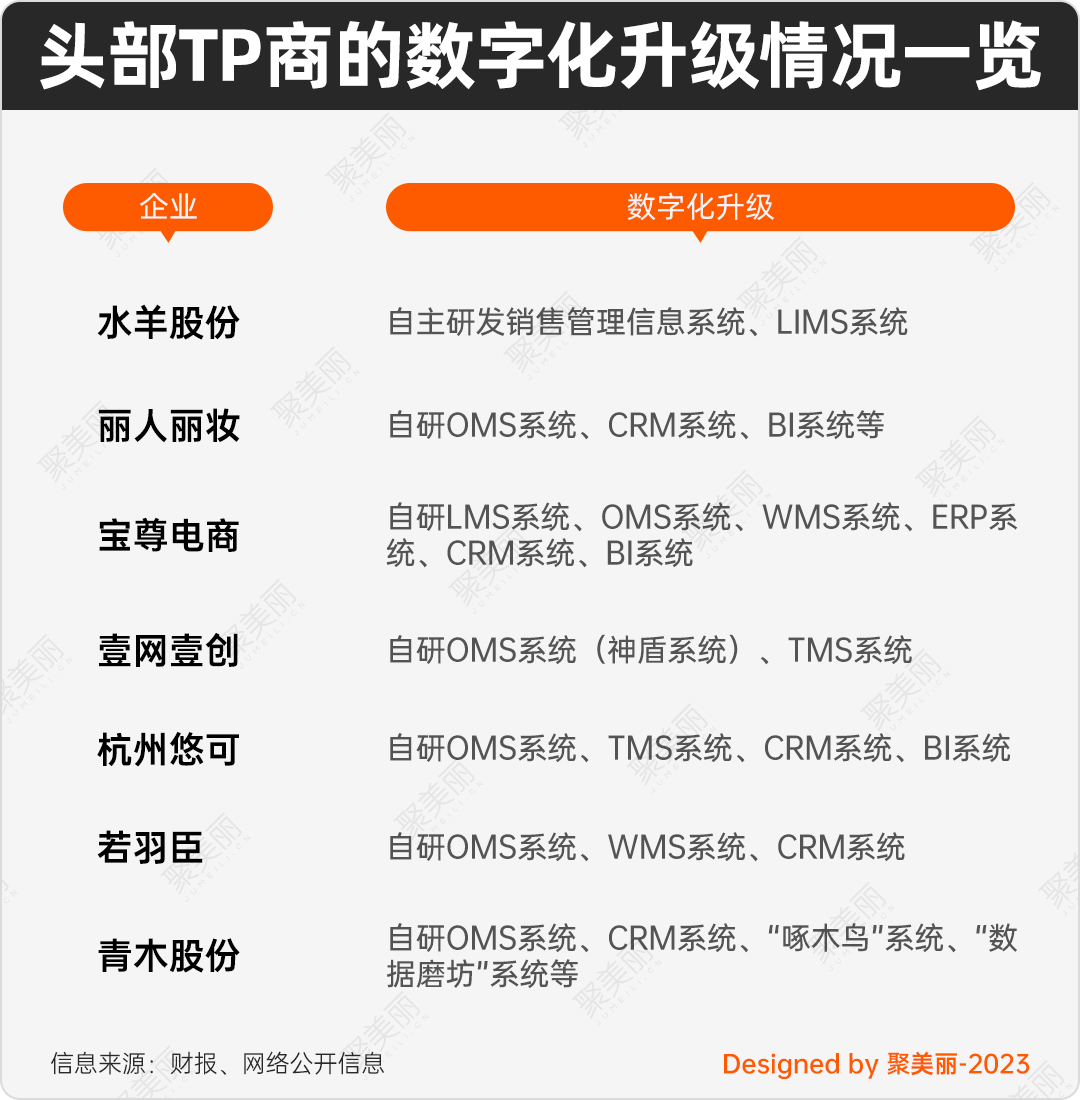

● 数字化升级

据聚美丽不完全统计发现,目前代运营商已经普遍将数字化升级视作为主要发展战略,并普遍自研IT系统,如OMS(订单管理系统)、WMS(仓库管理系统)等,已成为壹网壹创、杭州悠可等多家企业的标配。

其中,水羊股份在2021年从御家汇升级为水羊股份的时候,便特别提出了“研发赋能产品,数字赋能组织”的双科技赋能战略。

这种对数字化的持续布局,且不断扩张规模带来较强的议价能力、较低物流仓储成本、营销费用及精细化运营等,在让代运营商实现降本增效的同时,也让其得以满足品牌商日益提升的运营精细化、跨渠道运营能力要求。

● 多渠道并行

随着代运营商意识到对淘系依赖过重的弊端和内容电商的兴起,其也在主动加快对新兴渠道的拓展,尤其是抖音、快手等直播电商。

如,青木股份在2021年时便特意成立子公司旺兔柏专注抖音运营;水羊股份在2020年底成立了电商直播MCN机构水羊新媒,围绕美妆、个护、母婴等领域承接国内外品牌的达人直播、官方自播、影视植入以及明星合作业务,近日水羊股份还对外宣布,董事长戴跃锋在二季度开始接管抖音渠道业务进行调整;若羽臣则是在2022年便投资了抖音头部DP魔范璐玛,加码抖音生态服务能力。

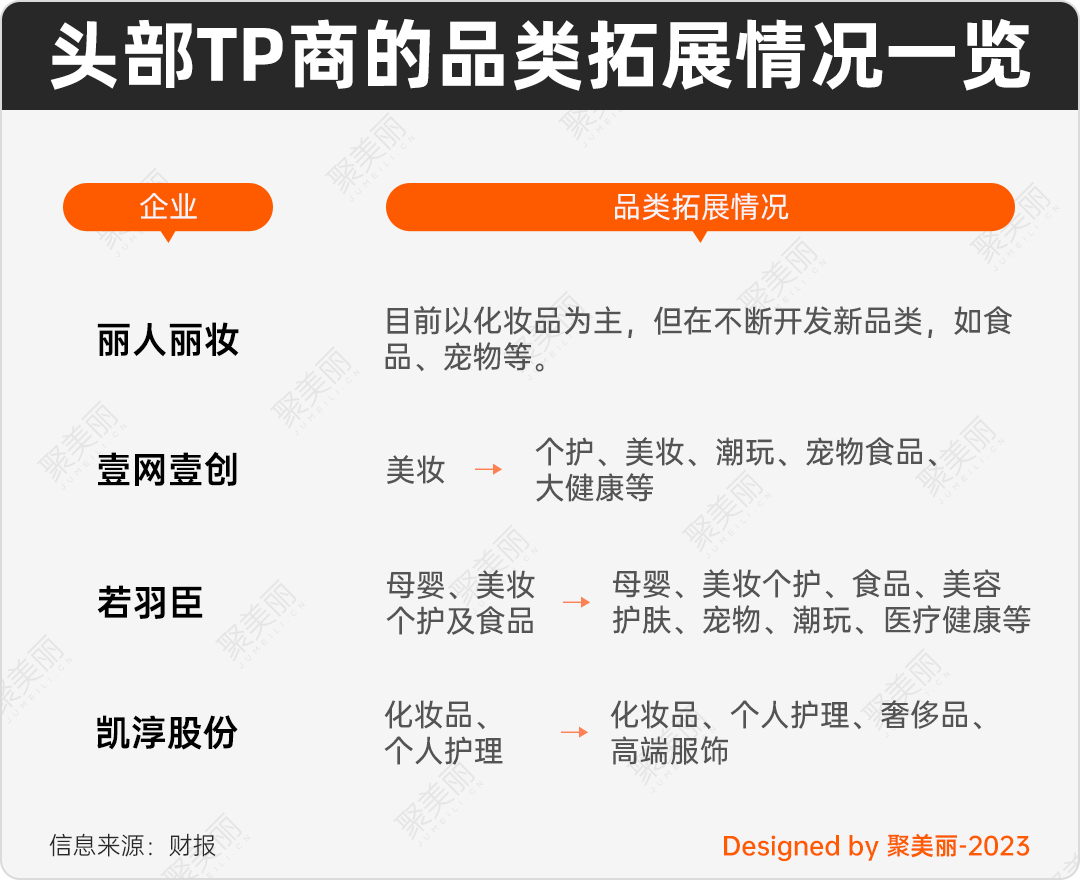

● 全品类拓展

在美妆赛道的代运营商近于饱和的大环境下,通过新品类寻找新客户,及背后的新增量市场,是代运营商又一求变路径。

比如,凯淳股份在传统优势的化妆品和个人护理类目外,将奢侈品和高端服饰拓展成为公司第三个战略赛道;若羽臣在原有的母婴、美妆个护及食品领域之外,新拓展了美容护肤、宠物、潮玩、医疗健康等。

其中,壹网壹创在2021年时专门成立了商务拓展部门,助力拓展新品类、新品牌、新渠道。而就目前来看,这种拓展策略也有了一定成效,壹网壹创在2021年和2022年两年分别新增了 42个合作品牌,从美妆品类拓展到了个护、美妆、潮玩、宠物食品、大健康等品类。

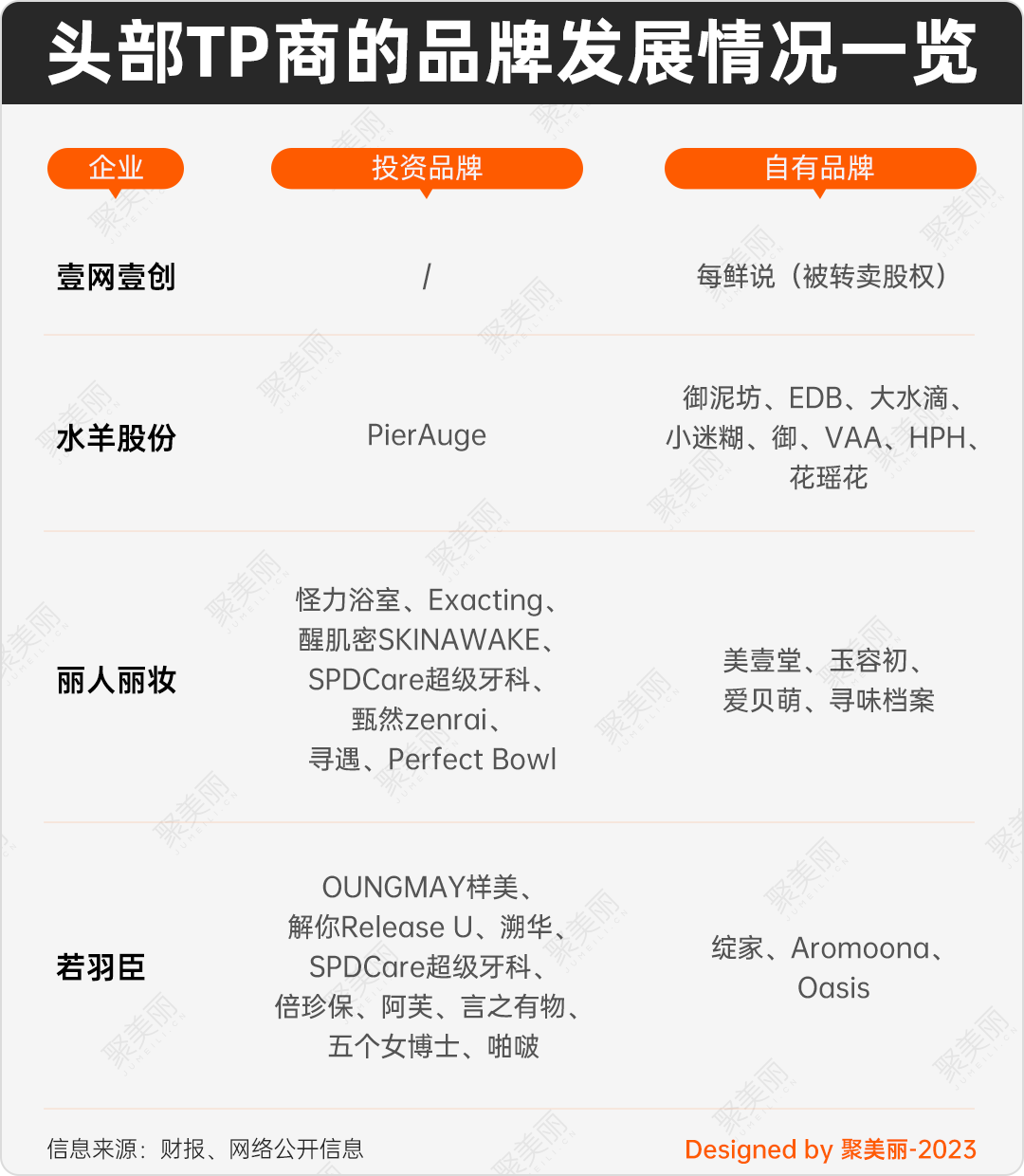

● “转型品牌商”

而在代运营商本身业务的升级之外,投资或者孵化自有品牌也成为了部分头部代运营商转型“自救”的重要策略。

据聚美丽不完全统计,在头部代运营商中,壹网壹创、水羊股份、丽人丽妆、若羽臣已进行了投资或孵化自有品牌布局。典型如丽人丽妆,这些年在孵化美壹堂、玉容初、爱贝萌、寻味档案等自有品牌的同时,还相继投资了怪力浴室、Exacting等7个品牌。

不过,“自救”之路也从来并不容易。

伴随着若羽臣自有品牌营收占比从2021年的5.74%提升至2023年上半年的18%等正向转变出现,“自救”奏效的同时,也有不少品牌的“自救”举措并未为其带来明显改善。

如,2020-2022年丽人丽妆的合作品牌数目一直原地踏步,保持在60余个品牌;壹网壹创的自有品牌每鲜说由于经营不善被转卖股权;水羊股份在2022年财报中指出,营业收入、净利润以及归母净利润下滑的主要原因是外部不良因素的影响,以及公司自有品牌升级暂未实现充分效益。

而这种喜忧参半的现象背后,反映的其实是代运营商在“自救”路上的问题重重。

2)三大“自救”难题待解

难点一:传统电商/直播电商能力切换有难度,效率问题难解决。

深圳某品牌服务公司CEO娟子直言,美妆代运营商的压力之一,就是传统电商和内容/兴趣电商的能力切换问题。

“不少代运营商擅长的是淘系传统电商运营,对于依靠短视频平台的新兴内容电商/兴趣电商,未必很擅长,如果出现能力短板,很可能会摊薄自己的业务。”

总结行业人士的观点来看,传统电商和内容/兴趣电商至少有三大不同:

1) 相比传统电商代运营讲究电商运营能力,直播电商渠道代运营需要兼具电商运营能力和内容能力,同时两者在电商运营能力上侧重不同,前者是注重供应链管理、店铺管理,后者是侧重达人营销、流量获取、精准投放;

2)抖快等直播电商平台对直播要求能力更高,不仅包括直播间互动、节奏等各种细节,还需要将通过反复与营销策划、媒介投放等各个团队沟通,最大化放大人力资源价值;

3)直播电商代运营普遍采取赛马模式,如果最后合作解除,而此前为客户运营的账号等其它服务又不能复制到其它客户中,会浪费更多时间精力。

而这种能力体系的不同,在知名美妆分析师梦诗看来,也在让代运营商越来越难做。

“TP之前之所以好,是因为有天猫这些大流量平台做支撑,这样TP的发展相对要容易一些,现在流量去中心化之后,如果TP要在各平台做代运营,不仅难度加大,效率也没有那么高,而TP本身是赚效率钱的,但如果只守住一个平台,成长性就会受到制约。”

难点二:非美妆品类拓展价值有限。

据多位行业人士指出,虽然代运营商在不断拓品类、拓品牌,但并不是所有的品类都适合做电商代运营。

据了解,只有具备高加价倍率、线上渗透率增速快的品类才适合电商代运营。因为高加价率能保证品牌商有足够的利润空间给到代运营商,线上渗透率增速快决定品类有快速做大GMV的潜力。美妆品类其实算是适合电商代运营的”天花板级别“品类。

通常情况下,只有高加价率才能给到电商代运营高佣金率,而据永安投研数据显示,美妆是电商代运营佣金率最高的品类,佣金率在15-20%之间,而其它品类佣金率普遍在15%以下。

对此,知名美妆分析师媛媛也直言,“化妆品是营销费率最高的行业,所以化妆品是做TP最好的品类,因为它足够费用空间支撑TP。但这个阶段,TP在瓜分完化妆品之后开始渗透其他品类,其他品类并没有化妆品这么营销为重,更多的不是有价值增量,就只是帮它开个店而已。”

难点三:代运营商和品牌商思维能力不同,“转型”成本太高。

对于代运营商“转型”做品牌这件事,资方专家刘秀表示,这并不容易。

“代运营商和品牌商的能力体系差距是巨大的。打个比方,品牌商是画格子的,他是从市场角度出发,让产品变得好卖,但代运营商是走格子的,是从销售的角度把产品卖好。”

并且,他认为现在代运营商做品牌存在一个通病:用代运营商的团队和思维去做品牌。

当然,行业人士也普遍指出,代运营商和品牌商之间的能力不同,也是可以被补齐的。

如,在刘秀看来,”无论是投资收购品牌,还是孵化自有品牌,关键在于要用新的品牌团队去做。比如,收购品牌的时候,也把原有的运营团队保留,或者重新搭建出一个品牌团队。“

刘秀的观点,被杭州某资本机构合伙人廷海所赞同,但同时他也提出,像这样挖个专业品牌团队、找个专业主理人去做,可以但是商业逻辑上不太现实。

“现在做品牌的门槛太高了,比如一套研发体系一年下来,5千万起步,但现在一年有5千万利润的TP公司,凤毛麟角。所以有时候也不是他们不想改,是没有钱改。”而这其实意味着,做品牌是行业头部才有资格尝试的“自救”模式。

但无论如何困难重重,从行业发展方向和代运营商原有业务结构的“脆弱性”和不稳定来看,转型升级都是其必由之路。

并且,从代运营商业绩“惨淡”的本质看,这其实是其作为一个依附渠道而生的产物的“既定宿命”。要知道,渠道本身是不断迭代的,且任何一个渠道到了中后期,会被各种渠道蚕食,变得越来越弱,依附于渠道而生的服务商自然衰弱。

因而,不管是通过拓品类、拓渠道、升级数字化能力锻炼代运营业务的盈利能力,还是通过跨界转型做品牌寻找新的业务可能性,代运营商转型的关键都是在于,要建立出更适合行业发展逻辑和方向的能力,且具有不可替代性,如此方能不断跨越周期,保持竞争力。

注:应受访者要求,廷海、刘秀、媛媛、王璞、梦诗均为化名。

视觉设计:乐乐

评论