记者|张乔遇

近日,日照兴业汽车配件股份有限公司(简称:兴业汽配或公司)闯关上交所主板已回复一轮问询。

作为一家汽车零部件供应商,兴业汽配业绩在招股书报告期(2019年至2022年上半年)以前大幅暴涨,且控制权曾在两家公司之间来回变动,业绩和控制权均曾显不稳。

转让控制权后遭“退货”

兴业汽配前身为“华辰包装”,系2003年9月由华辰置业与日本鸿鹄签订协议共同投资设立的中外合作企业,注册资本17.35万美元,华辰置业占75%,日本鸿鹄占25%。

2003年至2007年,华辰置业、日本鸿鹄相继转让退出,兴业集团、韩国韩德成为公司新股东,占比分别为75%和25%,华辰包装更名为“兴业有限”。

2012年6月,兴业集团将持有兴业有限的60%出资额转让给海立美达(后更名为“海联金汇”,股票代码:002537.SZ),转让完成后海立美达成为兴业有限第一大控股,兴业有限则为海立美达的控股子公司。此次转让后,兴业有限的实际控制人由丁杰变更为孙刚、刘国平。

有意思的是,2017年5月,海立美达以14.12元/注册资本的价格将兴业有限60%的股权转让回兴业集团,兴业有限的实际控制人又重新变回为丁杰。

对于兴业汽配控制权被频繁转手,实控人来回变更的原因,公司解释为,2012年6月兴业集团转让60%股权一方面系由于海立美达自身业务发展需要;另一方面兴业集团拟为兴业有限引入有较强实力背景的大股东。

2017年6月海立美达将持有兴业有限60%的股权转回主要系海立美达自身业务转型,对原有汽车零部件业务重心的重新定位。

业绩“蹊跷”暴增

海立美达2011年1月登陆资本市场,收购兴业有限60%股权时刚上市不久。据公告披露,海立美达的主要产品为家电零部件、汽车零部件和微特电机及电机配件,但当时汽车配件类产品销售额占主营业务收入的比重还比较低,2010年只有3%,至2011年扩大至7%左右。

兴业有限的主营业务为卡车车架和车身零部件的研发、生产和销售。海立美达的上述收购完成后,其2012年汽车配件类营业收入占比飙升至31.68%。

值得注意的是,海立美达控股期间,兴业汽配并未改变主营业务方向,海立美达亦未对兴业汽配进行大规模投入,相关管理团队仍以吴中富为总经理,海立美达仅委派了新的董事和高管(财务总监)等。

公司表示,在2012年海立美达收购兴业汽配股份前,兴业汽配已具备了完整的卡车车架、车身零部件的开发、生产和销售的相关经营资产,拥有了中国重汽等主要客户,具有直接面向市场自主经营的能力。2012年海立美达收购兴业汽配控股权后,我国卡车行业正处于2010年高峰期后的低谷期,行业发展放缓。

此外,自2016年起,海立美达收购联动优势科技有限公司后开始转型,向互联网金融科技领域发展。据海立美达当时公告,联动优势由中国移动及博升优势共同出资设立,经营范围包括互联网信息服务业务;移动网增值电信业务等。

同时,海立美达将制造产业重心聚焦于乘用车零部件及总成、专用车及轻量化厢式专用车领域,兴业汽配的卡车零部件并非其主营业务,据招股书披露,这也是海立美达未对公司进行大规模投入的原因之一。

界面新闻梳理海立美达控股期间业绩发现,兴业汽配控制权回归兴业集团至本次IPO报告期初之间,业绩曾出现爆发式增长。

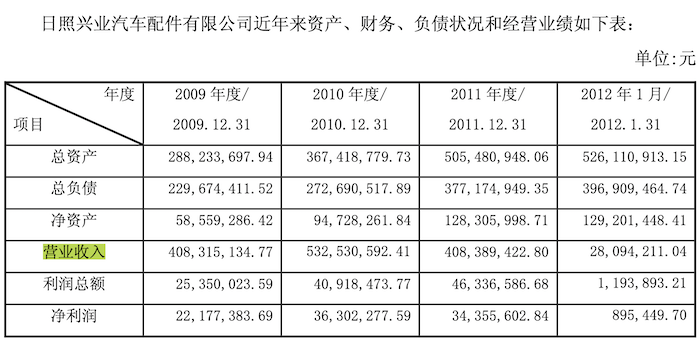

根据收购时资产评估明细表,兴业汽配2011年以前的营业收入、净利润如下:

根据海立美达财报,兴业汽配2012年-2016年的营业收入、净利润如下:

- 2016年营业收入:3.87亿元;净利润:2165.58万元

- 2015年营业收入:3.16亿元;净利润:-1359.35万元

- 2014年营业收入:4.40亿元;净利润:2584.83亿元

- 2013年营业收入:4.54亿元;净利润:4208.54万元

- 2012年营业收入:3.74亿元;净利润:4085.78万元

可以看到,上述被收购前及作为海立美达控股子公司期间,兴业汽配业绩有所波动,未有持续大幅上涨,且收入于2011年、2015年大幅下滑,2015年净利润甚至由盈转亏,2016年业绩虽有回升,但也难及2014年。招股书显示,2019年末兴业汽配的营业收入高达14.39亿元,较2016年3.87亿元营业收入增长超270%,四年复合增长率高达54.92%。

2019年至2021年,兴业汽配的营业收入分别为14.39亿元、23.35亿元、23.74亿元,三年复合增长率为28.44%,同样低于公司2016年至2019年间营收增速。

作为一家制造业领域公司,兴业汽配的业绩为何能在四年中突然大增?

为何大增?

业务上,兴业汽配的主营业务为卡车车架和车身零部件的研发、生产和销售,产品包括车架类产品(车架总成、纵梁、车架零部件)和车身类产品(主要为驾驶室冲压零部件),以重卡配套为主,业绩与下游重卡需求高度相关。

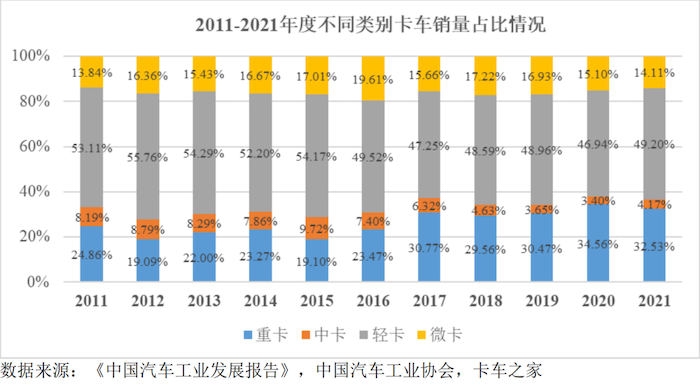

由于卡车主要作为生产运输的生产工具使用,受宏观经济和国家政策变动影响较强。2010年至2022年上半年,我国卡车行业呈现周期性发展,产销量情况呈现周期性波动,这导致卡车零部件行业亦具有周期性的特点。

前述提到,2012年海立美达收购兴业汽配控股权后,我国卡车行业正处于2010年高峰期后的低谷期,行业发展放缓。

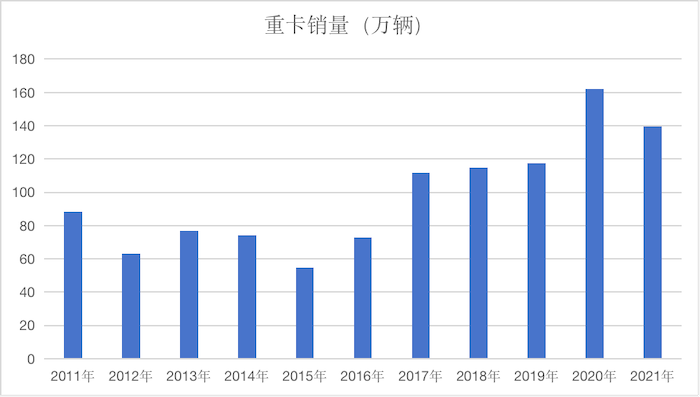

《中国汽车工业发展报告》和中国汽车工业协会数据可以看到,我国重卡销量在2010年达到102万辆,2011年至2016年间进入低迷周期,2017年之后重回高峰,达到112万辆,进入上行周期。据界面新闻记者统计,2016年至2019年,重卡销量年复合增长率约为17%。下游景气程度对兴业汽配业绩影响具体有多少,公司未在招股书披露。

除此之外,界面新闻记者注意到,2016年至2019年期间,兴发汽配曾发生收购行为。

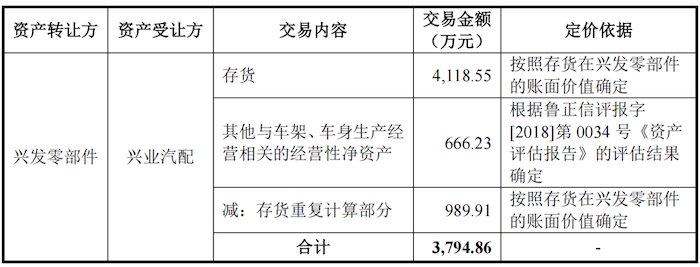

招股书显示,公司于2018年收购兴发汽车(日照业鑫新型建筑材料有限公司,曾用名“日照兴发汽车零部件制造有限公司”)的经营性资产,包括存货、固定资产、债权债务等,交易金额为3794.86万元,兴发汽配相关生产经营人员一并转入公司。

兴发汽配同为兴业集团全资子公司,主营业务为货箱、车架及其他零部件的生产和销售,与公司主营业务相似,存在同业竞争问题。收购完成后兴业汽配新增了车身类产品的研发、生产和销售业务。公司表示,该业务占合并前公司资产总额、营业收入和利润总额的比例低于20%,占比较低。

值得注意的是,兴发汽车曾与兴业汽配一同于2012年被出售60%股权给海立美达,兴发汽车60%股权总价款未6489万元,公司收购兴业汽配60%股权作价2.03亿元

2017年海立美达将分别持有的兴业汽配、兴发汽车60%股权共以2.60亿元转让给兴业集团,除此之外,海立美达还获得了8000万元分红款。

根据收购时资产评估明细表,兴业汽配2011年以前的营业收入、净利润如下:

据界面新闻记者统计,2012年至2016年海立美达财报披露的兴发汽车业绩如下:

- 2012年营业收入:2.40亿元;净利润:1372.65万元

- 2013年营业收入:2.68亿元;净利润:1484.87万元

- 2014年营业收入:2.19亿元;净利润:1044.50万元

- 2015年营业收入:1.38亿元;净利润:16.67万元

- 2016年营业收入:1.33亿元;净利润:837.07亿元

评论