文|FDL数食主张 芥末之父

大单品走天下是东鹏特饮进阶的王炸。

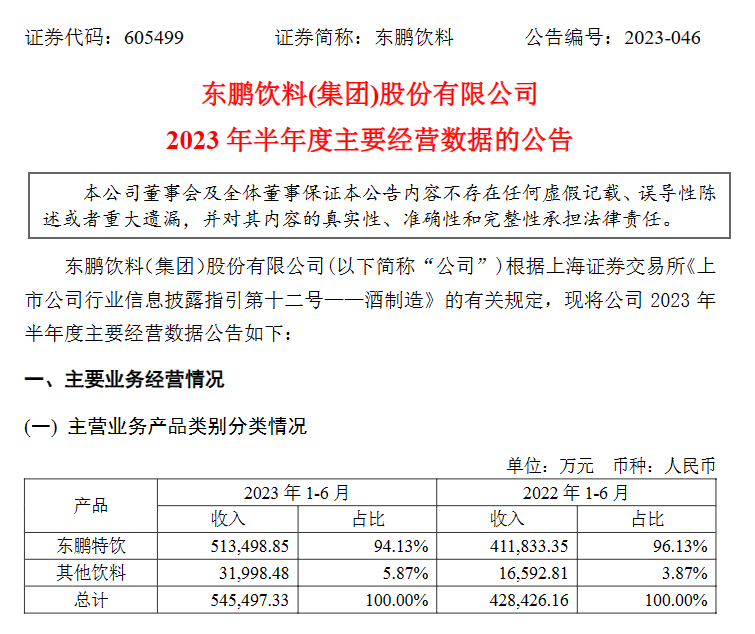

2023年9月21日下午,东鹏饮料(集团)股份有限公司(605499.SH,以下简称“东鹏饮料”)召开2023年半年度业绩说明会。根据其半年报报告披露,东鹏饮料取得营业收入54.6亿元,同比增长27.24%;净利润为11.08亿元,同比增长46.84%。

值得一提的是,其中东鹏特饮销售收入为51.35亿元,占总营收的94.13%。从近两年财报来看,东鹏特饮系列产品营收分别占公司总营收的94.66%、96.24%。在国内饮料市场细分赛道持续扩容的情况下,东鹏特饮硬生生凭借大单品杀出一条高速增长的“出路”。

图源:东鹏特饮

据了解,东鹏饮料的产品矩阵除了超级大单品东鹏特饮,还包含东鹏大咖、东鹏补水啦、气泡特饮、0糖饮料以及包装饮用水等。对于东鹏饮料来说,大单品战略无疑是一枚稳赢的棋子,然而,对任何一家公司而言,长期依赖一款产品并不是长久之计。

尽管半年报业绩涨势喜人,但东鹏饮料的股价并没有在半年报披露后显著上涨,9月21日,其股价以182.41元收盘,总市值约722.3亿元,截止发稿前其股价都无法重回200元区间。而此前东鹏饮料连续发生股东减持股份的操作,迷惑大动作令股民十分恐慌。

那么市场情绪背后,东鹏饮料到底面临怎样的“灵魂考题”?眼下,如何告别“大单品依赖症”是重中之重。而在饮料市场个性化、高端化发招的节点,越来越卷的当下如何创新破万“卷”?未来,东鹏饮料还能靠什么“醒着拼”新的“醒”故事……

01 “坐二望一”的东鹏特饮,告别“大单品依赖症”正当时

股市“失意”,单品“得意”。

根据尼尔森IQ调研数据显示,2023年上半年,东鹏特饮在中国能量饮料市场中销售量占比由2022年末的36.70%提升至40.86%,排名保持第一;销售额占比由 2022年末的26.62%提升至29.06%,排名维持第二。

可见,在行业增速放缓的国内市场,“坐二望一”的东鹏饮料仍旧依靠大单品实现销量和利润上的高速增长,稳坐“饮料一哥”的宝座。

不过,虽然东鹏特饮是东鹏手上的明星王牌,但在业内专家看来,单单依靠东鹏特饮这一大单品进军未来饮料市场,恐怕走不了多远。“大单品依赖症”有着来自市场、消费者和竞争对手的多重潜在风险。

具体来看,东鹏特饮所在的能量饮料赛道,行业竞争十分激烈。

Research and Markets数据显示,到2025年,全球功能饮料市场预计将以7%的复合年增长率达到1732.3亿美元。

根据Euromonitor的数据,我国能量饮料的零售额从2015年的263亿元持续提升至2020年的452亿元,5年CAGR(复合年均增长率)达到11.5%,增速在软饮料子板块处于领先水平,在软饮料大板块中的占比也因此从2015年的6.7%持续提升至2020年的9.3%。

以2000年为时间节点,在这之前我国最著名的功能饮料,一个是有“东方魔水”之称的健力宝,另一个则是1995年进军中国的泰国红牛,前者属于运动饮料,后者属于能量饮料。

进入2000年,功能饮料开始抢占全国饮料市场,来自国内外的多个品牌形成了百花齐放的市场格局:国外品牌包括Monster Energy、 Hansen Natural、百事可乐、可口可乐、宝矿力等,国内品牌则包括红牛能量饮料、乐虎维生素饮料、乐百氏的“脉动”、农夫山泉的“尖叫”、康师傅的“劲跑”等。

其中,红牛以强大的广告攻势进入中国市场,成为国内市场上知晓度最高的功能饮料品牌;脉动饮料通过“维生素水”概念和独特的包装深入人心。

随着功能饮料品类的增加,消费者的认可度也在逐步提高。现今,入局能量饮料赛道者除前述大众所熟知的品牌外,近年来也有不少新消费品牌和企业布局。

如元气森林旗下品牌外星人、国民品牌盼盼旗下的豹发力、新品牌即解、新希望推出的女性功能饮料“即刻闪耀”、茶饮品牌tea soon等,另外还有植物饮料如一整根人参水也入局抢占市场。国外企业也杀入国内能量饮料市场试图分一杯羹,美国能量饮料品牌“魔爪”在2016年杀进来,曾一度被视为红牛的最大的竞争对手。

整体来看,国内功能饮料市场持续内卷,乐虎、脉动、宝矿力水特、元气森林等新老品牌面对占据行业前列位置的东鹏饮料穷追不舍,东鹏饮料仅仅依靠一个大单品系列,在竞品张牙舞爪的强烈攻势面前,还是显得有些不够用。

制图:FDL数食主张

内忧外患下,FDL数食主张认为,东鹏特饮的品牌活力就目前来看已经有些老化,无论这一大单品再如何创新、升级、迭代,恐收效甚微,转换思路,适时地开始选择告别功能饮料的“大单品”时代,走向多元化的细分市场才是长久之计。这,也许是一个好的开端。

02 打造“第二、第三增长曲线”,群敌环伺下需要新招数

东鹏特饮的帝国,是潮汕人林木勤打下来的。

和名字一样,林木勤有着“爱拼才会赢”的勤劳精神。林木勤在2022年度集团总结表彰大会上曾公开表示:“未来三年,我们必须培育发展出第二增长曲线。我们不能有躺平的心态。不学习,自身能力跟不上公司发展速度,就会被淘汰。”

这里,2023年“全国全面发展,培育第二曲线”的发展战略指,在构建“东鹏能量+”产品矩阵的同时,倾注资源培育第二曲线产品,大力支持东鹏大咖、东鹏补水啦、油柑汁等新品类的发展,为企业未来健康、持续的发展培育新的增长点。

从产品角度,分摊风险的最优解之一,便是寻找新的增长点。

以小米左手大模型、右手造汽车的巨大产品力为例,从一开始的手机、电视到电脑的一系列产品布局,小米的布局致力于成为智能生态平台,围绕用户交互,将小米目前的生态圈不断延展。

而从寻找未来十年新增长曲线的角度,小米进入智能汽车市场也有更现实的意义。相比之下,只有智能汽车这样的高价值、高潜力产品,才能够抬高小米长期增长空间。可以看到的是,无论是市场规模还是利润水平,小米的业绩表现都相当出色。被誉为能量饮料界的“小米”——东鹏饮料,也在找寻新的增长空间。

众多新品中,东鹏饮料对于“东鹏大咖”寄予厚望。此前在接受机构投资者调研时,东鹏饮料副总裁、董秘刘丽华曾表示,将东鹏大咖作为2023年的“第二曲线”,投入资源重点发展。目前来看,这款2021年就进军即饮咖啡赛道的产品,是东鹏饮料发展史上细分定位最成功的案例。

由于功能饮料和咖啡具有一定重合性,东鹏饮料这一战略显胜算。二者都带“提神”属性,消费者好接受。与东鹏特饮锁定司机、工人的目标人群不同,“东鹏大咖”瞄准爱喝速溶和现磨咖啡的都市白领。这种差异化定位,有助于东鹏饮料破局。

尽管目前正处于向上突破的过程,“东鹏大咖”也面临很大阻力。

一方面,国内即饮咖啡市场近几年持续增长,消费者认知基本形成,东鹏饮料要跨圈直面行业巨头如星巴克、瑞幸等现磨咖啡品牌竞争的压力,发展之路并不容易;另一方面,对标行业龙头雀巢,其瓶装咖啡一直不温不火的现实,也从侧面说明“东鹏大咖”作为公司的新增长点仍有待强化竞争和线上线下的融合渠道运作能力。

所幸的是,东鹏特饮的消费者触达、渠道布局为东鹏大咖“铺好了路”。基于东鹏饮料在数字化上的投入,围绕一物一码所展开的消费者连接、渠道布局,给东鹏大咖也指明了方向。

此外,东鹏饮料在中国饮料市场业务布局上也进行过不少尝试与投入。2021年12月,东鹏饮料针对女性目标群体特别推出能量饮料新品“她能”,产品宣称0脂肪、无添加蔗糖;2022年5月,东鹏饮料推出新品东鹏气泡特饮;今年1月,东鹏饮料官宣推出全新电解质饮料,“东鹏补水啦”,正式切入电解质饮料赛道。

遗憾的是,上述这些细分产品并未成为引爆市场的爆款。根据2022年报数据,除东鹏特饮以外的其他饮料产品去年销售收入同比下降14.23%。可见,群敌环伺下,发展“第二、第三增长曲线”绝非易事。FDL数食主张认为,东鹏饮料想从东鹏特饮出发再向细分领域延伸,还需要时间去探索消费者的需求。

据了解,除发展第二曲线外,资金充裕的东鹏饮料还在开辟产业投资路线,这也许是东鹏饮料产品之外的新招数。东鹏饮料公告过,公司拟围绕主业,以证券投资方式对境内外产业链上下游优质上市企业进行投资,投资总额不超过2021年度净资产的50%,即不超过21亿元。

03 守好老本营,做好细分市场,优势叠加打开未来想象空间

众所周知,产品研发需要时间积累。营销可以高举高打,短时间大力出奇迹。

凭借一句与红牛高度相仿的广告语“困了,累了,喝东鹏特饮”,东鹏特饮火遍大江南北。即便有抄作业的嫌疑,但同时由于中泰红牛商标权之争,红牛无暇顾及东鹏特饮。

东鹏饮料的成功,与重金营销密不可分。根据财报数据,2020-2022年,东鹏饮料的销售费用分别为9.043亿元、13.68亿元、14.49亿元,呈现逐年上升的趋势。2022年的销售费用占营收的比重为17.04%。其中,宣传推广费等较上年同期合计增加0.31亿元,涨幅为3.81%。

围绕“8群20类”重点消费人群的客户战略开展整合营销传播,东鹏饮料着重深耕电竞人群、开车人群、运动人群,通过各种影视剧植入、体育赛事赞助和抖音、B站等玩法在营销和投放渠道上猛发力,坚持年轻化营销,致力于年轻消费者的需求。

东鹏饮料的“流量化”玩法是希望和年轻人玩到一块去。如与中央广播电视总台、湖南卫视等媒体开展深度合作,深度植入《破事精英》《遇见璀璨的你》《幸福到万家》《冰雨火》四部热剧、《天赐的声音》《勇往直前的我们》两部综艺节目、冠名韩红首次线上演唱会、通过小红书、知乎等新媒体平台发声等高频次的硬广营销,全方位触达目标人群,致力于打造年轻化饮料新标杆。

然而,与重金加码营销形成巨大反差的是,2020—2022年,东鹏饮料的研发费用分别为3554万元、4280万元、4375万元,不仅与销售费用相差甚远,营收占比也均不足1%。增速方面,2022年东鹏饮料的销售费用同比增长5.91%,而研发费用的增速为2.23%。2022年底,公司研发人员数量为163人,较2021年增加29人。

东鹏饮料显然难逃重营销、轻研发的指摘。对于长期的发展来说,加大对产品研发、成本等的投入,在产品上有突破才能形成品牌黏性。一味砸钱做营销、产品质量难保障,则会造成虚有其表的假象,终究被消费者抛弃。更何况研发投入的权重提升、营销投入的有所削弱才是一家企业长盛不衰的关键,反之这无疑也让东鹏饮料的未来充满了想象空间。

值得想象的未来空间,是随着东鹏饮料锁定的基于油柑、黄芪等中药材和水果等新品细分功能饮料的开发计划提上日程,这是公司将市场热门元素融入主力品牌和产品业态的创新之举,真正的错位竞争或许会成为东鹏饮料彻底蜕变迎来新一轮起飞的“第三增长曲线”。

将新品研发作为最主要竞争力的东鹏饮料,未来,一旦在产品研发创新上构筑起新的壁垒,叠加其长期以来积累的超过300万个活跃终端网点的渠道布局,是完全可以为细分新品杀出一条血路。

作为正在从单一品类转向多品类的综合饮料集团,东鹏饮料尽管过去几年高企的营销支出,一度与几乎可以忽略不计的研发投入形成巨大反差,但是目前来看已经加大研发投入,将在品牌、品类、渠道的生态化建设上有所作为,如打造品牌矩阵、品类矩阵、渠道矩阵等,并且将针对主力消费人群年轻化的趋势,继续升级品牌年轻化。

在东鹏油料的新愿景里,东鹏饮料要多线发展。

只是,资本市场和消费者留给东鹏饮料蜕变起飞的时间并不会太久,如何加速研发和新品推出进程,如何高效创新破万“卷”,恰是东鹏饮料集团时下的“灵魂考题”。继续试错也好,开启新战略也罢,东鹏饮料要做的,是证明自己不只有东鹏特饮,还有其他可持续盈利和增长的饮料生意。

参考文献:

1.功能饮料:巨大市场遇瓶颈| 包装财智

2.独家解读!2022功能饮料行业5大趋势,这些原料是“新宠”|知乎

3.发展第二增长曲线,东鹏饮料的咖啡生意好做吗?|贤集网

4.小米强劲增长的三板斧:双品牌策略、渠道、技术齐发力!|搜狐网

5.诸多隐忧未解,大股东急于“分蛋糕”是否为时尚早?| 南方都市报·奥一网

评论