文|满投财经

美东时间9月20日,美联储召开了新一轮的FOMC议息会议,发表了决定不加息的决议,将基准利率维持在5.25%-5.5%的目标范围内,且维持其他相关利率水平保持不变。同时,美联储主席鲍威尔暗示了年内或仍有一次加息,将在11月的议息会议上公布答案,2024年的降息幅度预期或比原先预计的更少。

从会议召开前的市场预测来看,本次不加息的决议是符合市场预期的,然而从2023年全年的视角来看,美联储的加息政策相较年初的预测已偏离了太多,美国顽强的经济韧性和更具粘性的通胀使高利率不断持续,点阵图一次又一次的超出预期,而“预定”中的降息、经济衰退,仿佛越来越遥远。

01 产油国“助攻”美国通胀回升

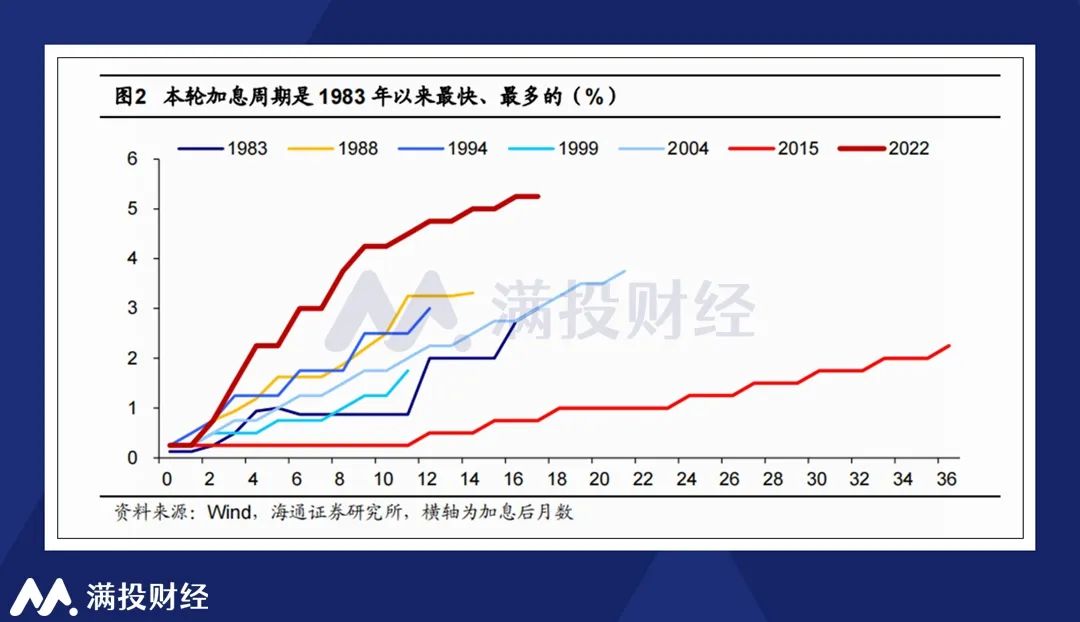

截至上一轮议息会议(2023年7月)结束,美联储在本轮加息周期中已经加息了500BP,从加息频率来看,这是美联储加息最为迅捷的一个周期。而之所以会有如此速度,其核心目的还是在于抑制2020年以来美国国内持续走高的通胀情况。

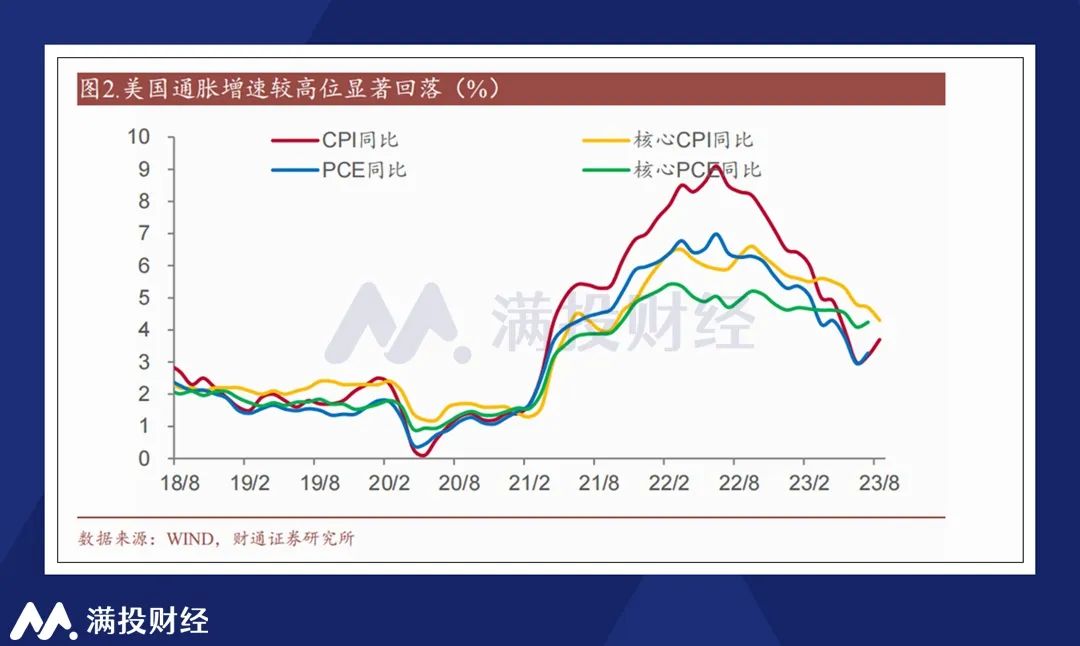

受疫情冲击影响,2020年以来美国CPI和核心CPI持续走高,最高时达到了9.1%的近40年高点,严重影响了当地居民的生活水平。为了应对高通胀冲击,美联储定下了2%的CPI通胀目标,通过加息来完成抑制/降低通胀水平。从效果来看,截至2023年8月,美国CPI已回落至3.7%的水平,核心CPI降至4.3%。

本次暂停加息是自美联储开启加息周期以来的第二次暂停加息举措,持续的高利率明显抑制了CPI的走势,因此美联储的暂缓本身是符合市场预期的。但结合7-8月的美国经济数据来看,美国通胀数据也展现出了顽强的特质,出现了“二次反弹”的迹象,这也是美联储暗示存在需要进一步加息的原因。

从8月的细分项来看,影响美国CPI的主要原因在于能源价格的大幅上涨。8月美国能源价格环比数据位于5.6%,而上个月为0.1%,能源价格大幅度上涨。而具体到原因,则能够看到一些来自OPEC+、俄罗斯这些产油国的“助攻”。

9月5日,沙特与俄罗斯联合宣布将继续延长资源减少供给的承诺至年底。其中沙特日均减产100万桶,而俄罗斯日均减少出口30万桶。在产油国持续减产的过程中,油价也水涨船高。截至9月5日,布伦特原油从5月末的73美元/桶上涨至目前的94美元/桶,涨幅高达28.4%。

产油国的经济高度依赖石油业,其供给所指向的最终目标是长期利益的最大化。因此原油寡头的策略永远是扩大油价的波动,而并非抑制波动。

美联储主席鲍威尔在本次会议上展现出的鹰派姿态,可以看做是一种打压通胀预期的手段,但某种意义上也说明美联储对当前的通胀水平并不满意。鲍威尔可能更想看到美国的GDP增速趋势走弱,美国劳动市场不再那么强韧,因为这样,美联储才能够更好完成降低通胀的工作。

02 降息周期尚需时日,权益资产配置或偏向防御

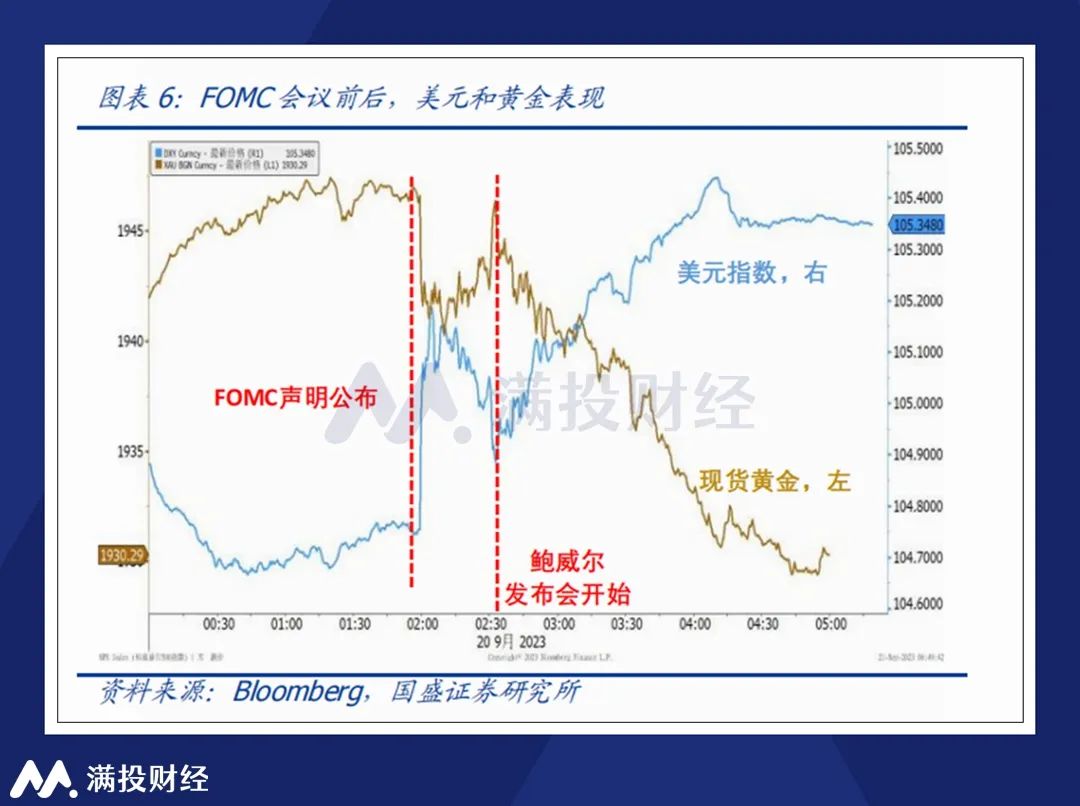

在加息预期小幅升温,降息预期向后拖延的背景下,美元资产自然持续走强,而黄金资产则继续承压。声明发布后,黄金现货价格和美元指数的剪刀差走势明显。而受美元上涨影响。截至9月21日美股收盘,道琼斯、纳斯达克、标普500两日跌幅分别为1.30%、3.32%、2.56%。

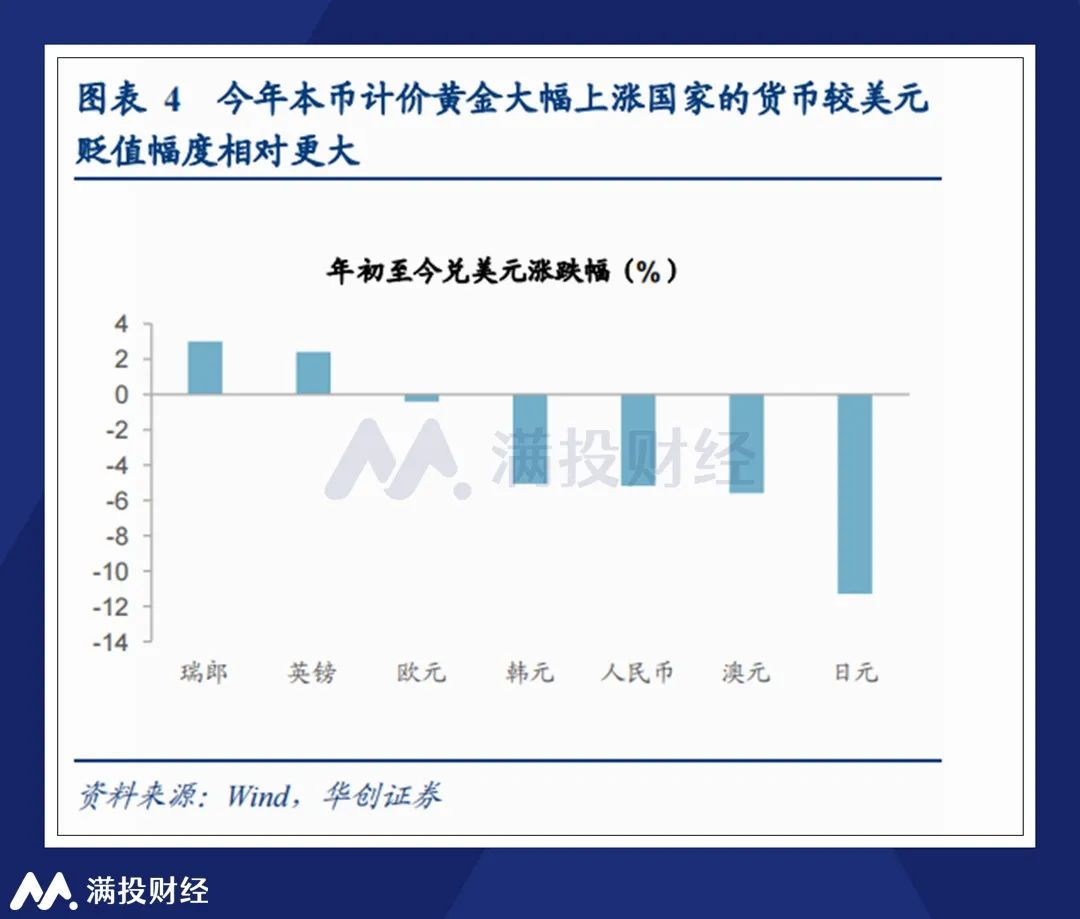

本次议息会议对降息预期的下调给出了明确的信号,因此现货黄金的承压似乎还将继续。较为玩味的是,国际金价下行的同时,国内金价却始终保持着有些超预期的热度。截至9月22日早间,上海金早盘报价为473.07元/克,较国际金价(451.85元/克)高出20余元,内外差价持续维持高位。

从原因来看,2023年由于美元价格持续走高,导致像人民币、日元、韩元等币种对美元兑换的贬值幅度较大。尽管近期央行释放了稳汇率信号,使美元对人民币逐渐企稳,但美元本身的强势也使得人民币依旧承压。而出于避险情绪,引起了对应的国内金价走高。

无论是股市或是金价,目前市场上许多的上涨预期都是建立在“降息周期开启、美国经济衰退”这一基础上的,因此,美联储的议息会议将成为重要的参考端,其给出的加息/降息指引,或许就是某次行情的起点。

根据点阵图预测,美联储剩余的加息空间并不多,年内能进行一次25BP的加息已经非常极限了。但从降息周期来说,美联储还有很多可以调控的空间,包括延长降息周期开启的时间,以及调整后续降息的幅度。因此更可能出现的情况是,美联储利率在后续较长的时间中都保持在高水平,以此抑制通胀的反弹。

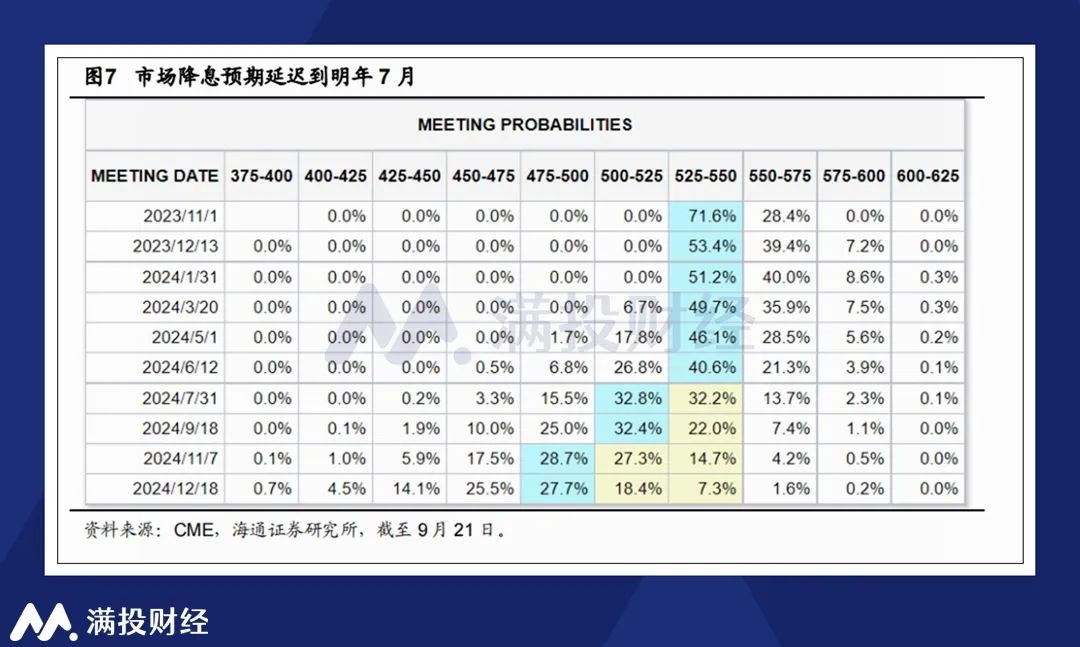

在美联储决策公布后,市场预期11月再次加息的可能性约为35%,首次降息时点推迟到2024年9月。但正如今年年初的预期,随着美国经济数据的迭代,美联储的行动方针将进行灵活的调整。也正如鲍威尔所说的那样,未来降息的任何决定都将基于经济的需求。

而在降息预期落地前,投资者将持续面临流动性收紧、收益率下降的市场环境。因此机构的资产配置会呈现出存量博弈、防御组合等特征。无论是类似顺周期这样安全边际高的资产,还是像黄金这类本就具有避险定位的资产,或许在四季度都会迎来更多的配置空间。

评论