文|红餐网

时隔半年,“中华第一鸡”德州扒鸡终于更新了IPO最新进程,只不过审核状态变为“终止”。

据红餐网消息,9月25日晚,上海证券交易所官网更新,因山东德州扒鸡股份有限公司及其保荐人撤回发行上市申请,本所终止其发行上市审核。

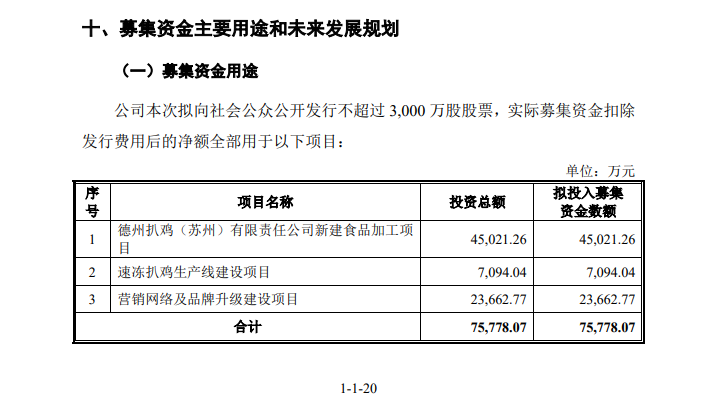

按今年3月份招股书所披露的计划,德州扒鸡IPO拟向社会公众公开发行不超过3000万股股票,计划募资约7.58亿元。

历时一年两个月的IPO之旅,未能“鸭口夺食”

回顾德州扒鸡此次的IPO之旅,历时一年两个月。

- 2022年7月,德州扒鸡预披露招股说明书,拟在沪市主板上市;

- 2023年2月,德州扒鸡收到证监会多达51个问题、接近2万字的反馈意见。监管层对于公司改制、股权转让、食品安全等问题颇为关注;

- 2023年3月1日,德州扒鸡IPO重新获得受理;

- 2023年3月30日,德州扒鸡收到首轮问询。

然而,首轮问询过后德州扒鸡却再无任何动静,直至时隔半年才选择“撤退”。

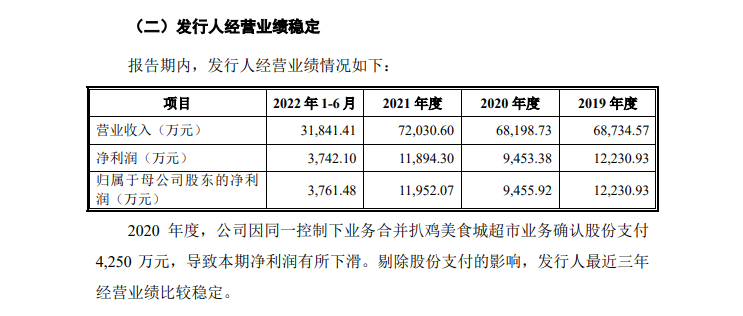

从业绩上看,近年来,德州扒鸡呈现增速放缓,净利下滑趋势。

据其最新披露招股书显示,2019年—2022年上半年,德州扒鸡分别实现营收6.87亿元、6.82亿元、7.2亿元和3.18亿元;净利润分别为1.22亿元、0.95亿元、1.19亿元和0.37亿元。

除业绩增长乏力外,德州扒鸡亦存在“门店越开越少”的情况。

截至2022年6月30日,德州扒鸡共有533家门店,其中直营店76家,加盟店457家。而据2022年公布的招股书显示,2021年年底,德州扒鸡门店数量为553家,其中直营店/超市85家,加盟店463家。

事实上,自“德州扒鸡”要上市消息传出后,业内外众说纷纭。其中,又数不看好的声音居多,比如有人称德州扒鸡上市是“鸭口夺食”,更有人直言其“不是扒鸡是扒韭菜”。

“鸭口夺食”,并非玩笑话。根据《中国餐饮发展报告2023》显示,如今卤味赛道共有4家上市企业,分别是绝味鸭脖、周黑鸭、煌上煌和紫燕百味鸡。而前三者销售产品原材料主要为“鸭子”,更被外界并称为“卤味三巨头”。

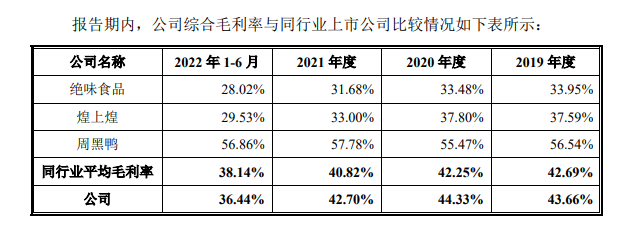

德州扒鸡在招股书中,也将煌上煌、周黑鸭、绝味食品列为主要竞争对手。不过,从招股书披露的数据对比来看,无论是门店数量或是营收规模,亦或是净利润,其都与三家企业有着较大差距。

实际上,在去年9月“紫燕百味鸡”上市时,就有不少行业人士将其和德州扒鸡相提并论,但两者也很难在同一个层级比较。红餐大数据显示,截至今年6月,紫燕百味鸡全国门店数量6400家,主要分布在江苏、安徽、上海;而德州扒鸡仅有493家,主要分布在山东、河北地区。

值得注意的是,这并不代表德州扒鸡与“巨头”们毫无一战之力。

从综合毛利率来看,德州扒鸡2019年—2022年上半年毛利率分布为43.66%、44.33%、42.7%和36.44%;虽低于周黑鸭,但高于同期的绝味食品和煌上煌,甚至比同行平均毛利率水平还要高。

无形的“门槛”,多家餐企已终止IPO

对于德州扒鸡此次IPO搁浅,有业内人士表示“并不意外”,因为近一个月,已有6家与“吃穿住”有关的企业终止了IPO。

据红餐网不完全统计,截至目前今年已有5家餐饮相关企业终止上市进程,单是9月就有3家。

- 9月12日,深交所官网披露,龙江元盛和牛产业股份有限公司“终止IPO”;

- 9月6日,上交所官网披露,鲜美来食品股份有限公司“终止IPO”;

- 8月28日,上交所官网披露,安徽老乡鸡餐饮股份有限公司“终止IPO”;

- 8月14日,大洋世家(浙江)股份公司“终止IPO”。

另据《中国餐饮发展报告2023》显示,捞王锅物料理、七欣天、杨国福麻辣烫等餐企向港交所递交的上市招股书均失效已久。从其长时间不再继续更新上市招股书来看,或许以上餐企已选择暂缓上市计划。

另外,绿茶餐厅在2022年4月通过港交所聆讯后并未作出下一步上市动作,直至上市招股书再次失效。而上井精致日料更是撤回了上市申请材料。

随着老乡鸡、德州扒鸡相继撤回材料,压力给到了唯一还在会的连锁餐饮企业“老娘舅”。据上证所官网显示,老娘舅曾于2023年3月31日因“财务资料已过有效期”而短暂“中止IPO”,但好在6月30日,老娘舅更新提交相关财务资料,目前已恢复上市审核。

综合来看,餐饮品牌冲击上市并非易事,冥冥中餐饮企业想成功上市,有那么一道无形的门槛。有业内人士向红餐网表示:“企业管理、经营不规范成为阻碍诸多餐饮企业上市被否的主要原因”。

此外,中国证监会发布全面实行股票发行注册制相关制度规则,这对排队上市的餐饮企业上市流程、进度有一定程度的影响。尤其是今年初一份“IPO 红绿灯行业审核标准细则”流出,更有业内人士认为,若情况属实,餐饮企业在主板上市的难度或将加大。

据财联社7月31日报道,有传言称沪深板块涉及“吃穿住”的在审拟IPO企业基本会被劝退,未申报的不受理,除非规模较大的标杆龙头企业。

虽然目前暂未有正式文件证实这一消息,但从目前来看,当前资本市场对于这类企业的审查和决策变得更为谨慎。

热钱逃离,资本不爱餐饮了?

国家统计局最新数据显示,2023年1-8月,全国餐饮收入32818亿元,同比上升19.4%。其中,8月全国餐饮收入4212亿元,增长12.4%。由此可见,2023年在我国着力拉动内需政策的助力下,国内经济逐步复苏,餐饮消费尽显活力。

但相较于信心逐步恢复的餐饮从业者,餐饮投资人显得尤为冷静。

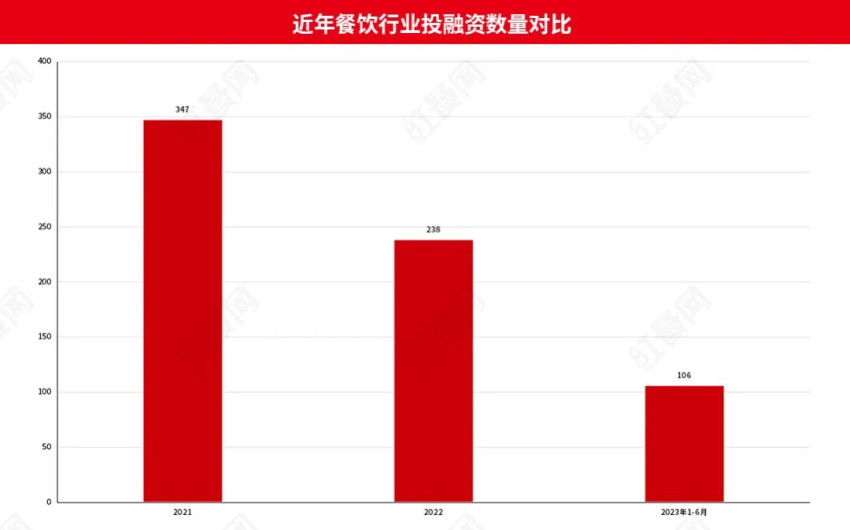

根据红餐产业研究院最新统计数据,截至2023年6月30日,今年餐饮行业仅产生106笔投融资事件,比去年同期少了44起,更不及2021年同期。

“2023年来消费长期处于下行状态,复苏不达预期,有效需求不足。”加华资本创始人兼董事长宋向前此前接受红餐网采访,他认为餐饮企业当下面临着更大的压力和挑战,这一定程度上使得餐饮融资数量、金额下降。

美味投资创始人郑琼珊在接受红餐网采访时,也表达了类似观点,在她看来,前两年餐饮行业市场估值基本偏高,在政策的影响下投资也将回归理性,“激烈的市场竞争下,一些不重视建设企业核心竞争力的企业难免遭到淘汰。站在投资人的角度,也会更理性、更多维地考虑投资。”

政策收缩下,不少在A股折戟的餐企也开始谋划转向香港资本市场,但转战港股所面临挑战并不会少。

以蜜雪冰城为例,有投资行业人士向界面新闻透露,从公司经营来看,蜜雪冰城已经是质量很好的餐饮企业,达到了万店规模,还有增长的预期,海外市场也有想象空间。但是港股现在状况不佳,估值缩水一半实属正常情况。“这个时间点赴港上市对蜜雪冰城来说意义不是很大,完全可以不上。”

小结

上市并非是餐饮企业未来唯一的出路,终止IPO也不代表和资本划清界限。

对于餐企而言,秉承长期主义,在拥抱资本的同时,更要夯实自身基础,在机遇到来之前韬光养晦,如此才有可能厚积薄发。毕竟,打铁还需自身硬。

评论