文|车市物语 张凌霄

编辑|Canis

每一家走到生死边缘的新势力都要经历“讨债”的风波,明面是员工,暗面是供应商。

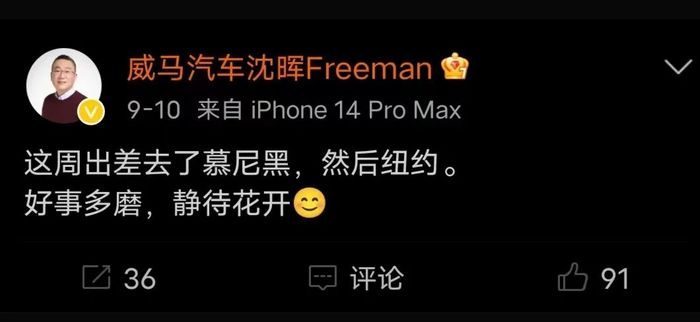

9月初的慕尼黑车展刚落幕,有爆料称威马汽车创始人沈晖已经不在国内,暗指他有“跑路”的倾向。很快,沈晖在社交网络上回应称自己近期在国外出差,并配文“好事多磨,静待花开”。

与沈晖的“岁月静好”截然不同,那些排队起诉威马的零部件供应商,生怕自己慢一步就申请不到法院的“强制执行”。

“我们前段时间讨债胜诉了,但法务说前面排队的公司太多,够呛能把欠款要回来。仓库里还有一些库存原材料,实在不行只能转给售后市场了。”陈明(化名)所在的Tier 1公司,为车企提供电子元器件的测试与验证,曾经供货的企业就包括威马。

2021年底,新造车品牌自游家的创始人李一男在接受媒体采访时被问及如果创业失败会怎么办,他回答,“如果企业做不成,先把供应商的钱和员工工资给还了”。两年过去了,当新势力真正面临行业洗牌时才发现,体面离开,并不是一件容易的事情。

“让他们活着,且乖乖听话”

事实上,任何一家汽车企业倒下,零部件供应商都会首当其冲。“我们有个Tier 2供应商,之前一直给力帆汽车供货。力帆破产之前,还欠了一笔大项目的钱没付。最后废了半天劲,去年力帆给了几辆车抵债,这离回本还差远了。”陈明感慨,可以说无论大小供应商,都经历过欠款、催款、起诉的流程。

“给车企做项目,供应商几乎全程都在垫钱,这一点,大家心里都清楚。”目前就职于一家合资车企的艾瑞克(化名)是一名软件工程师,他的日常工作需要经常和供应商打交道。

一般来说,车企在收到零部件的90天之后支付现金或者承兑汇票(银行或者商业),不过90天只是“理想状态”。在这之前,所有的OEM也就是车企都会和供应商谈质量保证要求,里面会涉及到保证金与罚款。通俗讲就是,需要供应商先押部分钱在OEM那里,如果供应商达不到要求,OEM可以直接扣钱。

艾瑞克解释道,大的OEM只会在车型上市之后,才开始支付开发费、模具费、零部件贷款等费用。这个流程非常不可控,车企有各种理由比如财务休假、领导出差让供应商难以痛快拿钱。因此,即便有商业合同在,整个流程依然有很多可操作空间。

而目前国内的汽车零部件供应商,除了跨国巨头以及国资背景旗下的,基本都是民营企业。他们普遍来讲,都有融资成本高、现金流有限等特点,在大的OEM面前,几乎没有议价权。“总之,只要车企‘拿捏’得好,既能让供应商最低限度活着,又能让他们乖乖听话。”艾瑞克不无直白地说道。

大小供应商的生存境遇天差地别,对于这一点,来自国际Tier1的伊森(化名)深表认同。作为一个新能源零部件领域的工程师,他所在的公司最近几年先后参与了多家新势力关键零部件的开发,其中包括拜腾、威马。

“虽然跟这两家的合作最后都因为企业自身的原因中止了,但我们的惯例都是先收一部分开发费,有资金入账了再交货。而且,如果不是单独开发的—通用类型零部件,A不用了还可以给B用。所以,即便哪个车企经营不善‘跑路’了,我们损失也是可控的。”伊森说道。

搏一搏 ,单车变摩托

显然,不是每一家供应商都像博世、大陆这类大厂有强大的抵御风险能力。陈明回忆道,两年前开始,经营状况不佳的新势力已经暴露出了端倪。

2020-2021年,新势力经过前面几年的大浪淘沙,死的死伤的伤。博郡、拜腾、恒大等企业走到了生死边缘。与此同时,第一梯队的蔚来、理想、小鹏在市场表现逐渐稳定,哪吒、零跑、威马等新势力在后面疯狂追赶。在第一款车型推向市场后,几乎每一家都在布局新车。

“那个时候,我们接了很多新势力的项目,但是它们变数很大,不少项目要么中途暂停要么被迫中止。尤其是威马、天际、爱驰这样的企业,一到付款节点总是无限延期。当时,威马已经延期好几个月没付款,还催我们继续发货。”陈明说道,自2021年开始,公司规定,新签约的项目,光有合同已经不够了,必须先有开发费才能启动。他说,“换作小的供应商,项目中止延期这类多来几次,长期回笼不了资金,很容易就被拖死了。一个朋友的公司承接了几个博郡的项目,最后整个部门直接解散了。”

即便清楚每一家新势力企业都有可能出现资金链断裂进而要不到钱的情况,但多数供应商还是愿意“搏一搏。”

2018年,蔚来汽车创始人李斌曾在一次采访中被问及供应商问题时,坦率地表示,蔚来对供应商非常“大方”,开的价格比传统主机厂还要高。李斌称,为了让供应商保证产品的交付周期,蔚来的付款周期也会比其他大厂要短。有业内人士表示,为了保证零部件供应量的稳定,大部分新势力在付款阶段都更为“爽快”以减少供应商的顾虑。

“还有一点是这个圈子比较小,现在对接的工作人员可能以后会跳槽到别的企业,如果能念及当初合作过的情面,这对供应商开拓新客户也是好事。”李风(化名)来自一家汽车外饰件公司,“虽然开发费和模具费都没要回来,收回成本的可能性更是渺茫,我们老板还是想继续保持合作关系,万一哪一天客户东山再起了呢。”

而有了这层“人情世故”在,不到万不得已,供应商就不会选择用起诉的方式和车企“撕破脸”。

价格压力往上游转移

今年以来,持续数月的价格战不断挑战着企业的生存与盈利能力,也让整车与供应商之间的关系更加如履薄冰。

“虽然明面上大家都在降价,实际上车企在降价的同时,也会砍掉一些配置,或者让过去免费的功能与服务成为付费选项。”柳凯(化名)是一家中国品牌车企的产品经理。他说,在这个大背景下,对于安全以外的非核心功能,很多车企会选择暂缓开发,这类供应商相应受到的影响会更大。

汽车智能解决方案提供商福瑞泰克董事长张林今年在接受采访时表示,国内车企利润空间本就不大,一下降几万元,有相当部分是往上游供应链转移。黑芝麻智能首席市场营销官杨宇欣也表示,今年很明显地感觉到车企从追求高指标或者高性能的自动驾驶的功能的模块,变成了追求性价比。东软睿驰总经理曹斌被问及车企是否与供应商协商降价时更是直言,“主机厂不是协商,只是来通知我们。”

“今年价格战,新势力不好过,燃油车的压力也很大。我们公司有一个为美系轿车做配套的项目,那款车前段时间刚刚官降了几万元。在这之前,厂家要求我们供应商也要跟着降价。”陈明抱怨道,要知道,车企每年都会要求供应商“年降”,如果在此基础上再降价,零部件的利润空间可想而知。

据了解,按照车企与供应商的采购合同,每一年都会有一个年降要求比如3%。知情人士解释道,由于一些零部件的生产材料包含大宗商品如钢、铜,它们和国际大宗市场的价格挂钩,处于不断变化之中。除此之外,车企还给出了一个逻辑:零部件的边际成本会随着规模的提高而降低。于是,每年年初,车企和供应商都会基于报价重新博弈一轮。

今年6月,数百家长安汽车供应商联名申诉,称长安以新车促销的理由,强行扣掉数百家供应商10%的货款。随后,长安发文公开否认申诉函的内容不实,称每年协商降价是行业惯例。虽然双方各执一词,可不难看出价格战下汽车行业的众生相:不管是车企还是供应商,没有任何一方可以独善其身。

“供应商的生存困境由来已久,只不过价格战放大了这个矛盾 ”来自车企的柳凯说道。而来自供应商的陈明更担心当供应商降无可降时,只能选择用降低产品质量和工艺精度的方式来应付汽车厂家的需求。“到那个时候,谁来承担代价?”

评论