文|新能源产业家

你知道这样的经济周期下,哪个行业能容易年薪百万吗?

是储能和新能源。

近两年,储能和新能源行业吸引了数万家企业入局,对人才的需求量也在暴增,各大储能行业展,都快成了挖人现场。

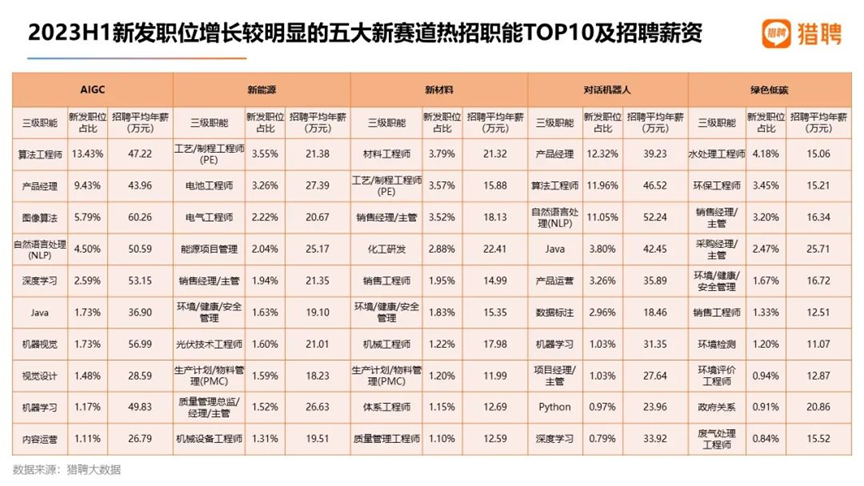

图片来源:猎聘大数据研究院《2023上半年就业趋势大数据洞察》

但一边挖人跳槽,一边又开始裁员降薪,高管离职潮,依然还是储能和新能源。

一个人力资源朋友告诉我,他已经快一年没有为位于江苏溧阳的某电池生产基地送过工人。

据说,甚至万亿宁王旗下的工厂,工人们已经开始做四休三了。

就在2023年前7个月,共有390余位新能源企业高管离职,其中董事占比53%。而多方统计平台数据显示,我国涉及储能产业的注册企业已超过8万家,到2025年新型储能的产业规模要突破万亿,2030年预计接近3万亿。

但另外一面,破产和出清已经开始不断在这个领域中不断上演了。

2021年6月,江苏镇江经济开发区法院宣布,力信(江苏)能源科技有限责任公司破产重组。力信曾是甘肃大规模储能电站项目储能系统主要核心供应商之一,2018年国内储能技术提供商位列第四。

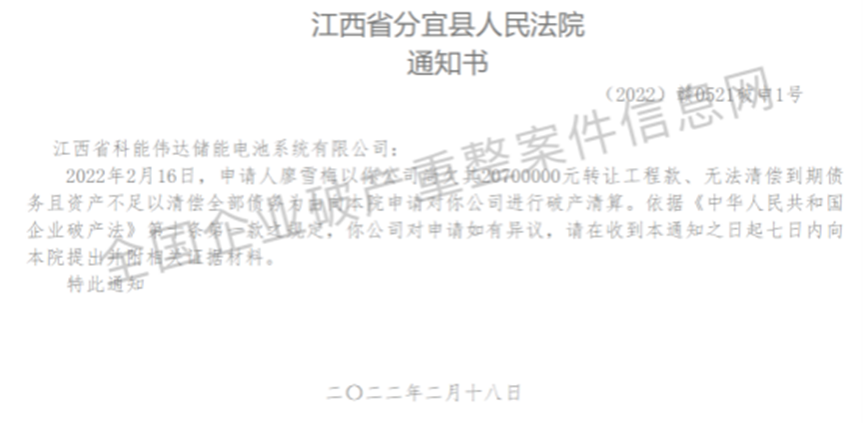

2022年3月,江西省科能伟达储能电池系统有限公司因欠工程款2070万无法偿还,进行破产清算。

2022年的6月,苏州赛恩斯储能技术有限公司正式破产清算。最近的一则消息,则是今年8月江苏省昆山市人民法院的通知书,决定将昆山聚创新能源科技有限公司为被执行人的执行案件移送破产。

资本热炒的储能和新能源赛道,如此魔幻,还没真正的繁华似锦,便已经开始出现危机的苗头。

实际上,这个烈火烹油的行业的艰难,已经超出大家的想象。

以B公司、Z公司为代表的一批龙头,目前正在用牺牲利润、打价格战的方式,疯狂抢占市占率,把行业里的二三梯队洗出牌桌,最后形成垄断。

产能过剩,需求不振,资本迟疑,正成为行业头上的不断积聚的乌云,你很难知道清算的暴风雨会在何时席卷而来,冲击这个行业中每个企业,每个个体头上。

但大家似乎形成了一个较为统一的共识,起码一半的储能企业,大概熬不过这次储能危机了。

01、疯狂降本背后的产业疯狂时代

三年前,国轩高科某储能技术负责人曾这么表示:“铁锂电芯目前的价格大约在0.8元—0.9元/Wh,未来两年能做到0.6元/Wh已是极限。未来成本能否大幅下降首先要看市场规模。”

而事实上,这位技术大拿还是低估了储能市场的残酷。

就在8月,楚能宣布,到今年底280Ah储能锂电池将以不超过0.5元/Wh的价格(不含税)销售,且该价格不受上游碳酸锂价格波动的影响。

两个月前,媒体还在报道说,储能系统报价跌入1元/Wh时代,才两个月,储能锂电池市场正式进入0.5元/Wh时代。

而0.5元/Wh的不含税价格意味着什么呢,一句话,这个价格线,对于部分电池厂来说是亏本的。

目前市场上多家头部电池厂商已经先行一步,以0.5元/Wh(折合含税价格0.565元/Wh)开始销售。而且采购量大的话,还能再打折扣。

“没有最低,只有更低”,这正是储能产业的真实写照。

事实上,从2018年至今,储能行业的价格战一直在继续。目前市场上一线和三线电池厂商的售价仅有不到10%的价差,二三线厂商间的则要更小。

一个大厂储能销售朋友和我说,今年他去贵阳投了一个储能标,认为价格在成本线上守了最后一点底线。结果开标的时候,被一个拿着资本新入局玩家,价格连底裤都不要了,只为抢市场而抢市场。

而这对很多二三线的业内厂商来说,这可能不是盈亏线,而是生死线了。

大型电池厂商技术、采购、规模生产带来的成本优势明显,市场空间逐渐向中低端市场下探,中低端产能进入残酷淘汰阶段。

只有电池产品的性能和价格均占优,企业才可能存活。

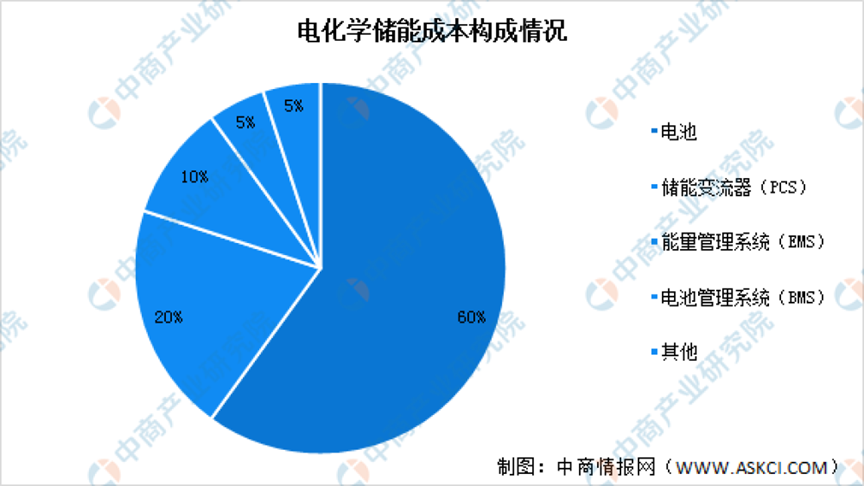

图片来源:中国能源协会、中商产业研究院整理

这次,在苏州举办的中国储能展上,一家给储能企业供应变压器的业务总监刘总告诉我。整整四个月,他们没接到一个新订单。

从去年下半年开始,市场出现了萎缩迹象,客户又都开始拖他们这种供应商,光给口头承诺,但订单越来越少。

今年下半年,直接没有订单了。

几个月不开张,人员工资,供应商货款已经出现压力,已经开始出现员工流失的情况。不得已,现在各大新能源展会和论坛,他是一个不落要来,只为尝试能不能找到新客户,新订单。

苏州储能展 来源:储能领跑者联盟

就像行业段子形容那样:

“磷酸铁公司在等铁锂厂给单,铁锂厂在等电池厂给单,电池厂在等车厂给单,车厂在降价等消费者买单,而消费者被套在了新能源股票上”。

仿佛行业一下子进入一个死循环。

极致的价格和生死战背后,是惨烈的储能和动力电池过剩,像野火一样燎原在行业每个角落。

据不完全统计,2023年以来,储能厂商已公布扩产计划有近70项,总投资4717.19亿元,规划储能电池及系统总计扩产产能超900GWh。

其中,储能电池百亿级项目有20多项,投资总额近3000亿,规模超700GWh。

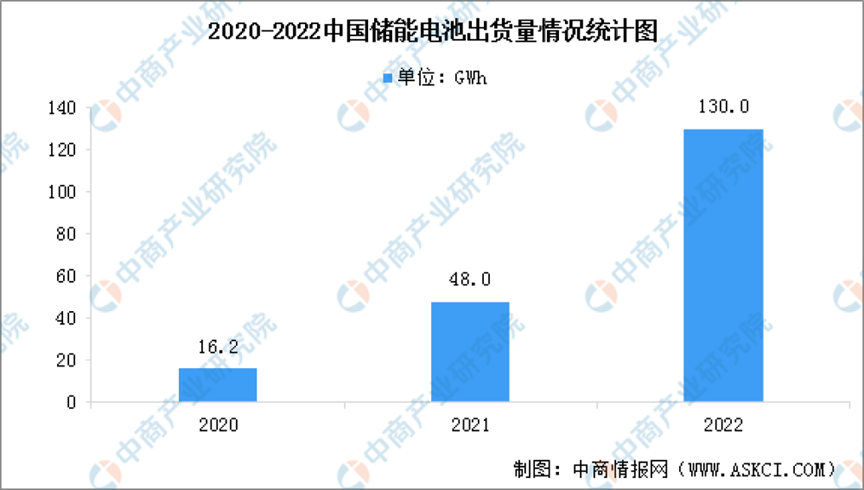

数据来源:GGII,中商产业研究院整理

草原上狮子比斑马多,这是资深储能投资人给我形容的现状。

玩家太多,市场再庞大,也必然会出现竞争惨烈的场面,所以价格战成为必然。

这让一个刚刚兴起的行业,还没有迎来蓝海的滋润,就过早进入了红海的残酷,还没有等到市场全面爆发,就开始有严重产能过剩。

未来产业形势之严峻,可能要超乎很多人的想象。

02、鱼龙混杂下的风险累积

其实对于产能过剩,早在2022年便有行业内研究机构指出。

2023年储能锂电池,尤其是大型280Ah储能锂电池供应商进一步增加,产能过剩几乎是定局。

但依然挡不住资本和新玩家的疯狂涌入。

首先是业内新能源企业都把储能当做第二条增长曲线。

2022年下半年以来,随着国内风光储一体化招投标项目明显增多,已成为头部光伏厂商几乎全部进入储能领域。

动力电池企业也几乎全面进入。

这一切让储能赛道拥挤,还有跨界者在不断涌入。

进入2022年至今,一大批A股上市企业集体跨界扎堆进军储能。这其中有做地产的、乳业的、做玩具的,甚至有生猪养殖的也蜂拥而至。

锂电赛道现在有8.9万家企业,仅2022年到现在一年半的时间,就新注册5.8万家企业。

据业内院士估算,2025年中国电池产能可能达到3000GWh,而出货量仅为1200GWh,产能过剩明显。

连外国人都看懂了中国储能的现状。

英国《金融时报》在近期的一份报道中也指出,目前中国有近10.9万家储能公司,这一数字比3年前增加了1倍多。

从本质上说,在储能市场预期高涨的情况下,大举扩张产能,和曾经光伏行业的现状是一样的,呈现出一种公交车效应。

后来的新玩家会不断地推着前面的老玩家往前走,也让行业的风险还在累积增加。同样与价格战如影随形的是,劣币驱逐良币的现象正在上演。

比如一个储能集装箱最便宜的可以做到20万,最贵的需要80万,如此大尺度价格区间在一个安全为先的行业是否真这么大弹性。

储能集装箱 图源:特斯拉官网

储能行业,价格只是一个指标,更讲究的是综合性能,包括安全质量、产品的效率性能、循环寿命、转换效率和后期的维护运营、使用寿命等。

归根到底,开发和建设储能,是一个长期买卖,要考虑十几二十年的使用寿命,要从全生命周期来考虑度电成本和未来的盈利能力。

产业快速发展,但安全、盈利等顽疾并没有解决。

2022年以来,国内行业内已经爆出了20多起安全事故,而时至今日,行业发展仍未形成统一的安全标准和公认的解决方案。

而储能当下太依赖政策驱动。

回溯这几年来,国家层面和各地方出台的政策不算少。但翻阅这些文件政策发现,能配套出台可操作的实用性政策,其实并算不多。

一些地方性的政策或规定更是让人眼花缭乱,隔三差五的行政式调整让投资者无所适从, 国内但凡5000亿GDP以上的城市,全部在大量的投电池,一大堆政府下场,上百亿、几百亿的投电厂。

如果仍旧保持模糊的商业模式运行下去的话,未来极容易出现供需失衡,引发激烈竞争与行业洗牌的情况。

政策的模糊和不稳定必然导致投资收益模型的不确定,最终导致资本进入的不确定。这一切不确定性因素,都在给储能过剩的当下带来更多的不稳定。

03、成本和需求夹击下的风险蔓延

最大不确定性,其实还是来自成本和需求的双挤压。

去年至今,储能的整个产业链全线涨价。

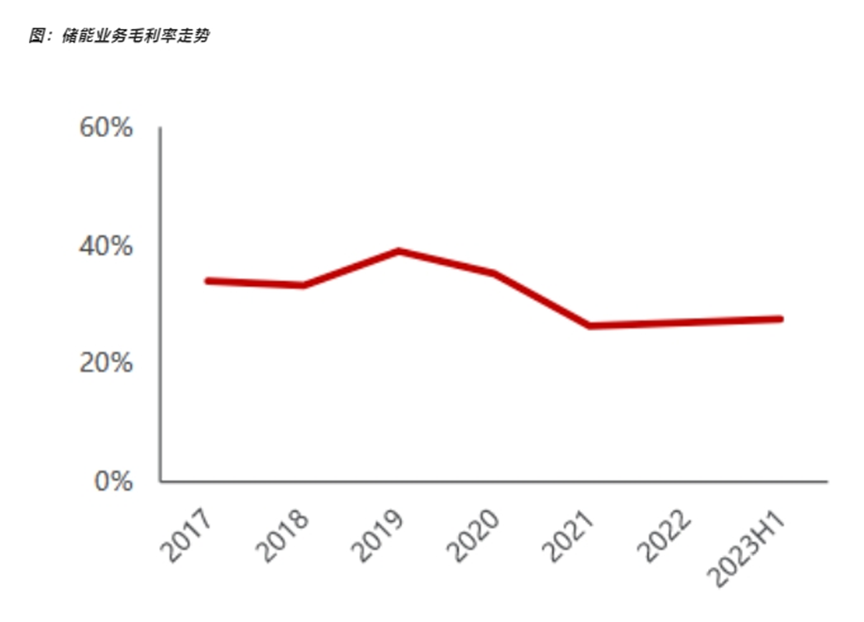

而翻看储能企业2022年核心经营数据,其平均毛利润基本都到不了20%,相当于涨价吞掉了利润。

今年4月份碳酸锂现货价格跌至16万元/吨时,国内储能电池的成交价还高于0.6元/Wh;但如今碳酸锂现货价格仍高于20万/吨,但电池成交价格已经跌破0.6元/Wh,二三线厂商的成交价已降至0.565元/Wh左右。

资料来源:Wind,民生证券

如此一来,企业很难受,要么保持市场占有率,放弃部分利润;要么维持利润,放弃一些市场份额,可谓左右为难、举步维艰。

更雪上加霜的是,需求端的萎缩。

据高工产研统计,一季度,储能电池产能利用率不足5成,其中户储电池更是低于3成。

前两年,宁德时代成立子公司四川时代,22年还是烈火烹油,厂区和周边马路都是工人。

那时的工人靠着加班,一个月工资到手七八千。

但到了年底,不仅停招,也有一些岗位开始限制工时或强制双休,甚至推出了“五天八小时”的工作制,至今还未恢复。

连去配套的物流公司去的频率,都减少了一半。

这些做基层工人,大概怎么也没想动,好日子都没过上半年的背后,是宁德的过剩。过去4年,宁德时代的电池库存量增长了12.6倍。

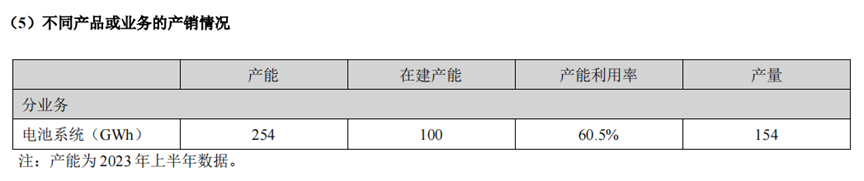

而上半年产能利用率,由2022年83.4%下降到今年上半年的60.5%。

资料来源:宁德时代半年报

谁也不知道为什么需求下降如此之快,但可以肯定的是,如果宁王尚且不能吃的饱,业内又有几家能保证自己的开工率呢。

裁员减薪和出清,已经在这个行业底层正在发生着。

某中字头储能企业,在5月大面积解约应届毕业生。

其中很多毕业生奔着储能的美好前景,拒绝很多其他公司不错机会,甚至还有拒绝公务员。

从招聘社群来看,在全国范围被毁约的毕业生大概2000人之多。

7月6日,特斯拉上海工厂开始对电池组装相关的员工进行裁员,涉及电池组装一期的员工,超 50% 员工将被裁。

巨头起码很节衣缩食的度过这个冬天,但很多二三线小厂可能真的很难看到曙光了。一家电池PACK厂老板的王皓和我说。

不要说开发新客户了,连自己的老客户被人家已低价抢了,现在工厂没活干快大半年了,已经处于破产边缘。

竞争不可谓不惨烈。

就在不久前,进入破产清算程序的迈科科技,完成清算被接手了。

谁还能记得,这家成立于2000年的19年行业元老,曾还是国家火炬计划重点高新技术企业。

据说,在新成立的储能相关的企业中,有58%的人企业是无人参保的。

这就意味着这些追风的企业同样也可能在行业的竞争激烈中而迅速消失,成为储能大品牌中的垫脚石。

04、尾声-淘汰赛进行时

但有趣的是,即便产业过剩在事实发生着,很多玩家依然信心十足。

某能源企业在近期接受投资者提问时表示,公司扩大生产规模的前提是为了满足客户及市场需求,不是盲目扩产。

甚至某储能系统企业。更担心的是产能瓶颈。

据不完全统计,今年以来,亿纬锂能、孚能科技、国轩高科、瑞浦兰钧、兰钧新能源、比克电池、比亚迪、赣锋锂业、盛虹控股集团、中科弘泰、航天锂电等多家企业都进行了扩产。

但其实细细想来,也符合商业逻辑。

这轮大降价会加剧行业中的马太效应,这对各个环节的龙头企业是最有利的,因为他们具备规模化优势、雄厚的资本和融资能力,市场份额会进一步向他们集中。

二三线的企业并没有足够的实力去实现技术创新和产能的迭代升级,更没有财力向海外扩张。

只能困在国内市场低价竞争中无法自拔,面对行业冲击,这些厂商没有太强的招架能力。储能是个系统工程,壁垒会越来越低,不存在别人无法突破的高精尖技术,最终技术上其实没有什么可以拼的。

这就让那些具有先发优势的团队,也很难再被颠覆掉。

留给二三线玩家机会实在少之又少。

也许出清,将是行业二三线玩家的大部分的归宿。

而在陷入疯狂的投资人看来,看到的是一个前景广阔、遍地黄金的赛道,先入者通过拼命投资来捍卫自己的市场地位。

跨界而来的后来者则是将这个赛道看成是救命稻草,意图通过投资为企业寻找新的增长点改善经营状况。

大家各有各的利益出发点,但每个人都认为自己会是那个剩下的。

但就像房地产大面积暴雷前,哪个房企不在拼命拿地?

中国新能源产业激荡二十年间,从产业跟随者到领跑者,波澜壮阔,跌宕成长。

美好蓝图让很多人忘记了过去的经验和教训,这次产能大过剩到来前,距离上一次疯狂的野蛮生长和残酷洗牌,也不过才过去几年时间而已。

面对成本、价格压力,企业更要明白忍耐度是价格战中的关键。

但时间会证明,综合能力才是立足行业的关键。

评论