文|赶碳号

最近,《国际融资评论》(IFR)刊发一篇题为《古瑞瓦特引发罕见杠杆收购》的文章,首次透露黑石集团将以15亿美元收购创始人丁永强持有的古瑞瓦特52%股权,从而实现对全球逆变器TOP4——古瑞瓦特的并购。

但是,在赶碳号看来,这笔交易距离最后真正达成可能仍存变数。

01 古瑞瓦特,涨价了?

来源:IFR

10月2日,据《国际融资评论》(IFR)报道:

“亚洲可再生能源行业将在杠杆融资市场上留下印记,黑石集团拟提供至少7亿美元的贷款,来支持其收购中国太阳能设备制造商——古瑞瓦特科技 (Growatt Technology) 的多数股权。

黑石集团拟以约15亿美元收购古瑞瓦特创始人持有的约52%的股份。这家私募股权公司正在寻求杠杆倍数为4.25倍至4.50 倍的债务融资,这对于亚洲可再生能源企业来说,是罕见的杠杆贷款案例。”

15亿美元,52%股权!算下来,黑石对于古瑞瓦特的估值,已经来到了28.85亿美元。按照最新汇率,古瑞瓦特现在的估值已经达到了210.62亿人民币。考虑到并购方黑石已经进入并购贷款这种项目融资的工作阶段,这个210亿,很可能就是双方最终的成交价。

在上篇文章中,彭博引述未具名知情人士的观点,说古瑞瓦特只值10亿美元。当时赶碳号就认为这个说法有点不太靠谱,毕竟公司又没出什么大问题,这个价格实在太便宜了。

但是后来,丁永强借助媒体发声坚决予以否认,连说三声不属实。一些“知情人士”也认为黑石收购古瑞瓦特的可能性概率小,接下来还会继续推进在港交所的上市计划。甚至,有人认为古瑞瓦特在港交所的合理估值应在500-700亿元。

赶碳号看到这个估值时当时就有点蒙。后来和一些圈内朋友开玩笑,古瑞瓦特真要是这个估值,就连行业老三锦浪科技(总市值341.7亿元)和行业老五固德威(总市值228.5亿元),两家现有市值加起来都不够。古瑞瓦特完全可以等IPO之后,用融到的钱收购老三或老五其中的一家。当然,这只是玩笑——没有如果,恰恰因为多次上市失败,才走到今天这一步。

当然,无论是10亿美元的传闻,还是500-700亿的放风,甚至包括这次28.85亿美元的交易信息,可能都只是买卖双方故布疑阵、隔空讨价还价的手法而已。

2022年6月,IDG资本向古瑞瓦特投资9亿元人民币,并获得6.52%的股份。以此交易对价计算,古瑞瓦特在香港IPO前的估值,当时已达138亿元人民币。

基于专业大神级的机构IDG资本在一年前对古瑞瓦特的估值,赶碳号认为,要考虑古瑞瓦特还没上市,另外此次交易性质是取得公司控股权,210亿的估值还是相对合理的,至少已经接近最终的成交底价了。

上次赶碳号就说过,按照常理,这么重大的一笔交易,无论是买卖双方还是参与的投行律所会计师等相关三方机构,都要签署严格的保密协议,哪有那么多知情人。所谓“知情人”,大概率上都是自己人。

02 消息可靠吗?

上次传出10亿美元信息的是彭博,绝非空穴来风。那么,爆出今天这则新闻的《国际融资评论》(IFR),又是一家什么机构呢?

《国际融资评论》类似于《经济学人》、《巴伦周刊》,虽然在国内知名度不如后面两家,但其定位特长就在于准确的情报,拥有40多年历史,号称是“全球领先的资本市场情报提供商”。

《国际融资评论》(IFR)的老板比较厉害,叫路孚特(Refinitiv)。后者是伦敦证券交易所集团( LSEG)成员企业,也是全球最大的金融市场数据和基础设施提供商之一,年营业收入达62.5 亿美元,在190 个国家/地区拥有超过 40,000 家客户和 400,000 名终端用户。

接下来说的才是重点。《国际融资评论》(IFR)的母公司路孚特,在早年本来隶属于汤森路透集团。2018年,正是今天这场并购案的主角——全球私募巨头黑石集团,以200亿美元的总估值,收购路孚特55%股权,汤森路透则持有路孚特45%股权。

也许会有人好奇,路孚特及旗下媒体,在黑石并购古瑞瓦特一案中,还能够保持自己的独立性吗?对此,赶碳号并不担心。

实际上,上面这张图片就是《国际融资评论》(IFR)该篇文章的配图,相信黑石的老大们在看到自己的卡通形象后,一定不会感到太开心。

这只是对于杠杆收购行为的一种善意玩笑。资本的魔力是无穷的,站在新能源的大风口上,站在万物生长依靠的太阳面前,助力全人类应对气候危机、实现能源转型,是资本大佬义不容辞的责任,何况还能赚钱,赚大钱。

03 丁永强将套现110亿?

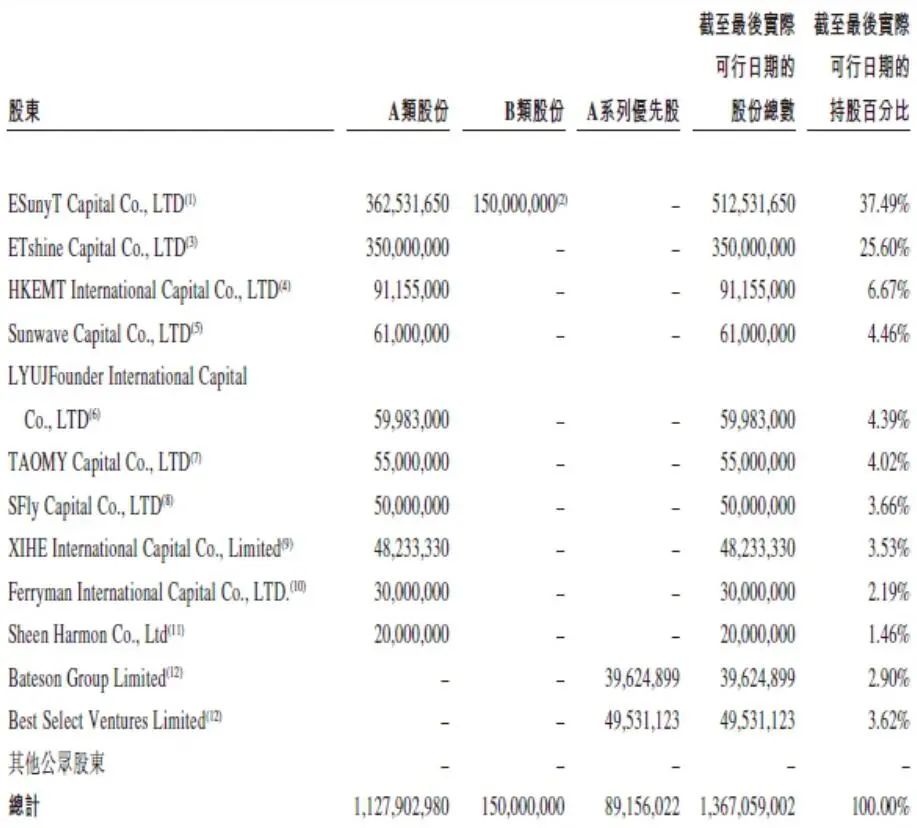

古瑞瓦特招股书显示, 公司在上市前的股东架构中,丁永强通过ESunyT Capital、ETshine Capital分别持有37.49%、25.60%的股份,合计持股63.09%;

雇员持股平台HKEMT International Capital,持股6.67%;

雇员持股平台Sunwave Capital,持股4.46%;

丁伟、吕剑锋通过LYUJFounder International Capital持股4.39%;

丁伟、曾涛通过TAOMY Capital持股4.02%;

秦坤、ZHOU Qian、LIU Lilin,通过SFly Capital持股3.66%;

王丹、徐进、秦嘉鲋、王军,通过XIHE International Capital持股3.53%;

董海平,通过Ferryman International Capital持股2.19%;

秦笑儒、王丹,通过Sheen Harmon持股1.46%;

IDG资本投资平台Bateson Group、Best Select Ventures分别持股3.62%、2.90%。

古瑞瓦特招股书

假设丁永强转让ESunyT Capital的A类股份和ETshine Capital的股权,两个平台相加约为7.13亿股,正好占古瑞瓦特总股本的52%。这样,丁永强还通过ESunyT Capital持有古瑞瓦特B类股份1.5亿股,约占总股本的10.97%。

但是,果真如此的话,就意味着此次套现的仅仅是丁永强个人,一把就是15亿美元,折合人民币109.52亿元。赶碳号推测,这次退出,可能并不包括员工持股平台、其他自然人股东和机构股东。这些人也许还要再等相当长的一段时间。

想来也是,如果员工在这一轮套现,可能也许就没有继续奋斗的动力了。并购完成以后,丁永强仍以10.97%的股比位列公司第二大股东,大概率会留在公司带着一帮兄弟们继续奋战,直到在海外上市为止。现有管理团队留任并做出未来业绩增长的承诺,大概率会体现在并购协议之中。

对于黑石来说,只要未来古瑞瓦特能在海外成功上市,这笔生意基本保赚不赔。古瑞瓦特的对标对象是美股逆变器企业Enphase,其最新动态市盈率为27.82倍。古瑞瓦特2022年归母净利润为16.4亿元人民币。即便不考虑2023年的增长,以2022年的财务数据计算,未来古瑞瓦特如果能获得Enphase的估值,市值将高达450亿以上。当然,这肯定是在美股,在一片颓势的港股市场中可能性并不高。

然而,这是一件板上钉钉的事情吗?

04 事情可能没有想得那么简单

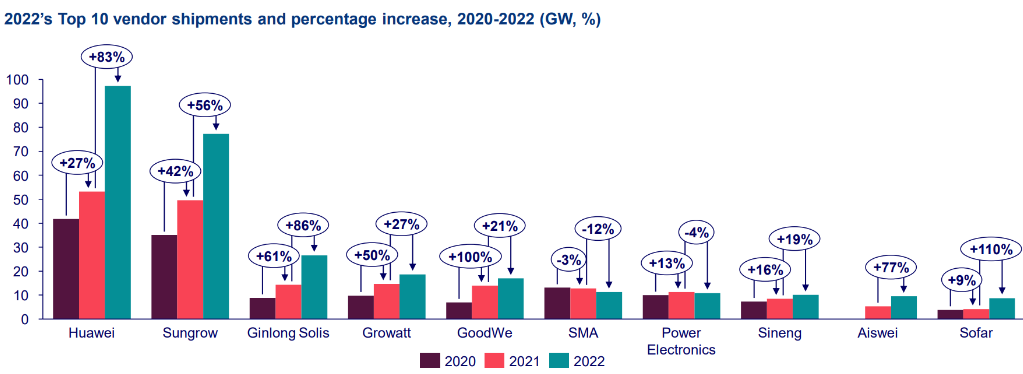

来源:伍德麦肯齐

今年8月14日,伍德麦肯齐(Wood Mackenzie)发布2022年逆变器出货量排名:TOP5分别是华为、阳光电源、锦浪、古瑞瓦特、固德威。TOP5在2022年的出货量超过200GWac,占到全球光伏逆变器总出货量的71%。其中,华为出货量大幅增长83%。

伍德麦肯齐的报告同时指出,2021年排名前八的供应商在2022年排名保持不变,但只有锦浪和古瑞瓦特的位置互换,古瑞瓦特从2021年的第三位下滑到第四位。

对于古瑞瓦特创始人丁永强来说,在三番五次的上市计划均告失败之后,在当下时点上,选择一个有实力的买家来并购自己,个人也能套现一大部分实现充分的财务自由,这对于一位企业家来说,实属人之常情,再正常不过。

目前,国内A股市场环境正在发生深刻变化,IPO正阶段性收紧,针对大股东减持的限制也将越来越严格。早就无缘A股的古瑞瓦特,退而求其次到港股上市亦未能得偿所愿的古瑞瓦特,如今再也不需要经历漫长的排队,以及同样漫长的解禁期,即可套现百亿,真可谓塞翁失马,种豆得瓜。

赶碳号就在思考,古瑞瓦特的这种模式,会不会给国内正等待上市的一些企业,开辟出一种全新的解题思路呢?当然,这条路也不是所有企业都有底气走、都敢于尝试的。

在过去一段时间,基于中国和海外的海关数据,赶碳号曾经对首航新能、古瑞瓦特等企业的海外销售数据保持怀疑态度。但不容否认,古瑞瓦特从总体上还是一家历史相对较长、质地优良的公司。

在风光氢储新能源领域,不少企业的资产质量与经营质量,也许并不像古瑞瓦特那么好,在大多数情况下甚至还要迎合市场需要,做一些必要的包装和修饰。这样的企业,黑石也未必会买。当然,这有点跑题了。

卖资产是一门艺术。

在上篇文章中,赶碳号借用了某位投资集团大佬的话来形容当下卖资产的现实——现在还有人愿意买你的资产,你还能卖得出去,就不是一件坏事。当时笔者点到辄止,这句话其实可以理解为两层意思:

首先,你的资产必须是好资产,才会有人买。

第二,你还要能卖得出去。赶碳号理解为,这个交易行为要得到买卖双方的相关审批监管机构的批准,能够顺利完成交易,并不是你想卖也有人买这事就百分百没问题。有个反面的例子就是潘石屹,交易对手巧了,也是黑石,100多亿的一笔并购,拖了好几年,结果大家都知道。

我们其实完全可以换位来思考这件事。

假设,我们一家中资机构现在准备收购美国一家拥有一定科创属性的企业,这家企业在新能源细分领域排名全球第四。我们计划买下来到A股来上市,当然管理团队和研发人员,必须全部要留下来。你们认为,这桩生意美国商务部会批准吗?

站在美国的角度,可能也没那么容易。

上个月底的一则坏消息是,福特向外界证实,已经暂停与宁德时代在美国锂电池工厂的合作。该项目总投资35亿美元,是建在美国本土的密歇根州,使用的宁德时代的技术。以福特在美国的影响力,尚且如此。我本将心向明月,奈何明月照沟渠。

根据古瑞瓦特招股书介绍,ESunyT Capital和ETshine Capital均为离岸公司。但是,此次股权转让的标的,毕竟是实实在在的境内资产。

不管怎样,祝福古瑞瓦特。

评论