界面新闻记者 |

界面新闻编辑 | 楼婍沁

如果没有风口浪尖上的花西子在微博喊话“即将入驻日本高档百货伊势丹”,很多人可能尚未注意到不少国货美妆品牌已低调部署出海大计,并多少有所斩获。

多个与花西子同期或稍晚上市的新兴国货美妆品牌早在2020年就已开始筹谋出海。只是疫情的突然冲击,加之国内美妆市场环境的变化,使得这些计划的实施速度放缓,且阵势更为收缩。

国货美妆共同的出海目的地

国货美妆出海最早可以追溯到2008年前后。佰草集通过LVMH集团旗下高端美妆集合店丝芙兰进入欧洲市场。代工厂出身的广州卡洛莱则自创品牌卡婷开始出击俄罗斯、墨西哥、加拿大、欧洲、中东等多地。

这些品牌很大程度上为同行的后续出海计划定调,即能找到优势渠道的,跟着渠道方的扩张前往海外试水,而拥有生产代工能力的会借由服务客户的销售网络让自创在异域扩张。

国货美妆新消费品牌试图打开的则是一张新地图。他们不去硬杠审美差异大且竞争已十分饱和的美洲、欧洲市场,转而专注于亚洲。亚洲市场不论是在消费文化、审美倾向上都与中国市场更为接近,这给了很多品牌天然的生存空间。

美妆品牌Y.O.U和菲鹿儿均是近年崛起的主攻东南亚市场的国货美妆品牌。

前者是由国货手机品牌OPPO印尼市场前CEO李杰带队孵化而成,还衍生了几个姊妹品牌,将重心放在东南亚线下美妆集合店一起抢占市场份额。

菲鹿儿创始人方星则是国内最早一批做跨境出口美妆的商家。目前,菲鹿儿的策略是紧抓线上,除了经营品牌在Shopee和Lazada等东南亚消费者熟悉且爱用的购物网站网店外,也在通过独立站官网向多个国家展开销售。

薇诺娜从2020年开始也一直通过东南亚跨境电商平台试水海外市场。其母公司贝泰妮近期还特地招聘了海外市场负责人小雨。

小雨表示,2020年之所以会成为新兴国货美妆品牌集体出海东南亚的时间点,有Shopee、Lazada等东南亚电商平台对于中国商家利好政策支撑的因素。Lazada背后母公司是阿里巴巴,Shopee近两年也在中国投资建厂,两个平台背后都与中国有千丝万缕的联系。

实际上,从地理位置上看,东南亚、日本、韩国俱与中国贴近。但若论文化因素,日本、韩国本该与中国更为相近。

不同之处在于,日、韩受欧美等西方文化影响较深,本身消费市场成熟度也较高。除了国际品牌横行市场,还有资生堂和爱茉莉太平这样的本土美妆集团抢占市场,留给外来新兴品牌的市场空间需要更努力挖掘。

从目前的情势看,中国品牌冲击日本市场的热情较于韩国市场更高。

花西子、花知晓、Colorkey珂拉琪出海日本都是由一家横跨日本和中国两地的BEAUTY出海品牌管理公司MoldBreaking摩柯进行操盘。

摩柯创始人郭兮若早年在日本留学后成立营销公司,为资生堂、花王等日系品牌在中国做品牌宣传。2018年,郭兮若发现部分日本网红已经开始有意模仿小红书上的一些中国妆容趋势,比如蜜桃妆。他认为这波趋势也成了中国美妆品牌选择出海目的地时的一个偶然的额外参考项。

事实上,他提到的这波趋势的确或多或少帮助了很多国货美妆品牌比如滋色、卡姿兰等在日本市场获得自然流量。

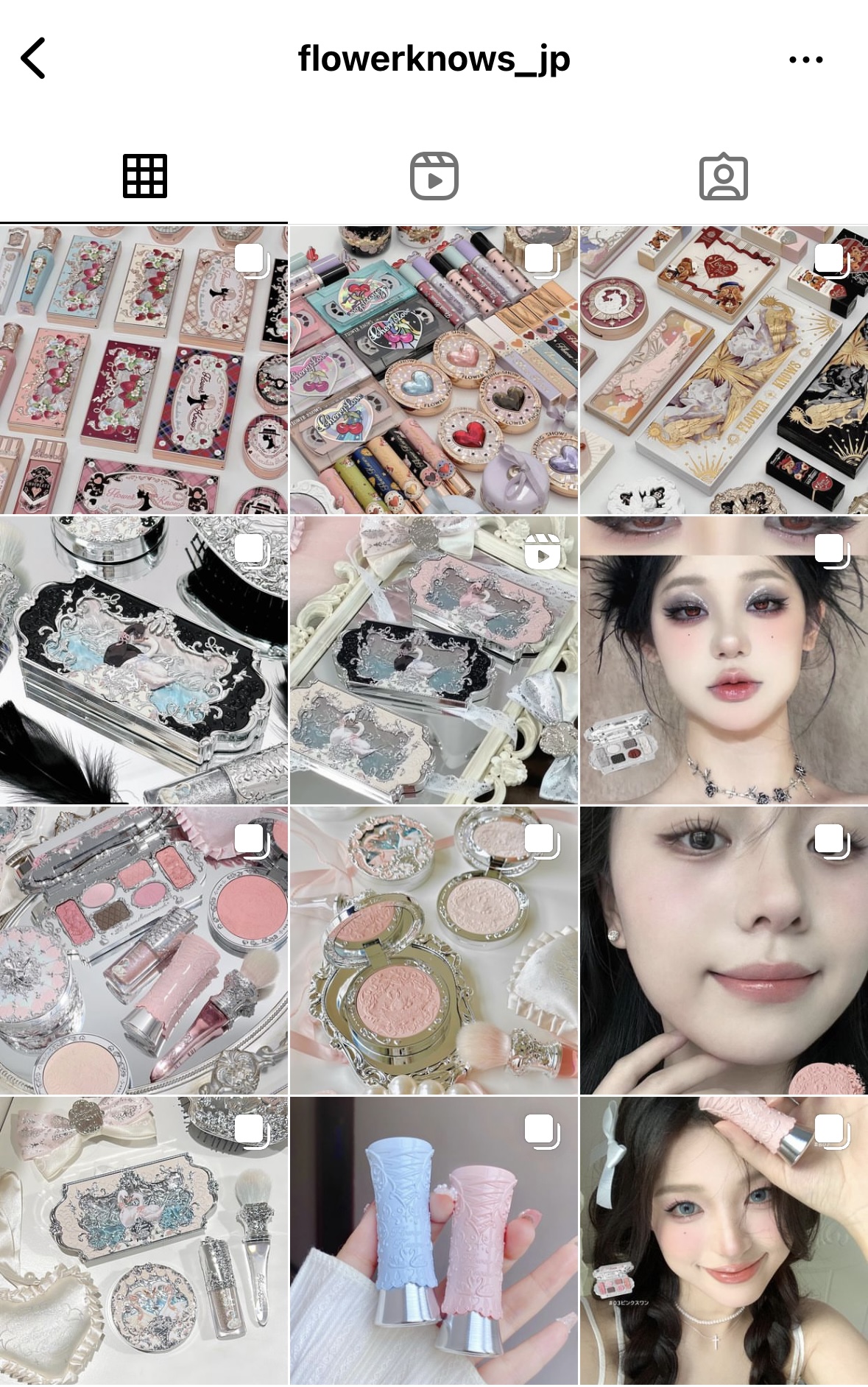

花知晓CMO房宫一柳告诉界面时尚,花知晓最早2019年通过线下代理商进入日本市场近千家精品美妆店及药妆店。选择日本作为第一站也是因为其形象风格和当地卡哇伊风格相契合。

“在相似的风格审美之下,我们不需要说服当地消费者这是好看的,”她说,“可能在花知晓的理解里,好彩妆产品本身就足够有说服力,不需要花大钱去做营销。“

在地化营销仍必不可少

美妆品类兼具功能和情感属性。作为非必需品类,市场竞争又激烈,这决定了营销是美妆品牌无法避免的成本和必须练就的本事。

完美日记和花西子的崛起给国货美妆验证了两条成功路径:KOL种草营销和独特“视觉锤”包装。这些路径在海外市场得到沿用。

看到过花知晓品牌的消费者很难忘记它凡尔赛少女风的包装,独角兽、小天使、泰迪熊这三个设计鲜明的系列也是花知晓最初打开国内市场的爆款。

让花知晓真正在日本出圈的是其2021年请了知名日本偶像宮脇咲良作为亚洲品牌大使,摩柯协助品牌在Tiktok(海外版抖音)以及日本知名美妆杂志做营销投放。据摩柯提供的数据,花知晓当年拿到日本Tiktok话题挑战的第一名,其合作杂志刊物也售出近10万份,拿下当月杂志销量第一。

在郭兮若看来,要在日本市场成功必须根据当地市场风向明确品牌定位和形象。

以其另一合作方COLORKEY为例,在国内市场其品牌定位为“甜酷”,但在“可爱”盛行的日本市场,摩柯还是帮助COLORKEY明确在日本市场“超可爱”风格的定位,从广告到宣发的视觉效果都依此而进行改变。

如同海外品牌在中国做生意容易在文化等问题上翻车,国货品牌出海同样要有敏感度。

深耕欧美市场的博主营销平台LTK中国市场负责人张馨元表示,2018年之前LTK合作的中国品牌基本都是直接只做海外跨境生意,但近五年开始涌现成熟的国货品牌将开拓海外市场视为增长空间,但当它们开始在海外做品牌建设,又会涉及到市场传播上的认知差异。

张馨元举例称,有品牌方会特别提出在欧美宣发不会选择与非裔KOL合作,这在LTK美国总部引发矛盾,从而导致双方合作陷入停滞。

另一方面,LTK也会反复游说国内品牌把内容的权利还给博主,让博主自己把控内容创意,而非品牌单方面输出公关内容,让博主作为“喉舌”进行传播,否则这会相当影响传播效果。

花知晓则是在日本和东南亚都设有人员来跟进内容制作,从而根据当地消费者喜好灵活变化宣发内容。

比如前段时间《芭比》电影爆火,花知晓对外宣发的内容虽然是以粉色产品为主要的视觉营销点,但不同宣发渠道的内容不完全一致。在欧美市场,花知晓重点突出颜色和造型;在日本,花知晓反而会弱化芭比电影,因为内容团队看到了日本网络上关于芭比电影的负面讨论。

房宫一柳表示,在内容本土化的运营上,即使是同一个品牌展现同一个主题,花知晓也在寻求贴合不同市场的表达方式。

但是,最终决定国货品牌能否做好海外市场的往往不是这些方法论,而是投入的决心。

除了平台和合作方的基础之外,物流、售后、宣发等后续运营都需要品牌投入大量资源和精力。摩柯、LTK等出海服务商都曾碰到国货品牌只是希望能短暂合作,用出海消息来反向在国内宣传,从而提振国内大盘信心的情况。

海外二次创业风险重重

对于国货美妆品牌而言,虽然国内的营销经验可以一定程度上在海外市场进行复制,但要真正在异国他乡站稳脚跟无异于二次创业。所处国家不同,面对的消费者不同,一些市场认知需要重新建立。

一个最为明显的认知差异是,无论东南亚还是日本市场,线上电商的发展空间十分有限。

旅游零售是东南亚市场的消费主动力,游客自然也会更偏向于线下购物。东南亚中的新加坡、马来西亚和泰国并称新马泰,属于经济相对发达的高端市场,像中国一样拥有屈臣氏、丝芙兰、万宁等成熟的零售集合店;经济发展和商业形态都较为落后的印尼、菲律宾和越南则主要以街边店为主。

东南亚美妆零售整体价格偏低端,以泰国为例,屈臣氏以及当地美妆集合店的彩妆价格在30元以下居多。这对定价已经算相对高端的国货彩妆而言会是一个不小的挑战。

但更重要的是,消费行为以线下主导的东南亚无法复制中国孕育出电商发展的文化和商业环境。像完美日记和花西子这样乘着电商东风顺势而起的成功故事在东南亚几乎不可能实现。

小雨举了一个例子,欧莱雅品牌在泰国全年销售额在7亿元人民币左右,但线上渠道的占比不到5%。目前,东南亚电商的平均客单价不到100元人民币,不算跨境运营的额外成本,国货美妆的国内价格大多已经超过这个上限。

“虽然东南亚电商的增速你看很快,但它能不能发展成中国这样改变消费者线下购物习惯的境地,我只能说真的很难。无论购物、下单、售后等方方面面的体验它都远远赶不上中国。作为一个新品牌,你线上都很难接触到消费者下单尝试,又何谈海外发展呢?”他说。

日本的消费环境则更为多元复杂。

在郭兮若看来,国货品牌要在日本市场做大做强,第三方平台、独立站、线下渠道三者缺一不可。

过去,日本美妆集合店和药妆店充斥着“买买买”的中国游客,如今国货品牌要反客为主,也必须通过这些线下渠道来建立市场认知度。

郭兮若表示,日本消费者要了解并购买一个美妆品牌的渠道非常多元,通常线下为主,线上为辅。“消费者通过谷歌等网页检索或者点击广告来触达品牌的行为如今还占据30%到40%的比重。即使是线上购买,日本用户也会通过乐天、Qoo10、亚马逊等多个平台进行比价,这些平台的市场份额都不高,不会出现一家独大的情况。”

有意思的是,在日本市场,品牌自建独立站的重要性反而超过了第三方平台。郭兮若说:“一个新锐彩妆品牌在日本亚马逊做到月度排行榜第一名,年销售额可能也没有3000万元人民币。但摩柯曾经合作的日本品牌奥蜜思ORBIS,它80%的销售来自于线上,做到了近20亿元人民币,其中大部分销售来自品牌独立站。”

这是因为独立站在日本的作用不仅是电子商务渠道,它还承载了留存用户的私域体系,包括一些订阅优惠等品牌会员服务都是在独立站得以实现。但新品牌要构建这样集大成者的独立体系,又必须从公域的第三方平台逐步引流。

独立站的营收在欧美市场也相当可观。房宫一柳告诉界面时尚,主要面向欧美市场的独立站营收已经取得了一定成绩。花知晓从2022年7月建立欧美独立站到当年年底获得了千万级人民币的营收。

但像@COSME、LOFT等日本知名的线下渠道都掌握在少数财团和经销商手中,某种程度上日本同中国一样讲究人情关系,国货品牌必须和类似摩柯这样掌握当地关系的成熟代理商合作才能有门路进入。

基于目前手上合作品牌的销售增长情况,郭兮若表示,新的国货品牌耕耘日本三年后做到5千万甚至是1个亿元人民币的营收并不是一件难事,因为日本市场用户虽少,但其成熟度和美妆渗透率高带来了巨大的市场机会。

三年,也是几位业内受访者认为国货美妆出海需要做好亏损准备的极限。

大而广的市场需求、规模化供应链、发达的内容分发及销售体系,巨国效应的优势让中国具备极大潜力走出下一个具有国际影响力的美妆集团。

但疫情三年已经为国货美妆的发展带来了太多的变数,赔本赚吆喝的流量神话不再被看好,把控好现金流重新成为行业信条。海外市场到底是“第二春”还是“又一坑”也将成为国货美妆们需反复自问的问题。

(应受访人要求,“小雨””为化名)

评论