文|DoNews 曹双涛

编辑 | 杨博丞

小米架构再次调整,电视业务并入了手机部,并成立新大家电部。

日前,小米公布最新架构调整,电视业务将并入手机部,潘俊继续担任电视部总经理,向手机部总裁曾学忠汇报。同时,成立新大家电部,业务包含空调、冰箱、洗衣机等,新大家电部总经理由单联瑜担任,向集团总裁卢伟冰汇报。

除此之外,小米集团合伙人、高级副总裁、大家电部总裁张峰因个人原因,在今年12月完成工作交接后离职。公开资料显示,张峰在1993年9月至2012年1月,先后在英华达集团担任研发总监、南京总经理等多个重要岗位,并参与我国首台模拟手机YD9100的研发工作。

2012年张峰成立江苏紫米电子技术有限公司,次年成为小米生态链企业,负责研发生产小米移动电源及相关配件。2014年到2015年,小米均参与到紫米的A轮和B轮融资中。2021年小米收购紫米50.9%的股份,紫米成为小米的全资子公司,张峰也加入小米。

图源:天眼查

值得注意的是,2020年雷军曾推行合伙人制度,除雷军、林斌、洪峰、王川、刘德五位合伙人外,后又新增王翔、周受资、张峰和卢伟冰四位合伙人。但不到三年的时间,周受资、王翔以及张峰相继离职。目前仍在职的小米创始合伙人也仅有雷军、林斌和刘德这三人。

与高层一同动荡的还有小米的股价,2018年7月小米在港股上市时,发行价为17港元/股,虽然其股价曾在2021年1月达到35.9港元/股的历史高位,但此后小米股价持续下跌。

以今年10月7日为例,小米收盘价为11.88港元/股,这一股价不但低于此前的发行价,而且若是此前的35.9港元/股相比,已暴跌67%。

图源:雪球

那么,小米为何会选择将电视业务合并到手机业务中,合并后又能否提高小米电视和手机的销量?

01.“手电”联动,试图带动更多销量

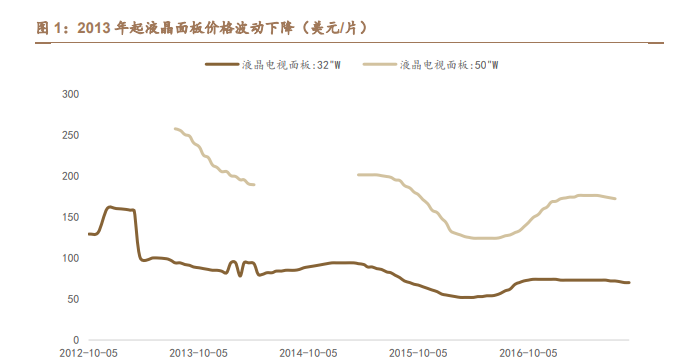

小米进入电视业务前,当时行业所存在的一大问题就是面板在液晶电视成本中占比超50%,且面板技术多掌握在上游供应商手中,导致下游品牌商议价能力弱,竞争格局差,集中度和利润率较低。

但面板价格自2013年开始持续下降,这为小米进入电视业务奠定了基础。同时在产品端,小米2014年开始就先后投资优酷、爱奇艺等视频平台,深度整合视频终端优质内容并参与到内容的制作、出品与发行,使传统电视变成智慧终端,更具竞争力。

图源:wind

以小米电视2015年官微发布的数据为例,当时小米电视电影、电视剧、综艺的数量分别为7728部、2805部、2085部。作为对比,当时友商对应的数量则分别为3137部、1939部、310部。

在销售端,小米通过走线上直面消费者的DTC模式,降低了传统电视厂商经销商层层加价的情况,使其产品更具竞争力。

此后几年时间里,伴随着智能家居行业的逐渐渗透、小米手机+IoT生态圈的联动,以及小米电视从初期简单的互联网接入,手机与电视机的交互到后来的内置小爱同学,扩宽人机交互方式和智能设备联动等等,逐渐走出从互联网到智能化的升级路线,这让小米电视的销量也在持续提高。

据小米电视此前发布数据,2018年11月至2019年4月,小米电视的销量已经连续6个月达到中国第一。海外市场成绩显著,2019年1-4月的出货量跻身全球前五,日本索尼被挤出。

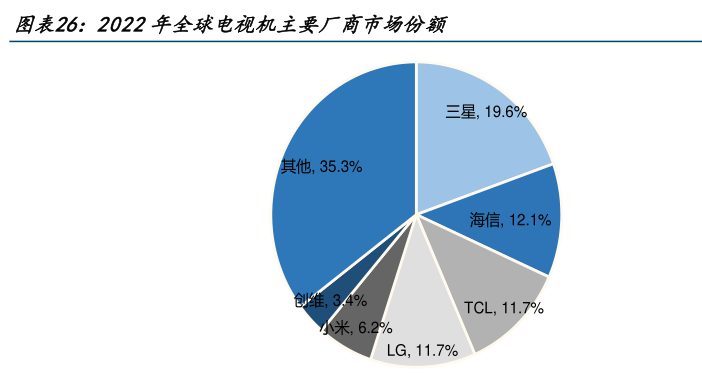

时至今日,小米电视仍具有一定竞争优势。Omdia数据显示,2022年小米电视以6.2%的市场份额,在全球电视市场份额中排名第五。另据奥维云网数据显示,2023年上半年,小米电视在中国大陆地区电视出货量排名中位列第一。

图源:Omdia

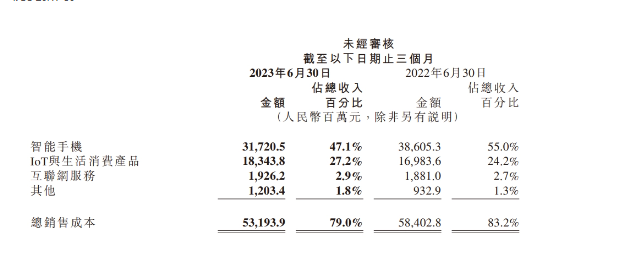

高市场份额的背后,实则是小米以价换量的结果。据小米财报显示,2022年,小米智能电视及笔记本电脑的收入同比下降13.3%至274亿元。进入到2023年,这种趋势仍在延续。据小米今年二季度财报显示,智能电视及笔记本电脑收入由去年同期的53亿元减少至47亿元,下降10.1%。小米对此解释道,这是因为境外市场的智能电视及笔记本电脑收入下降,部分被中国大陆市场智能电视出货量的增加所抵消。

图源:小米财报

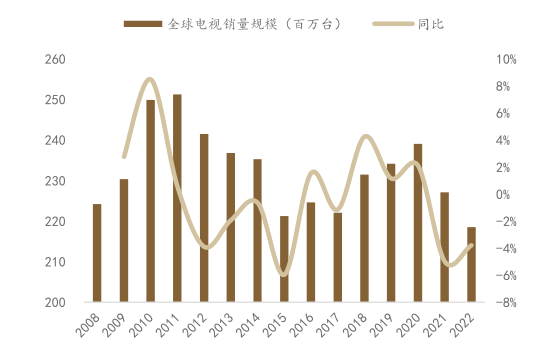

从后续来看,小米电视业务能否为小米集团带来更多营收,仍值得商榷。受智能手机、平板、PC功能的持续创新,以及在全球多国的持续渗透,全球电视销量持续下滑已是不争的事实。

图源:Euromonitour

对标智能手机、两轮电动车、PC等多个行业来看,存量市场竞争下,厂商为完成去库存压力以及保住自身市场份额,很容易深陷在价格战的泥潭中。

而小米此时将电视和手机合并,实则是想借助软硬件的结合,进而提高二者的销量。

今年8月,张峰在社交平台上对小米电视的分析中也曾指出,产品之于用户体验的极致,就是实现软硬件的深度融合。所以接下来,电视业务并入手机部后,可以期待小米在软硬件融合方面的进展,同时,也可以关注小米手机和电视之间的互联互通。

02.软件+硬件,理想和现实的碰撞

小米的想法很美好,但面对的现实却很骨感。近些年来,因软件+硬件的研发门槛降低,软件+硬件早也渗透到各个行业中。包括两轮电动车行业、家电行业等。

另外,包括米家在内的智能硬件公司也积极推出网关、空调伴侣等产品,以方便第三方设备接入智能控制平台。

而对于智能手机厂商而言,也在纷纷打通和不同家电企业之间的合作。比如华为鸿蒙系统已经与美的、格力、九阳等传统家电企业开启对接。

传统家电企业和手机厂商的合力,不仅让消费者对家电的企业多元化。更为重要的是,随着软件+硬件的互相融合,其对年轻消费者的吸引力也在下降,厂商最终还是需要回归到产品创新、渠道的比拼上。

但值得注意的是,曾让小米电视引以为傲的成本优势、内容优势、渠道优势均在受到冲击。

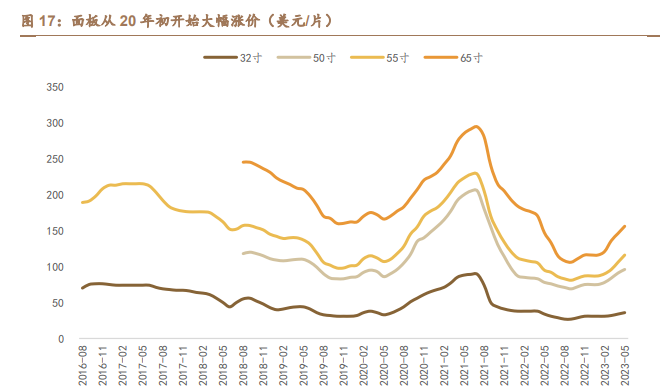

自2020年至今,面板价格持续上升。其中55寸面板在2021年7月曾达到228美元/片的历史高位,和2019年11月份的98美元/片相比,涨幅高达132.65%。

图源:wind

面板价格的上涨,让以小米为代表的互联网品牌性价比优势难以维持,且其受众多为对价格敏感度较高的群体,成本端压力之下其发展受到较大影响。当时海信等传统龙头品牌适时推出高端化策略,带领行业逐步呈现高端化趋势,抢占互联网品牌领地。

同时,近些年来传统电视厂商也在纷纷发力内容。其中,早在2016年时,海信视像全资子公司海信传媒公司同其他股东共同出资,成立“聚好看”。官方数据显示,2020年聚好看用户日均观看时长达412分钟;全年累计点播已达1583亿次,同比增长53.4%。

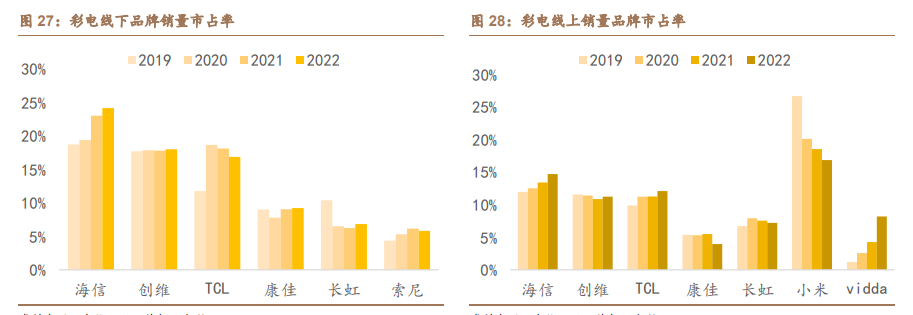

另外曾在线上渠道占据优势的小米电视,自2019年至今,线上市场份额持续下滑。同时考虑到当下各大电商平台流量红利的退潮、推广成本的上涨,目前不少品牌均在纷纷追求线上和线下的高度融合。但问题是,国内电视线下渠道几乎掌握在海信、创维、TCL等传统厂商手中。

图源:奥维云网

不仅如此,小米电视产品的性能也在被友商所超越。据PChome曾对尺寸相同、价格在同一区间的荣耀、小米、海信、创维等四家品牌的电视进行测试。但测试结果却显示,荣耀智慧屏X2获得全场冠军,而小米电视则因色彩、显示等问题,成绩几乎垫底。

03.小米生态链,开始去“小米化”

事实上,当前整个小米家电业务所面临最尴尬的局面仍是后继无力。新品发布后,产品创新速度明显放缓。以扫地机器人业务为例,2016年8月小米发布的米家扫地机器,曾在北京消协对比的30余款扫地机器人中,拿下18.5分(满高分)的最高分。

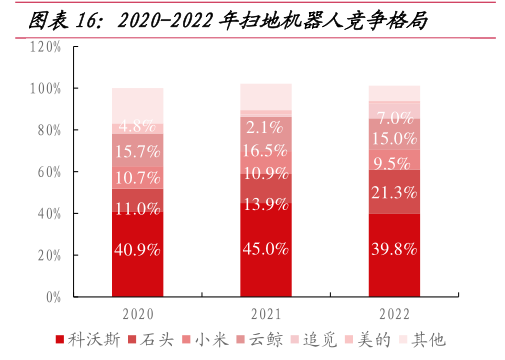

但在过去三年,小米扫地机器人市场份额整体相对稳定,始终未迎来大的突破,这侧面也在说明小米扫地机器人在产品创新上遭遇瓶颈。

作为对比,云鲸入局扫地机器人业务时间虽不及小米,但依靠产品的重大创新,如2019年云鲸发布的首款产品J1,依靠攻克“拖布自清洁”技术,开启了行业的“扫拖一体时代”+自清洁时代,其在2022年15%的市占率依然高于小米9.5%的市占率。

图源:奥维云网

事实上,产生这一情况的根源在于,小米与其背后的生态产业链关系正在发生改变。虽说《小米生态链战地笔记》一书中曾用“竹林生态”形容小米生态链,把小米比作竹林的根系为各个企业输送流量,而生态链企业们则是小米拓宽边界的新笋。

但在商业社会中,竹林生态得以成立的前提必然是让整个链条下,各方的利益达到相对均衡。此前雷军曾指出,小米智能硬件利润不超过5%。

试想当一条产业链利润不超5%,小米生态链上的企业的利润能有多少?或许当年对于小米生态链上的企业发展初期来说,借助小米的融资以及为小米代工能够增加品牌的信任背书,能够让企业得以生存下去。

但追求利润的最大化,本就是企业发展的动机所在。基于此,在过去数年,云米、华米、石头科技、九号纷纷去“小米化”,并且均已上市。

以九号为例,旗下两轮电动车业务,自2019年12月发布首款产品至今年5月份时,累计出货量超150万台。这些企业在脱离小米后所取得的发展,是否会让小米生态链上的其他企业纷纷效仿呢?

另据国家统计数据显示,年1-8月份,全国规模以上工业企业实现利润总额46558.2亿元,同比下降11.7%。规模以上工业企业每百元营业收入中的成本为85.17元,同比增加0.42元;每百元营业收入中的费用为8.33元,同比增加0.28元。运营成本增加、盈利能力下降,当前企业自然追求“活下去”。

若小米仍继续选择控制生态链企业利润,不知这些生态链上的企业是否还愿意继续追随小米的步伐?而小米若想保持生态链企业利润的均衡,则必然要以丧失产品性价比为代价。两难之下,后续小米到底会作何选择呢?

结语:

将电视业务合并到手机业务,只是小米想提升手机和电视业务销量的第一步。如何保证生态链企业利益的均衡,进而不断提高电视业务的创新能力、补齐其在线下渠道、产品能力上的短板,这才是小米电视业务实现销量和利润同步提升的关键。

评论