界面新闻见习记者 | 郁娟

美国石油巨头埃克森美孚官宣收购本土页岩油气巨头,油气行业20年最大并购案诞生了。

10月11日晚,埃克森美孚宣布以595亿美元(约合4343亿元人民币)的总价,与美国页岩油气公司先锋自然资源(PXD.纳斯达克,下称先锋公司)达成意向收购协议,折合每股收购价253美元。

这是埃克森美孚自1998年750亿美元合并美孚公司以来的最大金额出手。交易若达成,也将成为全球油气行业近20年来的最大并购案。

该并购为全股票交易。根据协议,先锋公司股东每股将获得2.3234股埃克森美孚股票。交易预计2024年上半年正式完成。

埃克森美孚在当天美股开盘前宣布了这一消息。消息公布后,埃克森美孚股价开盘下跌3.3%,收盘价相较前一日下跌3.6%,先锋公司收盘价相较前一日微涨1.4%。

先锋公司是目前美国主要石油产地二叠纪盆地最大的油气生产商之一。交易完成后,埃克森美孚在美国主要石油产地二叠纪盆地的产量将增加一倍以上,达到130万桶石油当量/日,到2027年将增加到约200万桶/日。

收购还将帮助埃克森美孚降低上游产品的供应成本并缩短产出周期。

埃克森美孚预计,先锋公司资产的供应成本低于每桶35美元。收购其资产后,埃克森美孚2027年的短周期石油产量将占上游总产量的40%以上。埃克森美孚称,这“使公司能更快地响应需求变化,并更好地捕捉价格和销量的上涨空间”。

这笔交易也将使埃克森美孚成为二叠纪盆地的最大油气生产商,将进一步巩固其在非常规油气资产方面的领先地位。

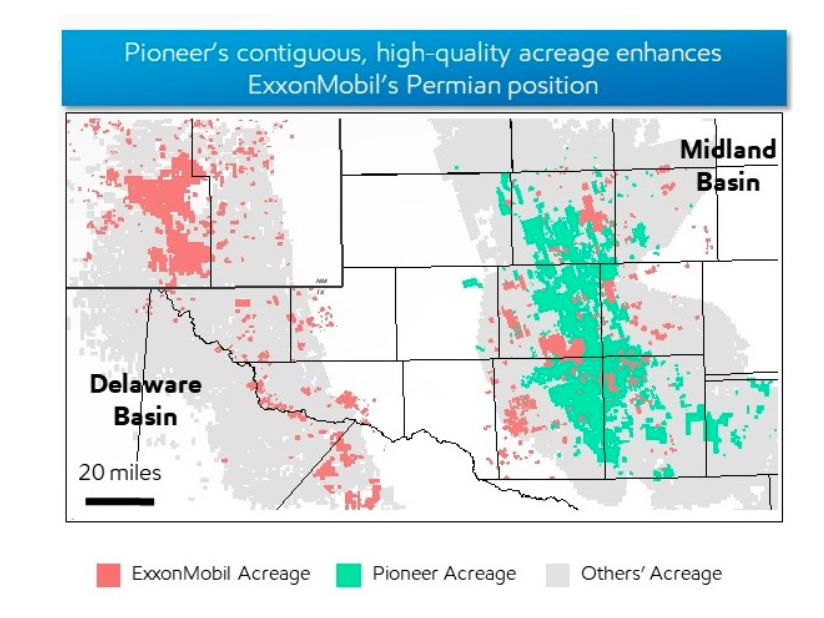

二叠纪盆地横跨美国德克萨斯州西部、新墨西哥州东南部,富含页岩油气资源,目前仍有大量未开采土地。根据德克萨斯州政府网站援引数据,二叠纪盆地提供了美国40%的石油产量和15%的天然气产量。

根据英国《金融时报》援引加拿大皇家银行数据,收购前,先锋公司占据该盆地油气总产量的9%,埃克森美孚占6%。

埃克森美孚称,交易将使埃克森美孚在该盆地的产地面积扩大一倍以上。先锋公司曾拥有85万英亩土地,埃克森美孚拥有57万英亩。“先锋公司拥有的油田面积高度连续,为部署我们的技术、提供运营和资本效率以及显著提高产量,提供了更多机会。”埃克森美孚首席执行官Darren Woods在新闻稿中表示。

根据《华尔街日报》、《路透社》等报道,业界人士及分析师均认为,埃克森美孚的该笔收购有潜力触发美国油气行业的并购浪潮。

根据公告,上述每股交易报价较当地时间10月5日晚《华尔街日报》首次报道该交易消息前先锋公司未受干扰的收盘价,溢价约18%,较10月5日前三十天的平均成交价溢价9%。

Darren Woods在接受路透社采访时表示,预计交易不会在政府反垄断审查受到障碍。

《华尔街日报》此前曾报道称,该笔收购存在无法达成的风险,原因是已有股东对该笔交易表达了保留意见。

评论