界面新闻记者 |

10月11日,北斗星通(002151.SZ)收重组问询函。

据北斗星通9月20日披露的《重大资产出售报告书(草案)》,公司全资子公司北斗星通(重庆)汽车电子有限公司(以下简称:重庆北斗)拟以现金方式向交易对方北京华瑞世纪智联科技有限公司(以下简称:华瑞智联)出售孙公司北斗星通智联科技有限责任公司(以下简称:北斗智联)15%的股权,作价2.53亿元。

交易完成后,北斗星通间接持有的北斗智联股权从33.21%降低至18.21%,北斗智联不再纳入公司合并报表范围。

据了解,北斗星通的主营业务涵盖卫星导航、无线通讯和汽车智能网联三个行业领域,而北斗智联主要负责汽车电子业务板块。在本次资产重组完成后,上市公司将剥离汽车电子业务。

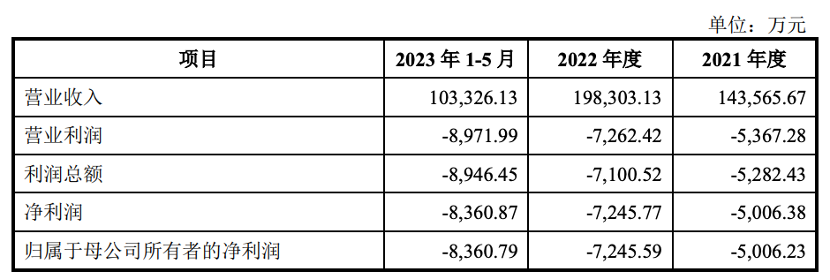

界面新闻注意到,北斗智联业绩连年亏损是导致其被出售的主因。自2021年以来的近两年半的时间里,其已合计亏损超2亿元。与此同时,上市公司北斗星通2021年业绩尚为正增长,到2022年、2023年上半年便接连下滑。

不过,在标的公司持续亏损情况下,北斗星通却能“溢价”出售。本次交易评估结果的合理性、交易对手的履约能力被深交所问询。

拟剥离亏损资产

在重组问询函中,深交所首先对于出售标的资产对上市公司的经营影响提出疑问。

财务数据显示,北斗星通2023年1-5月营业收入、归母净利润分别为15.60亿元、-3803.23万元;本次交易完成后,公司剩余业务2023年1-5月营业收入、净利润分别为5.32亿元、-2926.61万元,其中营业收入大幅下滑。

对此,深交所要求结合标的资产所处行业情况、市场份额、业务特点、经营前景、财务状况、盈利能力,以及与上市公司其余业务的协同性等因素,说明出售标的资产的原因,本次交易是否符合“有利于上市公司增强持续经营能力”的规定。

据了解,北斗智联成立于2019年6月,最初注册资本为5000万元,由重庆北斗100%持股。而后在2019年-2022年经历四次增资、三次股权转让后,注册资本增至7.48亿元,重庆北斗持股比例随之降至33.21%。本次收购方华瑞智联于2022年6月入股,目前持股25.57%。

这意味着,本次交易完成后,上市公司持有北斗智联股权降至18.21%,华瑞智联持有北斗智联股权升至40.57%。北斗智联不再纳入北斗星通合并报表范围。

界面新闻注意到,业绩连年亏损及大量的资金投入需求是导致北斗智联被剥离的主要原因。

自成立以来,北斗智联主要从事汽车智能网联业务,包括智能网联汽车电子产品的研产销。2021年、2022年及2023年1-5月,北斗智联归母净利润均为亏损状态,且亏损金额逐年增加,前述报告期合计亏损2.06亿元。

而在上述时期,上市公司北斗星通业绩退步明显。2021年、2022年及2023年1-6月的归母净利润分别为2.03亿元、1.45亿元及0.41亿元,同比分别变动约38%、-28%及-54%。

北斗星通也在报告中坦言,“北斗智联主要产品为汽车智能座舱电子产品,在技术与产品、认证与注册、客户与渠道方面,具有较强的市场优势。但面临着汽车电子行业的激烈竞争,标的资产业务开拓研发提升均持续需求大量资金,对上市公司持续资金投入构成压力,且最近三年标的资产一直处于亏损。”

“与此同时,标的资产尚处于投入发展阶段,最近三年经营业绩持续为负,对上市公司整体业绩表现也构成不利影响。”

值得一提的是,根据公告,在收益法评估模型下,预测北斗智联净利润将于2026年扭亏、2030年进入稳定期,2026年-2028年分别盈利5196.51万元、1.63亿元、2.27亿元。而在此之前的2023年6-12月、2024年、2025年还将继续亏损5681.68万元、1.13亿元、980.54万元。

这意味着,若北斗星通此时不出售北斗智联,其在之后的两年半或仍将来带亏损超6600万元,直至2026年带来盈利的“果实”。

深交所追问溢价合理性、收购方履约能力

除上述情况外,深交所还对于本次交易评估结果的合理性、交易对手的履约能力等提出质疑。

本次交易选取市场法评估结果作为评估结论。截至评估基准日2023年5月31日,北斗智联股东全部权益的评估价值为16.39亿元,较账面净资产8.45亿元增值7.95亿元,增值率94.09%。

对此,深交所要求北斗星通结合标的资产经营业务特点、市场可比案例情况等,说明本次交易最终选取市场法评估作价的合理性等。

令人不解的是,在标的资产持续亏损情况下,作为上市公司非关联方的华瑞智联为何还要“溢价”增持?

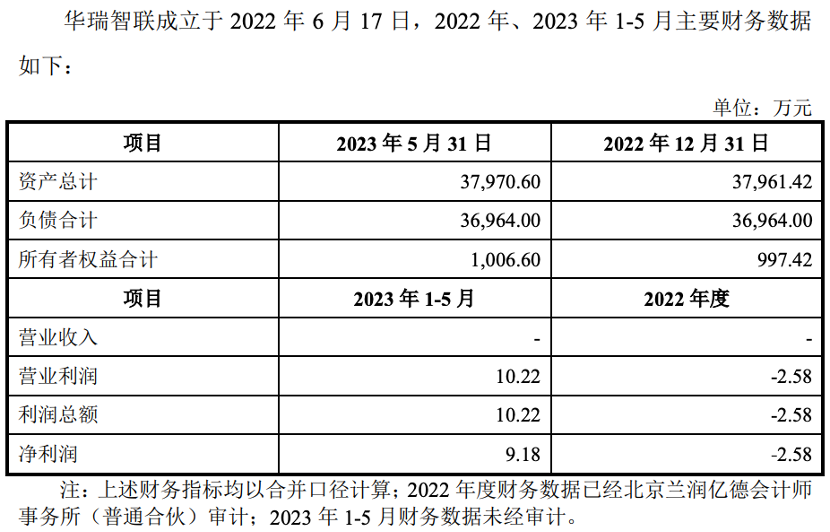

界面新闻注意到,华瑞智联本就是为投资北斗智联而设立,由自然人陈立庚、陈立兴分别持股55%和45%,其在2022年6月刚成立时便对华瑞智联进行增资,成为其股东之一。“自成立以来,华瑞智联暂未开展其他运营业务,暂未产生其他经营性收入。”

再来看华瑞智联的支付能力。截至2022年末,华瑞智联的流动资产998.42万元、流动负债3.70亿元,所有者权益合计997.42,而本次交易对价为2.53亿元。深交所要求补充披露交易对方华瑞智联购买标的资产的资金来源、履约能力以及相关履约保障措施。

此外,在重组问询函中,深交所还对北斗星通对于北斗智联及其子公司的2.53亿元存续担保的后续安排;北斗星通此前与北斗智联与其财务投资人股东、华瑞世纪签订的《股东协议》中“约定的回购触发事件”的具体情形等发问。

根据要求,北斗星通需要在2023年10月25日前就上述问题作出书面说明并向深交所报送有关说明材料。

评论