界面新闻记者 |

时隔半年,险资又来举牌上市公司了。

10月17日,中国保险业协会发布了阳光人寿举牌天图投资(01973.HK)的披露公告。

公告称,阳光人寿认购天图投资IPO股份,认购股数为1205万股,占天图投资香港流通股的6.95%,占公司总股本的1.74%。

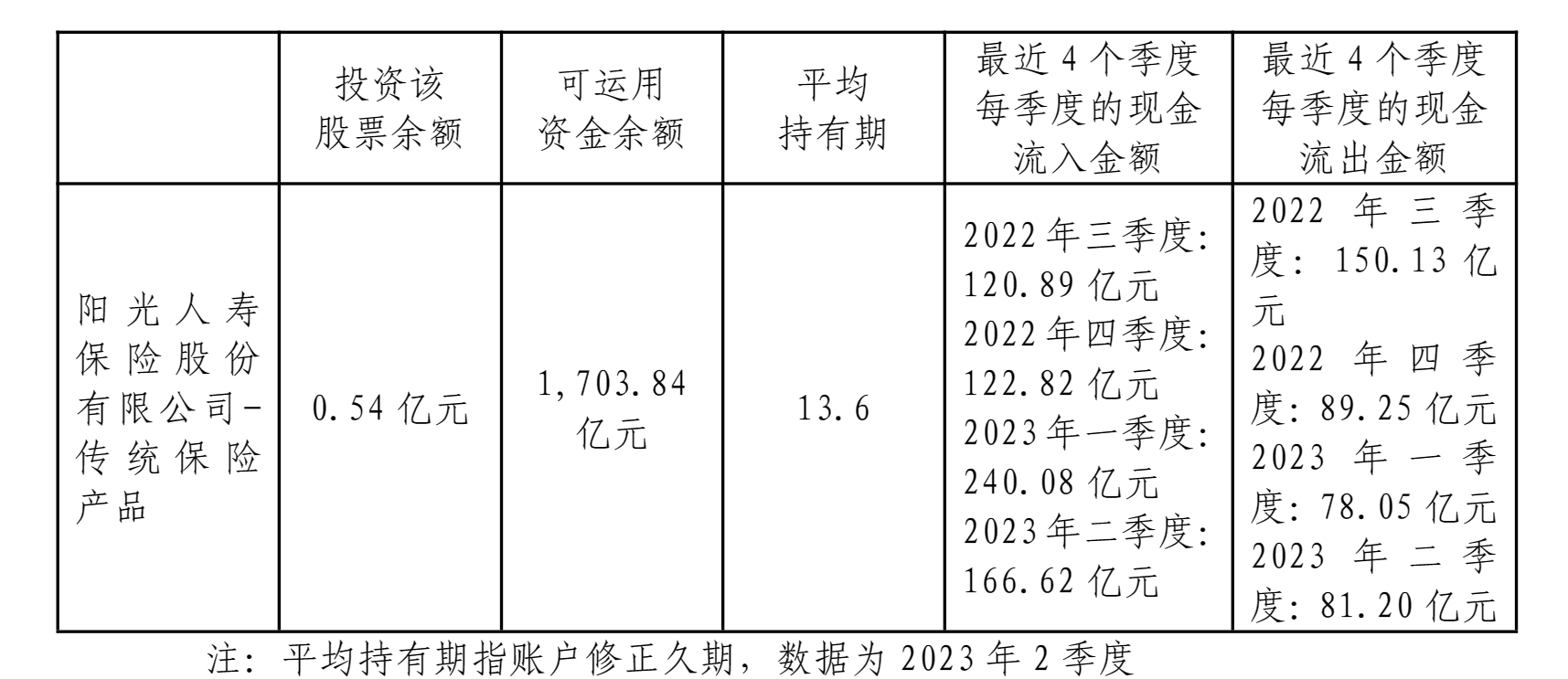

阳光人寿表示,本次交易为参与天图投资于香港证券交易所IPO投资。截至2023年10月6日,公司投资该股票的账面余额为0.54亿元,占公司二季末总资产(4228.06亿元)比例为0.013%。

据了解,天图投资为一家专注于中国消费领域的私募股权投资机构。公司于今年10月6日在港交所上市,为港股市场首家内地创投机构,过往投资案例遍及飞鹤、奈雪的茶、周黑鸭、小红书、茶颜悦色、百果园、八马茶叶等众多消费项目。截至2023年3月31日,公司总资产管理规模为人民币255亿元。

另据阳光人寿披露,截至2023年10月6日,公司权益类资产账面余额为908.66亿元,占公司二季末总资产(4228.06亿元)比例为21.49%。

今年以来,险资“举牌”上市公司重回大众视野,尽管距离上一次险资举牌已时隔半年,但年内中保协披露的险资动态已累计9条,共计发生6次举牌。举牌积极性远超2021年(举牌1次)和2022年(举牌4次)情况,同时举牌总耗资11.23亿元也即将追平2022年全年水平(14.75亿元)。

界面新闻此前报道,2022年四次举牌中两次为被动举牌,并不涉及险企出资,分别为前海人寿被动举牌宝新置地(0299.HK)和泰康人寿被动举牌京新药业(002020.SZ);另外两起主动举牌则分别为中国太保参与天齐理业港股IPO以及太平人寿增持工商银行港股,增持金额分别9.19亿元和5.57亿元人民币。

而年初至今的6起险资举牌行为全部为主动举牌,被举牌的A股和H股各有三只。

其中,年初两笔相继创新年内最大单笔投资。先是中国人寿参与A股上市公司万达信息(300168.SZ)定向增发,战略性获配7752万股,持股占比从18.17%上升至20.32%,总交易金额高达6亿元;同月,阳光人寿又斥资4.10亿元认购首程控股(0697.HK)配股2.53亿股。

此后,太平洋寿险、长城人寿又相继“扫货”光大环境(0257.HK)、浙江交科(002061.SZ)、中原高速(600020.SH)三只个股;此次阳光人寿则是二次出手举牌港股上市公司。

国家金融监督管理总局披露,截至2023年8月末,保险资金运用余额已达26.97万亿元,较2022年末提升7.65%。其中,股票和证券投资基金运用余额3.49万亿元,较期初增长9.66%。

增长的数据背后是年内险资不断加快的权益市场投资节奏。

中信保诚人寿总经理、党委书记赵小凡近期发文称,新形势下,(险资)权益投资的重要性日益凸显。一方面,在长期利率中枢下行、信用风险逐渐加大的市场环境下,权益投资在实现长期收益目标、优化资产配置结构、有效支持保险保障方面的作用越发不可或缺;另一方面,在中国经济转型发展的关键时期,权益投资可以发挥保险资金优势,为实体经济提供长期稳定的优质资本,在助推经济转型、支持科技创新、助力资本市场稳定发展等方面发挥着越来越重要的作用。

而在保险资管协会召开的“2023年二季度保险资金运用形势分析会”上,国寿资产党委委员、副总裁于泳也表示,看好2023年下半年权益资产配置价值。从各投资品种而言,A股较低的估值已经隐含了过低的增长预期,下半年市场存在预期修正带来的震荡回升机会;港股估值在全球处于底部,未来随着中国增长预期的回升、美联储加息步伐的停滞、人民币币值的走强,也存在系统性的投资机会。

评论