文 | 子弹财经 段楠楠

编辑 | 冯羽

作为山西省大型工程服务商,山西省安装集团股份有限公司(以下简称“山西安装”)志在推动公司登陆资本市场。9月29日山西安装向联交所递交了招股说明书,计划在港交所主板上市。

此次递表,并非山西安装首次递表,早在2022年6月29日山西安装便向联交所首次递交招股说明书,但由于未在规定时间内通过聆讯,山西安装首次递表以失败告终。

2023年3月29日,山西安装再度向港交所主板发起冲击,但仍未能成功登陆港股。此次IPO是山西安装不到1年半的时间内第三次递表。

作为以能源建设为主的工程企业,山西安装目前正在转型发力新能源工程业务。此次IPO,公司募资投向也是用于光伏、风电等新能源项目建设。

但面对激烈的行业竞争,山西安装未来能否成功转型,在新能源发展浪潮中分得一杯羹?

1、业绩下滑叠加港股发行遇冷,山西安装上市难度大

山西安装最早可追溯至1952年,公司前身是建工部第八工程局第二安装公司,是国内最早从事工程设备安装的企业之一。

1989年为了加强企业管理,公司注册成全民所有制企业,2012年公司由全民所有制企业改制为有限责任公司。

2021年为了登陆资本市场,公司进一步改制成为股份有限公司,并正式更名为山西省安装集团股份有限公司。完成股份制改革后,山西安装正式把目光投向资本市场,并在2022年6月和2023年3月两度向港交所主板发起冲击,但均未成功。

算上此次递表,山西安装已经三度递表。不过由于港股2023年表现并不理想,投资者对于港股上市企业投资热情大幅降低,赴港上市企业和募资金额较前两年都有明显下滑。

Wind数据显示,2023年1-8月港股市场累计37只新股上市,募资总额略超200亿港元,仅为2022年同期的34.5%。

在港股整体发行遇冷影响下,三度递表的山西安装想要成功上市并不容易。加之近几年山西安装业绩表现并不理想,更为公司上市蒙上一层阴影。

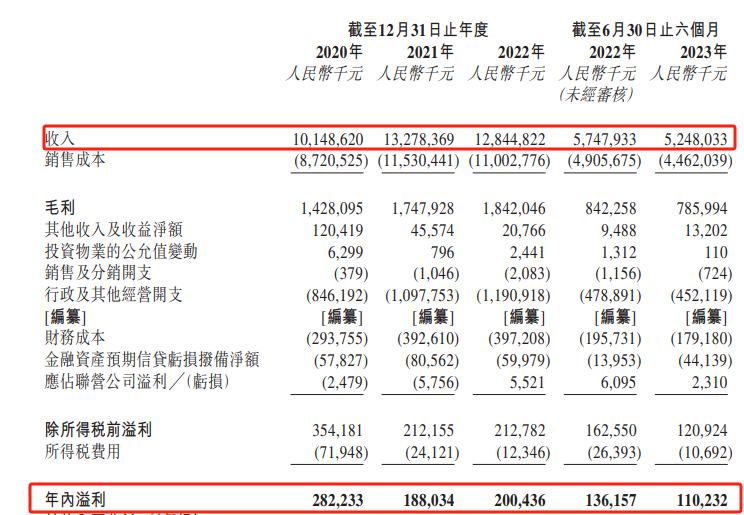

招股书显示,2020年至2022年(以下简称“报告期内”)公司收入分别为101.49亿元、132.78亿元、128.45亿元。同期公司利润分别为2.82亿元、1.88亿元、2亿元。

图 / 山西安装招股书

山西安装第一版招股说明书显示,2019年山西安装利润高达3.96亿元。三年时间内,公司利润几乎腰斩。

对于公司利润大幅下滑,山西安装表示,主要因为近几年公司研发成本和融资成本增加所致。由于山西安装经营主要以项目承包为主,部分项目在初期需要承包方自行投入资金。

为了扩大经营,公司不得不向银行及其它金融机构大量借款,导致银行借款规模快速上升,公司财务成本快速走高。

2019年山西安装财务成本仅为1.80亿元,到2022年增长至3.97亿元。同期,公司研发成本也从3.24亿元增长至6.79亿元。

大量借款带来的好处是公司收入增长。山西安装收入从2019年的88.26亿元增长至2022年的128.45亿元。但公司收入的扩张并未带来利润的增长,相反由于高昂的利息支出导致公司利润出现下滑。增收不增利也反映出企业不健康的经营状态。

近期山西安装的收入增长更是呈现疲态。2022年公司收入同比下滑3.26%,2023年上半年公司收入同比下滑8.7%,利润同比下滑19.04%。

仅从近几年经营结果来看,公司借款扩张的经营策略显然失败。而在港股发行遇冷的背景下,公司业绩不理想一定程度上会影响到山西安装的估值以及上市前景。

2、贸易应收款项质量下降,公司坏账风险加大

如果说山西安装财务成本增加是公司利润减少的直接原因,那合作方的大量欠款则是公司利润减少的根本原因。

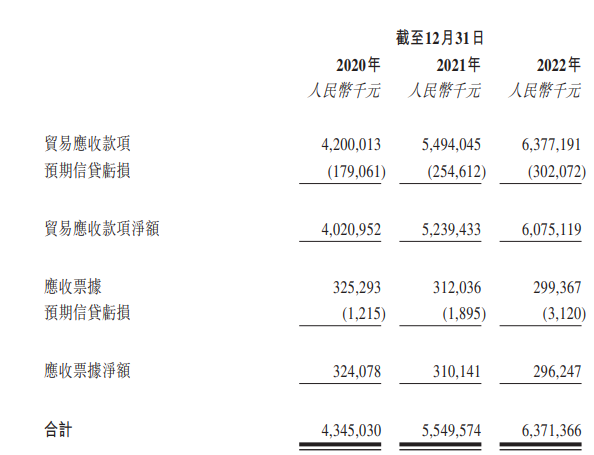

数据显示,2020年至2022年12月31日,山西安装贸易应收款项及应收票据总额分别为43.45亿元、55.50亿元、63.71亿元,山西安装应收账款及应收票据余额逐年走高。

图 / 山西安装招股书

合作方大量占用公司资金,山西安装为了持续经营不得不向银行及其它金融机构贷款,导致公司财务成本快速上升。

另外,贸易应收款项及应收票据的增加,使得山西安装坏账金额大幅上升。2020年至2022年,公司就贸易应收款项分别计提了1.79亿元、2.55亿元、3.02亿元亏损,分别占公司贸易应收款项总额的4.3%、4.6%、4.7%。同期公司应收票据产生的亏损金额分别为120万元、190万元、310万元。

2023年上半年,公司贸易应收款项坏账金额进一步上升至3.4亿元,占贸易应收款项总额比例进一步上升至5.4%。

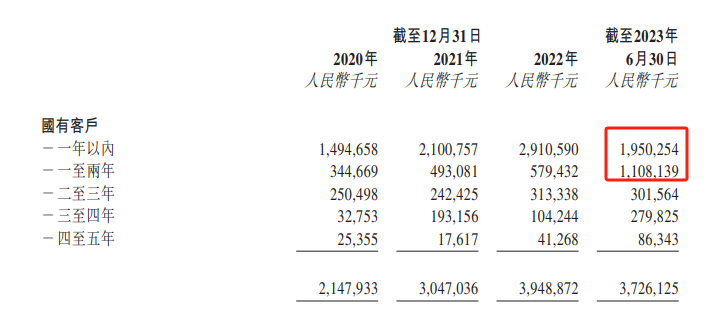

从山西安装披露的数据来看,公司贸易应收款项有进一步走坏的趋势。按账龄计算,公司国有客户一年期贸易应收款项余额从2022年底的29.11亿元下滑至2023年上半年的19.50亿元。

而一至两年贸易应收款项则由5.79亿元上升至11.08亿元。三至四年贸易应收款项余额则由1.04亿元上升至2.80亿元。非国有客户贸易应收款项账龄也面临同样问题,坏账比例最低的一年内短期贸易应收款项余额出现下滑,坏账比例较高的一至两年及以上账龄的贸易应收款项余额在上升。

图 / 山西安装招股书

除此之外,公司贸易应收款项及应收票据周转天数也从2020年的140天上升至2023年上半年的217天。以此来看,山西安装坏账金额有可能进一步增加。

对于公司贸易应收款项账龄恶化,山西安装在招股书中表示,公司已经加大了贸易应收款项的回款力度,包括委托第三方收债人与债务人联络以分期结清贸易应收款项等措施。

而在过往期间,由于未能收回账款,山西安装客户还上演以房抵债的“戏码”。招股书显示,截至2023年6月30日,山西安装客户已经累计向公司转让了94项物业。

但由于贸易应收款项数额巨大,且付款方来自各行各业,以房抵债并不能完全解决公司庞大的贸易应收款项难题。

面对庞大的贸易应收款项,山西安装坦言,倘若公司无法全数及时收回公司贸易应收款项,将对公司现金流和财务状况造成不利影响。

此外,公司原材料、劳务成本也依赖于公司贸易应收款项回款。如果客户违约或者不能及时付款,导致公司无法按时支付供应商款项,将对公司经营产生重大不利影响。

3、行业竞争激烈,拥抱新能源收入不升反降

除贸易应收款项恶化外,「子弹财经」还发现山西安装身处高速成长行业却出现营收下滑的情形。从业务划分来看,山西安装业务主要分为专业工业工程、专业配套工程、其他工程三部分。

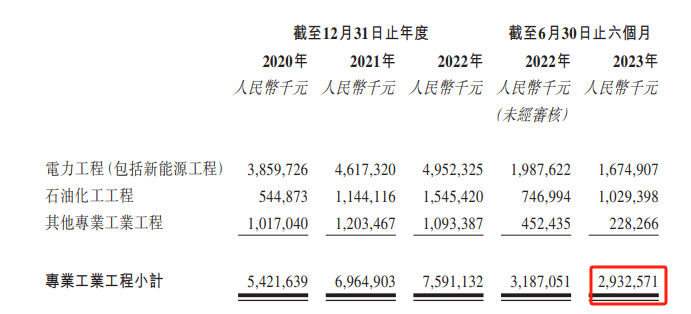

其中专业工业工程为公司核心业务,2023年上半年该业务实现营收29.33亿元,占公司收入比例为55.87%。专业工业工程又分为电力工程、石油化工工程以及其它工程三部分。

图 / 山西安装招股书

其中电力工程是该业务第一大收入来源,收入占比超过5成。山西安装电力工程主要包含火力发电、新能源发电(光伏、风力发电为主)、氢能发电等。

而无论是光伏发电还是风力发电,目前均处于高速成长当中。集邦咨询数据显示,2023年上半年我国光伏新增装机78.4GW,同比增长154%,风电装机为3.89亿千瓦,同比增长13.7%。

但在行业高速发展的背景下,山西安装电力工程业务收入不升反降。2023年上半年,公司电力工程实现收入为16.75亿元,较2022年同期19.88亿元下滑15.75%。

不过由于公司并未详细披露火力发电、光伏发电、风力发电收入详细占比,我们无从得知山西安装电力工程业务收入下滑的具体原因。

仅2022年山西安装风电、光伏合同金额就高达150亿元,以此来看公司光伏、风力发电在电力工程收入占比应当不低。在行业高速成长的背景下,山西安装电力工程业务收入不升反降反映出公司在新能源工程领域竞争力不强。

电力工程收入下滑也导致公司整体收入出现下滑,2023年上半年山西安装收入同比下滑8.7%。

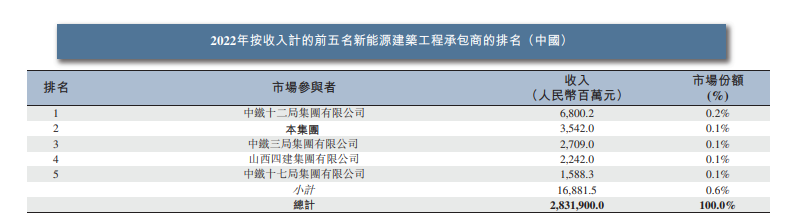

从行业角度看,新能源工程行业高度分散,根据弗若斯特沙利文披露的数据,2022年该行业参与企业超过5000家。2022年前5名市场参与者市场份额合计仅为0.6%,山西安装以0.1%市场份额位列行业第2。

图 / 山西安装招股书

在双碳发展背景下,山西安装也在推进绿色低碳转型,公司把光伏、风电工程建设当做公司新的发展机遇。

此次IPO,山西安装募资主要用途就是光伏和风电项目建设。不过2022年公司电力工程展现的收入增速放缓明显。在上市较为困难的背景下,山西安装利用现有资源能否抑制公司电力工程甚至是整体收入下滑,「子弹财经」将保持关注。

美编 | 倩倩

审核 | 颂文

评论