界面新闻记者 |

为做好企业债券发行审核职责划转相关工作,10月20日证监会就过渡期后转常规相关安排做出公告。公告从具体时间、转常规后企业债券受理审核注册以及转常规后企业债券登记托管、监管与风险防控等方面做出安排。

根据公告,企业债券发行审核职责划转过渡期至2023年10月20日结束。

转常规后的审核注册方面,围绕受理安排、项目衔接安排、审核注册安排和发行安排展开:

受理安排方面,企业债券的受理机构为北上深交易所,不再有预约受理环节。优化了企业债券的申报环节。

项目衔接方面,对于过渡期结束前已受理的企业债券项目,由中央结算公司和交易商协会平移交易所。对于过渡期结束前未受理的企业债券项目,发行人可自主选择一家交易所提交申请。

企业债的审核以及发行备案工作由交易所负责。过渡期结束前已完成注册的企业债券项目,由注册批复文件所列的交易所负责发行备案。

转常规后,企业债券登记托管、交易结算等安排总体保持不变,在交易所债券市场、银行间债券市场上市(挂牌)交易,由中国证券登记结算有限责任公司、中央结算公司提供登记托管结算等服务。

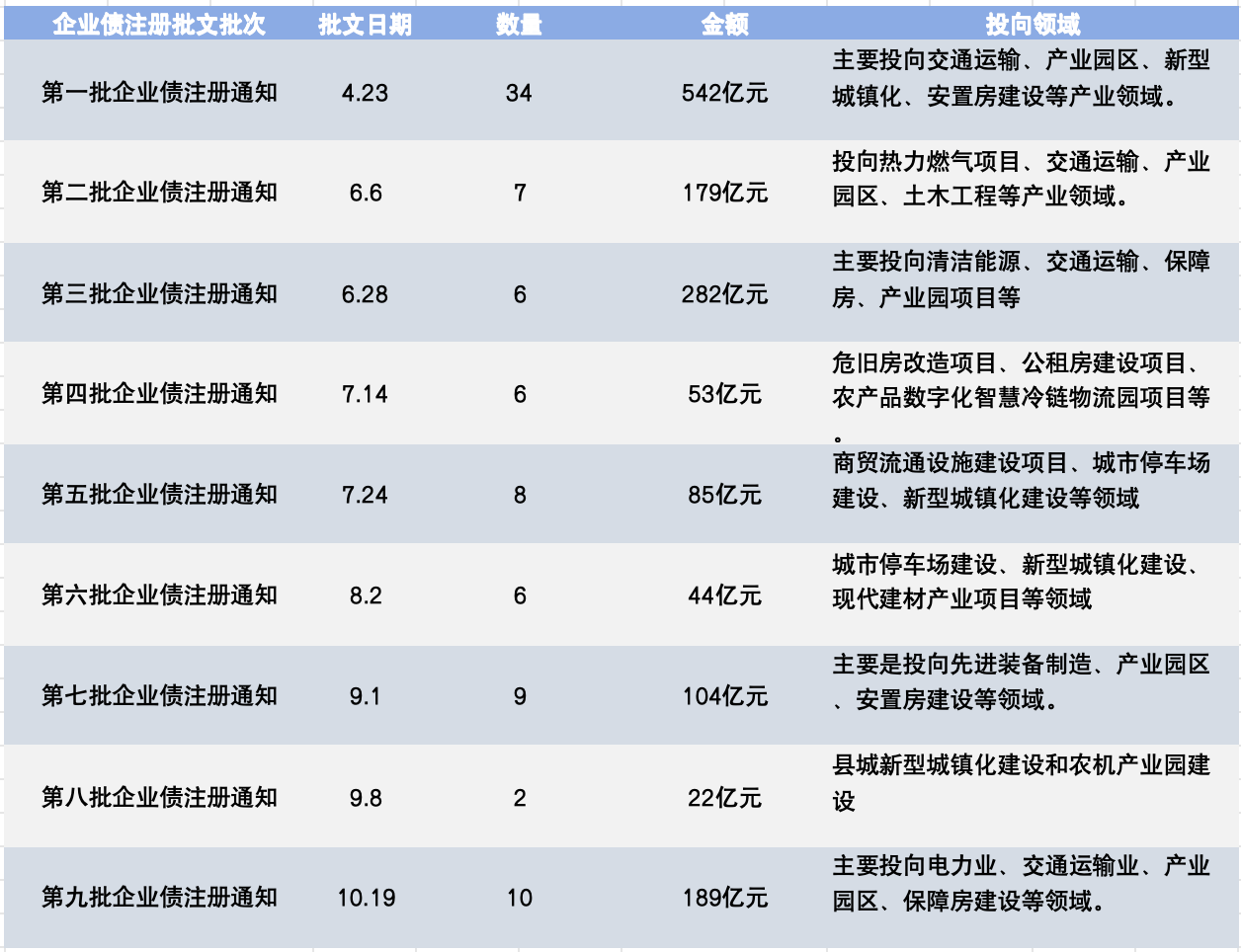

就在正式宣布过渡期结束之前,证监会刚刚公布了第9批企业债注册批文,这也是职责划转过渡期内的最后一批企业债注册批文。从4月21日职责划转过渡期开始,证监会在过渡期内共对9个批次、共计88单企业债项目履行了注册程序,募集资金合计超1500亿元。

界面新闻记者查询中国债券信息网发现,小微企业增信集合债券的申报随着过渡期接近尾声开启了“加速”模式。凭借着无需特定募投项目又可满足发行人补充流动资金需要的优势,小微企业增信集合债券也成为了近期申报受理最多的企业债品种。

在证监会宣布过渡期结束后,北上深交易所也纷纷发文发布了相关的业务规则,以平稳做好企业债券承接。

随着企业债划转过渡期的结束,证监会也正式发布实施了《公司债券发行与交易管理办法》(以下简称《管理办法》)和《公开发行证券的公司信息披露内容与格式准则第24号——公开发行公司债券申请文件》(以下简称《24号准则》)。

对比9月8日公布的《管理办法》和《24号准则》的征求意见稿,整体来说变化不大。值得一提的是,根据《24号准则》的征求意见稿,企业债券的申报需要省发改委关于募投项目的专项意见。正式文件中删掉了这一要求。

证监会表示,下一步,将指导各证券交易所、中国结算、证券业协会等持续做好企业债券全链条监管和服务工作,进一步深化债券市场功能,更好发挥债券市场服务实体经济高质量发展和支持重大战略、重大项目建设的作用。

评论