文 | 趣解商业 文晖 路途

作为新茶饮赛道开创者的奈雪的茶,这一次恐怕要被同行的小伙伴“嘲笑了”。自7月中旬开放加盟以来,业界对奈雪的茶扩张规模密切关注,没想到两个月之后,它却只交上了一张“4分的答卷”。

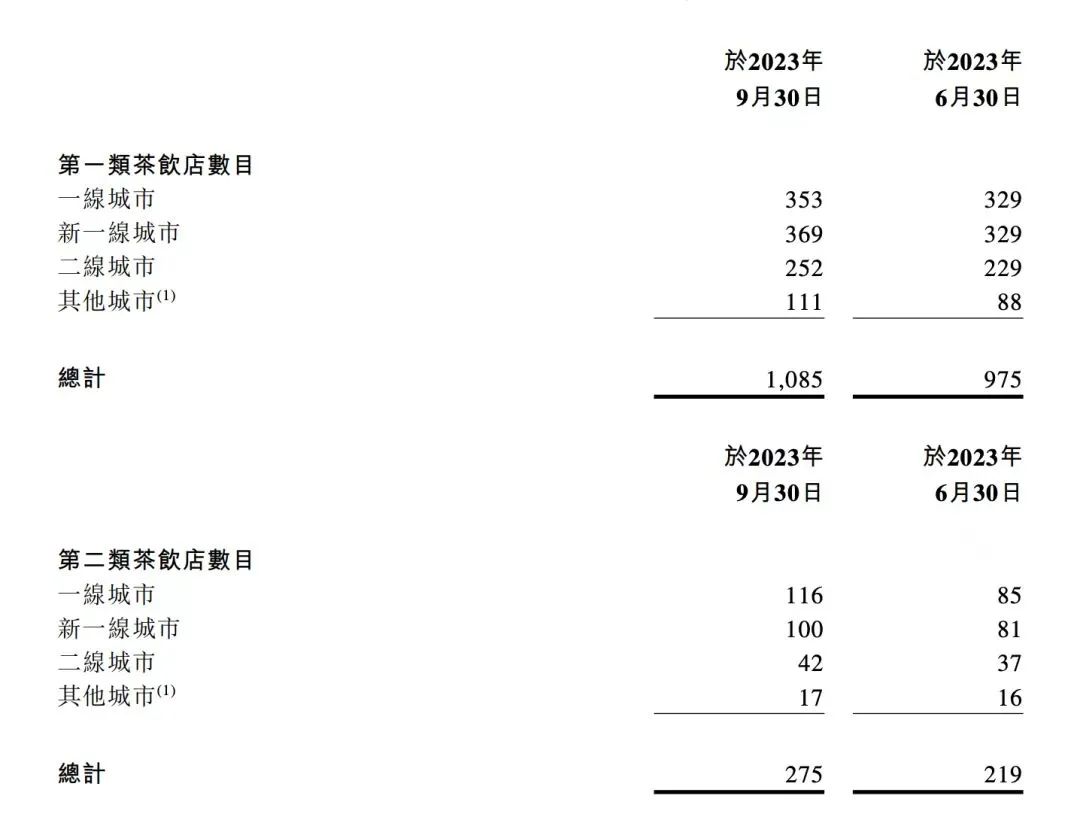

近日,奈雪的茶(02150)发布2023年第三季度运营情况。本次公告也首次披露了加盟店情况——截至9月30日,奈雪的茶共经营1360家店;加盟店方面,共经营4家,主要集中在中低线城市,位于华东宿迁、扬州、泰州等地。

图片来源:公告截图

对此,不乏“奈雪的茶加盟进展缓慢”“奈雪的茶下沉遇冷”等评论,而业界对奈雪的茶开放加盟后的成绩“失望”,原因也是显而易见——奈雪的茶“落后”同行太多了。

01.“中国茶饮第一股”变“老末”?

相比于奈雪的茶,行业其他品牌的扩张开展的风风火火。据窄门餐眼近两个月不完全统计数据显示,霸王茶姬、喜茶、茶百道、沪上阿姨、古茗、蜜雪冰城分别从9月初的2183家、2470家、7002家、7003家、8281家、25129家增加至截至目前的2513家、2770家、7598家、7311家、8435家、25489家,近两个月的增速分别为330家、300家、596家、308家、154家、360家。

单独分析几个品牌的加盟开店速度,相较奈雪的茶也是“遥遥领先”。

例如先奈雪一步开放加盟的喜茶,据其7月27日透露,经过半年多的发展,门店总数已突破2000家,进入超240个城市,除以直营形式在洛阳、赣州等多个城市持续开出新店外,喜茶已开业的事业合伙门店(加盟业务)突破1000家,并且自开放加盟业务后,近几个月来依旧保持每月1万份以上的申请量。

图片来源:窄门餐眼

窄门餐眼数据显示,截至8月18日,霸王茶姬门店数2087家,其中有1124家集中开于2023年。这相当于霸王茶姬的门店数量在2023年实现了翻倍增长。

今年冲击万店规模的古茗,在3-6月也迎来了开店高峰,四个月的时间,新开门店1091家。“趣解商业”查询窄门餐眼10月21日的数据显示,古茗的门店数量达到8435家。据悉,以上这两个品牌,几乎全部门店都是加盟店。

冲击IPO的两大茶饮品牌沪上阿姨和茶百道同样扩张速度极快。

截至10月21日,沪上阿姨门店数量已达7225家,遍布全国300多个城市。细看其发展历程可见,沪上阿姨的开店速度可谓是狂飙之势。从2013年到2019年,用了6年时间开到1000门店,但它突破2000家门店就只了1年,突破5000家门店就只了2年——2022年,门店数量就已达6000家。今年,沪上阿姨依然在持续疯狂开店的节奏,3-6月共四个月时间,开店1319家。

截至2023年8月,茶百道门店数量也已经达到了7117家。其中,加盟店达7111家,直营店仅6家,占比约为0.084%。从这一数据亦不难看出,其加盟扩张的速度之快。

综合分析来看,奈雪的茶(02150)这位“中国茶饮第一股”,竟成为了加盟扩张中的“老末”。

02.加入下沉之争,奈雪没得选择?

既然加盟的生意这么不好做,为何奈雪的茶突然做出了这样一个“艰难的决定”,直营做得好好的,硬要加入下沉市场的竞争呢?

首先,要归咎为难以忽视的市场趋势。据艾瑞咨询预测,2023年-2025年整个行业的市场规模增速分别为13.4%、6.4%、5.7%。整体来看,2023年整个茶饮赛道以规模为导向的竞争进一步加剧,无论是万店规模的头部品牌还是千店百店规模的中腰部品牌,都在加快速度抢占下沉市场。

图片来源:餐企老板内参

其次,奈雪的茶需要靠加盟模式,寻求自身的新突破。自成立以来,奈雪的茶便沉迷于“开店”,如与主品牌同期诞生的子品牌台盖,一度凶猛扩张,但2019年经历“滑铁卢”,此后几乎销声匿迹。2019年,首家奈雪梦工厂与全国首家鸡尾酒屋概念店“奈雪Bla Bla Bar”开业。2022年,梦工厂升级为奈雪生活,打造复合功能的艺文生活商业空间。

不仅如此,奈雪的茶曾经也试图通过降价、改名、联名,实现求新求变。2022年3月,奈雪的茶宣布大幅降价,推出9-19元的“轻松系列”鲜果茶,7月,推出最低价9元一杯的产品。同年,奈雪悄无声息的从“奈雪の茶”变身“奈雪的茶”,“NAYUKI”也变成了汉语拼音的“NAIXUE”。

此外,它也曾通过投资收购竞品,试图弥补弱势。2022年12月,奈雪的茶以5.25亿收购了乐乐茶85.08%的股份。此举虽然对营收贡献微乎其微,但以“加密华东市场”为主的乐乐茶恰恰弥补了奈雪在华东地区的弱势;同时,乐乐茶率先“试水”加盟业务,也算为其股东“身先士卒”。

“爱折腾”的“奈雪”也曾做过店型调整,其在7月14日的公告显示,当前几乎所有新增门店均为PRO茶饮店,且现有标准茶饮店将会在租约到期后陆续转为PRO茶饮店。侧面看,痴迷于第三空间和开大店的奈雪的茶,似乎终于意识到了大店模式对自己的拖累,正式开启“小店时代”。

然而,尽管不断升级迭代,但被资本推着跑的奈雪的茶,似乎并未完全构建起属于自己的护城河,仍在亏损的边缘挣扎。

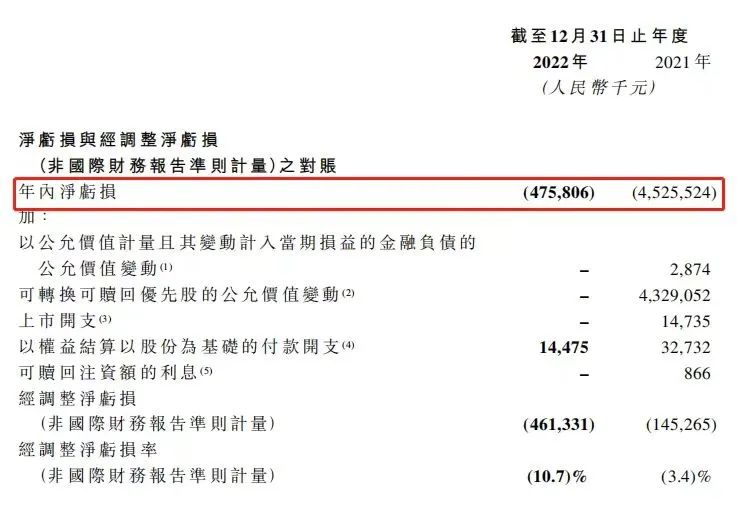

财报显示,奈雪的茶2018、2019年经调整的净利润分别为-5660万元和-1170万元;2020年虽然短暂实现了盈利,但2021年又再度亏损,并且亏损的数额还进一步扩大到了1.45亿元;2022年亏损更是高达4.61亿元。

图片来源:奈雪的茶2022年全年业绩公告

直到今年上半年,奈雪的茶才终于告别亏损。据其2023年中期业绩显示,上半年营收为25.94亿元,同比增长26.8%;门店经营利润达4.725亿元,同比增长141.6%;净利润为7020万元,实现同比扭亏为盈。

直营模式下的新茶饮,本就是一门“重资产”生意。原材料、场地租金、人工等刚性成本无法避免且难以压缩,这就造成了奈雪的茶发展多年,仍然非常难以盈利。而发展下沉市场的加盟,不仅可以帮奈雪的茶摆脱“重资产”投入,甚至还可以为其赚钱,这何乐而不为呢?

“趣解商业”查阅艾媒咨询《2023-2024年中国新式茶饮行业运行状况与消费趋势调查分析报告》显示,2022年中国新式茶饮市场规模为2938.5亿元,2023年将达到3333.8亿元,预计2025年市场规模可达3749.3亿元。

图片来源:艾媒咨询

面对前景如此广阔的市场,所有品牌都希望尽快实现“万店梦”,以星火燎原之势在新茶饮这个群雄逐鹿的市场撕开一道口子,自此成为优胜劣汰的赢家,奈雪的茶自然也不能例外。

03.两月仅4店加盟,是“佛系”,还是能力有限?

但尽管前景广阔,奈雪的茶仍然两个月仅开出4家加盟店,似乎不着急、甚至有点“佛系”,这是什么原因?

首先,最直接的原因,还是奈雪的茶树立了太高的“准入门槛”。在奈雪的茶的合伙人合作要求中,大部分条件与此前喜茶公布的合伙人要求基本相同,但比喜茶更为严苛的是:喜茶对流动资金的验资证明金额要求为100万,而奈雪的茶则要求在单店合作模式中,加盟商需提供150万元及以上流动资金验资证明或其他资产证明,区域合作的资金与资产证明金额则在450万元及以上。

图片来源:五味参考

此外,奈雪的茶加盟首次投入需花费近百万。加盟商需缴纳品牌合作费用6万元、开业综合服务费4万元、培训费3万元、保证金3万元,同时,设备及道具35万元起,装修费40万元起,首次配货费用7万元起。据不完全统计,上述费用总计超过98万元,且还不算房租、员工工资等日常支出。相比喜茶40.8万元、蜜雪冰城37万元的“加盟费”,综合来看,奈雪的加盟“门槛”显然更高。

除了投资是“别人”的两倍以上,奈雪的茶加盟店还很难快速回本。据公告等信息看,此次开放加盟合作的城市同样以低线城市为主,那么,在三、四线城市花一百多万投资一家奈雪的茶门店,要多久才能收回成本呢?奈雪给出的答案是一年半左右。

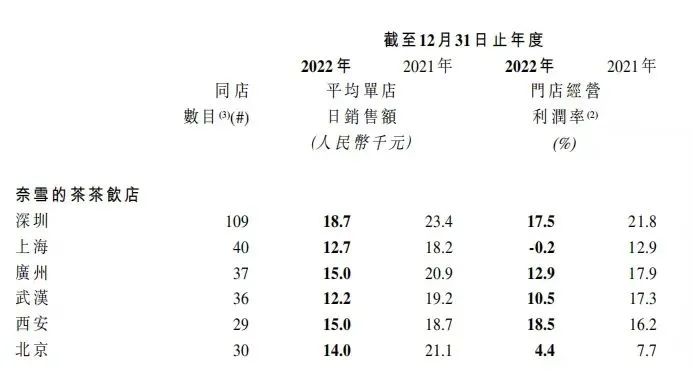

虽然官方预期不错,但结合奈雪的茶财报来看,其2021年、2022年每笔订单平均销售额分别为41.6元、34.3元,每间门店平均每日订单量分别为416.7单、348.2单;2021年、2022年门店经营利润为5.9亿元、4.7亿元,门店经营利润率为20.6%、11.8%。

图片来源:奈雪的茶2022年全年业绩公告

结合财报数据体现的门店经营效率,再考虑到加盟商可能遭遇人工、原材、房租上涨等不确定因素,按照整个茶饮行业扣除各项经营成本的单店平均净利率约为15%-20%推算,回本周期可能比官方说的一年半时间更长。

据“新消费日报”报道,其记者询问霸王茶姬、喜茶等招商负责人后,对方均表示回本周期在14个月内。再来看茶百道。按照茶百道给出的加盟条件,以一个40平米的店铺来计算,前期投入大概为40-60万元,品牌方面表示其毛利可达65%-70%,根据市场数据显示,加盟商平均可以在6-9个月内回本。

对标行业其他竞争对手就不难发现,奈雪的茶加盟店“综合性价比”不高,或许就是其两个月仅开出4家加盟店的直接原因。

且众所周知,加盟的本质是把整个“店”打包卖给加盟商,投资回报率才是加盟商关注的重点。奈雪的茶虽然已开放加盟,但如何短期内向加盟商证明品牌的盈利能力,及是否具备优于竞品的回本周期,这仍是其待完成的“功课”。

同时,下沉市场的茶饮渗透度远比想象中要深。在下沉市场,不仅仅是明星品牌,就连很多名不见经传的小品牌也已积累了成熟的消费群体,从商品生产到终端销售的商业链路已经非常完整。

但奈雪的茶,此前直营店多开在一线、二线城市居多,其品牌的经验更集中在大城市,一定程度上,对下沉市场还缺乏了解。尤其是目前,它还没有展现出能够匹敌下沉市场霸主们的供应链优势,这都让它的“下沉之路”显得更难走了些。

总的来看,如何在保护品牌价值不受冲击的同时,体面地“赚到”加盟商的钱,并在这个红海市场中胜出,奈雪的茶仍有很长的路要走。

参考资料:

1.《两个月开4店,奈雪加盟交卷》,坤舆商业观察

2.《奈雪的茶加盟业务进展缓慢 两个多月仅开出4家店》,中国商报

3.《“复制”蜜雪冰城,奈雪开价100万》,豹变

4.《奈雪“反对”奈雪,拥抱加盟》,新消费日报

评论