界面新闻记者 |

政策护航之下,“险资版ABS”延续了去年的发行热度。

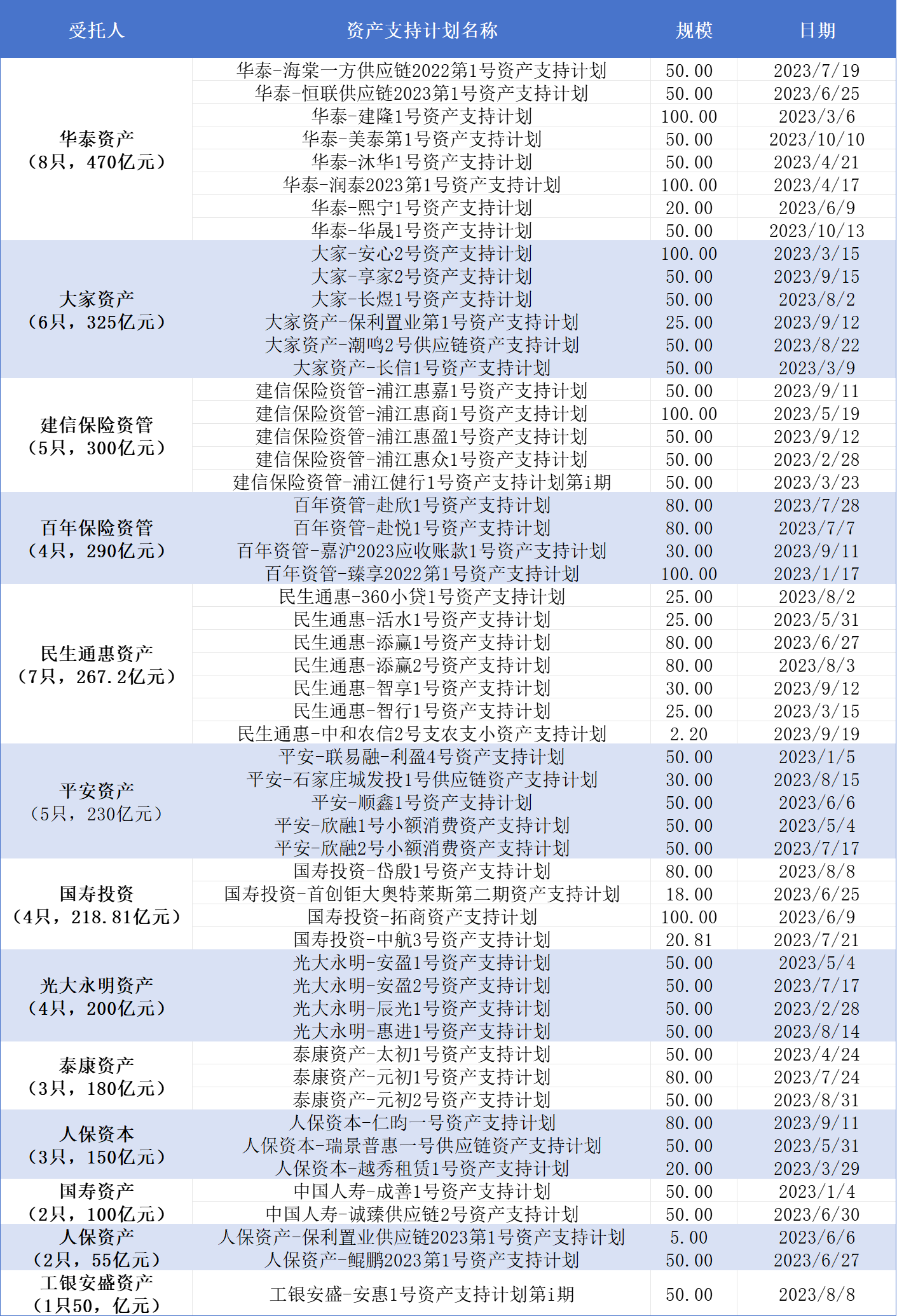

中保保险资产登记交易系统有限公司(下称:中保登)披露,今年以来,保险资产支持计划已登记54只,登记规模累计2836.01亿元,有望续创去年热度。2022年,中保登共注册通过65项资产支持计划,注册规模总计3044.93亿元。

就今年登记情况看,6月以来,资产支持计划登记数量明显提速。今年前5个月,中保登仅登记19只产品,合计规模1120亿元;6月至今则已有登记资产支持计划35只,规模合计1716.01亿元。

13家设立资产支持计划的机构中,华泰资产、大家资产、建信保险资管、百年保险资管、民生通惠资产、平安资产、国寿投资和光大永明资产年内累计登记资产支持计划规模均达到200亿元以上。

其中,华泰资产登记数量最多,累计登记规模也最大,8只合计规模470亿元;民生通惠资产登记7只,但合计规模267.2亿元,相对较小;百年保险资管平均单只规模最大,达到72.5亿元。

此外,百年保险资管、华泰资产、大家资产、建信保险资管和国寿投资登记的单只资产支持计划规模均为100亿元,为年内单只最大创设规模。

“主要是监管比较支持。”沪上一保险资管公司陈女士向界面新闻表示。

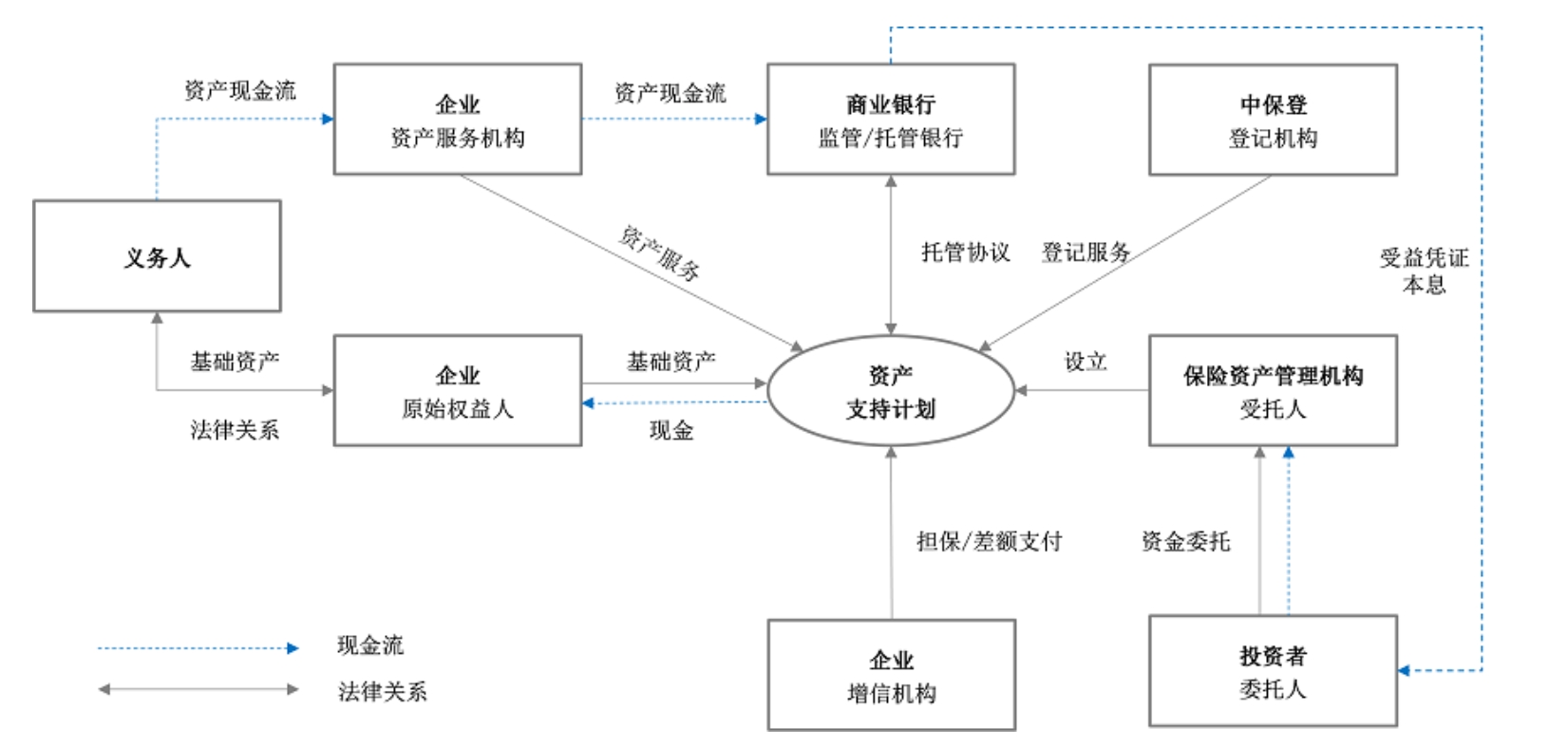

按照《资产支持计划业务管理暂行办法》的定义,资产支持计划业务,是指保险资管公司等专业管理机构作为受托人设立支持计划,以基础资产产生的现金流为偿付支持,面向保险机构等合格投资者发行受益凭证的业务活动。

由于资产支持计划本质为资产证券化的一种,因此也被称为“险资版ABS”,又因保险资管公司主要通过中保登开展上述业务,因此也有“保交所ABS”之称。

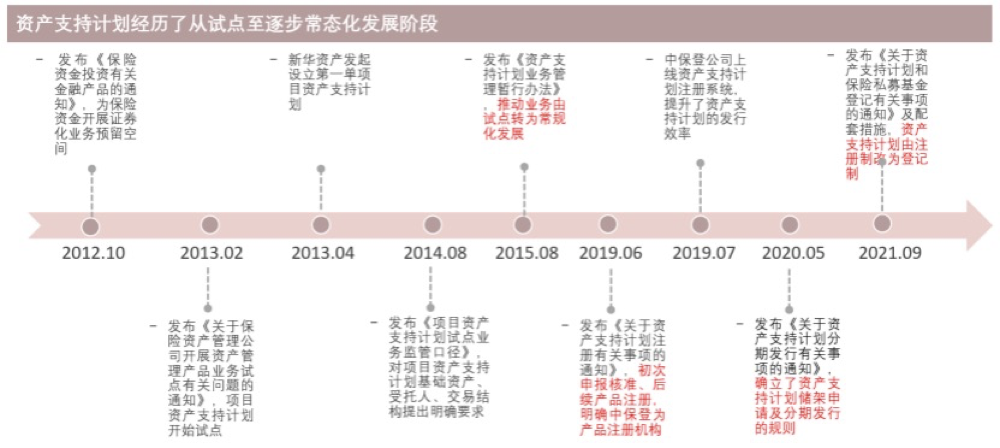

整体上,“险资版ABS”起步较晚,规模占比也低。《中国保险资产管理业发展报告(2023)》就显示,同期资产支持计划规模占保险资管公司各类业务总规模比重仅0.63%。

不过,伴随近年来政策端的持续发力,资产支持计划的发展已逐渐驶入快车道。2019年6月,原银保监会发文确立资产支持计划实行“初次申报核准、后续产品注册”制度;2021年9月,银保监会进一步将资产支持计划调整为“初次申报核准、后续登记制度”,注册制到登记制的改变,也大大提升了“险资版ABS”的发行效率。

中保登平台显示,从2019年(首单项目注册年份)到2022年,保险ABS注册单数分别为8单、24单、37单和65单;登记规模分别为115.01亿元、712.77亿元、1562.40亿元和3044.93亿元,登记呈现出爆发态势。

在增量经济走向盘活存量经济的大环境下,“险资版ABS”发展显著提速。

“资产支持计划作为一种新型融资工具,不仅能够盘活存量资产、助推经济结构和金融市场转型发展,也有利于降低企业融资成本、调整负债结构。”人保资本信用风险评估部严素华此前发文表示。

泰康资产副总经理、基础设施及不动产投资中心负责人李振蓬近期媒体接待会上也提到,资产证券化产品以具有稳定现金流特征的存量资产为基础而发行,其特征符合保险资金的投资需求,能一定程度上增厚保险资金的收益水平。

从底层基础资产来看,中保登要求,资产支持计划的基础资产主要涉及债权、收(受)益权及权益类资产。其中,债权包含金融及融资租赁债权、企业应收账款债权、不良资产重组债权、信托贷款债权等;收(受)益权包含高速公路、供水、供电等未来经营收益权、信托受益权、私募基金份额收益权等;权益类包含未上市公司股权。

需说明的是,根据监管定义,区别于在证券交易所挂牌交易的ABS(下称“交易所ABS”)定位为“标准化资产”,“险资版ABS”则被定义为非标资产。并且由于缺少挂牌转让平台以支持线上转让交易,业内也多认为“险资版ABS”流动性风险较高。

今年3月3日,中国证监会指导证券交易所制定《保险资产管理公司开展资产证券化业务指引》,优质保险资管公司获准管理人身份参与“交易所ABS”以及REITs业务。

10月13日,国寿资产、泰康资产、太保资产、人保资产、平安资管作为业内首5家保险资管公司拿到试点资格。

过往,保险资管公司只能以投资人身份参与“交易所ABS”以及公募REITs业务。此次首5家机构拿到试点资格后,保险资管则正式完成了ABS、REITs业务的全产业链参与。

人保资产在拿到试点资格后表示,作为资产证券化管理人及投资者的双重身份深度参与资产证券化业务,能更好地拓宽发展空间和产品结构,“非标+标”有机结合,可为客户提供多元化解决方案,提升保险资金的配置效率和效果。公司也将加大创新力度,布局优质资产,以高质量金融服务做好实体经济的服务支撑。

“险资以前就一直配过交易所ABS,现在保险资管又可以拿着管理人牌照,做一样的资产,还可以有管理费收入,一举两得。”此次接收采访的陈女士也表示。

评论