界面新闻记者 |

在历经三季度业绩跳水和大面积赎回后,财通资管姜永明退出了“百亿基金经理”之列。

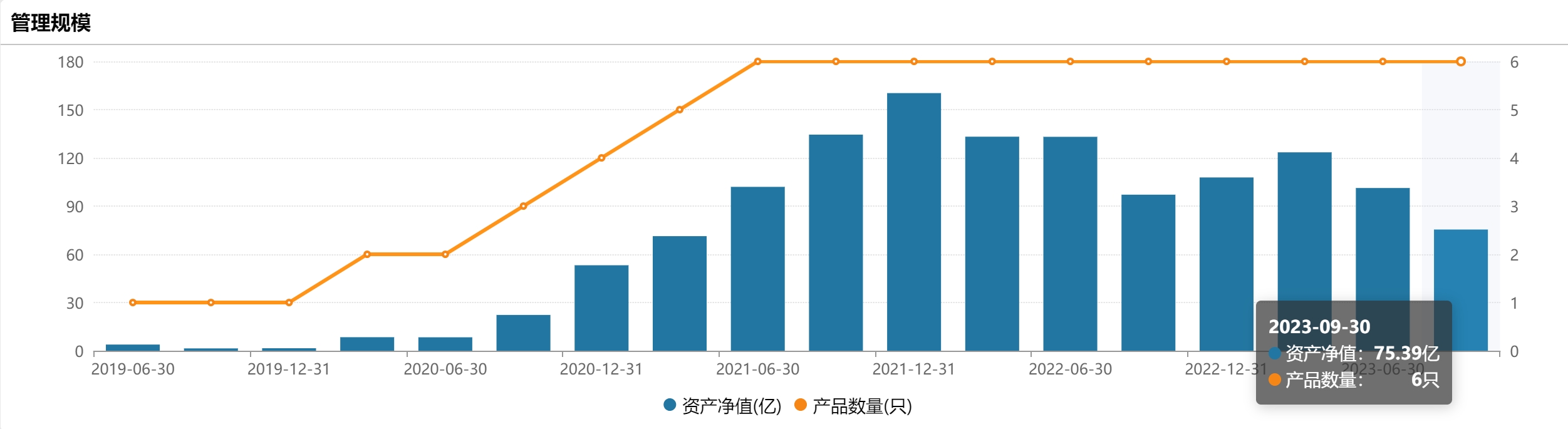

10月25日,财通资管姜永明在管的6只基金披露了三季报,姜永明管理的基金规模降至75.39亿元,较二季度末缩水25.83亿元。

就单只基金规模看,姜永明独管的最大规模基金产品财通资管价值成长已掉至30亿元之下;此外,其与包斅文共管的财通资管科技创新一年定开规模则降至10亿元之下,仅剩7.23亿元,为6只产品中基金规模最低。

报告期内,6只基金全部遭遇净赎回,财通资管价值成长、财通资管价值发现和财通资管科技创新一年定开净赎回份额均超亿份,分别达到3.13亿份、2.17亿份和2.42亿份。

今年三季度,A股主要指数悉数下跌,创业板指、深证成指分别下跌9.53%、8.32%,万得全A、沪深300分别下跌4.33%、3.98%。

姜永明在管的6只基金期内回报悉数告负,在公司权益类基金产品回报排名中表现垫底。

面对股市的持续下探,姜永明秉持着“越跌越买”的理念,对在管多只产品进行了补仓。

Wind显示,截至三季度末,仅姜永明与包斅文共管的财通资管科技创新一年定开股票仓位较二季度末出现下调,该基金也是姜永明管理的唯一一只股票仓位低于90%的基金;其余5只的股票仓位均有上浮,财通资管价值成长A、财通资管价值精选一年持有A和财通资管宸瑞一年持有A股票仓位均上调至94%,分别达到94.64%、94.18%和94.11%。

过往,姜永明素有“动态均衡派”之称,也即在市场过热的时候反其道而行之。在其偏爱的消费和科技两个行业上,姜永明时常在“科技打底,消费轮动”与“消费打底、科技增强”之间进行切换,三季度调仓亦不例外。

行业配置方面,制造业、信息传输、软件和信息技术服务业,以及住宿餐饮业依旧是姜永明重仓板块,三者占基金资产净值之比高达91.37%。

不过,报告期内,姜永明对信息传输、软件和信息技术服务业进行了一番权重下调,其余板块则以加权重为主。例如,制造业占净值比重较上期增加了1.41个百分点,采矿业和金融业较上期也增加不少,增幅均在0.6个百分点之上。

前十大重仓股中,姜永明对安井食品(603345.SH)、舍得酒业(600702.SH)、锦江酒店(600754.SH)三只消费股均进行了小幅加仓;而在科技股方面,对中兴通讯(000063.SZ)和广联达(002410.SZ)进行减仓,其中,中兴通讯(000063.SZ)占净值比重较二季度末下降达到1.02%。

“TMT延续弱势调整,传统经济在三季度受到了明显的支持,金融和地产板块表现亮眼,尤其是非银金融三季度涨幅领先,其次红利策略环境和供给侧因素下煤炭、石油石化、钢铁板块涨幅仅次于非银金融。”在三季报中,姜永明如此总结了市场板块方面的变动情况。

投资机会上,姜永明认为,今年的市场机会与过往行情发生了颠覆性变化,没有清晰的经济主线叠加较为宽松的流动性为主题投资提供了土壤。操作上,组合的整体配置思路不会发生大的变化,对目前持有的公司有信心等待价值回归。

展望未来,姜永明则提到“对接下来的市场整体保持乐观。”

在其看来,伴随着政策底逐渐明朗,重点需要跟踪经济复苏的斜率,当前温和复苏概率偏大,优先关注消费中的食品饮料、中游板块中的化工等,这些板块中的优质公司兼顾长中短期和成长价值,且大部分21年4-5月见顶后调整时间和幅度比较大,未来超额收益概率也比较大。其次,TMT里面寻找和经济复苏周期相关的,对智能制造、存储保持关注,以及消费电子当前正处于需求抬头,库存低位具备行情启动的条件。风格判断未来可能会从小盘回到核心资产。

评论