文|独角金融 付影 韩紫竹

编辑|付影

继富士康(也称“鸿海集团”)在广东、江苏遭到税务稽查后,鸿海集团旗下子公司工业富联(601138.SH)股价走势蒙上一层阴影。

石头入水激起一滩涟漪。10月23日,工业富联毫无悬念一字跌停后,10月24日该股继续下跌5.43%,收报13.76元/股。截至10月25日收盘,该股继续小幅下挫,收报13.54元/股,较前一交易日下跌1.6%。三个交易日市值蒸发200亿元,最新总市值为2690亿元。

图源:东方财富

2015年成立的工业富联,3年后就在上交所实现主板上市。2022年其营收就站上5000亿元的高点,达到5118亿元,净利润同比增长0.3%。从股价表现看,2023年7月14日其股价在盘中创出上市以来最高点27.26元/股后,随后该股股价震荡下跌,而工业富联的股价下跌,也意味着持股的基金机构短期内收益受损。

1、明星基金经理重仓工业富联

据富士康官网,49年前富士康在中国台湾成立,1988年开始在中国大陆投资,已经布局了35年之久。目前在大陆地区拥有40余个园区,高峰期拥有百万员工,产品范围涵盖消费性电子产品、云端网络产品、电脑终端产品、元器件及其他四大领域,是全球最大的电子科技智造服务商。目前富士康已有多家上市公司布局,包括工业富联、富智康集团、鸿腾精密、云智汇科技、讯智海、鸿海等。受有关富士康的税务、用地调查等消息影响,工业富联股价已经连续三天下跌。

公开信息显示,工业富联由鸿海集团旗下云计算、5G、工业互联网、智能制造等业务整合而成。2018年,公司通过发行新股和现金方式,在上海证券交易所实现上市。无论是“独角兽”、“工业互联网”,还是“科技第一股”,诸多标签傍身的工业富联,登陆A股后,即享受着高估值的礼遇。其上市首日开盘价为16.52元/股,上市首日市值高达3906亿元。

作为全球领先的高端智能制造及工业互联网解决方案服务商,工业富联的主营业务包括云计算、通信移动网络设备及高端精密结构件、工业互联网等领域。主要产品包括5g智能手机以及穿戴装置设备、高性能 AI 服务器 、工业机器人等。

不过,上市之后,工业富联的业绩并没有特别亮眼。据财报显示,2018年,工业富联的营收为4153.78亿元,净利润为169.02亿元。之后其营收规模一直在4000亿档位上徘徊,直到2022年,工业富联营收突破5000亿,但公司的净利润基本与2021年持平,为200.73亿元,同比增长0.32%。

进入2023年,工业富联的业绩依然没有明显起色。截至2023年6月末,工业富联的营收为2067.76亿元,同比减少8.21%;净利润为71.61亿元,同比增长4.21%,出现了增收不增利的情况。

不过,从扣非净利润来看,工业富联还是有很大进步的,2023上半年其扣非净利润同比增长18.3%至75.36亿元。这得益于全球AI(人工智能)算力市场持续爆发,工业富联通过优化产品结构提升了盈利能力。

工业富联在半年报中提到,全球经济环境不佳压抑消费需求,2022-2023年全球智能手机及穿戴装备迎来衰退,其中,2023年上半年全球消费性电子市场持续衰退。

今年,工业富联首次拿下AI芯片巨头英伟达的HGX AI服务器芯片基板的订单,而工业富联与英伟达合作已久,此前已拿到DGX AI服务器芯片基板订单,该公司由此也成为英伟达AI服务器芯片基板的最大供应商,占据超过50%的市场份额。

工业富联股票价格今年以来整体涨幅非常可观。今年2月底之前,该股长期处于7、8元左右,3月1日起还是每股9.61元,此后其股价开始了一波长达半年的震荡上涨。今年6月份后,工业富联股价站上了自上市以来的峰值,但最近三个月以来股价并不稳定,整体呈震荡下跌之势。

图源:雪球

如今,随着富士康被查,工业富联的股价更加震荡了。截至10月25日收盘,该股继续小幅下挫,收报13.54元/股,较前一交易日下跌1.6%。三个交易日市值蒸发200亿元,最新总市值为2690亿元。

10月18日,工业富联发布公告称,董事长郑弘孟基于对公司未来持续发展的信心和对公司价值的认可,提议公司通过集中竞价交易方式进行股份回购,回购股份的资金总额为2亿元至3亿元。

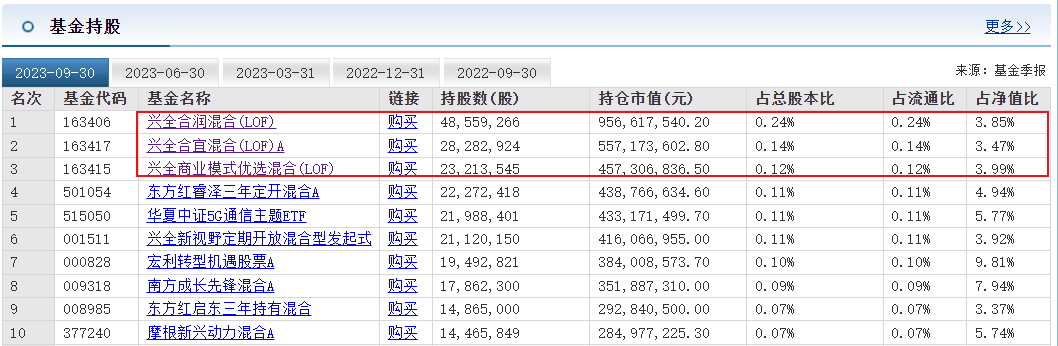

而工业富联的股价下跌,也意味着持股的基金机构短期内收益受损。据东方财富网数据,截至9月30日,持有工业富联前10的基金中,有三只来自兴证全球基金。分别为兴全合润混合(LOF)、兴全合宜混合(LOF)A、兴全商业模式优选混合(LOF),其持股数量分别为4855.9万股、2828.3万股、2321.3万股。

图源:东方财富

在这三只基金中,有两只是由兴证全球基金的明星经理谢治宇管理,分别为兴全合润混合(LOF)以及兴合合宜混合(LOF)A,兴全商业模式优选混合(LOF)则由百亿基金经理乔迁管理。

兴全合润混合(LOF)是2010年4月成立的,截至9月30日其资产规模为 244.24亿元,成立以来的涨幅为418.01%。2013年1月29日谢治宇加入兴全合润混合(LOF),与成立时的经理张惠萍共同管理该基金。8天后,张惠萍退出,谢治宇开始独自管理。在9年多的时间里,谢治宇创下了514.42%的任职回报,而这只产品也让这位80后的基金经理一战成名。2021年末,谢治宇的在管规模超900亿元, 其在管的兴全合润混合(LOF)还在同年荣获晨星(中国)2021年度积极配置型基金奖。

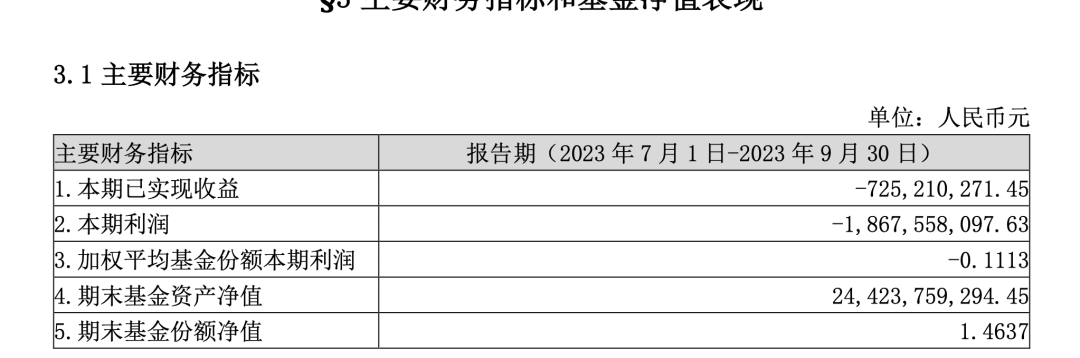

不过,近3年来兴全合润混合(LOF)的收益率出现了大幅亏损。据天天基金网数据,该产品近三年的收益率为-21.19%,而同类平均的收益率为-17.28%。今年以来兴全合润混合(LOF)的收益率为-12.21%,同期沪深300的收益率为-9.48%,同类平均的收益率-14.49%。据三季度报告显示,2023年7——9月,该产品亏损了18.68亿元。

图源:三季度报告

而兴全合宜混合(LOF)A目前由谢治宇和程剑共同管理,该产品是2018年1月23日成立的,截至9月30日其资产规模为147.97亿元,自成立以来的收益率为27.19%。

和兴全合润混合(LOF)的情况一样,该产品近3年的收益率出现大幅亏损。据天天基金网数据,兴全合宜混合(LOF)A近三年的收益率为-26.12%,同类平均收益率为-8.19%。并且,今年三季度兴全合宜混合(LOF)A亏损了8.2亿元。

工业富联为兴全合宜混合(LOF)A的第五大重仓股,占该基金资产净值的比例为3.47%。其中,有1.19%的股份因大宗交易购入目前处于流通受限情况。

图源:三季度报告

谢治宇在三季度报告中表示:分版块看,AI 相关应用虽在美国逐步丰富,全球服务器订单稳步增长,但国内的杀手级应用还在培育阶段,A 股 AI 芯片、服务器、光模块等股价弱势震荡。三季度维持了较高仓位,未来仍将坚持挖掘公司长期成长价值,不断寻找具有良好投资性价比的优秀公司。

重仓工业富联的还有兴全商业模式优选混合(LOF),该产品是2012年12月18日成立的,截至9月30日其资产规模为112.77亿元,成立以来的收益率为402.77%。据三季度报告显示,工业富联为该产品的第三重仓股,占基金资产净值比例为3.99%,其中有1.24%流通受限。

2、三季度增持2052万股,兴证全球3只基金亏了还是赚了?

根据东方财富网数据,截至9月30日,持有工业富联前10的基金中,兴全合润混合(LOF)、兴全合宜混合(LOF)A、兴全商业模式优选混合(LOF)分别持股4855.9万股、2828.3万股、2321.3万股。

而在6月末,前2只基金持股在50只基金中排名分别位列第1、2位,各自持有工业富联的股票数量分别为4829.4万股、2373.5万股,兴全商业模式优选混合(LOF)持股数量排在第17位,持股数仅为750万股,3只基金在三季度增持股票数量分别为26.5万股、454.8万股、1571.3万股。

值得一提的是,一季度,兴全商业模式优选混合(LOF)还是工业富联持股数量排名第2位的基金,当期持股数量为2588.9万股。到了二季度,也就是工业富联股价站在自上市的最高点这一季度,该只基金突然对其减持1838.9万股,又在第三季度大幅增持该只股票,如此操作无法让人看懂。根据最新报告,该只基金三季度亏损6.58亿元。

结合二季度、三季度工业富联股价,三季度兴证全球3只基金增持工业富联股票无疑赚了钱,尤其是兴全商业模式优选混合(LOF),三季度其对工业富联持股数量增加1571.3万股,该只基金在工业富联这只股票上至少浮盈3亿左右。

但进入10月份,工业富联股价已从9月28日的收盘价19.7元/股下降至10月25日收盘的13.54元/股,因第四季度基金持仓暂未披露,假设3只基金10月份对工业富联持股数量保持不变,与三季度末相比,10月份兴证全球3只基金在该只股票上,发生浮亏基本无悬念。

不过,世界很复杂,在波谲云诡的金融市场中找到重点,成为常胜将军难于上青天。如观察基金经理一样,观察基金产品也应拉长时间维度,不以短时论成败。

3、基金经理如何管理好基金?

兴证全球基金成立于2003年9月,原名兴业基金管理有限公司。2008年,全球人寿保险国际公司(下称“全球人寿”)受让该公司股权,形成目前兴业证券持股51%、全球人寿持股49%的局面。全球人寿成为股东同年,该公司更名为兴业全球基金管理有限公司。之后,2016年12月,更名为兴全基金管理有限公司;2020年3月,变更为现在的名字,即兴证全球基金。

作为头部的基金公司,兴证全球基金为市场“贡献”了多位明星基金经理。在兴全基金时代,有过取自金庸小说的“兴全五绝”全明星阵容,分别是“东邪”王晓明、“西毒”董承非、“南帝”傅鹏博、“北丐”杜昌勇和“中神通”杨东。

图源:企查查

自2021年10月,董承非离任后,“兴全五绝”正式落幕。“五绝”中,除了傅鹏博转入公募睿远基金管理有限公司外,其他四名均公奔私:其中,杜昌勇、王晓明、董承非均在上海睿郡资产管理有限公司,分别持有该公司的股份30%、20%、20%。

五绝最后一位出走的董承非,自2003年兴证全球基金成立之时加入,一路效力19年,离任时还担任了副总经理职务,被市场认为是兴证全球基金的灵魂人物。

任基金经理期间,董承非管理近8年之久的兴全趋势投资混合任职回报325.05%,年化回报19.87%,回报在202只产品中排名第34位。

董承非离任后,兴全趋势投资混合除了共管的基金经理童兰外,同时增聘谢治宇、董理两名基金经理,出现“三个基金经理一台戏”的局面。

众多基金经理中,谢治宇无疑是“顶流”一哥。

2007年,谢治宇加入兴证全球基金,2013年1月29日起,开始担任兴全合润混合的基金经理,至今已超10年。该只产品在2015年、2017年和2019年分别获得了87%、27%、62%的收益率,同类排名分别为第22、99、97。目前,兴全合润混合是兴证全球基金规模最大权益类产品。

当基金“踩雷”后,基金经理会通过减仓或清仓的方式,去减少“黑天鹅”事件对持有人利益的冲击。

但投资并不能一帆风顺,用什么标准筛选好公司,正如工业富联,一直以来业绩并不差,而股价下跌,让股民一时间承受账户资金缩水的压力,基民怀疑基金经理的投研能力。这时,基金持有人有无必要赎回“踩雷”的基金?

从以往投资情况看,大多数基金“踩雷”,主要受公司内部因素的影响,例如高管被调查或被限制高消费、临时停产、业绩突然下滑等事件,也包括一些外部因素如政策、产业、国际变动等也会让一些被忽视的问题逐渐暴露,导致一些公司遭遇“黑天鹅”事件,而这类事件则很难完全规避。

IPG中国首席经济学家柏文喜认为,投资机构在选择投资对象和进出节点时,主要考虑的是投资对象的成长性,因此不会简单地从暂时地账面亏损来决定是否减持和退出,而是会综合判断该企业有没有成长性和有没有未来,如过成长性很明显而且看好其未来的话,暂时的战略性亏损和经营性亏损,不会成为投资机构退出和减持的原因。

当然,是否因为账面亏损而减持也和投资者和投资机构的资金性质、投资偏好有关,一些波段性和短期性资金可能会选择退出,而一些长期性投资则未必会选择退出。

你所购买的基金是否持仓了工业富联,收益如何?评论区聊聊吧?

评论