文|新经济e线

10月23日晚间,中央汇金公司公告买入交易型开放式指数基金(ETF),并将在未来继续增持。

以往历史上,汇金公司共两次公开宣布购买指数ETF,分别为2013 年6 月20 日和2015 年7 月5 日。虽未详细公布买入的产品、规模等信息,但是从时间点上,汇金公司前两次买入ETF时期均处于A股市场出现一定的流动性风险和资金面负反馈的阶段,市场持续调整幅度较大且跌速较快的关键时刻。

新经济e线注意到,在汇金公司抄底示范效应下,A股市场在过去的一周(10月23日-10月28日,以下同)上演了绝对反击的一募。10月23日当天,沪指最低时曾跌至2923.51点,但在接下来的四个交易日里,沪指数连续4个交易日收涨。特别是10月28日当天,上证指数上涨0.99%,报3017.78点,重新收复3000点指数关口。

回顾以往,此前汇金公司两次增持ETF并结合当时一系列资本市场相关的维稳举措,虽然在超短期内(1-3 个交易日)市场可能仍有一定波动,但是随后均出现较明显的止跌企稳走势。以上证指数为例,此前两次增持后,后续指数在3 个月内均出现超过20%的最大阶段涨幅,表明汇金公司增持ETF结合其他政策合力,对于支持市场流动性以及稳定投资者预期起到较好收效。

据市场测算,10月23日,结合市场ETF规模变动数据,以及当天尾盘相关ETF成交量的快速放大,汇金公司全天或买入近100亿规模。

对此,华夏基金指出,作为超级主力,汇金公司在这个时候选择出手,有望短期缓释资金面负反馈下市场的全面无差异抛售行为,扭转投资者悲观预期,助力两市止跌信号出现,在此之后,极端低估下部分前期观望、等待布局的资金会相继入场,随着下跌结束止跌信号出现,反弹也会比较积极。

抄底资金涌入大盘宽基ETF

新经济e线获悉,受汇金公司增持ETF消息刺激,过去的一周里,抄底资金涌入大盘宽基ETF。Wind统计数据表明,部分大盘宽基指数ETF获资金大幅流入,全周资金净流入达160.30 亿元。

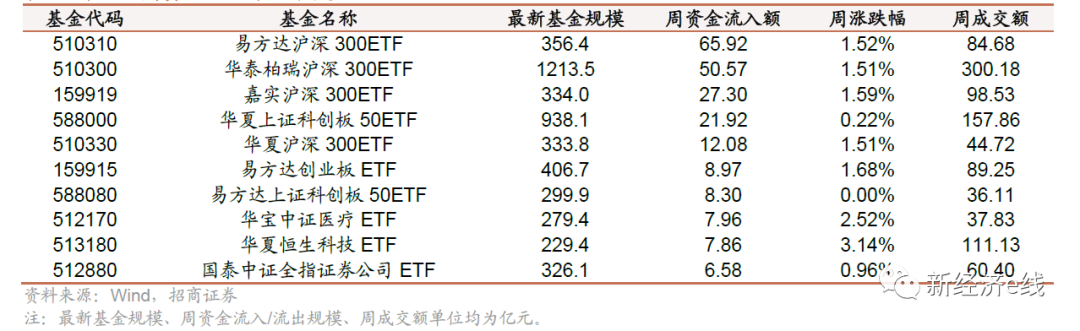

过去一周资金流入排名前十ETF

而在过去一周里资金流入排名前十的ETF中,大盘宽基ETF就占据了一半席位。特别是沪深300ETF成为抄底资金流入的绝对主力,共计有4只产品上榜,分别为易方达沪深300ETF、华泰柏瑞沪深300ETF、嘉实沪深300ETF、华夏沪深300ETF,当周的资金流入额分别达65.92亿元、50.57亿元、27.30亿元、12.08亿元。以上4只大盘宽基ETF最新规模分别录得356.39亿元、1213.47亿元、334.03亿元、333.82亿元。

此外,华夏上证科创板50ETF、易方达上证科创板50ETF和易方达创业板ETF全周也分别获资金净流入21.92亿元、8.30亿元和8.97亿元,对应最新规模分别增加至938.12亿元、299.86亿元和406.69亿元。

不过,冷热不均的是,当周部分中小盘指数板块出现大幅资金流出,全周资金净流出102.13 亿元。从资金流出方向看,中证1000指数净流出较多,华夏、易方达、富国基金旗下的中证1000ETF合并净流出超6个亿,中证500ETF流出4.29亿元,上证50、纳指ETF、科创50ETF等都有一定程度的净流出。

新经济e线注意到,作为主力资金“风向标”,部分以机构资金为主导的宽基ETF资金流向在一定程度上反映了机构资金的配置倾向,也因此备受市场关注。

以过去一周主力资金流入最多的沪深300指数为例,截至10月23日,沪深300指数前向市盈率9.0x,前向市净率1.0x,相比5月高点(10.6x和1.2x)回落14.2%和、14.3%,也明显低于历史均值(12.3x和1.7x),市场整体估值基本与2022年10 月底的偏极端水平相同。其中,非金融部分前向市盈率12.8x,位于历史均值(16.0x)向下0.7 倍标准差。

同样,从股权风险溢价维度来看,沪深300股权风险溢价达到历史均值上方1倍标准差的位置,处于历史相对较高水平,同样接近2022年10 月、2020年3月和2018年12月等历史阶段性底部时期的水平。可见,当前市场整体估值已处于历史偏极端位置,下行空间有限。

在这一背景下,相比于仅增持大型银行,此次汇金公司直接增持指数ETF有助于更全面缓解整个市场资金面压力并改善更多股票流动性状况,对缓和投资者情绪有望起到良好效果。

新经济e线统计各类ETF半年报和年报披露的前十大持有人数据发现,汇金公司2015年期间买入的大部分产品至今仍没有减持。另据2023年ETF半年报数据,汇金公司进入11只ETF的前十大持有人,多达10只为宽基ETF。截至今年中期,在华泰柏瑞沪深300ETF、易方达沪深300ETF、嘉实沪深300ETF、华夏沪深300ETF的前十大持有人中,汇金公司均有上榜。

按期末持有份额排序的话,汇金公司位列华泰柏瑞沪深300ETF第一大持有人,持有份额达24.24亿份,占比超过一成,达13.09%;汇金公司为华夏沪深300ETF第二大持有人,持有份额达17.91亿份,占比高达29.11%;汇金公司为嘉实沪深300ETF第二大持有人,持有份额约6.04亿份,占比达11.30%;易方达基金-中央汇金资产管理有限责任公司-易方达基金-汇金资管单一资产管理计划为易方达沪深300ETF第四大持有人,持有份额约3.6亿份,占比3.43%。

从持有人结构来看,包括汇金公司在内,以上4只沪深300ETF产品均以机构持有人为主。截至今年上半年,华泰柏瑞沪深300ETF、易方达沪深300ETF、嘉实沪深300ETF、华夏沪深300ETF的机构持有人比例分别高达65.36%、84.35%、85.02%、93.36%。

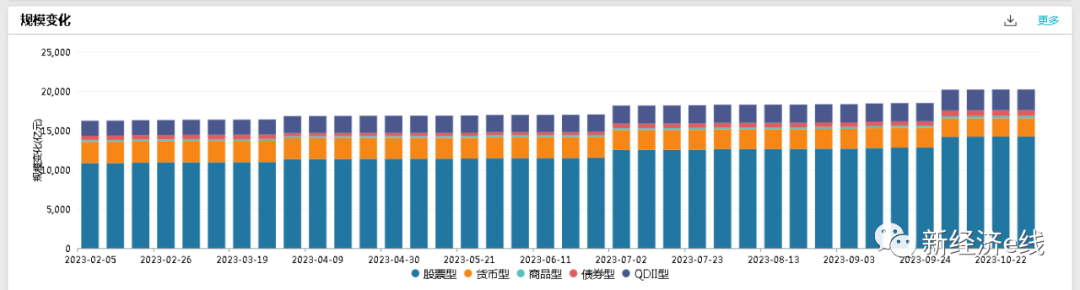

全市场规模逼近2万亿

值得关注的是,与A股市场持续震荡形成鲜明对比的是,近年来ETF市场却逆势保持了快速增长的态势,规模也是迭创新高。Wind统计表明,截至今年10月27日,全市场ETF数量增加至860只,最新规模已逼近2万亿大关,达19832.62亿元。在2020年至2022年的三年间,全年ETF资产净值分别达11085.62亿元、14158.99亿元、16121.88亿元,同比增速分别达47.71%、27.72%、13.86%,对应ETF数量分别为378只、641只、763只。

来源:Wind

分类型来看,股票ETF已经连续两年站上万亿规模之上。截至2023年10月27日,股票ETF数量已从2022年年末的605只增加到693只,年内净增88只,环比增加14.55%。相应的,股票ETF规模也从去年年末的10727.97亿元增加至13739.89亿元,净增超过3000亿元,环比增长28.08%。

据新经济e线了解,今年来,宽基指数ETF在规模快速增长的同时,其市场份额也创下自2020年以来的新高。截至10月27日,宽基指数最新规模已超过7500亿元,达7505.79亿元,占比也提升至37.85%。截至去年年末,宽基指数规模录得5711亿元,占比约35.42%。可以,以上二组数据进行比较可以得知,今年来,宽基指数净增规模约1805.79亿元,占年内股票ETF新增规模的比例接近六成。

刚刚落下帷幕的基金三季报也显示,头部宽基产品的规模在三季度出现了大幅度的增长。2023年三季度,规模增加靠前的产品主要都为宽基指数ETF,如华泰柏瑞沪深300ETF当季规模增长接近500亿元,达481.69亿元,华夏上证科创板50ETF当季新增规模近300亿元,约274.81亿元。易方达、嘉实的沪深300ETF也各有超过100亿元的增长。此外,华夏沪深300ETF、南方中证500ETF、华夏上证50ETF等3只宽基指数产品单季规模增长均超过60亿元。

截至今年三季度末,全市场规模最大的前五只ETF均为宽基指数产品。其中,华泰柏瑞沪深300ETF规模突破1200亿元,达1200.40亿元,紧随其后的华夏科创50ETF规模也已经接近千亿,约946.73亿元。在位居前五大的ETF产品中,余下3只分别为华夏上证50ETF、南方中证500ETF、易方达创业板ETF,对应规模分别为643.34亿元、576.92亿元、397.92亿元。可见,投资者对主要宽基产品保持了较高的关注度。

行业主题ETF产品中,国泰中证全指证券公司ETF、华宝中证医疗ETF、国联安中证全指半导体ETF、华夏国证半导体芯片ETF规模靠前,特别是华宝中证医疗ETF增长最快,其三季度末规模分别录得316.75亿元、270.03亿元、268.12亿元、266.56亿元亿元。Smart Beta产品中,红利规模持续增长,华夏创成长ETF也超过40 亿;债券产品中,海富通中证短融ETF 规模第一。

相比之下,光伏、新能源车主题ETF规模减少居前。截至今年三季度末,华泰柏瑞中证光伏产业ETF、华夏中证新能源汽车ETF、华夏中证动漫游戏ETF、广发国证新能源车电池ETF、招商中证国新央企股东回报ETF等主题ETF单季规模缩水均超过15亿元。

一个突出的现象就是,今年三季度头部基金公司ETF布局集中在以中证2000 ETF。2023年8月11日,汇添富、华夏、广发等10家基金公司均申报了中证2000ETF,三季度累计19家基金公司上报41只以中证2000指数为标的的投资基金。2023年9月4日至9月19日期间,嘉实、平安、国泰等8 家基金均申报了中证沪深港黄金产业ETF。

此外,Wind统计还表明,截至10月27日,按成立日期统计,今年来新成立ETF数量超百只,达115只,募集规模达778.03亿份,平均发行份额6.77亿份。其中,26只ETF募集规模超过10亿份,占比超过两成。

评论