文 | 刀法研究所 KUMA Rolyn

编辑 | Siete

戴森是不是要快要放弃中国市场了?

之所以有这个疑问,是因为今年作为戴森正式进入中国市场 10 周年,直到本月它才发布自己的第一款洗地机产品。这个售价 4999 元,姗姗来迟的新品并没有获得以往那么高的关注和讨论。

记忆中戴森品牌的两次市场引爆,还停留在 2016 年的 Supersonic 吹风机和 2018 年的 Airwrap 卷发棒。之后,除了让人“看不懂但大受震撼”的空气净化耳机 Dyson Zone,它已多年未带来现象级爆品。这几年,该品牌经历了从宣布到放弃造车、总部从英国迁往新加坡、大中华区几度换帅、自建电池工厂,几经折腾才稍许安定下来。

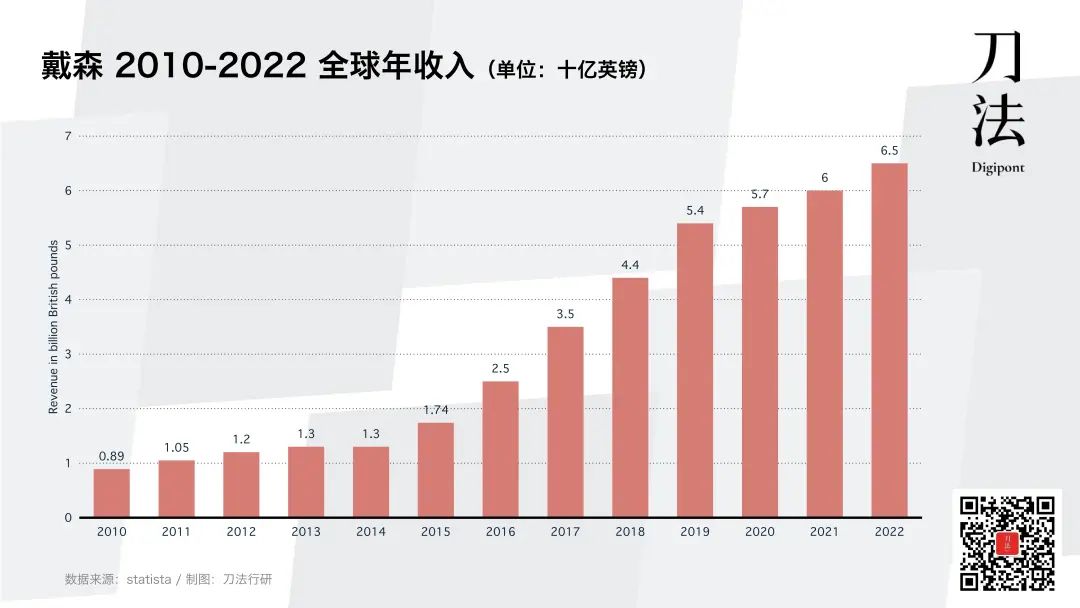

细数戴森在中国的成长路径,2015 - 2019 年是它的高光时刻,在此期间全球营业收入实现了翻倍。2015、2016 两年中国市场营收增速都超过 200%,2018 年在中国的营收达到了总体的一半,超过百亿。搭载了自研高速马达的戴森无叶风扇、吸尘器等产品成了许多中产人群的心头好,配备戴森吹风机也成了高端美容中心的象征。

但故事并不仅止于此。在强大供应链依托下,如今在中国高速吹风机、无叶风扇早已数不见鲜,吸尘器市场份额也逐渐让位给洗地机和扫拖机器人。追觅、添可、徕芬等品牌增速极快,且声量不小。反观戴森,近三年全球营收增长放缓,保持在个位数,吸尘器在中国的销售量额齐跌,另一个拳头产品高速吹风机销量上也终于被平替们反超。

很难判定戴森如今的处境,分别有几成来自于品牌定力,几分归咎于战略上选错了岔路。但我们不妨从产品、营销、渠道几个方面,来分析戴森作为一个有 31 年历史的高势能品牌,如今面临新生品牌的异军突起,此消彼长的背后,究竟是因为哪些要素变了,我们又能从中获得什么样的启示?

产品研发:新品乏力,不见得是戴森不努力

品牌营销:从“市场先驱”到亦步亦趋,终究环境变了

渠道增长:线下业态萎缩,该补课线上新渠道吗?

01、新品乏力,不见得是戴森不努力

先说结论。在产品层面,重研发、重视“工程师思维”、大量营造专利壁垒的戴森,在靠着“天才般的发明”吃尽红利的同时,也为其带来了极高的试错成本,拖慢了市场节奏。

正如创始人詹姆斯·戴森所说,“我想制造一些新奇的东西,而不是为了能卖出去就做一些大家都在做的东西。”作为一个不受资本约束的家族企业,创始人个性深刻影响了这个品牌。

看了詹姆斯·戴森的个人经历,就不难理解他对于创新的执着。詹姆斯在二战期间出生,30 多岁创业,曾负债累累,失败 5000 多次发明无尘袋气旋吸尘器,60 岁被英国女王授予爵士称号,70 多岁时登顶英国首富。他被媒体盛赞为「英国设计之王」和「家电界乔布斯」,有一句曾被广为传颂的名言是“我的字典里没有性价比”。

研发:纵有万项专利,也难一直“躺赢”

戴森公司能成为家电行业巨头,有三项关键技术发明功不可没。一是詹姆斯·戴森在 80 年代发明的“双重气旋式结构”,解决传统吸尘器吸力衰退问题;二是“Air Amplifier 空气倍增”技术,由此诞生了无叶风扇和无叶吹风机的产品形态;三是 1999 年开始研发,迄今投入超 3.5 亿英镑的数码马达技术,更高的转速与更小的体积,推进了吸尘器的“吸力竞赛”和“无线化”,也被用在吹风机、电扇等多个品类中。

研发一直是戴森的重中之重。一方面,戴森实行“专利先行,业务随后”的策略,在世界主要市场都进行了大规模专利申请,提前进行布局;另一方面,戴森在研发上十分舍得花钱。据官方披露,截止 2022 年,该公司已投入 25 亿英镑用于新技术开发,每年则拿出 10%-15% 的销售收入用于研发,科学家与工程师占员工总数约 45-49%,相比之下,同类家电企业的研发投入比重仅约为 3%-4%。

但专利是实现功能的过程,而非结果。随着时间推移,戴森的专利壁垒在不断地被绕开。深圳一家名为中驱电机的企业,从 2017 年开始花了 3 年的时间避开了戴森最为重视的高速马达电机专利,成功研发出自己的高速电机,为松下等品牌供货,并获得小米等机构投资。而这只是其中之一,如今采用高速马达的无刷电机,早已成市场主流。

2022 年 3 月,追觅宣布推出全球首颗 16 万转的高速马达,超过了戴森最高 12.5 万转的水平。是戴森不努力了吗?刀法在查阅一些技术资料和报道后发现,一是市面高速电机与戴森存在设计结构上的差异,二是戴森认为目前的电机转速已接近家用功率的上限,因此近几年的研发角度逐渐切入到力、声、光、电等综合领域。今年 5 月,戴森宣布在新加坡建设自研固态电池工厂,想通过电池技术的突破来革新产品体验,比如大幅增加充电产品的续航。

相关专利如今也并非戴森独有。数据显示,戴森从 1991 年至今申请超过 12000 项专利,分布在 40 多个国家和地区。而截至 2023 年 8 月,追觅科技也在全球累计申请专利达 4190 件。过去几年中,二者在全球发生 20 余起知识产权争议,并在今年 9 月达成战略和解。除高速数字马达外,追觅也将智能算法、机械臂技术作为重点研发方向。

产品:总算来个新品,但是“时代变了”

在品类拓展上,尽管 2017 年戴森成立了上海实验室和直接面向中国市场的研发团队,但对现有产品线的例行升级一直是主要推新策略,比如吸尘器就从 V8 迭代到 V15 系列。2019 年后推出的全新品类,只有 2021 年发布的空气净化耳机和 2023 年的洗地机等。前者概念性大于市场性,而后者早已错过最佳时机。

创始人詹姆斯 · 戴森也承认,戴森实际上就是一家“慢公司”——相比短期市场表现,更在乎能够打造生命力持久的经典爆品,奉行“在常用物品上寻找和解决痛点”的产品哲学。戴森在产品研发上,还会全面兼顾不同国家用户的习惯,从而拉长了研发周期。比如,一款戴森吹风机的背后是超过 1600 千米头发、上百种污染物的测试,以及4-5 年的研发时间,还需要去往西藏高原等特殊环境下测试稳定性。

反观国内品牌,除了产品形态上从追随到创新,还依靠成熟供应链大大提高性价比,快速占领市场。但它们在品类边界的探索上都更加“务实”:比如追觅虽然也有 5000 元上下的高端产品,但主打的依然是 2000 元上下的洗地机、500 元上下的高速吹风机等大众价格带产品。小米和京东京造甚至把这两类单价分别压到了 1000 元和 200 元以下。

对戴森而言,一方面是品类的门槛和均价被大幅拉低,另一方面部分专利被绕开、核心参数被赶超的现状。难怪许多网友困惑,从 3000 元到如今 200 元就能买到,让高速吹风机看起来仿佛是个“智商税”产品。在仔细对比参数、翻阅多篇评测之后,刀法研究所发现,戴森的吹风机在风力、综合体验的口碑上依然优于其他平价产品。不过,据一位家电测评博主表示“也就是 85 分和 90 分的差别,300 元的产品已经能满足绝大多数人的使用需求了”。

即便顺应市场需求,戴森在今年发布了吸拖吸尘器和洗地机产品,其产品思路也和主流形态有本质不同:

作为洗地机这一品类的先驱,中国品牌多从使用场景切入:2016 年,添可针对中国家庭“除尘+湿拖”的二次清洁习惯,推出首款无线干湿两用清洗机,成为洗地机的前身。近几年不断根据用户反馈进行迭代。至今,离心烘干、自清洁、电解水除菌等几乎成了行业标配卖点。

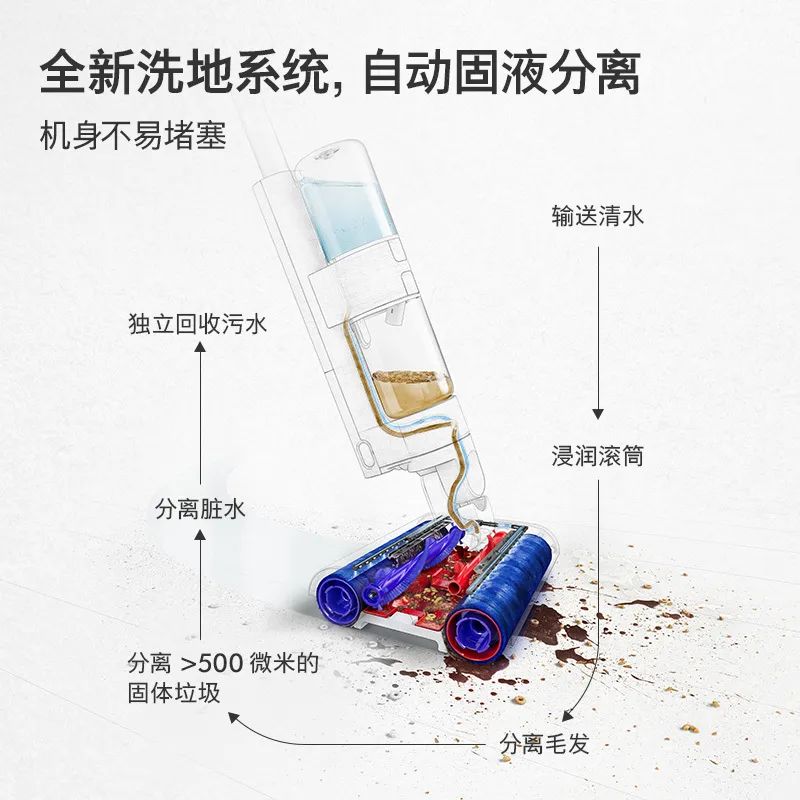

戴森虽然也会做用户调研,但产品设计更多来自工程师自身对用户痛点的理解,并提出解决方案。例如,新推出的洗地机 Wash G1 为了解决机器异味,被设计为固液分离、不依靠吸力拖地的一款机器。相较于其他升级自清洁功能的国产机器,它选择让配件能更轻松地被分拆水洗。但据前述博主表示,实际体验并没有预想中理想,尤其对应 4999 元的售价。它的一大卖点是避免毛发缠绕,测试下来并未能很好地解决该问题,同时存在水箱、尘盒设计过小等许多设计争议点。

戴森 Wash G1 洗地机原理图

事实上,戴森早在两年前就开始立项研发这款洗地机了。近日,戴森地板清洁类副总裁 Chalie Park 对媒体表示,戴森在“湿式清洁”上其实已经探索了很久,最后才确定了 WashG1 这款产品的研发方向。对于硬质地板普及率高的亚洲市场,戴森确实看到了“湿式清洁”的上升需求,只不过从研发到上市的周期,实在太久了。而这短短两年下来,中国品牌又卷出了新的高度。

02、从“市场先驱”到亦步亦趋,终究环境变了

在家电行业,戴森开创了一个以发明家精神,打造科技时尚品牌的先例。它的营销既有像大广告、社媒种草这样顺应时代的部分,也有工程师代言、商圈路演、专业人士合作这样的创新部分。只不过立足于高端的戴森,确实很难像本土品牌那样,在新的媒介环境里不断“辗转腾挪”、变换身姿。

詹姆斯 · 戴森说自己“从不相信伟大的营销活动,可以取代伟大的产品”。但他曾巧妙地用“产品研发”写出了一个戴森式的品牌故事。

上世纪 90 年代,詹姆斯 · 戴森到美国宣传 DC01 真空吸尘器,讲述自己在 5127 次失败后终于发明成功的励志故事,一下抓住当时美国“科技美学”的市场趋势。此后,詹姆斯 · 戴森以“首席工程师“身份亲自出镜、对外宣传,更是一心选择工程师作为品牌的代言人,避免明星代言,维持“科技美学”的一致调性。

戴森在营销时从不比竞品讲参数,而是用最直观的方式,每次只切一个点“讲穿讲透”。比如宣传吸尘器时,在端口加上一个绿色荧光, 用可视化的方式展现出对灰尘的彻底吸净;演示空气净化风扇时,用风扇将肥皂泡被吹到 5 米之长,大而不破,展现风力的强劲和稳定;戴森美发棒上市时,更是用一段“康达效应”吸附头发的视频引爆了社交网络,传达出其安全和便捷性。

戴森在中国市场能取得高速增长,同时也离不开有效的“线上+线下”传播策略。

线下:用美发专业线和商圈路演培养认知

在线下,戴森采取了类似快消行业的打法,聚焦专业美发社区渠道。在理发这个真实场景中,戴森的产品自然融入到造型师的讲解和演示中,时尚和专业属性得到强化。可以说是一种“B to B to C”。

这种打法当时品效兼备。戴森向发型师销售的是专业款吹风机,在 2021 年累计销售 30 万台,产生了 1 个多亿的流水。相比于这点收入,戴森更注重栽培发型师,增加其粘性和忠诚度。除了定期培训课程和时尚趋势宣讲会,每年还会举行大赛,邀请获奖者参与时尚杂志的造型设计,也会跟随知名造型师现身米兰、巴黎等全球时装周后台。

戴森“快闪+路演”的做法也是家电行业首创,有三种主要形式:门店类型路演、核心商圈快闪、大型场馆展览。戴森在路演上大力投入,但直接转化不多:疫情前,年均有 300 场全国路演,年均投入 6000 万相应预算。2018年,快闪店数量从 60 增加至 400+。受疫情影响,近两年活动频率大幅减少。但 2018-2019 年巅峰时营收也才占 1-2%。

总而言之,对戴森来说,专业美发线和路演活动并非盈利手段,而是持续占据消费者心智的手段。据增长黑盒获得的数据,前者影响了 70% 的消费者认知,后者贡献了天猫旗舰店的 1/3 的销售。

线上:用品牌势能和情绪价值撬动流量

在广告营销方面,根据品途智库的预测数据,戴森年销售费用曾占营收的 20% 以上。虽然超过行业十几个点的平均水平,但它并不是最大手大脚的,因为科沃斯 2023 H1 披露的销售费用率更是超过了 30%。

进入中国市场时,戴森最初以传统的广告片为主,进行大声量渗透。而在抖音、小红书、微博等主要的社交媒体上,戴森一方面不断强调自身的品牌故事,一方面同步做科普和种草,最后则是塑造作为礼物的情绪价值。在传播路径上,戴森玩的是科技、时尚、设计属性的 KOL / KOC 种草到 UGC “自来水”这一套,在当时也还算创新。

早在 2016 年,戴森就与前科技媒体人王自如合作,以“体验戴森黑科技”为主题发布一系列内容。此后,科技媒体也开始对吸尘器、吹风机这类产品撰写技术测评体的文章。而在 2018 年,第一个将戴森美发棒的消息带给国内大众视野的,不是科技媒体,而是微信公众号 Camelia 山茶花。

山茶花这篇超过 1000 万阅读文章也成就多年来戴森社媒营销的“最高潮”,引来各路营销号和全民讨论。当扣上“别人家的老公/男朋友”、“贵不是它的问题,是我的问题”等话题之后,产品成了社会情绪的触发点,导向“买戴森代表有钱,用戴森代表品质生活,送戴森代表爱”的价值输出。即便不认同,也很难不被影响。

戴森当然早就意识到产品的礼品属性,成立了专门的礼品事业部,会根据情人节、圣诞节、春节等热点节日,为产品赋予“爱”、“关怀”等情感价值,推出限量款产品,甚至还提供礼盒刻字服务。

在采取以上市场策略的同时,戴森在 2015 - 2019 年也迎来了黄金期,2019 年营收 54 亿英镑,光中国市场就达到了 100 亿人民币左右,相比上一年增长 22.7%。但 2019 年后便陷入了个位数增长的几年。全球范围内户外广告和线下体验都因疫情失去了原本的效用,而短视频、直播营销被催化和爆发。

从营销层面来说,无论是短视频直播还是代言人玩法,这些短平快的方式都是本土品牌更为熟稔。从 2022 年到 2023 上半年,国内家电行业发生了包括高圆圆、刘亦菲、迪丽热巴,以及赵丽娜、陈梦等娱乐和体育明星在内的数十起代言事件。在抖音上,一些品牌卷出 24 小时循环滚动、“日不落”式的直播风格。营销环境从大渗透走向碎片化流量的争夺战。

虽然戴森早在 2018 年就开通了抖音官方账号,但在草草发布几条视频后,直到 2021 年才开始认真做内容。从不签约代言人的惯例也终于被打破,戴森在 2016 - 2018 年签约了韩国女星宋慧乔作为亚洲代言人,2023 年初,又破格邀请了谢霆锋和虞书欣,分别作为可穿戴设备和护发电器的中国市场代言人。

科技营销不再是戴森的专属。如今更多本土品牌不满足于做“平替”,也开始塑造科技品牌形象。比如追觅创始人俞浩今年对外讲述的,是一个曾在清华攻读航空航天专业,想制造飞机却投身智能清洁行业,力图改变世界制造业格局的创业故事,并志在机器人技术应用。类似的故事在智能手机、新能源汽车等行业也在同步上演。像戴森这类海外高势能品牌的“科技新贵”标签,看上去正被逐渐稀释和解构。

但天平还没到完全倒转的时候。一位家电市场经理向刀法表示,只要同业品牌还在对标戴森,消费者还在寻找平替,就证明戴森依然保持着相当势能。毕竟对于多数消费者而言,戴森的产品更接近于奢侈品,而且普通家电。虽然在知乎和 Quora 这些社区里,海内外网友都在抱怨其昂贵,但事实上消费者也在自我说服,编造购买理由。只不过,戴森上新缓慢、主动曝光减少加速这一“祛魅”过程,给本土品牌带来了可乘之机。

03、线下业态萎缩,该补课线上新渠道吗?

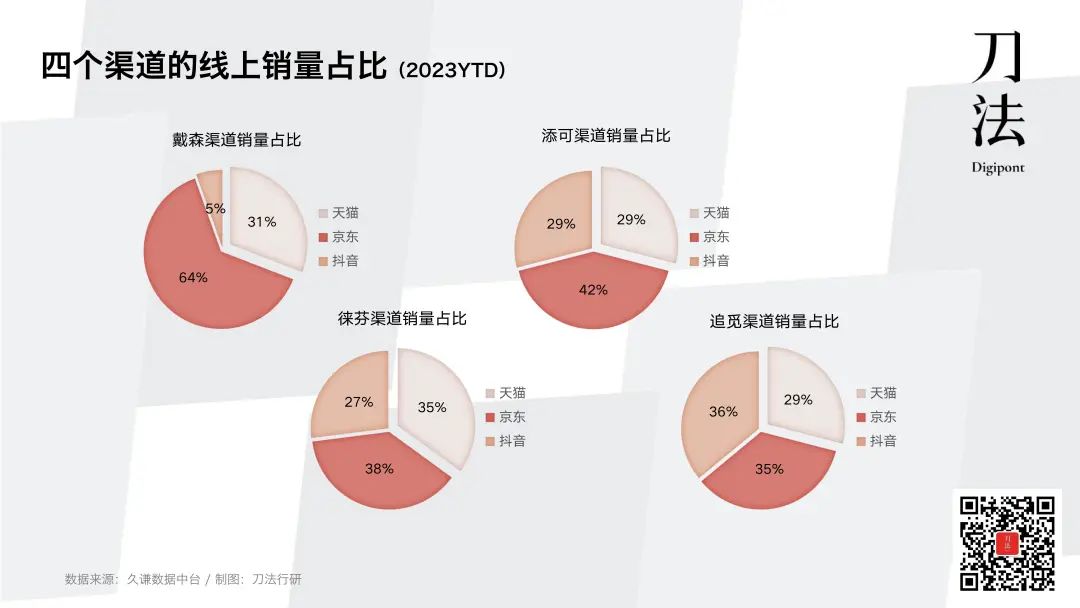

纵观戴森近几年在中国的增长,线上和线下各自对营收的贡献大约是四六开,分别来自于它的四大渠道事业部:线上、线下零售、礼品线及专业线。线下主要依靠门店和 KA 渠道,礼品渠道(如企业团购)和 B 端产品的销售也被计算进线下收入。线上则是天猫和京东各半,占据多数营收,抖音等新渠道收入有一些增长,但做的还比较浅。

线下原本是戴森一个收入的大头,但受疫情等诸多因素影响,这两年撤店数量已超过门店新增数量,整体规模在缩小,而添可、追觅等原本主攻线上的品牌开始进军线下,尽管对它们而言展示意义更大于销售转化。

就竞争更为激烈的线上市场而言,2021 年之后,本土品牌挖走一大块中端以下市场的增量,倒逼戴森除了低价售卖旧型号外,还进一步祭出跨品牌以旧换新、官翻机等手段降低消费门槛。

线下:注重高端体验,近年有所收缩

先从 2013 年说起,戴森在当时唯一代理商香港捷成的帮助下,开始在中国大范围开设门店,16 个月铺设了 200 余家门店,覆盖 40 多个城市的高端卖场,选址毗邻奢侈品鞋包或高端 3C 品牌。2014 年进入苏宁、国美、丝芙兰等 KA 渠道。2018 年,戴森对代理渠道进行改革:将代理商规模扩大至 12 家,更看重服装和美妆领域的代理经验。

戴森打破传统经销思维,采用“类直营”,直接管理门店人员。经销商的作用在于覆盖前期拓店成本、争取商场核心位置,而后期门店装修、活动经费等运营成本则由戴森统一管理。这样的做法,一方面降低开店成本及风险,另一方面有利于深入了解 C 端用户、保持品牌统一的高端调性。

戴森是全球范围内较早提出“概念店”的品牌之一,1999 年就在巴黎开设了第一家概念店。在中国,戴森的第一家迷你概念店于 2016 年开设在杭州。随后,上海、北京、广州、西安、成都等城市陆续开设直营体验店,截至 2022 年已开设 18 家。体验店除了提供全品类挑选、试用、讲解和礼品包装等服务,像成都店还特别设置美发实验室。

另外,戴森还非常重视购物体验的丰富性。2018 年,戴森在上海港汇恒隆广场搭建了首例全异形的“吸尘器博物馆”,将新品吸尘器的每个部件都拆解、放大。近两年,它也先后与 Meta 公司旗下的 Oculus、字节跳动旗下的 Pico 等 VR 眼镜制造商合作,来探索沉浸式居家购物和试用体验的可能性。

不过如前文所说,戴森近两年的线下路演频率降低,门店数量也有所收缩。据官网查询的数据,戴森目前覆盖中国 70 多个城市 600 多家门店。而据解数咨询的报告显示,戴森在中国的门店数量一度曾多达 3000 多家。以上海环球港为例,原本占据一楼黄金位置的戴森直营店已经撤店,更为经济的 B2 层迎来了追觅和添可。

走到线下是多数新兴品牌的必经之路。根据科沃斯发布的 2023 Q2 财报,添可品牌的全国门店数量已近 850 家。而与戴森入驻山姆、百联、盒马等大型商超的逻辑相似,追觅在今年 4 月也宣布和山姆会员店达成合作,入驻全国 24 城的 42 家山姆会员店。都在试图离潜在的购买人群更近,尽管他们不一定马上就买。

虽然现在的消费者不再会为了买一台电器专门去线下,但线下网点依然在扩大曝光、辅助决策等方面发挥着重要作用。据业内人士了解,戴森对于线下业态更看重的是客户体验、试用、用户社群和复购。而要培养粘性和忠诚度,对戴森这样一个走大单品路线的品牌来说,其实更需要一个持续维系关系的理由。

线上:线上销量大跌,吹风机成营收支柱

线上渠道方面,戴森其实赶上了一波电商的红利期。它在 2014 年从捷成手中接过管理权,以官方直营身份入驻天猫和京东,并在 2015 年上线微信公众号,集中火力发展移动端。

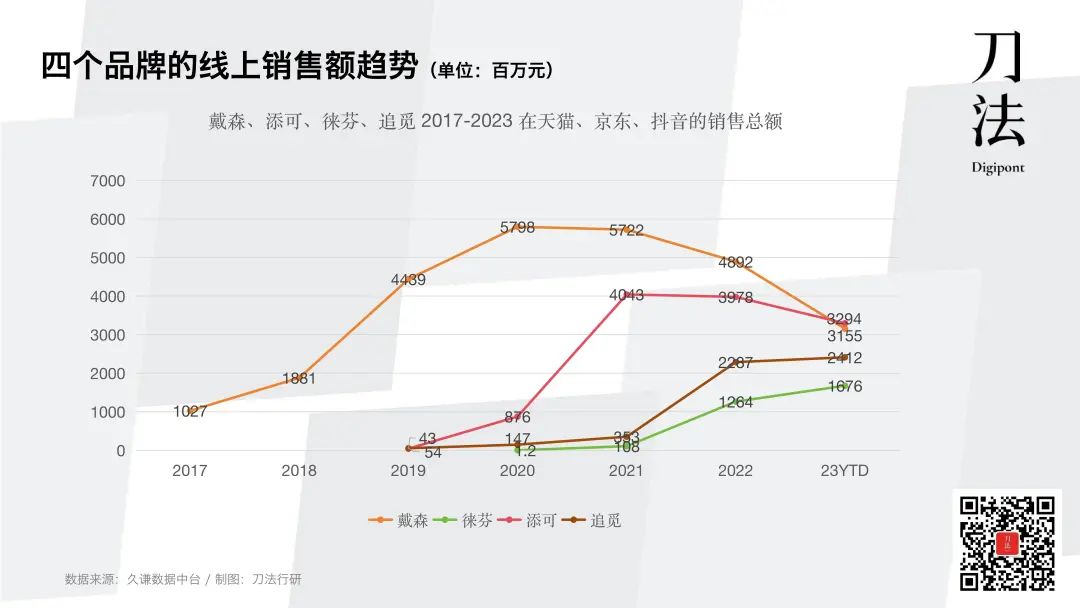

2017 - 2020 年,戴森的电商 GMV 经历了一轮暴涨,翻了 5 倍有余,在 2020 年达到接近 60 亿元的峰值,占中国市场总收入一半以上。2021 年,戴森电商收入微降 1.3%,但 2022 年却大幅下跌约 15%,2023 年截止当前也就刚超 30 亿,还没能恢复元气。

添可、追觅、徕芬等几个蚕食戴森市场的主要本土品牌,自 2019 年开始狂飙突进。2021 年,追觅的线上销售额仅 3.5 亿元,而徕芬刚破 1 亿。但到 2022 年,添可、追觅、徕芬在天猫、京东、抖音三个平台的 GMV 分别达到约 39.8 亿元、22.9 亿元 和 12.6 亿元。2023 年截止当前,添可的线上营收已略超戴森。

另一个点,是近几年徕芬、添可、追觅这三个品牌在抖音电商的营收和占比也有了指数级增长,2022 年的 GMV 抖音渠道比重都达到了约三成,对追觅而言甚至已是第一大渠道。而戴森的抖音营收虽然也有较大增长,但占比仅达到 5 %。从直播频率上也可窥见差异——据蝉妈妈数据,追觅和添可近一个月的抖音直播场次都在 2000 次上下,且有相当一部分比例的达播,而戴森在 200 次以下,以品牌自播为主。

戴森增长曲线上的疲态,还反映在其营收产品结构上。戴森的营收长年来依靠吸尘器和吹风机两大单品驱动。根据久谦数据显示,2021 年至 2023 年,曾经作为戴森最大支柱的吸尘器产品,不仅在内部营收的占比上明显下滑,整体销量和销售额也大幅下跌。驱动戴森增长的任务更多交到了个护类产品,如吹风机、美发棒的手里。

戴森在吸尘器上的滑坡,是因为洗地机直接改变了国内清洁电器行业的格局。据华经情报网数据显示,2019 年,中国洗地机市场规模仅为 0.7 亿元,而 2022 年其市场规模已达到 105 亿元,成为清洁电器第二大细分品类。2022 年,添可线上销额市占率达 56%,追觅的市占率也快速攀升到 13%。而戴森尽管也看到机会,但经过两年的研发,直到现在才匆匆带着新品进场。

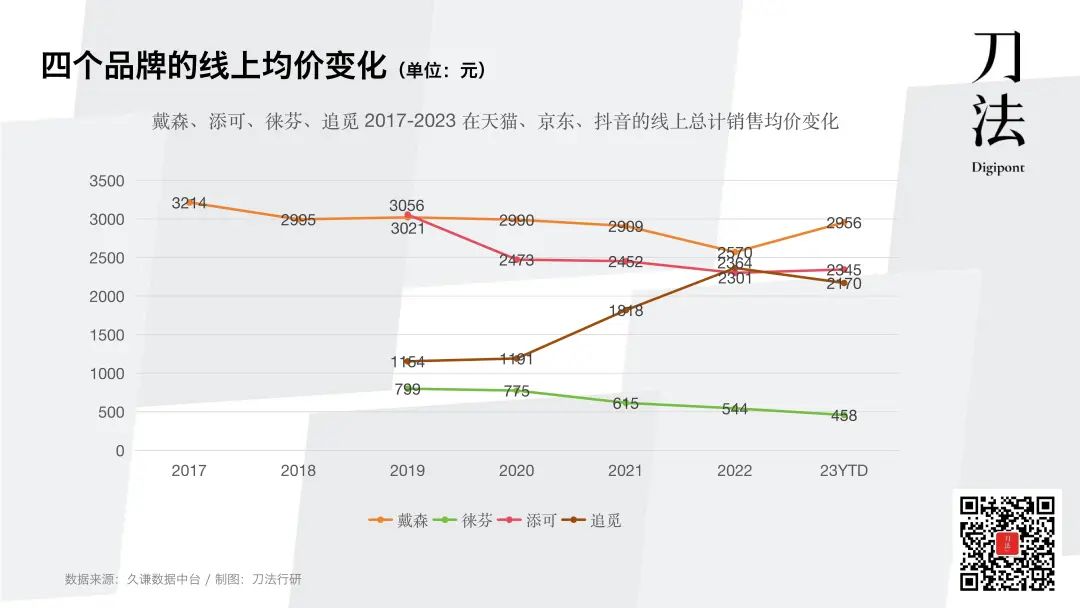

客单价也是一个值得注意的点。从 2017 到 2023 年,戴森的线上全平台均价一直维持在 3000 元左右,而添可从 3000+ 跌入 2000+,追觅从 1000+ 攀升至 2000+,而徕芬从 800 元左右进一步降低至 500 元以内。就市场大盘来看,洗地机和高速吹风机两个品类,正分别在向 2000 元和 500 元上下的市场主流价位靠拢。

如何在维持售价的同时,还能换取一些新增量?刀法注意到,戴森采用了一些和手机行业类似的做法:一是老款的小迭代。2014 年就上市的 V8 吸尘器依然是销售主力,如今升级到 2023 款,但价格不到 1800。二是以旧换新。今年戴森与爱回收合作推出以旧换新服务,并在近期升级为跨品牌换购。三是官方翻新机。戴森在京东和抖音都开设了官翻旗舰店,主要销售翻新吹风机、美发棒等产品,优惠幅度在 700-1700 元之间。

无论如何,这些小手段其实也换不来多大的销量。毕竟靠“经典款”吃到老并不是家电行业的惯例。在上新缓慢的前提下,要维持渠道的活力,这是戴森面临的难题。如果是你,是否还会有更好的解决方案呢?

04、分析师总结

于是我们再回到文章开头的问题,戴森是不是放弃中国市场了?从上文分析可以看出,戴森其实仍牢牢占据着高端市场的销售,并未有真正替代性的品牌出现,同时在进入 2023 年之后,还在推出新的业务和市场活动,这代表它还没有完全“死心”,只不过其产品和市场策略,在如今的市场环境下,开始显得有些“不合时宜”。

近几年,海外品牌与本土品牌的此消彼长,已然是一个趋势。从戴森的角度来看,它不受资本控制、特立独行的品牌个性,以及全球统一产品线的研发流程,在一定程度上束缚住了它本身,而前几年重金投入的造车运动更是分散了它的注意力,让它在激烈的竞争中已经落后了不止一拍。

但戴森身上依然有许多值得本中国本土品牌学习的地方,不只是对技术研发的投入,对于产品的独特思考,在营销路径上的创新,还有举办戴森设计大奖、面向青少年的创想实验室活动,以及跨界农业的可持续改造等举措,它在认真地践行自己的长期主义战略。

反过来看,中国本土品牌里面终究要有像戴森一样的品牌出现。尽管在消费下行的趋势下,依靠成熟供应链带来的性价比品牌获得很大优势,但不断创新才是行业能持续下去的动力。而如何成为一个真正的高端品牌,也是众多中国本土品牌都在持续探索和学习的课题。

参考资料:

2022.4,詹姆斯 · 戴森著 / 毛大庆译,《发明:詹姆斯 · 戴森创造之旅》

2020.5,长江证券,《家电行业细分赛道龙头分析:戴森,何以成就家电行业的苹果》

2022.5,增长黑盒,《9000字深度拆解戴森:「爆发增长」与「战略失察」启示录》

2022.10,Runwise创新咨询,《案例分析|戴森如何以DTC全渠道营销打造百亿规模增长》

2018.9,品途商业评论,《案例 | 外资品牌屡折戟?看戴森五年如何攻占中国市场》

2023.5,华经情报网,《2023年中国洗地机行业市场规模、销量、均价及竞争格局分析「图」》

评论