文|化妆品报 李硕

雅诗兰黛(集团)到了背水一战的境地。

截至今年6月底,这家公司净利润已经连续五个季度下滑。阴云笼罩在雅诗兰黛头上。上半年,全球业绩前10的美妆公司中,仅雅诗兰黛和Natura&Co销售额下滑,其他巨头均保持着正增长。

过去一个财年,雅诗兰黛收入159亿美元,同比下滑10%,净利润10亿美元,同比减少58%。

截至10月12日收盘,雅诗兰黛股价139.62美元,年初至今已跌去了43%。

反观雅诗兰黛的老对手欧莱雅集团依旧高歌猛进。

上半年,欧莱雅集团销售额205亿欧元,同比增长13%;营业利润42亿欧元,同比增长14%。

低迷的业绩下,雅诗兰黛出售重组的传闻在风中飘摇。今年5月,有消息称亿万富翁和激进投资者Nelson Peltz有意“整顿”雅诗兰黛,包括推动该公司的出售和更换现任CEO傅懿德。

雅诗兰黛董事会主席、第三代继承人William Lauder不得不出面回应:“我们并不会被外界的噪音所干扰。”

01 竞争对手变多

雅诗兰黛、倩碧、海蓝之谜、悦木之源、魅可、芭比波朗、Aveda、Jo Malone London……雅诗兰黛集团拥有完备的中高端品牌矩阵,但这些品牌过去建立的优势不足以应对变化。

根据Euromonitor,2020年,雅诗兰黛在中国的高端美妆市场份额已被欧莱雅反超,二者的市占率分别为14.4%、18.4%。

相比在大众市场、高端市场皆有布局的欧莱雅,以高端路线为主的新入局者带给雅诗兰黛的压力更为直接。

竞争对手并没有在雅诗兰黛经历危机的时候给它留下喘息的机会。今年以来,开云集团、历峰集团先后成立独立美妆部门,LVMH则在今年3月引入欧莱雅前高管斯铂涵出任CEO,领导娇兰、纪梵希、迪奥、Make Up For Ever等品牌的系列变革。

今年2月,开云集团挖来雅诗兰黛前高管Raffaella Cornaggia作为新成立的美妆部门CEO。随后,这家公司于6月宣布收购全球最大独立高端香水品牌Creed,以扩容美妆矩阵。最近一个财年,Creed品牌销售额超2.5亿欧元。

历峰集团于今年9月宣布成立全新高级香水与美容部门,并任命芬美意前高管Boet Brinkgreve担任新成立的美妆部门CEO,由他负责集团旗下的卡地亚、梵克雅宝、万宝龙、登喜路、蔻依和Ala a扩展香水及美容业务线。

伴随着奢侈品集团的陆续涌入,雅诗兰黛势必将在高端美妆市场面临更激烈的竞争。除了与雅诗兰黛争夺消费者外,奢侈品公司还拉升了雅诗兰黛品牌并购的难度。例如,去年,雅诗兰黛以28亿美元将Tom Ford纳入囊中前,曾与开云集团之间有过激烈的竞购,开云集团甚至在竞购中一度处于领先地位。

02 主力品类、王牌渠道面临巨大挑战

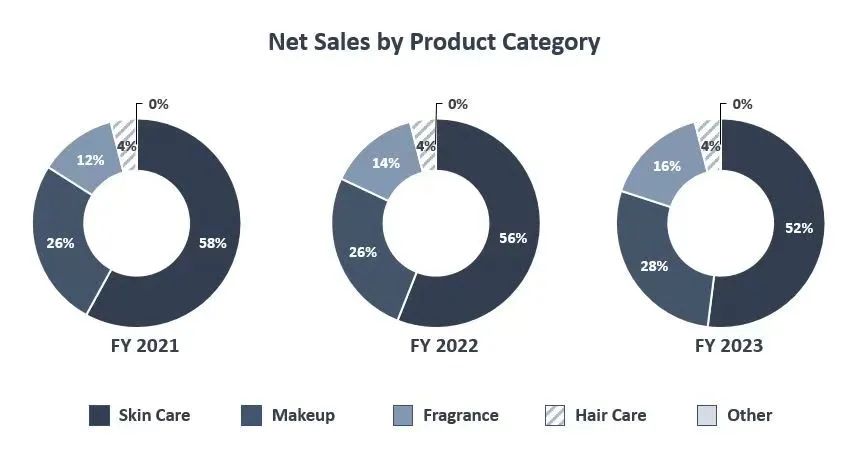

根据财报,2023财年(2022年7月1日- 2023年6月30日),雅诗兰黛旗下护肤、彩妆、香水、头发护理四大业务部门的营收占比分别为52%、28%、16%、4%。

在雅诗兰黛业务占比最大的护肤品类降幅最高。2023财年,雅诗兰黛护肤品销售额82亿美元,同比下滑17%,主因系海蓝之谜、雅诗兰黛和Dr.Jart+的净销售额下降。

免税渠道不振是雅诗兰黛护肤品乃至整个集团业绩下滑的主因。2023财年,雅诗兰黛海南和韩国免税市场的关键护肤品净销售额同比下降14%。

雅诗兰黛比竞争对手更依赖免税渠道,也势必因免税渠道承担更大风险。2022财年雅诗兰黛旅游零售渠道销售额占比一度高达27%,而欧莱雅集团的占比约10%。

受疫情等多重因素影响,2023财年,雅诗兰黛免税渠道急转直下。雅诗兰黛执行副总裁兼首席财务官Tracey Travis在电话会议上表示:“2023财年,集团全球旅游零售业务自然销售下降了34%,目前销售占比约20%。”

旅游零售渠道的失守,直接导致了全集团业绩下滑。更致命的是,由于库存消耗速度低于预期,雅诗兰黛旅游零售渠道还出现了折扣过大或者价格不合理的情况,扰乱了国内有税零售渠道价格体系的稳定性,甚至对品牌价值造成了侵蚀。

03 自救进行时

对陷入增长泥沼中的雅诗兰黛而言,如何纠错并找到新的驱动力,变得棘手但必要。

1、成立香水工作室

香水是雅诗兰黛革新的驱动品类。9月底,雅诗兰黛透露正在法国筹备香水工作室,并计划于明年正式开业。

在雅诗兰黛的规划中,位于巴黎的新工作室更靠近其香水合作原料供应商、制造网络以及创意设计资源,以便集团以更快的速度创新产品。

雅诗兰黛还正试图在中国扩展香水销售网络。今年6月,雅诗兰黛旗下香氛品牌Le Labo开出了中国内地首店,随后的9月又在深圳万象天地落子华南首店。

自2019财年以来,雅诗兰黛旗下包括Jo Malone London、TOM FORD、Le Labo等品牌在内的香水业务净销售额增长近40%,已连续10个季度实现至少两位数的有机净销售增长。

2、精简彩妆业务

相比高歌猛进的香水品类,雅诗兰黛的彩妆业务表现不尽人意。2023财年,雅诗兰黛彩妆彩妆的净销售额为45.16亿美元,同比下降3%,营业利润下滑超过100%。

雅诗兰黛对于彩妆业务的缩减自2021年开始。当年2月,雅诗兰黛宣布关停彩妆品牌Becca。

2022年底,雅诗兰黛旗下The Ordinary宣布停止生产其品牌所有彩妆产品。

今年7月,雅诗兰黛集团旗下彩妆品牌Too Faced和Smashbox发布裁员计划,Too Faced计划裁员22人;Smashbox计划裁员37人。

更早之前,Too Faced天猫海外旗舰店于2022年结束运营;今年6月,Too Faced日本运营商ELC Japan也发公告称,将在2023年底前结束品牌在日本所有商店和电子商务网站的销售。

3、押注纯净美妆

除香水业务外,雅诗兰黛还将纯净美妆、敏感肌等细分市场视作机会,以拉动护肤品增长。

为改善产品线陈旧问题,雅诗兰黛今年提高了上新频次,先后推出DW妆前乳、SOS闪修精华等新品。近期,雅诗兰黛全新红石榴系列在国内上架,这是其首次推出主打“纯净美妆”的护肤系列。

与此同时,雅诗兰黛早期投资和孵化风险投资公司NIV近期还对纯净护肤品牌CODEMINT纨素之肤进行了少数股权投资,这是雅诗兰黛对中国美妆品牌的首笔投资。

4、提高供应链灵活度

雅诗兰黛曾在电话会议上提到:免税渠道是最高利润率类别。因此,尽管业绩受挫,但雅诗兰黛并没有改变对免税渠道的投入。

继去年12月在海南注册成立雅诗兰黛旅游零售服务(海南)有限公司后,雅诗兰黛今年将旅游零售亚太区物流中心及中国区总部落地海南自贸港,以在需求波动时提高库存灵活性,并发挥区域性制造和分销网络的优势。

评论