文|DoNews 张宇

编辑|杨勇

10月27日,家庭服务机器人专业制造者科沃斯发布了2023年第三季度财报。

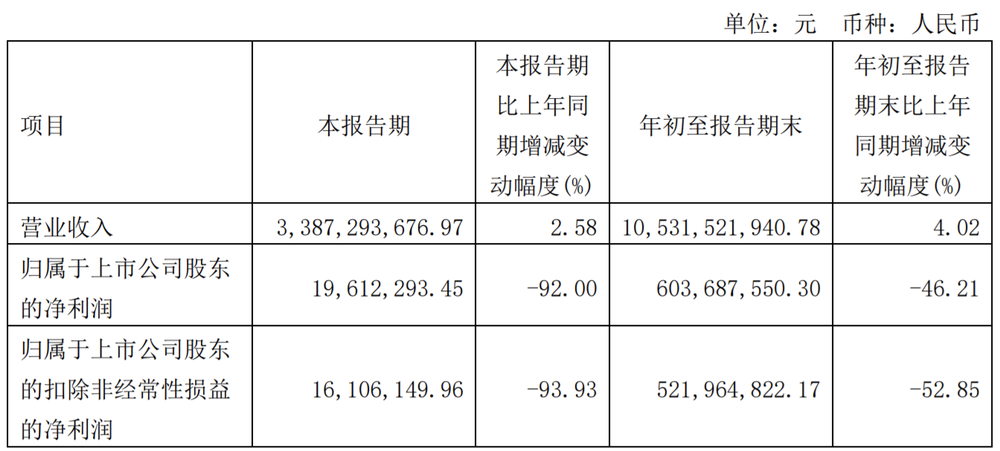

根据财报,科沃斯在2023年第三季度的总营收为33.87亿元,同比增长2.58%;归母净利润为1961.23万元,同比下降92.00%,而2023年前三季度,总营收为105.32亿元,同比增长4.02%;归母净利润为6.04亿元,同比下降46.21%。

图源:科沃斯财报

科沃斯在总营收增速放缓的同时,还陷入了增收不增利的漩涡。对于第三季度归母净利润同比下降92.00%,科沃斯解释称,主要是受宏观和竞争等因素影响,国内市场投入产出回报下降及部分新品类拓展前期投入所致。

事实上,科沃斯的经营业绩早已陷入困境。2023年上半年,其总营收和归母净利润同样不太理想。

根据财报,科沃斯在2023年上半年的总营收为71.44亿元,同比增长4.72%;归母净利润为5.84亿元,同比下降33.40%。可见,在第三季度,科沃斯依旧有延续了总营收增速放缓以及增收不增利的状态。

值得关注的是,受经营业绩不理想的影响,科沃斯在二级市场的热度也开始降温。

截至10月30日A股收盘,科沃斯的股价最终为43.62元/股,相较于年内最高价98.37元/股,科沃斯的股价已惨遭腰斩,跌幅超过56%,市值缩水超过250亿元。

从2020年3月开始,科沃斯的市值曾在14个月内翻了15倍,由不足百亿飙升至近1500亿元,被誉为“扫地茅”,然而随着扫地机器人风口消失、业绩增长乏力,超过1000亿元的市值灰飞烟灭,昔日风光无限的科沃斯已然跌落神坛。

一、“扫地茅”名号或将不保

结合科沃斯近年的经营业绩情况,增收不增利的情况愈发明显。

根据财报,2019年至2022年,科沃斯的总营收分别为53.12亿元、72.34亿元、136.86亿元和153.25亿元;同比增速分别为-6.70%、36.17%、80.90%和17.11%;同一时期,归母净利润分别为1.21亿元、6.41亿元、20.10亿元和16.98亿元,同比增速分别为-75.12%、431.22%、213.51%和-15.51%。

科沃斯陷入增收不增利的漩涡,与其销售费用高企息息相关。当前,扫地机器人行业竞争日益激烈,为了从众多扫地机器人品牌中脱颖而出,获得更多的用户青睐以及占据更多的市场份额,科沃斯不得不加大营销力度,以触及更大范围的用户群体,从而带动销量的增长。

2019年至2022年,科沃斯的销售费用分别为12.32亿元、15.61亿元、32.37亿元和46.23亿元,占总营收的比例分别为23.19%、21.58%、24.74%和30.17%。

2023年上半年,科沃斯的销售费用为22.97亿元,占总营收的比例为32.15%;2023年前三季度,科沃斯的销售费用为34.16亿元,同比增长19.82%,占总营收的比例为32.43%。

相比之下,石头科技在2023年前三季度的总营收为56.89亿元,同比增长29.51%;归母净利润为13.6亿元,同比增长59.1%,其中,销售费用为11.20亿元,同比增长42.13%,占总营收比例为19.69%。可见,不断攀升的销售费用在一定程度上压缩了科沃斯的利润空间。

与节节攀升的销售费用相反,科沃斯在研发费用方面的投入反而不多。

2019年至2022年,科沃斯的研发费用分别为2.77亿元、3.38亿元、5.49亿元和7.44亿元,占总营收的比例分别为5.21%、4.67%、4.20%和4.85%。2023年前三季度,科沃斯的研发费用仅为6.05亿元,占总营收的比例为5.74%,约为销售费用的六分之一。

作为对比,2019年至2023年前三季度,石头科技的研发费用占总营收的比例分别为3.82%、4.59%、5.8%、7.55%和7.87%,明显高于科沃斯。此外,虽然云鲸智能和追觅科技没有披露具体的研发费用数据,不过云鲸智能创始人张峻彬曾表示:“云鲸整体团队规模已达上千人,其中研发人员数量占比超43%”。而追觅科技则在近年保持70%的研发人员占比和10%的研发费用投入。

轻视研发,最直观的副作用显现在专利数量方面。截至2022年,科沃斯获得授权专利1540项,其中发明专利531项。同一时期,石头科技获得专利1664项,其中包括122项发明专利、451项实用新型专利和408项外观设计专利。

截至10月30日A股收盘,石头科技的股价317.5元/股,对应市值为417.44亿元,无论是股价还是市值,亦或是经营业绩表现,石头科技均已超越科沃斯,未来,科沃斯“扫地茅”的名号或将不保。

二、扫地机器人“遇冷”

尽管科沃斯科沃斯一直在卖力营销,但结果却差强人意。2023年前7个月,从销量方面计,科沃斯在扫地机器人线上市场的占有率同比下滑2个百分点;从销售额方面计,同比下滑3个百分点。科沃斯在扫地机器人线下市场的占有率,从销量方面计,同比下滑2个百分点;从销售额方面计,同比下滑4.5个百分点。

科沃斯经营业绩下滑的原因主要集中在两个方面,一方面科沃斯没有差异化的技术优势,难以与竞争对手拉开差距;另一方面扫地机器人行业不再是高增长行业,随着竞争者越来越多,行业也已陷入增长瓶颈。

根据奥维云网数据,2022年中国扫地机器人销量为441.4万台,同比下降23.8%;全渠道销售额为124.1亿元,同比增长3.4%。作为对比,在2020年和2021年,扫地机器人的全渠道销售额还是双位数增长。

2023年第一季度,扫地机器人行业延续了此前的低迷态势,其销量为67.8万台,同比下降14.7%;全渠道销售额为19.8亿元,同比下降11.4%。2023年上半年,扫地机器人销量下滑了5.39%至145万台;全渠道销售额同比下滑了3.66%至约47亿元。

扫地机器人行业遭遇增长瓶颈主要有两个原因。首先,价格是一个重要的影响因素。QuestMobile的数据显示,年轻用户线上消费能力在3000元以上的群体占比仅为9.3%。另一份调查结果更直观展现主流消费者的价格期待:64%的消费者能接受的扫地机器人价位不超过2000元。

其次,扫地机器人对使用环境的要求较多,虽然扫地机器人的清洁能力提升明显,但面对消费者期待解决的一些日常清洁难题,比如家具下方地面、屋子边角地带等,扫地机器人仍旧达不到太好的清洁效果。根据《2021年扫地机器人市场发展白皮书》数据,使用过扫地机器人的人群在回答使用中遇到的问题时,清扫不干净排名第二,占比达到44.9%,拖地效果不好占比达到31%。

不过,尽管扫地机器人行业“遇冷”,但仍具有明显的增长空间。目前,扫地机器人的市场渗透率较低,其中在内地城市的渗透率仅0.4%,而在沿海城市的渗透率为5%,距离发达国家还有很大差距,如扫地机器人在美国市场的渗透率为15%,在德国、日本市场的渗透率为8%,相比之下,中国市场依旧拥有巨大的潜力。

根据西部证券的预测数据,到2030年,扫地机器人在城镇家庭中的渗透率将达到45%,在农村家庭的渗透率将达到5%,总体渗透率约33%。还有机构认为扫地机器人能够像洗衣机一样,实现从可选到必选消费属性的转移,最终渗透率达到90%以上。

作为扫地机器人行业的霸主,科沃斯拥有的优势不言而喻,但如何把握住最后的机会,仍是科沃斯不得不思考的问题。

三、出海寻求增量空间

国内市场陷入红海,向海外市场寻求增量空间就成为了科沃斯、石头科技等扫地机器人企业的共同选择。

财报显示,2023年上半年,科沃斯在海外市场的收入同比增25.6%,收入占比达到34.3%,距离海外市场贡献40%的目标又近了一步,且增速相较于2022年同期及全年均有所增长,海外市场已经成为科沃斯的重要收入来源。

2023年下半年以来,科沃斯的扫地机器人新品已在中国、欧洲、东南亚、韩国、日本、澳大利亚、新西兰同步供货,并且即将在美国上市。相比之下,石头科技在广东省惠州市的新工厂正式投产,将加快其扫地机器人产品的创新迭代,并使扫地机器人出口更加便利。

此外,云鲸智能也表示将加速布局海外市场,未来将针对海外消费者不同的需求和痛点去做定制化产品。追觅科技对海外市场的观点则是,“不着急马上大规模上货销售,而是根据区域化、本地化特征制定产品方案”。

值得一提的是,布局海外市场并不容易,其往往有着更大的成本支出和各种阻碍,很难像国内一样大范围快速迭代,布局海外市场本质上考验的是本地化的营销能力,包括品牌怎么去和本地消费者沟通,以及财务支付、仓储物流、售后服务等体系的搭建等等。

当前,科沃斯已经跌下神坛,步入下行通道。面对竞争如此激烈的市场形势,科沃斯必须要重新审视自身的市场策略和运营策略,围绕技术、品牌和服务的深耕仍不容忽视,守住已有的行业地位,并寻求增量市场,无疑是科沃斯接下来的重要挑战。

评论