文l智瑾财经 大钊

炸鸡翅、炸大虾、烤香肠、烤板栗……“炸天炸地炸万物”的空气炸锅近年来成为潮流新品。

各类空气炸锅食谱充斥着小红书;围绕空气炸锅健康与否的讨论多次登上微博热榜;今年618购物节,空气炸锅更是霸占了各大小家电热销榜头部位置……

丰富的菜肴选项,易操控,易打理的特性,使空气炸锅成了当前增长最快的厨房小家电单品,数据显示,去年京东+天猫平台累计销售额45.2亿元,同比增长了41.8%,今年1-5月,销售额更是达到了34.1亿元,同比增长了165%。

其实不止国内,空气炸锅在全球都掀起了一波“炸货”热潮。2022年全球空气炸锅规模为49.7亿美元,2018-2022年复合增速达到36.8%。根据预测,2028年空气炸锅行业规模有望达到82.6亿美元,2022-2028年复合增速为8.8%。

乘着这波浪潮,多家小家电生产企业迎来利好,部分代工企业也分得一杯羹。

小“炸锅”带来大机会

1990年代商用空气炸锅在美国推出,2007年法国出现家用空气炸锅,2010年飞利浦使用高速空气循环技术推出空气炸锅产品,2015年后九阳、美的等国产传统家电品牌纷纷入场。

可以看到,从空气炸锅真正进入中国消费者视野算起,该品类发展不足10年。

2020年线上流量红利催化叠加疫情影响下,空气炸锅开启第一轮快速普及。到2022年,空气炸锅的关注度迎来爆发。

奥维云网数据显示,2022年我国空气炸锅全渠道销售规模达到82.3亿,同比增长70.7%;零售量达到3260万台,同比增长116.7%。

从海外市场来看,空气炸锅也处于快速发展阶段。

根据NPD数据,2020-2021年空气炸锅在美国合计销售2560万台,同比2018-2019年合计销量增长76.0%。而根据亚马逊爬虫数据,2022年亚马逊空气炸锅销售额达到4.9亿美元,同比增长3.9%;销量达到451.5万台,同比增长3.5%。

Statista预计,全球除中国、美国及西欧外,2022年空气炸锅销售规模为10.8亿美元,占全球市场的22%;销量规模约为2005万台,占全球销量的27%。另据预测,2028年空气炸锅行业规模有望达到82.6亿美元,2022-2028年复合增速为8.8%。

行业狂飙之下,巨大的蛋糕被多家企业瓜分。除国内的“美苏九”(指美的、苏泊尔、九阳)等大品牌,进口的飞利浦、VTT、法梵等品牌外,背后一批空气炸锅代工企业也浮出水面。

图源:国信证券

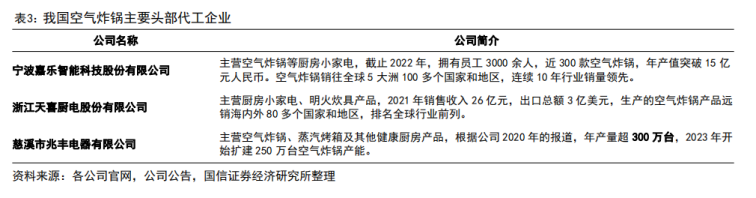

从行业数据来看,空气炸锅代工格局较为集中,行业CR3接近30%。国内空气炸锅代工龙头主要集中在浙江省,包括宁波嘉乐智能、浙江天喜厨电和慈溪市兆丰电器均为行业龙头,其中嘉乐智能和天喜厨电规模相对较高。

“空气炸锅第一股”比依股份也以代工为主,销量市占率超过8%。

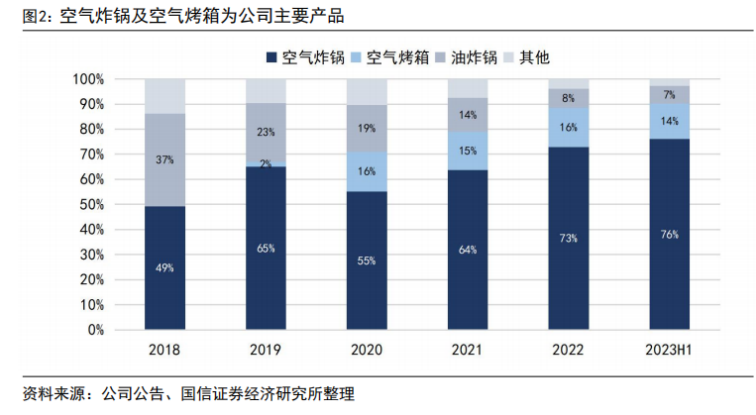

财报显示,空气炸锅销售占公司营收比例已经从2018年的49%提升至2023年H1的76%,传统油炸锅收入占比则从37%缩减至7%。

代工王者浮出水面

分业务看,比依股份ODM(指根据客户提出的产品需求,例如功能需求、产品生产思路,从产品的维护、生产以及产品开发等方面提供全方位的服务)为主,占比超85%。公司的前十大客户主要为国际知名家电制造商、品牌商以及区域性领袖企业,包括飞利浦、纽威、尚科宁家、乐厨等品牌方。

根据欧睿国际数据显示,2021年美国和西欧小型烹饪厨电市场销量份额前五品牌中,公司客户纽威和飞利浦赫然在列。内销方面,比依股份还逐步取得了小熊电器、苏泊尔、利仁科技等国内知名品牌商的订单。

此外,公司还在代工基础上同步发展OBM(指代工厂经营自有品牌)。自主品牌“比依BIYI”以天猫自营为主,尚处起步阶段占比较低,2022年布局拼多多、抖音电商等新渠道,并通过直播带货等新兴渠道走近消费者。

图源:国信证券

通过进入全球多家知名加热类厨房小家电客户供应链体系,公司产品得以广销全球70余个国家和地区,2023年H1外销收入占比93%。海外以欧美市场为主,2021年H1比依股份海外收入中美国、主要欧洲国家(英/德/法/荷兰)的占比分别为27.3%、27.6%。

而在空气这锅这个产品线上,比依股份具备较强的实力。

公司在2015年之前就已开始进行空气炸锅的研发,此后一直深耕该品类,积累了丰富的技术储备和专利。

根据国家知识产权局的数据,公司自2015年4月起开始申请与空气炸锅相关的专利,截至8月25日,公司已申请并公告了183个与空气炸锅有关的专利(该数量系在国家知识产权局官网上查询到的申请人为“比依电器”、发明名称含“空气炸锅”的专利,可能存在遗漏)。从数量上看,公司关于空气炸锅的专利数量排在我国申请企业中的第6位,公司的专利储备相对较为丰富。

但是代工模式也有明显的短板,比依股份2023年H1财报显示,其收入占比最大的空气炸锅的毛利率为19.8%,公司整体毛利率也只有21.63%。

资料显示,比依代工的空气炸锅的直接材料成本占空气炸锅总成本的72.06%,重资产模式下毛利率难以提升。尽管OBM模式已经开始上量,但其自主品牌领域知名度低,其业务收入占主营业务收入的比例尚不足 5%。

作为对比,利仁科技、小熊电器和北鼎股份等自主品牌为主的小家电企业毛利明显高于代工为主的比依股份,2023年H1分别为27.43、37.71%和50.79%。

代工模式也使得比依股份的应收账款存在不断增加的趋势。

2021年上半年至2023年上半年,比依股份的应收账款连续增长,由2021年上半年的2.75亿元增至2023上半年的4.52亿元,占营收比重由去年同期44.86%增至53.18%,年复合增长率高达28.2%。

事实上,随着营业收入增长,应收账款增长也并非异常,但比依股份的应收账款复合增长率明显高于营收的复合增长率,其营收的年复合增长率仅为5.76%。

不仅如此,比依股份的应收账款周转天数也由去年同期的93.76天增长至97.57天,应收账款周转率由1.92次减至1.85次。

存量市场如何存活

一般来说,小家电是指除彩电、空调、冰箱、洗衣机之外,体积较小、功率较低且便于携带的家电产品,主要分类包括厨房小家电、个人护理类小家电、家居小家电等。

近年来,小家电领域明显涌现出许多新兴品牌,竞争越发激烈。

与冰箱、空调等白电企业相比,小家电的产业链较为简单,技术门槛不高。

一位专家表示,以往拼销量、拼价格的竞争模式已经行不通。目前小家电企业产品和品牌良莠不齐,行业的技术创新、场景创新方面也相对较弱,品牌同质化严重,集中度有待提高。如何提高产品技术和质量,构筑高品质、好口碑的护城河,成为小家电企业亟待解决的问题。

国金证券认为,自去年起,小家电市场萎缩主要是由于2020年小家电的繁荣吸引众多品牌入局,长尾市场趋于同质化竞争。

奥维云网数据显示,2020年小家电零售品牌数量明显攀升,但2021年在竞争环境激烈以及原材料压力下,市场亦出清部分中长尾品牌。

从多家上市企业的业绩报表中也可以看出,小家电的增速遇到了一定挑战。2022年,国内小家电行业共有20家A股上市公司披露年报。

细分来看,20家上市公司中,有11家厨房小家电,6家清洁小家电,3家个护小家电。从业绩数据来看,20家中有一半出现营收同比下滑,有11家出现净利润同比下滑;有4家出现营利双降,分别是九阳股份、北鼎股份、德昌股份、倍轻松。

行业下跌的原因主要来自两方面,一是经济增速放缓,消费需求提不上;二是原材料价格高企,压缩了利润空间。

以火热的厨房小家电为例,销量“上坡路”的年份集中在2020年-2021年,主要原因是消费者居家时间明显增多,对厨房烹饪的需求也增长明显。然而,这样的增长不可能是持续的。即便是在各大社交平台上话题度极高的空气炸锅,在2023年也迎来下滑。

奥维罗盘监测数据显示,2023年前两个月,空气炸锅在线上、线下渠道的销量均出现了下滑态势,比2022年同期分别下滑了28.98%、38.31%。

另一方面,家电产品主要原材料为铜、铝、钢材以及塑料,合计约占总成本的 40%。这些原材料的价格波动,直接影响着企业经营。2023年6月16日,SHFE铜现货结算价为68010元/吨,今年以来铜价增长2.5%;中国塑料城价格指数为813.38,今年以来增长5.91%。

面对原材料价格持续大幅上涨,小熊电器相关负责人在财报会议上坦言对企业经营有很大的压力,公司未来通过调整产品结构、上调销售价格的举措应对,来消化原材料涨价的影响。

受到空气炸锅市场下行影响,比依股份的产品逐步拓展至空气烤箱、烤煎盘、华夫饼机等其他加热类小家电,并尝试将咖啡机作为新的增长曲线。

根据Statista数据,2022年全球咖啡机市场规模约119.7亿美元,2018-2022年复合增速达2.5%,Statista预测2023-2025年全球咖啡机市场将维持3%的年增长率,行业步入稳健增长期。

根据海关总署数据,2021年我国咖啡机出口量突破10000万台,出口额达163亿元;2022年在高基数下实现9200万台出口量与160亿出口额。当前海外咖啡机市场已较为成熟,国内小家电厂商通过代工或品牌出海依然大有可为,进一步打开增长空间。

同时咖啡机作为优质成长赛道吸引了众多新进入者,内资品牌加速布局。

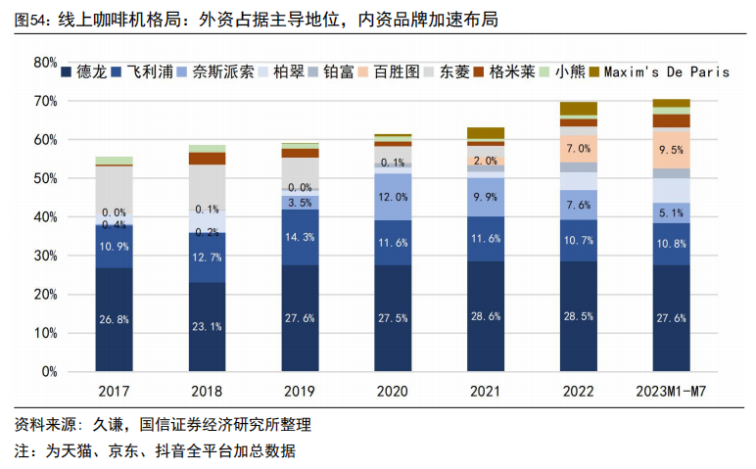

根据久谦数据,线上渠道德龙占据绝对领先地位,销额市占率在27%以上;

其次为飞利浦,占比保持在10%左右;

奈斯派索为雀巢旗下品牌,主打胶囊咖啡机,市占率从2020年的12%缩小至2023年M1-M7的5%;

与此同时,内资品牌正逐步实现份额的突破,百胜图市占率从2020年的不足1%提升至2023年M1-M7的9.5%,小熊市占率也接近2%。

图源:国信证券

往好处想,行业格局仍未定,市场存在较大的不确定性,后来者依然可能凭借高颜值与创新产品实现弯道超车,但另一方面,也有可能在激烈的竞争中败下阵来。

根据奥维云网的数据,2019年“美苏九”小家电线下集中度在90%以上,线上集中度在60%以上,且均在扩展更多品类。短期来看,以代工为主的比依股份有望获得更多生产订单,但是单纯代工的利润率肯定会越来越低;把时间拉长,公司的竞争壁垒及增量空间还有待观察。

参考资料:

《比依股份:空气炸锅出口代工龙头,咖啡机有望拉动二次增长》,国信证券

《比依股份:聚焦“风口”空气炸锅行业,代工赋能 OBM 拓展》,天风证券

评论