文|Siddharth Pathak,科尔尼全球合伙人。Wolfgang Baier博士,LUXASIA集团CEO。马锦涛,科尔尼大中华区合伙人。

编辑|商业评论 葛伟炜

未来五年,亚洲的奢侈美妆行业年均复合增长率将达到11%,是全球最大、增长最快、最具潜力的奢侈美妆市场。作为亚洲最大的奢侈美妆市场,中国、日本和韩国已趋于饱和。激烈的竞争和消费者成熟度的提高,使品牌在这些市场面临更大的挑战,尤其是在赢得消费者和快速扩大规模方面。

早期进入者——如香奈儿(CHANEL)、迪奥(DIOR)、雅诗兰黛(ESTēE LAUDER)、欧莱雅(L'ORéAL)等全球奢侈美妆品牌,以及资生堂(SHISEIDO)、SK-II、雪花秀(Sulwhasoo)等巨型亚洲品牌——已经获得了强大的市场份额、相当高的心智占有率和强劲的有机增长。

后进入者要在一场代价高昂、争夺边缘市场份额的战斗中站稳脚跟,难度很大,同时结合风险评估后的回报率也变低了。

在这样的情况下,东南亚和印度成为了国际美妆品牌的下一个淘金地。相比中国、日本和韩国这三个本地竞争激烈的成熟市场,东南亚和印度的奢侈美妆市场规模预计在未来10年内增长3倍,这也意味着,现在进入的品牌将享受10年的指数级增长。

下一个淘金地

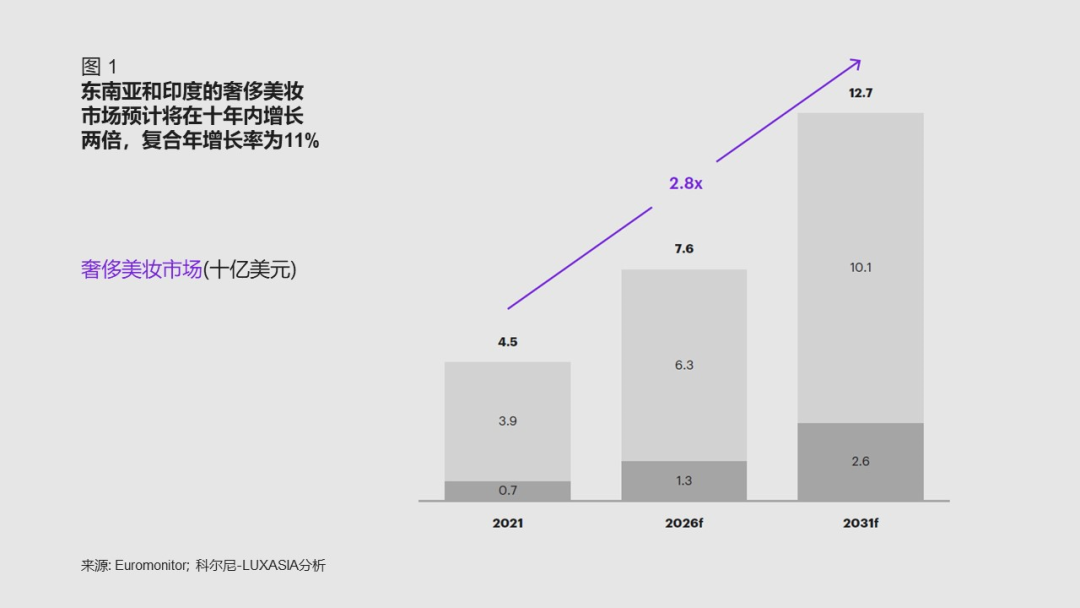

尽管中国、日本和韩国是国际品牌的必争之地,但未来10年的黄金机会窗口将是正在迅速崛起的东南亚和印度市场。到2026年,东南亚和印度的奢侈美妆市场潜力预计将达到76亿美元,与2021年的45亿美元相比,年复合增长率为11%,这意味着平均每两年就有约10亿美元的新增奢侈美妆消费市场规模。

这种强劲的增长势头有望持续下去:10年后,市场规模将增长近两倍(参见图1)。据估计,全球奢侈美妆行业的增长率在4%~6%,相比之下,该地区显然是最值得投资和发展的区域。

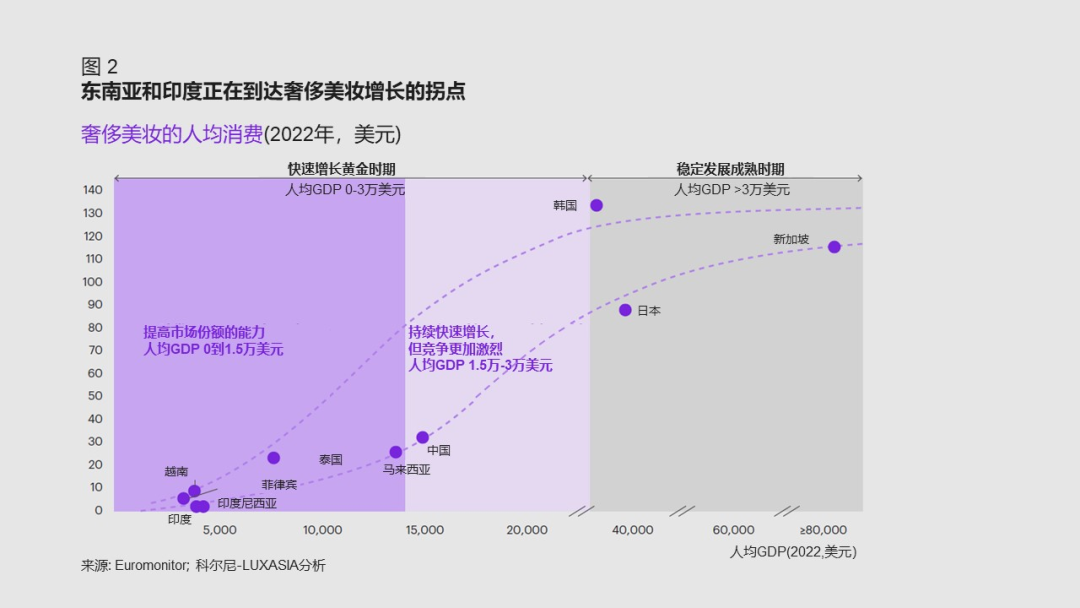

我们的研究还显示,东南亚和印度正接近一个拐点,并有望在奢侈美妆领域享受10年的两位数增长(参见图2)。这些市场条件触发了本土美妆品牌的激增,这些品牌往往主打大众价位段的细分市场;对于国际品牌,奢侈美妆细分市场则成为发展机会。

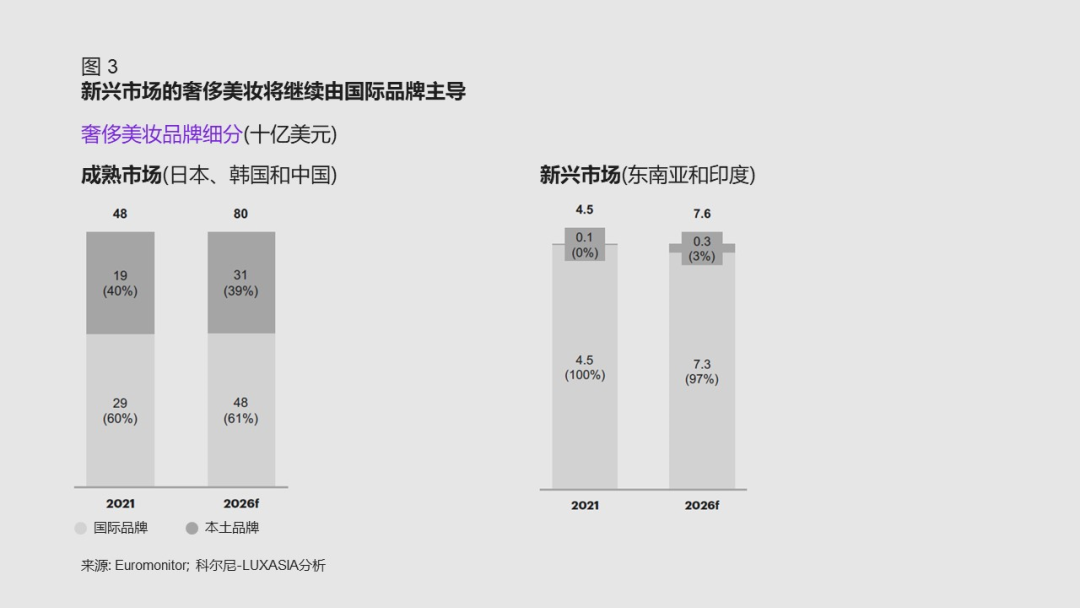

我们相信,这些快速增长的东南亚和印度奢侈美妆市场将继续由国际品牌主导。在成熟市场,本土品牌的市占率高达40%(参见图3)。相比之下,新兴市场上本土奢侈品牌的市占率要低得多。

从中国、日本和韩国奢侈美妆市场的增长轨迹中,我们发现,随着市场的成熟,本土奢侈美妆品牌往往会崭露头角并能够与国际品牌竞争。我们认为,东南亚与印度距离这一情形还很遥远,而这正是全球奢侈美妆品牌有限但及时的黄金窗口。

处于这一发展阶段的国家通常拥有规模可观且仍在迅速增长的中产阶级群体。随着东南亚和印度经济的成熟,更多消费者的经济阶层会上升,从大众消费迈向奢侈消费。预计到2026年,该地区中产阶级及高收入阶层的总消费者规模将超过10亿。

六大挑战

过去,新兴市场的奢侈美妆业务模式较为粗放:与各国家区域内的进口代理商合作,由他们在当地合法注册并引进其品牌产品,而后分销给不同的零售商或销售网点。

如今,市场已变得更为复杂,过去通用的运作模式已不再适用,因为市场成功取决于是否能够在每个细分市场精细化调整品牌策略。

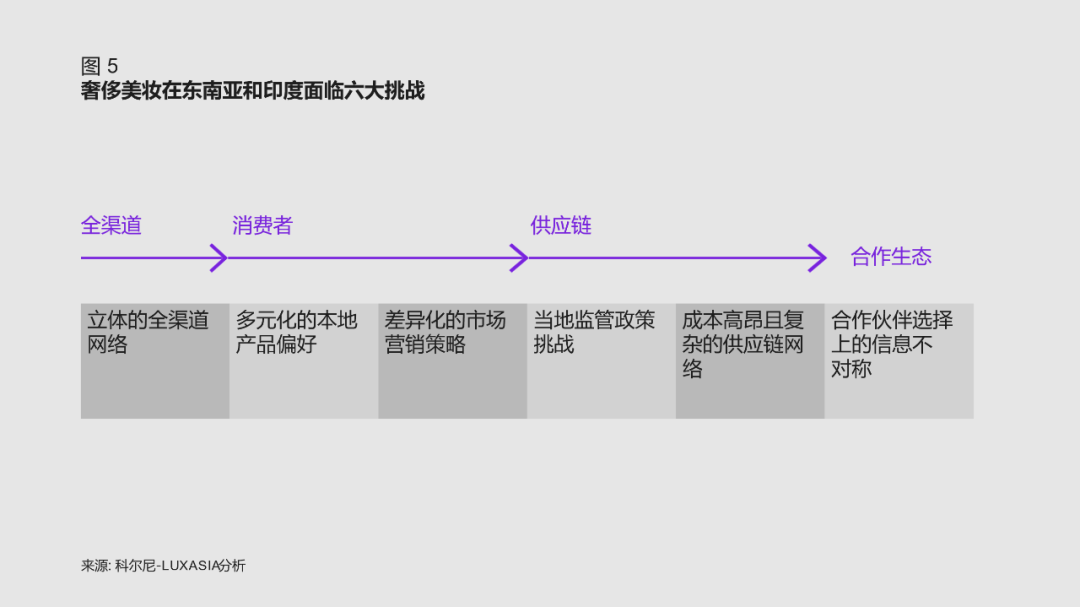

由于市场环境的多样性,在东南亚和印度实现增长仍然是一项棘手的任务。品牌在这个多元化及碎片化的地区将面临六大挑战(参见图5),这意味着,增长战略不能一刀切。

第一大挑战:立体的全渠道网络

现今,奢侈购物的需求已经演变为包含线下零售、线上电商和社交平台等业态的综合需求。由于各个市场的平台与渠道各有不同,使得这一在线消费生态系统更加错综复杂。图6详尽地展现了东南亚和印度的全渠道网络复杂性。

每个国家在消费者与品牌互动的方式上,有着细微差别。社交带货和直播正在创造直接面向消费者的销售机会(DTC)。越来越多的消费者正直接通过Facebook、Instagram和TikTok等社交平台购物。与此同时,得益于WhatsApp、Messenger、Viber和Line,对话式及快速商务的发展势头也愈发强劲,如何识别投资回报最高的渠道变得更具挑战性。

第二大挑战:多元化的本土产品偏好

东南亚和印度的人口存在着显著的多样性,因此消费者对美的表达、欣赏和消费方式同样差异化显著。

例如:在新加坡,随着Byredo、Creed、Diptyque、祖·玛珑(Jo Malone)和梵诗柯香(Maison Francis Kurkdjian)等品牌开设独立专卖店,精品香水细分市场正在迅速扩张;

马来西亚由于气候潮湿,当地消费者倾向于避免使用质地厚重而触感粘稠的护肤产品;

越南的香水消费者通常更倾向于浓香水(Eau de Parfum),而不是淡香水(Eau de Toilette);

印度尼西亚的审美偏好为浓重妆容,重点强化眼妆和美发;

在菲律宾,卡尔文·克雷恩(Calvin Klein)、拉夫劳伦(Ralph Lauren)等来自美国的品牌深受欢迎,部分归因于菲律宾不断增长的男性消费群体;

在印度,化妆品是该行业的支柱,同时香水需求始终旺盛。

上述例子只是冰山一角。如果将不同类别、不同市场、不同人群的偏好交叉综合考虑,品牌可能会在产品管线规划中陷入决策困难。

更为复杂的是,即便是同一人口细分市场,也存在不同的偏好,例如,泰国的Z世代与菲律宾的Z世代偏好不同的产品。品牌需要更长时间去收集这些市场内产品偏好的洞察信息。

第三大挑战:差异化的市场营销策略

在不同市场,吸引、种草、促活及转化等影响消费者购买决策的因素可能会存在惊人的差异。

例如:在新加坡,特别款或限量版赠品在提高平均交易额上表现尤为出色;

在马来西亚,样品及试用装产品有助于高效拉新获客,社交媒体营销的投资回报率在该地区遥遥领先;

越南KOP(专业意见领袖)的产品评论、视频博客和用户生成的内容(UGC)是影响消费者购买决策的重要因素;

在泰国,幽默营销是构建当地消费者心智的必经之路,具有当地幽默感的娱乐性营销推广对巩固品牌长远地位大有裨益;

在印度尼西亚,社交媒体广告以及KOL代言背书尤为有效;

在菲律宾,消费者平均购买力较低,小型产品搭配礼品赠送的营销效果显著;

在印度,“迷你产品潮流”崛起,本土消费者更倾向于产品尺寸定制化及超值包装贩售。

为了建立此类消费者洞察,品牌需要在适当的技术基础设施上整合来自不同语言的数据,并落实个人数据保护要求。

第四大挑战:当地监管政策挑战

监管管理通常是奢侈品牌发展的支持职能,但在东南亚和印度,它是决定成败的关键。监管要求涉及大量领域,每个市场都具备其特有复杂性。

例如,在产品注册方面,最关键的挑战包括标准(如产品测试标准等)的差异、对法律法规要求的理解,以及对获批化学品和允许浓度技术细节的理解。东南亚与印度在产品标签方面存在差异,每个国家的严格程度不同。

第五大挑战:成本高昂且复杂的供应链网络

在东南亚和印度,奢侈品美妆面临的供应链主要问题在于货物如何到达首都城市,其次是国内城际间的流通。与广泛布局的快消品牌不同,奢侈美妆品牌在选择流通渠道时更为挑剔,无法像快消品牌那样获得规模经济效益。

事实上,供应链布局往往受到不同国家地区的地理特性和基础设施的影响。

例如,马来西亚分为西马来西亚和东马来西亚,两地隔南中国海相望;

越南是一个狭窄但具有充沛海岸线的市场,拥有良好的出海通道,有意思的是,新加坡距离胡志明市比河内更近,胡志明市与河内在越南的互补,就像是中国上海与北京的互补关系;

印度尼西亚拥有17000多个岛屿,对物流极具挑战,其商业活动集中在雅加达、泗水和棉兰等主要城市;

菲律宾拥有7000多个岛屿,尽管大马尼拉地区仅占菲律宾全国面积的0.2%,却贡献了该国36%的GDP,是一个关键的经济区域;

印度市场对奢侈美妆产品的需求不仅存在于特大城市和一线城市,解决全国范围内的供应链问题至关重要。

第六大挑战:合作伙伴选择上的信息不对称

虽然在选择合作伙伴时,良好的业绩记录和多年的运营经验至关重要,但同样重要的是评估他们是否能够创新并适应不断变化的市场环境。随着这些不同市场的成熟,触达消费者及市场营销的方式也将相应地发展变化。同时,考虑到东南亚和印度市场的相对不成熟性,品牌很难完全了解当地市场和合作伙伴的信息。

六项核心举措

在品牌进入东南亚和印度市场之前,应首先思考区域市场进入和扩张战略,回答以下4个问题:

1.哪些市场?

做出这一决定需要考虑多种因素,如潜在收入规模、增长轨迹、品牌影响、消费者情绪、信号效应、先发优势、阻击竞争的战术性扩张、风险偏好以及风险调整后的回报。

2.什么节奏?

是同时进入所有地区市场,还是按顺序推出?过快进入多个市场有可能导致在某些甚至所有市场推出的产品不尽如人意。

3.关键的运营要素是什么?

无论采用哪种进入模式,都必须具备产品注册和法规管理、销售和营销、需求规划、销售点注册、供应链、财务报告、交易会计、人力资源、技术和基础设施管理等关键运营要素。

4.投资和风险偏好是什么?

品牌必须仔细考虑资金需求和运营成本,以确保成功启动和长期发展。

显然,品牌需要的是一种因地制宜的方法,而不是一本万能手册。对以下六点的重视将为奢侈美妆品牌在东南亚和印度市场取得成功奠定基础。

一、优化零售足迹,打造多触点体验节点

现实情况是,如果没有额外的零售娱乐活动,要让消费者到实体店消费,尤其是补货,可能并不容易。全球迫切需要彻底改革零售游戏规则,东南亚和印度也不例外。

对于奢侈美妆而言,实体店永远不会过时。欧睿信息咨询公司(Euromonitor)的研究表明,即使精通数字技术的人口比例越来越高,目前超过85%的奢侈美妆产品销售仍来自线下渠道。我们估计,根据品类不同,线上销售份额将稳定在15%~50%。因此,奢侈美妆品牌必须投资并加强实体店服务,成为全渠道服务的品牌中心。

同时,品牌不仅要将零售作为收入驱动力,还要将其作为与消费者产生情感联系的支柱,例如,通过引人注目的视觉营销来表达品牌,让消费者通过独特的店铺设计、Instagram或社交空间以及AR、VR来体验品牌。

值得注意的是,渠道之间的界限正越来越模糊。例如,AR和VR技术在化妆方面的应用,已经具有了社交分享和无缝购买的功能。一个典型例子是丝芙兰(SEPHORA)专有的Color IQ,可以捕捉消费者的肤色和皮肤类型,从而推荐合适的粉底、遮瑕等化妆品。

二、把握不同市场持续增长的电商机遇

尽管到2023年,消费者支出将重新向实体店倾斜,但预计2022~2026年,美妆奢侈品电商销售额仍将以15.6%的年复合增长率保持强劲增长。

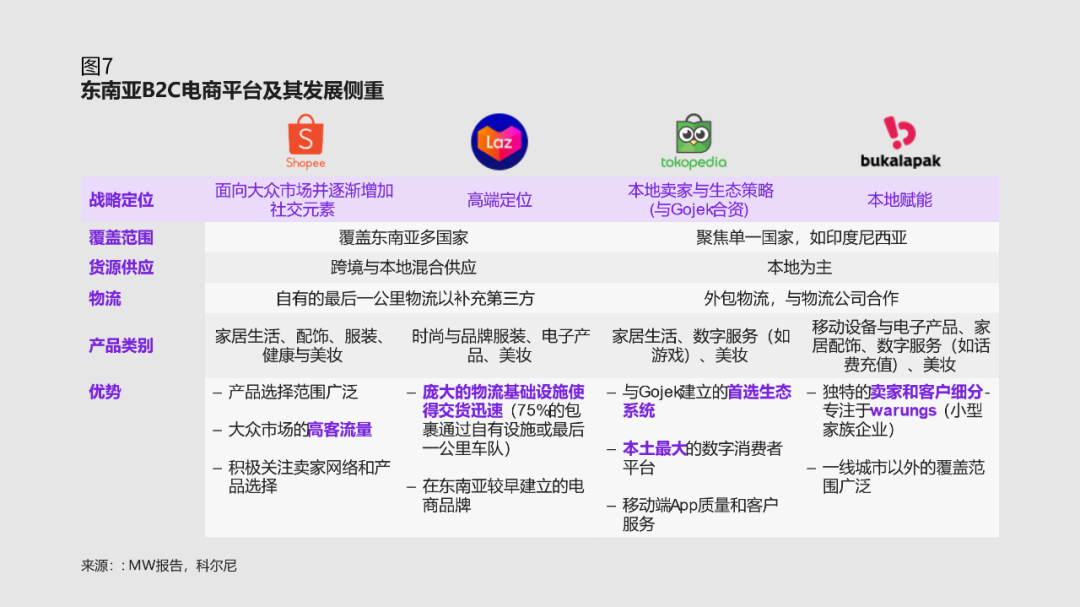

东南亚市场涌现出各大电商平台,包括跨区域玩家Lazada和Shopee旗下的LazMall和Shopee Mall,以及单一国家内的本土电商平台,如印度尼西亚的Takapedia和Bukalapak(参见图7)。奢侈美妆品牌可以在这些平台开设经过认证的“类单体品牌”店铺,这些店铺拥有正品背书,从而遏制了假冒产品和水货。

实践证明,单一品牌网站在多个次级市场运营并不经济,尽管如此,展望未来5~7年,随着东南亚和印度的数字和实体基础设施迅速成熟,建立直接面向消费者的能力将变得更具成本效益。因此,未来几年可能会看到更多的单一品牌网站,而本地的执行仍然是关键。

此外,当百货商店和连锁店等渠道合作伙伴建立自己的在线网站时,零售和电商之间的区别将变得模糊。这为品牌提供了另一条触达消费者的途径。

值得一提的是,香水的电子商务仍然充满挑战,尤其是在东南亚。香水的在线销售没有万能药,必须对试用品和赠品策略进行广泛测试,才能找到吸引消费者的重点。

三、提升利用社交媒体加速发展的能力

传统意义上,奢侈美妆产品的兴盛靠的是排他性,但在当今的数字互联时代,社交媒体为冲动购买打开了大门。社交电商正是利用社交媒体,来建立品牌认知并销售给消费者。

直播形式的社交电商首先在中国兴起,并在东南亚和印度迅速发展。现在,所有主要的在线市场都开始做直播。品牌必须与这些在线市场就直播运营进行合作,并让有影响力的人参与进来,以扩大直播销售环节的覆盖面和接受度。包括雅诗兰黛、欧莱雅在内的许多公司都在直播能力方面进行了投资。

除了在线市场外,还出现了提供无缝转换的平台,这将加速社交电商的发展趋势。TikTok率先在东南亚推出了TikTok Shop,Instagram也紧随其后推出了Instagram Shops。许多美妆品牌已经开始在这一领域进行尝试。

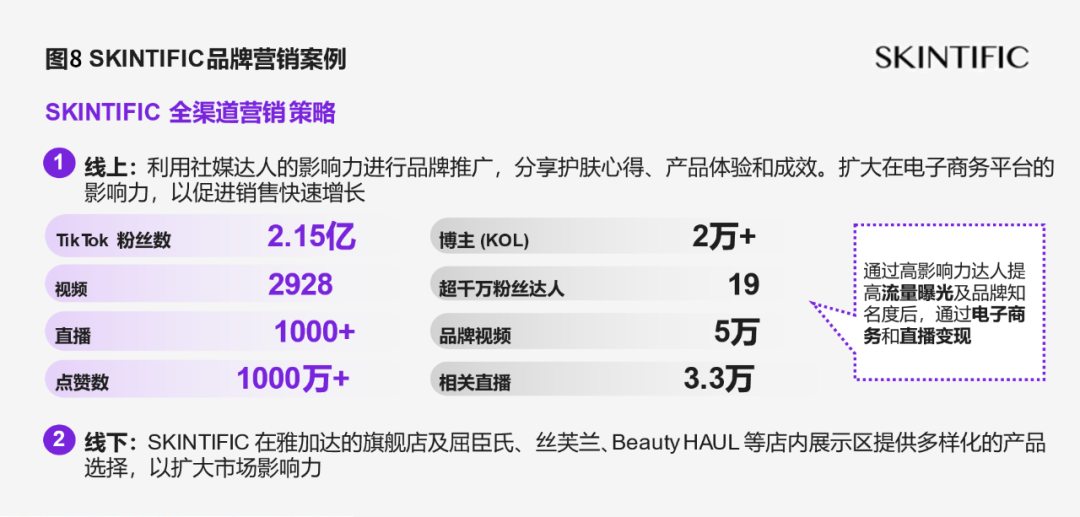

新消费护肤品牌公司蜚美所孵化的新锐品牌SKINTIFIC正是玩转社媒的国货出海新范式,创立不到2年,俨然成了东南亚版的“完美日记”,2022年在东南亚市场实现超3.5亿元年销售额。

SKINTIFIC通过双管齐下的线上线下品牌营销打法,迅速在东南亚消费者心目中占领了“健康护肤”的品牌心智(参见图8)。同时,SKINTIFIC采取KOL营销打法,与10万~1000万粉丝的博主广泛合作,从而成功吸引和触及各类型消费者,高效宣传其高性价比产品。

最近,许多顶级奢侈品牌都在尝试使用元宇宙和Web3结构创建社区驱动的社交电商应用程序。

例如,圣罗兰(YSL Beauty)推出了代币网页,倩碧(Clinique)、纪梵希美妆(GIVENCHY)、娇兰(Guerlain)和魅可(MAC)推出了NFT系列。元宇宙正处于测试阶段,基础设施尚不成熟。不过,这将为吸引消费者创造新的机会。

此外,Bard、ChatGPT、DALL-E等新的人工智能生成技术也可能在社交电商中发挥重要作用。在每个国家的本地社交电商环境中很好地利用这些技术,可以帮助品牌在市场中脱颖而出。

四、深入分析消费数据,以充分了解当地消费者

消费者层面的个性化对于推动参与、购买和忠诚度至关重要。一流的零售商已经建立了自己的数据基础设施,并坚持不懈地收集数据。

将人口细分、国家和文化专业知识以及语言能力结合起来,可以帮助品牌深入了解消费者如何对营销做出反应、购买什么以及如何购买。

一流企业利用这方面的洞察力,按渠道、产品生命周期和品牌进行超高个性化组合,以减少两次购买之间的间隔天数,同时提高订单价值和重复购买率。这对销售额的影响非常显著,大约能增加5%~15%的营收。

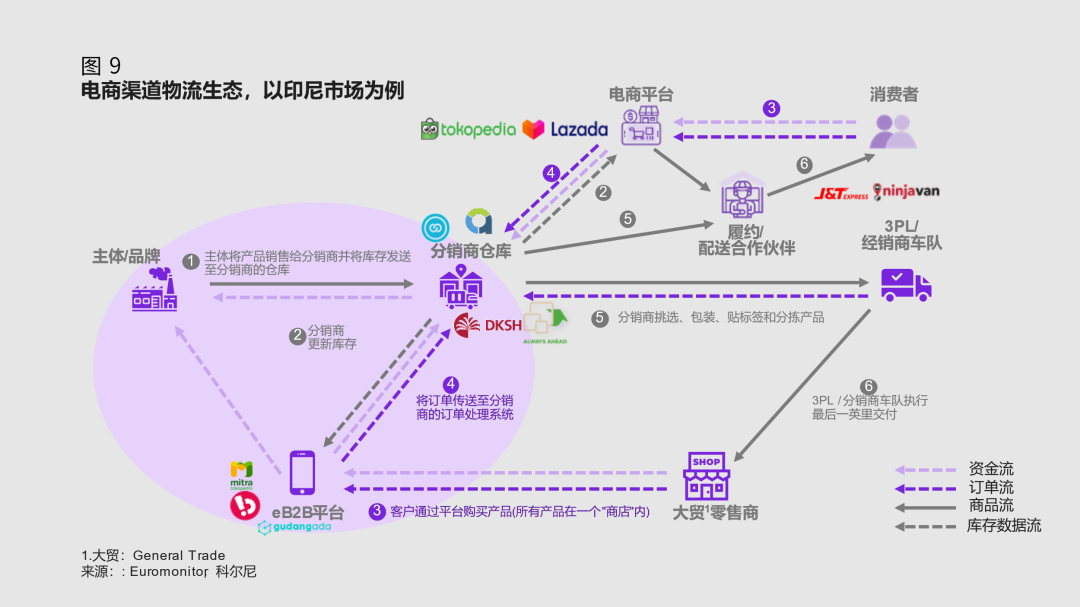

五、利用物流合作伙伴,建立强大、灵活的网络

在当今地缘政治局势紧张和保护主义盛行的宏观经济背景下,供应链的主要目标就是在产品注册等监管管理、清关、进口关税和税收等货运、履行、最后一英里配送和退货管理这五个环节中平衡上市速度、质量、产能灵活性和成本。这需要全职的本地监管和供应链团队,销售和渠道管理、品牌管理、需求规划团队之间的密切合作,以及用于全渠道需求规划的外部市场情报。

其中,找到善于驾驭复杂供应链生态系统的合作伙伴至关重要。每个品牌所需要的,要么是投资建立团队,以维护在每个市场上由可信赖的解决方案提供商、供应商和物流合作伙伴组成的广泛网络,要么是与拥有经过压力测试的全面合作伙伴网络的品牌建设者建立伙伴关系(参见图9)。

六、建立与全渠道品牌的合作共赢关系

与一家能够发挥品牌优势的公司合作(换句话说,不仅仅是分销商或进口商),能够更快取得成功。这样的合作公司能够利用自己深厚的市场专业知识,为品牌提供强大而高效的商务引擎,使品牌能够专注于向客户表达自己的品牌承诺。

建立成功的合作伙伴关系包括与分销合作伙伴签约、使用服务代理模式、探索整合模式(合资企业和多股东公司等)、建立子公司等方式,大多数品牌最终采用混合运营模式。

在电商方面,aCommerce、Baozun和LEAP Commerce等支持端到端的合作伙伴能够帮助品牌更好地进行运营,减少对技术和基础设施的投资。这些合作伙伴既可以提供全套解决方案,也可以提供涵盖在线商务战略、绩效营销、网站运营、营销活动和流量管理、供应链、客户服务和退货管理的混合服务。

东南亚和印度是下一个奢侈美妆业的淘金地,因为这两个市场预计将出现大幅增长,而且进入和拓展这两个市场的成本不像其他成熟的亚洲市场那样高昂。

虽然在这个分散的地区面临着巨大的挑战,也没有放之四海而皆准的方法,但对于具有前瞻性思维的品牌来说,现在正是抓住这个独特的增长机遇的时候,把重点放在六大要素上,为东南亚和印度市场的成功制定清晰可行的品牌战略。

评论