文 | 野马财经 武丽娟

编辑丨高岩

上个月,因涉嫌操纵股价,年近八旬的“毛纺巨子”陆克平被立案的消息引发热议。此前陆克平已经与儿子陆宇完成部分交接,主要集中在江苏阳光(600220.SH)的职位和控制权方面。今年3月,陆宇已成为新一任董事长。

资本大佬虽已退出江湖,“二代”继任者还在资本市场崭露头角。今年6月,陆宇成为IT设备概念龙头威创股份(002308.SZ)的董事长,而威创股份控股股东为江苏阳光集团有限公司的全资子公司蒙萨斯(台州)投资有限公司。

10月31日,威创股份发布三季报,营收、净利润下滑的同时,董事李昂还针对三季报中2起采购合同预付款项投出反对票,质疑这2起合同属于资金占用行为,并对威创股份信息披露提出疑问。

作为本是主营信息技术的公司,威创股份自2014年开始,转型后的儿童教育板块收入占比连年下滑。股价近年表现也持续低迷,基本徘徊在6元/股左右,截至11月2日,报收5.35元/股,市值48亿元。

如今,大举并购扩张之后,在资本大佬“二代”的带领下,曾经的A股“幼教巨头”能否走出困境?

5.4亿元预付款被挪用?,董事对三季报投反对票

从三季报来看,威创股份经营压力显现。今年1-9月,营业收入3.63亿元,同比下滑15.68%;净利润1347.1万元,同比下滑82.36%;扣非净利润更是下滑92.8%。

然而,在前三季收入不足4亿元的情况下,威创股份却预付了超5亿元采购款。

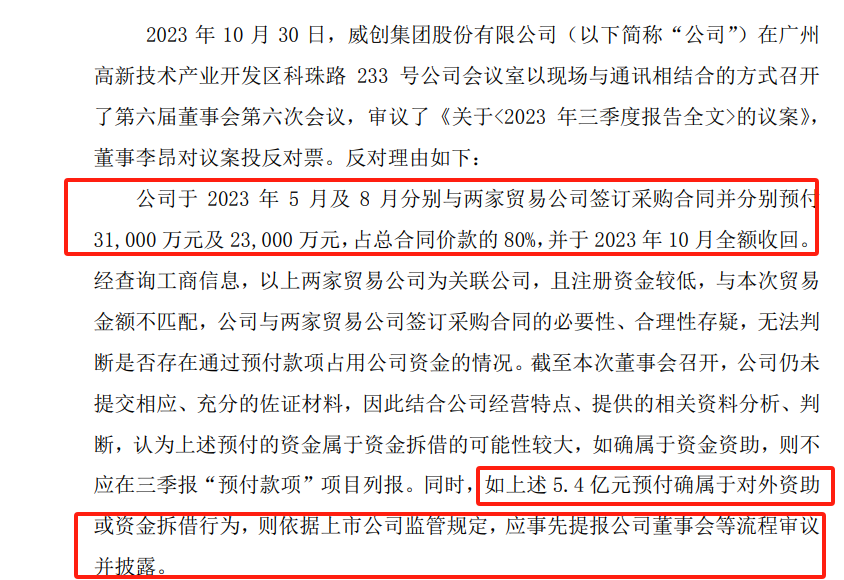

据公告披露,公司董事会会议以7票同意、1票反对,审议通过了《关于的议案》,其中董事李昂投反对票。

威创股份今年5月及8月分别与两家贸易公司签订采购合同并分别预付3.1亿元及2.3亿元,占总合同价款的80%,并于今年10月全额收回。李昂反对的理由是,经查询工商信息,以上两家贸易公司为关联公司,且注册资本较低,与本次贸易金额不匹配。李昂对威创股份与两家贸易公司签订采购合同的必要性、合理性存疑,无法判断是否存在通过预付款项占用公司资金的情况。

另外,截至本次董事会召开,公司仍未提交相应、充分的佐证材料,因此,李昂认为上述预付资金属于资金拆借的可能性较大,如确属于资金资助,则不应在三季报“预付款项”项目列报。如此,依据上市公司监管规定,应事先提报公司董事会等流程审议并披露。

对此,威创股份则称,公司分别于8月、9月向两家供应商预付了采购款共5.4亿元,后基于自身经营需要提前终止合同,并于10月全额收回,未造成损失。

海申伦律师事务所夏海龙表示,首先是公司内部治理的问题,管理层的某些行为可能超出职权,从信息披露角度看也属于违规。至于公司的解释是否属实、是否符合监管规定可能需要后续监管部门介入调查,但董事有权也有责任提出质疑。

对此,股民反应也较激烈,纷纷质疑大股东是否违规占用资金。

截至三季度末,威创股份预付款项达5.53亿元,同比增长8655.49%。公司在报告中解释称,主要因支付供应商采购款增加所致。

此次投反对票的董事李昂于2022年11月被选举为威创股份第五届董事会非独立董事。据天眼查信息,其自2022年4月起任职于科学城(广州)投资集团有限公司(简称“科学城集团”)旗下的一家公司——科学城(广州)信息科技集团有限公司。科学城集团是威创股份的第二大股东,持有上市公司10.04%股份。

而大股东的背景相对更知名一些。2020年8月,威创股份的原控股股东威创投资将所持24.22%的股份转让给了中数威科,后者成为新控股股东,但公司变更为无实际控制人。2020年12月,中数威科的有限合伙人台州蒙萨斯的股东由上海蒙萨斯(持有中数威科99.93%股份)变更为江苏阳光集团,台州蒙萨斯的法定代表人也变更为陆宇。陆宇在2022年10月被董事会推选为总经理,同时进入董事会担任非独立董事,2023年6月成为威创股份董事长。陆克平系陆宇父亲,其旗下江苏阳光集团为毛纺业知名企业,曾被称为“毛纺巨子”。

不过,由于陆克平手上阳光集团的股权有60%处在质押状态,股权交割过户会受一定限制,因此直至陆克平被立案,父子交接也没能完成。或许是为了做另一手准备,7月陆宇还斥资3.1亿元对阳光集团进行了增资。目前陆宇已是阳光集团的单一大股东,持股42.28%。

表面上看,威创股份无实控人,但作为公司的董事长、法定代表人、非独立董事,以及阳光集团第一大股东的地位,陆宇的影响不言而喻。

据陆克平被证监会立案调查的内容,陆克平曾高比例质押四环生物股份(600201)为阳光集团旗下企业输血。此次提反对票的董事李昂指出,威创股份超5亿元合同交易涉及的两家贸易公司有关联关系。不过,具体是否与阳光集团有所关联,有待威创股份进一步说明。

值得注意的是,威创股份资金往来方面信息披露不完善的问题不是首次发生。

2022年报发布后的5月9日,威创股份收到深交所问询函,要求说明报告期内大额资金往来的明细情况,是否构成控股股东及关联方的资金占用或公司对外提供财务资助。说明公司是否存在管理层凌驾于内部控制之上的风险。

一个月之后,威创股份又因借款事项未披露收到监管函。该公司2022年营收仅5.15亿元,但在2022年1月至2023年4月期间,向北京金色摇篮文化发展有限公司(简称“金色摇篮”)等八公司提供2.61亿元借款,单日最高余额1.34亿元。威创股份称,截至2023年4月19日,上述资金已收回,但公司未就上述财务资助及时履行审议程序和信披义务。

幼教赛道“跨界第一股”4年耗资20亿

威创股份本为数字拼接墙系统业务提供商,主营信息技术,业务包括软件开发、信息系统集成、互联网数据服务等。2009年上市,是国内拼接显示业的首家上市企业。由于业绩承压,2015年开始跨界布局幼教业务。因此,其也有幼教赛道“跨界第一股”之称。目前仍以电子视像和幼教两项业务为主。

2015年2月,威创股份5.2亿元收购北京红缨时代教育科技有限公司(简称“红缨教育”)100%股权,迈出跨界转型的第一步。同年,又以8.57亿元并购金色摇篮100%股权,合计形成12.61亿元商誉。

继红缨教育、金色摇篮之后,威创股份在幼教领域开启跑马圈地的战略。

2016年,威创股份以2665万元获得广州市贝聊信息科技有限公司13.33%股权。

2017年,再以超5亿元相继参股或控股幼师口袋、鼎奇幼教、北京可儿教育科技有限公司(简称“可儿教育”)、固安县思智科技发展有限公司及大连方晶教育咨询有限公司。其中仅收购可儿教育70%股权耗资3.85亿元。

2018年,威创股份又相继投资了凯瑞联盟等4家标的。

据《每日经济新闻》统计,2015年至2018年这四年间,威创股份投资并购的幼教标的达12家,涉及的投资金额将近20亿元。截至2017年6月底,威创股份旗下的幼教品牌共拥有加盟幼儿园超过4500 家。

不过,上市公司做大做强离不开并购,但成长背后也有烦恼。加之跨界本身就有不确定性,业务协同性至关重要。

收购多家教育标的使其商誉猛增。2018年报中,威创股份表示,由于收购的学前教育服务行业公司主要以服务输出、产品销售为主,采取轻资产运营模式,致使收购的同时形成了大额商誉。截至2018年末,威创股份商誉17.43亿元,占总资产的比例为39.07%。

另外,从业绩的走势来看,威创股份在2012年到达巅峰后,近年来表现平淡。

忍痛“割爱”,跨界“后遗症”显现?

跨界4年后,威创股份迎来命运“转折点”。

2018年11月,《中共中央国务院关于学前教育深化改革规范发展的若干意见》出台,民办园一律不准单独或作为一部分资产打包上市。上市公司不得通过股票市场融资投资营利性幼儿园,不得通过发行股份或支付现金等方式购买营利性幼儿园资产。

政策发布后首个交易日,A股幼教板块集体下跌,威创股份也跌停。

2018年,威创股份净利润约为1.7亿元,是2016年以来的最低值。两大核心业务——数字拼接墙系统和幼教产品及服务的毛利率也均处于持续下滑中。

据Wind数据,2019-2022年,威创股份营收分别11.02亿元、6.41亿元、6.89亿元和5.15亿元,净利润分别为-12.31亿元、3580万元、-3.96亿元、0.42亿元。

来源:Wind数据

2021年,共发生资产减值损失3.69亿元,占利润总额94.55%,投资收益损失0.72亿元。其中对北京凯瑞联盟、可儿教育、内蒙古鼎奇幼教长期股权投资计提减值准备2.31亿元、0.67亿元、0.13亿元,长期股权投资期末账面价值分别为0元、660.59 万元、536.6万元。

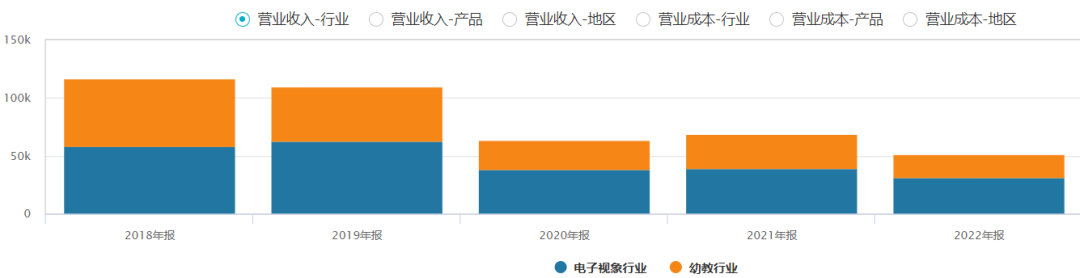

从两大主业来看,2018年至2022年企业电子视像业务营收为5.89亿元、6.31亿元、3.88亿元、3.96亿元、3.16亿元,逐年下跌,2022年相比2019年已腰斩。同期,儿童教育服务行业营收为5.8亿元、4.7亿元、2.53亿元、2.93亿元、1.99亿元,整体下滑,5年间同样腰斩。

来源:Wind数据

盈利能力方面,2019年、2021年威创股份处于亏损状态,2022年以来逐步改善修复,今年前三季度净利润为1347万元。

事实上,国家陆续出台关于针对教育行业的相关政策后,很多上市公司如秀强股份(300160.SZ)等已迅速作出反应,快速剥离教育相关产业。威创股份也意识到转型效果不理想,对幼教业务的收缩自2019年底便开始了。

2019年12月,威创股份拟将可儿教育70%股权转让给刘可夫、回声,交易对价是3.03亿元。不过这笔转让几经波折后,未能完全如愿完成。目前,威创集团持股22%,刘可夫、回声分别持股5%、1%。另外,威创股份也在陆续清算旗下教育产业投资基金。

今年7月,威创股份还因高买低卖旗下幼教资产被监管问询。当月,威创股份公告拟向江苏宝力重工科技有限公司(简称“宝力重工”)转让红缨时代、金色摇篮及常青藤智库(北京)教育科技有限公司三家全资子公司100%的股权。

其中,红缨时代、金色摇篮,是威创股份8年前耗资超13亿元收购而来,如今为何低价出售?同时,2022年,红缨时代、金色摇篮净利润分别为2354.73万元、1053.83万元,两家公司为威创股份贡献了八成净利润。

收购方宝力重工是否具备经营能力?2022年末,宝力重工营业收入1.24亿元,净利润亏损220.04万元。且其属于重机械行业,并未从事与教育相关业务,为何要跨界收购?

本次出售资产也遭到了董事李昂反对。他认为,交易完成后将导致威创股份被动形成对合并报表范围以外公司提供财务资助的情形,且接盘方无法履行付款承诺的或有风险较高。

诸多疑问下,深交所下发关注函,要求威创股份说明是否存在损害上市公司利益情形。

而后,威创股份修改股权转让方案。8月8日公告与宝力重工签署《股权转让协议》,拟将其持有的红缨时代、金色摇篮两家全资子公司100%的股权转让给宝力重工,交易价格约为2.33亿元。不过,虽取消了转让常青藤的计划,李昂仍在董事会会议上投了弃权票。

对此,威创股份表示,虽然交易标的近三年来净利润并没出现大幅度明显的下滑,但是结合国家政策及幼教实际经营情况,上市公司不再适合持有幼教类资产。10月27日已经收到宝力重工支付的股权转让款1.4亿元,占股权转让款总额的60%。

出售教育类资产,回归电子视像行业,威创股份能否走出困境?你有什么看法?留言聊聊吧!

评论