本周早些时候,日本岸田内阁出台了规模达17万亿日元的一揽子经济措施。若将地方和私人支出一并纳入,该项目规模高达37.4万亿日元。

该项目主要包括削减所得税,延长针对汽油、电价、燃气费补贴至2024年4月,提前发放部分儿童补贴,扩充中小企业涨薪促进税制等措施。其中最核心的削减所得税细则包含所得税每人一次性减免3万日元,居民税减免1万日元,低收入家庭将获得7万日元补贴。

首相岸田文雄在当日的新闻发布会上表示:“我们的首要任务是让经济走上增长道路。我们正处于克服通货紧缩的边缘,因此我们将使用所有可能的政策。”

经济刺激计划效果存疑

虽然岸田文雄表示:“希望通过增加人们的可支配收入来刺激消费,创造经济的良性循环”,并较为乐观地认为有积极信号显示日本的长期通货紧缩已经结束,且政府将力争把停留在0%左右的潜在增长率提高至1%,但此次刺激计划并未得到市场和外界的普遍认可。

根据《日经新闻》和东京电视台上周末进行的联合民意调查,只有37%的受访者对该计划抱有希望,而58%则表示没有任何期待。甚至执政自民党的支持者也对减税表示不满,同样58%的受访者认为减税不合适。

野村综合研究所的经济学家、前日本银行董事木内贵英认为,临时减税和补贴预计只会使今年日本GDP增长0.2%。过去类似的措施未能刺激有意义的消费,因为日本家庭倾向于储蓄额外的现金。木内贵英将该计划称为“一项成本效益不太高的政策”。

岸田内阁刺激计划的另一个争议焦点在于,对该笔资金来源的语焉不详。

目前已经明确日本政府将在11月下旬制定一项补充预算法案,并提交给国会进行跨党派讨论。不过,该补充法案仅能覆盖13.1万亿日元,即便该数字已相当于2021财年全年补充预算的三分之一。剩余的资金缺口预计将首先挪用2023财年5万亿日元应急资金的一部分,并通过发行政府债券来弥补最后的缺口。

考虑到日本目前积累的公共债务已高达1300万亿日元(9.2万亿美元),相当于该国GDP的263%,通过发行债券进一步推高债务比例是否符合岸田文雄实现财政盈余和可持续性的目标显然存疑。

日本维新党马场伸幸认为,一揽子经济计划最终仍将以税收形式落实,而岸田内阁一方面减税、另一方面加税令人难以理解。

岸田文雄过去两年内因通过增税以支持任内防卫预算扩张和推出新的少子化政策而在日本国内得到了“四眼增税者”的绰号。

财政与货币政策难以匹配

阻碍岸田内阁此次经济刺激政策的另一个深层次症结,则在于日本积极的财政政策和日本银行的负利率政策与日本的通胀目标存在根本矛盾。

仅从岸田文雄11月2日新闻发布会上长篇讲话中就能发现日本政府的进退两难。岸田一方面表示“(这是)彻底克服通货紧缩的综合经济措施”,另一方面又承认“工资增长跟不上物价上涨的步伐”。

根据《日经新闻》和东京电视台10月27日至29日进行的民意调查,岸田内阁支持率已较9月份下降9个百分点至33%,为其上任以来的最低水平,其中经济措施迟缓是岸田内阁的主要减分项。

日本官方数据显示,9月核心消费者价格指数同比上涨2.8%,虽低于8月3.1%的前值,但也已经是连续第18个月高于日银2%的通胀目标,且9月食品价格(不包括生鲜食品)大幅上涨了8.8%,超出外界预期。

由于作为日本央行的日银,其独立性相较于美联储和欧洲央行较弱,在货币政策制定层面受到大藏省(主管财政、金融、税收)的强力干预,因此外界对于日本政府通过调整货币政策抑制通胀的决心始终存疑。

在日银最新一次公布利率政策决议前夕,外界曾普遍预计,日银会将收益率控制曲线(YCC)的长期收益率上限提升至1.5%,并将此作为该行逐步开始放弃YCC工具、回归货币政策正常化以应对通胀的具体实施步骤之一。

事实上在10月31日公布的利率决议中,基准利率仍被维持在-0.1%水平不动,YCC也维持不变,即日银仍坚持控制该国10年期国债收益率目标在0%水平。唯一的变化在于日银行长植田和男宣布将10年期国债长期收益率的控制上限1%从硬性指标修正为参考指标。植田和男当天表示,此举将提高YCC政策的灵活性,而保持刚性的收益率上限可能会对经济产生巨大的副作用。

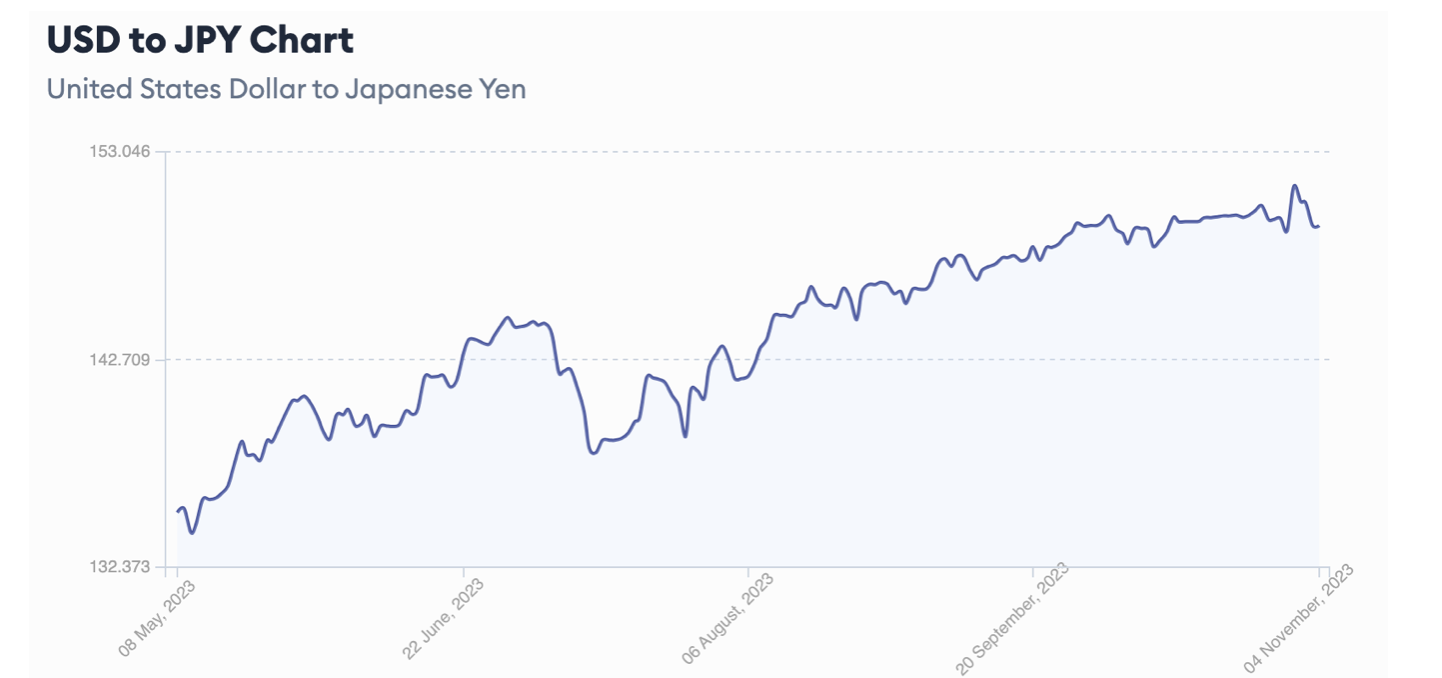

重回货币政策正常化的进一步延后也导致日元进一步走弱。11月1日至3日,东京外汇市场上的日元汇率连续三日跌破1美元兑150日元关口,最低探至1美元兑151.7日元,不仅刷新了去年10月的最低水平,这也是日元32年来的最低点。

日元的过度贬值直接导致严重依赖大宗商品进口的日本产生了输入性通胀。此次日银的货币政策决议中,该行将2023财年的核心通胀预期从2.5%调高至2.8%,2024财年的核心通胀率则从1.9%调高至2.8%。这也意味着日本国内的通胀顽固程度已超出日银此前的预期。

日元的过度贬值直接导致严重依赖大宗商品进口的日本产生了输入性通胀。此次日银的货币政策决议中,该行将2023财年的核心通胀预期从2.5%调高至2.8%,2024财年的核心通胀率则从1.9%调高至2.8%。这也意味着日本国内的通胀顽固程度已超出日银此前的预期。

日元的贬值虽然带来了出口企业的向好,但进口价格的飙升使得日本过去两年间长期保持着贸易逆差。

庆应义塾大学教授白井小百合指出,目前尚不清楚央行是想维持低息政策以增加内需,还是提高利率以缓解日元过度贬值。

德意志银行外汇主管George Saravelos表示:“日元表现是日银独特的收益率曲线控制工具和央行拒绝加息的直接后果”。Saravelos认为,日债极低的收益率和日本糟糕的国际收支情况使得日元的基本面非常疲弱,可以与土耳其里拉和阿根廷比索等全球表现最差货币相比。

受累于日元汇率近两年来的低迷不振,国际货币基金组织10月的《世界经济展望》预估,2023年日本名义GDP将下滑0.2%至4.23万亿美元,而德国名义GDP则增长8.4%至4.43万亿美元,这也意味着日本继2010年经济规模被中国超越之后将再度后退一位成为全球第四大经济体。

在该报告公布之后,日本经济产业大臣西村康稔曾表示:“日本的增长潜力确实已经落后。要夺回过去20或30年来失去的经济地位,日本希望通过一揽子计划等措施来实现这一目标。”至于所谓的一揽子计划是否特指岸田内阁此次的经济刺激计划则无从得知。

前日银官员山岡浩巳在接受路透社采访时预计日银将在2024年春季退出超宽松的货币政策,并表示:“日银可能等不起如此之久。因为通胀形势可能会发生急剧变化,日元的下跌趋势也可能给日本银行带来压力,要求其提前退出超低利率。”

立命馆大学综合政策学院教授上久保雅人在《外交学者》上撰文表示,需要从货币政策这一根本上解决高物价问题,而岸田首相的新经济措施杂乱无章,其中一些措施只能被视为提高支持率的敲竹杠,这种对症治疗并不能真正解决问题。

上久保雅人认为,日本银行之所以难以结束货币宽松,是因为通过货币宽松而扩张的制造业不具备承受加息的实力,而能够承受加息的新产业还没有发展起来。日本银行正因经济结构改革的拖延而陷入困境。

评论