文|起点锂电

随着各大锂电池上市公司的Q3业绩出炉,隐约可见锂电产业调整期已经迈入深水。

不同于H1冰火两重天的景象,单从本季度业绩分析,越来越多上市公司的利润和营收都呈现出下跌状态,中外企业皆是如此,金九银十的行业规律在今年被打破。

因为头部企业占据强势地位,所以业绩尚可,二三线企业逐渐后继乏力,已经接近一年的内卷让各个环节的成本压缩到了最低,不断的扩产项目外加不断的出海信息表示,锂电池行业正在经历一轮更加激烈的价格战。

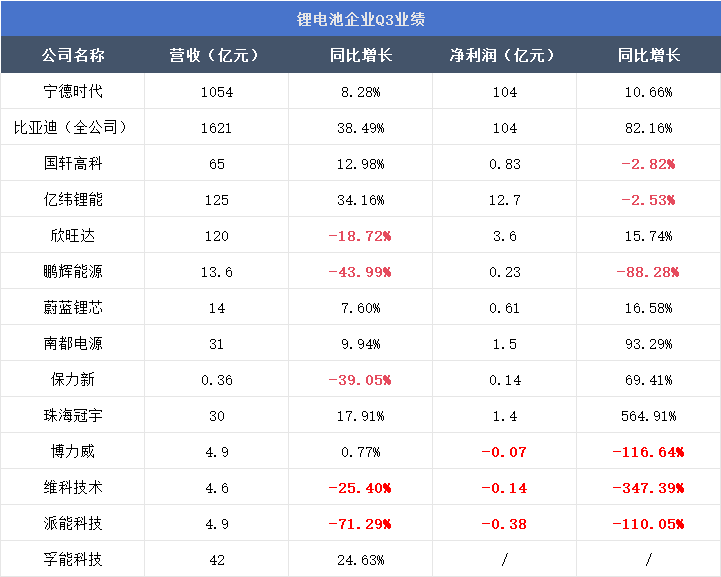

国内锂电池企业

宁德时代和比亚迪在Q3的表现依旧亮眼,由于其根基已经十分深厚,就算是激烈的价格战也难以阻挡二者的脚步。

从今年新品来看,宁德时代的超充电池、麒麟电池、凝聚态电池已经获得了大部分车企的青睐,上天下海也是必走之路。

比亚迪整车+电池的战略助力财报起飞,并且刀片电池也得到包括特斯拉在内的一众车企注意,同宁德时代一样,比亚迪的研发近几年及其凶猛,上半年研发支出已经超过特斯拉。

反观二线电池厂,既没有宁德时代的技术也没有比亚迪的下游优势,加之新能源汽车销量放缓,与比亚迪和宁德时代的规模差距越来越大,但从环比来看,Q3相比于Q2已经好了不少,说明库存的电池已经逐渐消化,况且净利润和营收是同比增长,不同的市场环境无法要求锂电池企业业绩同去年相比较。

欣旺达虽在消费类电池领域能回补一些利润,但子公司欣动力面临的情况不容乐观,鹏辉能源则因为对客户和配套车型的选择上有过于集中的问题,导致动力电池业务出现停滞,为此鹏辉能源也表示正在开发新客户,并在固态电池和钠电池的研发上进行优化。

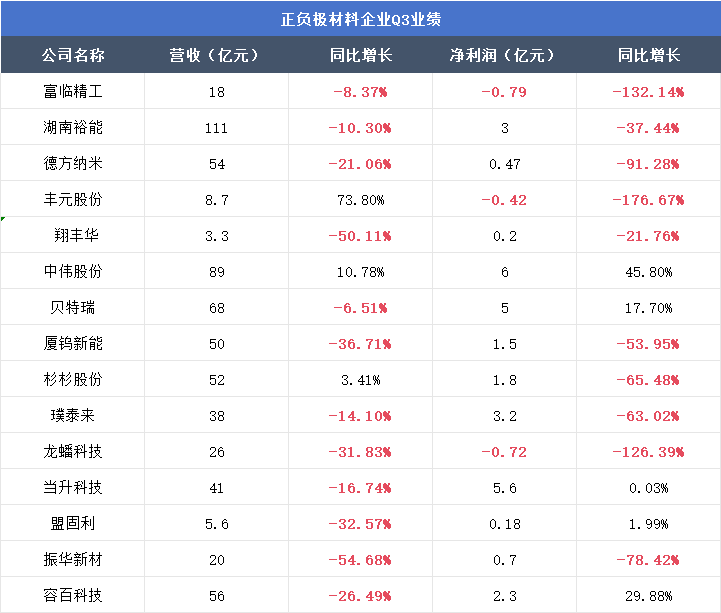

正负极材料企业

单从本季度来说,大部分上游材料企业还是呈现出一片飘红的状态。营收尚好,但净利润就连超过5亿的都非常少。

正负极材料今年处于迅速扩张的状态,负极材料方面,璞泰来和杉杉都不约而同的表示,今年的产能格外充足,目前下游客户还在处于去库存阶段,消化库存的过程导致今年第三季度材料价格大幅度下跌。这一点在湖南裕能、龙蟠科技等多家企业的财报中均有反映。

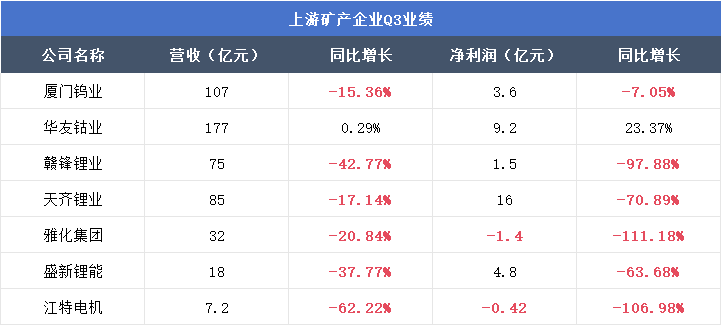

上游矿产企业

正负极材料企业业绩不振,与上游矿业企业有密切关系。目前各大机构数据都显示,碳酸锂价格在每吨17万元以下。上游企业上半年起码还会出现增收不增利的情况,现在来看已经是增收不显著,利润接着降。

随着国内外锂矿的顺利开采,供求关系过剩的现象还会长期存在,赣锋天齐等巨头都是如此,其余厂商自然不会十分好看。

现在来看,起点锂电此前预计的碳酸锂价格15万大关,似乎还会出现下降。

经过大半年的消化,动力电池对上游材料的需求依旧处于偏弱状态,所以今年各大电池厂对补库持谨慎态度,十月碳酸锂需求量也在走低,除了长订单需要按时供货以外,零单的需求较少。

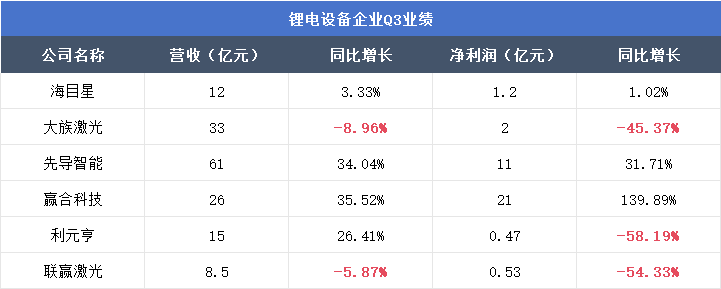

锂电设备企业

相比于H1,设备企业也显得后继乏力。不过相比材料那块,设备板块已经非常出色。

设备企业增长路线与锂电池增长路线高度重合,在产能扩张时期,设备厂将成为最直接受益者,库存增多导致锂电池产线产量减少甚至停产,设备更新换代也随之减缓。

随着行业的内卷,锂电池设备企业也要跟随下游客户出海,在出海的竞争中,利润恐被进一步压缩,不过随着电池型号的逐渐丰富和尺寸的变化,设备企业就需要跟随下游开始加强研发更新,下游企业对产线的更换以及修补,也会给设备企业带来新的订单。

电解液企业

三大电解液巨头业绩并没有得到好转,电解液的库存也同正负极材料一样随着电池需求而波动,但电解液的未来却未必能与正负极材料一样,因为从电池的发展趋势来看,半固态的过渡阶段已经到来,未来随着电池中电解液的含量逐渐减少,电解液企业将面临转型的问题,否则订单也会产生波动。

针对业绩和利润下滑现状,新宙邦也有应对之策,公司有机氟化学品在各个方面都保持稳定增长,目前海斯福高端氟精细化学品相关项目已经投产,高性能氟材料项目也将于第四季度投产,可缓解公司目前现状。

天赐材料也在通过加速海外布局的方式积极应对,正加紧在北美和摩洛哥等地展开业务,其中北美地区规划年产20万吨电解液的计划正逐渐落地,摩洛哥项目也考虑和当地厂商进行合作,形成副产物的循环利用,德国业务则以代工方式实现批量供货。

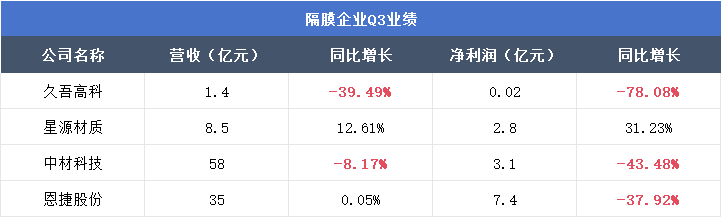

隔膜企业

除了星源材质外,其余隔膜企业业绩也不见好转。星源材质本季度业绩突出主要原因在于诉讼费用下降及投资收益所致,此外在今年8月份公司发布第五代湿法线,单线产能可达到2.5亿平米,较第四代产线的产能实现了大幅跃升。

从技术来看,隔膜的技术已较难有突破,产品同质化成程度较高,同样存在产能过剩情况,聚丙烯、聚乙烯等原材料价格受到国际原油价格大幅波动的影响,对隔膜企业也形成了冲击,自2022年以来,第二梯队隔膜厂商持续发力,对恩捷股份以及中材科技等公司地位形成严重挑战,在未来锂电池隔膜企业应进行多元化布局缓解压力。

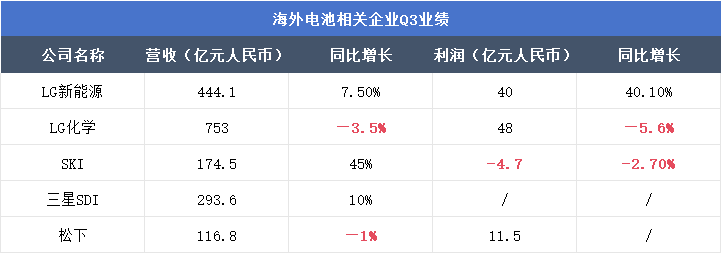

海外电池厂

除了LG新能源业绩尚可,海外其余的电池企业呈现出疲态,目前SK On业绩还没有公布,上游企业LG化学和SKI似乎也受到原材料影响,业绩和营收表现出戏。面对经济的波动,松下和LG首席财务官发出警告称,明年的情况恐不会变好,松下为此还特意宣布下调今年利润预期,从1350亿日元下调至1150亿日元(约56亿元人民币)。

此外福特以及大众等多个车企宣布推迟生产电池计划,也给上游带来了负面影响,丰田则多次对新能源汽车的电池技术进行抨击,本季度LG和松下还获得了美国多种补贴,但美国对松下和LG的补贴仅能维持一时,并不能对实际情况进行改变。

但三星对此情况没有表示出悲观情绪,近期还联手现代,准备面向欧洲市场突进,据悉三星SDI将从2026年到2032年7年间为现代提供电池产品。

总结

从三季报汇总结果来看,锂电池领域以宁德时代、比亚迪、LG新能源为主的“三超多强”时代基本定型,未来随着技术和研发的突进,三家企业将会掌握全球大部分车企的订单,二线电池厂竞争不过,就会在同一梯队中展开小组赛,内卷越发严重。

去年偏高的锂价格在今年面临大规模的下降,与其说是下降不如说是“回归常态”,随着锂电池回收环节的成熟,锂材料的循环利用将进一步减缓上游厂商的开发欲望,当锂材料产能缓解后,石墨、隔膜、电解液等也会跟随其状态恢复正常。

随着上游材料价格趋于平稳,锂电池厂的话语权,车企的话语权会进一步加强。当价格处于下行通道之时,下游的囤货积极性就变弱,消化干净后,会形成新一轮的库存补足,届时产业链也会变得趋于稳定。此外,钠电池的放量,将会进一步缓解锂矿开采需求。

评论