文|迈点

刚刚结束的三季报披露季,经营业绩的显著分化,是14家旅游景区上市企业给人留下的最直观印象。但业绩分化的背后,客流量却并非决定性因素。

01 经营业绩:冰火两重天

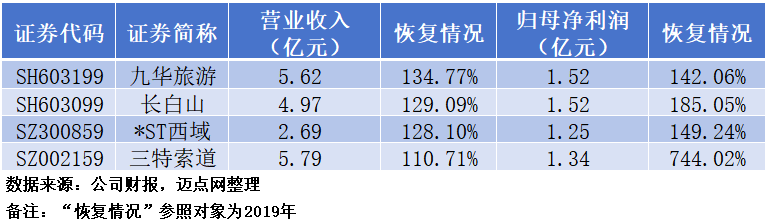

一方面,九华旅游、长白山、西域旅游(证券代码:*ST西域)、三特索道在营收以及净利润方面,均较2019年同期实现了较为显著的增长,且两项数据均创造了上市以来的新高(三特索道是营收和扣非净利润)。

另一方面,桂林旅游、三峡旅游、云南旅游无论是营收还是净利润,均较2019年同期出现了显著下滑,而张家界、曲江文旅虽然营收恢复到了2019年同期的水平,但却依旧呈现亏损态势或者出现了下滑的情况。

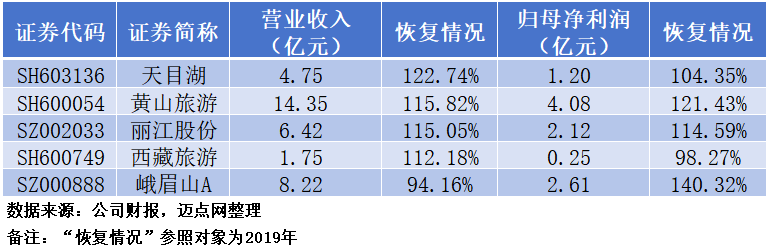

此外,像丽江股份、黄山旅游、峨眉山(证券简称:峨眉山A)、天目湖、西藏旅游则不温不火,经营业绩基本恢复到了2019年同期水平,虽有增长,但整体幅度不大。

进入2023年以来,关于旅游市场强势复苏的声音屡见报端,但对比2019年复苏程度究竟几何却有点雾里看花的意味。文旅部数据显示,2023年前三季度国内旅游总人次和国内旅游收入分别达到36.74亿人次和3.69万亿元。据此测算,两项数据分别只恢复至2019年同期的81%和86%。

显然,旅游市场的复苏并不强势,只能算作中规中矩甚至差强人意。这也解释了,为何部分旅游景区上市企业的经营业绩并未恢复至2019年同期水平,同时更加凸显了“优等生”们的市场竞争力。只是,宏观市场环境却并非影响旅游景区上市企业经营业绩的核心因素。

02 成长密码:业务扩容、产业升级

翻看“优等生”们的三季报,大家心照不宣的将业绩增长的原因归结于旅游市场的复苏带动游客接待量的提升,但深入剖析会发现,事实远非如此。

以九华旅游为例。根据九华山风景区管委会披露的数据,2023年前三季度景区内游客接待量和旅游收入分别为747.71万人次和88.67亿元,对比2019年同期,仅恢复至78.80%和78.70%。显然,九华山景区的复苏力度着实一般。那么,九华旅游的经营业绩为何能够全面超越2019年?

首先是业务扩容。对比2019年和2023年的主营业务会发现,九华旅游的酒店业务增加了九华山中心大酒店,经营数量增至7家。与此同时,定位于五溪山色旅游综合度假区的文宗古村项目于今年5月份正式投入运营。据此推测,新项目是营收增长的核心驱动力。

其次是降本增效。虽然2023年前三季度九华旅游的毛利率较2019年同期下降0.59个百分点至51.04%,但营业费用率下降1.08个百分点,带动净利率提升1.33个百分点至27.03%。

最后是产品创新。根据九华旅游2023年中报披露的信息,公司推出了个性化“酒店+”产品,如剧本杀、音乐会、下午茶、垂钓、环湖骑行等休闲娱乐项目,并围绕九华山文化IP开发素食产品、文创产品以及农副土特产品。

再来看长白山。与九华山景区不同,长白山景区的游客接待量已经恢复至2019年同期水平。根据长白山管委会发布的数据显示,2023年前三季度长白山主景区共接待游客224.6万人次,较2019年同期增长7.5%。显然,长白山的业绩增长,的确有游客接待量提升的因素在,但更深层次的原因则在于产业升级所带来的业务结构的优化。

根据长白山2023年中报披露的数据,报告期内酒店业务在连续亏损多年后实现了全面盈利,营收和净利润分别达到4909万元和976万元,同比增长200%和225%。与此同时,酒店业务占总营收的比重也提升至近30%。受益于此,2023年前三季度长白山的毛利率由2019同期的41.02%提升至50.44%,带动净利率由21.31%提升至30.49%。

在这背后,则是长白山景区近些年来不断完善酒店、交通等旅游配套设施,不断丰富避暑、冰雪等旅游产品,实现了由“观光游”向“休闲度假游”的华丽转身。同时,长白山景区加强了在经济发达的长三角地区的品牌营销,拓展了客户群体。

最后简单分析一下西域旅游与三特索道:

三特索道有点类似于九华旅游,一是受益于业务扩容与升级,即2019年8月收购的东湖海洋公园(2019H1未并表导致业绩基数低)以及迭代升级后成为城市阳台新地标的珠海索道项目;二是2020年剥离利润率相对较低的武陵景区公司和观光车公司;三是受益于市场营销,例如核心业务梵净山项目近年来在品牌塑造方面的年轻化、潮流化表达,国潮国风与景区形象深度融合,使其在当代年轻人中圈粉无数。多种因素叠加,也让三特索道的毛利率由58.35%提升至66.25%,净利率由5.24%提升至25.58%。

西域旅游的核心业务并未发生显著变化,依然围绕天山天池景区,形成了客运、索道、游船、温泉及酒店、旅行社五大业务。经营业绩大幅增长的原因,或许在于游客接待量的大幅提升。以“五一”假期为例,前三天天池景区接待量按可比口径较2019年同比增长47%,5月份日均接待游客超1万人次。同时在经营杠杆作用的加持下,盈利能力也有所提升,毛利率和净利率较2019年同期分别提升2.54个百分点和4.73个百分点。

总体来看,业务扩容升级是支撑旅游企业业绩增长的核心驱动因素,例如九华旅游和三特索道。产业升级则是另一助推因素,例如长白山,受益于成功转型“休闲度假游”,叠加经营杠杆效应,盈利能力大幅提升。

03 衰落原因:业务多元化、产业升级

与那些较2019年经营业绩实现显著增长的企业类似,业绩出现下滑的企业,其实并非单纯受到游客接待量复苏程度的影响。

首当其冲就是三峡旅游。财报数据显示,2023年前三季度,三峡旅游的核心旅游产品“两坝一峡”和“长江夜游”游客接待量达到173.49万人,较2019年同期增长87.35%,旅游业务成长势头强劲。但受综合交通服务业务大幅下滑的影响,导致营收与净利润较2019年同期仍有较大差距。因此,三峡旅游也在近期宣布拟剥离资金密集型的乘用车经销及服务业务、供应链管理业务,以进一步聚焦旅游综合服务主业。

与之类似的还有云南旅游。在云南旅游的收入结构中,旅游综合服务板块和旅游文化科技板块占据重要比重,2019年中报合计占比达到96.65%。但截至2023年中报,两大业务分别只恢复至2019年同期的10.90%和60.87%,而文旅综合体运营板块则较2019年同期实现了55.86%的强劲增长。

财报显示,旅游综合服务板块包括旅行社业务、旅游交通业务、酒店业务、婚礼文化业务以及园林园艺业务,旅游文化科技板块主要为大型文旅科技项目的系统集成和运营。

云南旅游在2023年中报中指出,相较于服务性消费而言,投资修复动能相对偏弱,投资恢复明显滞后于消费恢复,导致与固定资产投资密切相关的旅游文化科技板块新项目落地及存量项目推进实施周期拉长,经营业绩不及预期。

另外两家颇具代表性意义的企业是曲江文旅和张家界。两者营收均已恢复至2019年同期水平,但却陷入了增收不增利的窘境。有意思的是,两者走向了两个极端,一个是“门庭若市”,另一个则是“门可罗雀”。

今年上半年,曲江文旅在A股市场和旅游市场掀起了一股“旋风”。在3月17日-4月19日短短一个月时间内,曲江文旅疯狂收获8个涨停,股价涨幅高达87.91%。个中缘由,主要在于《盛唐密盒》的爆火,不仅带来了巨大的客流量,而且借助“文旅IP”有望颠覆传统的商业模式。

不过无论是中报还是三季报,曲江文旅却始终是增收不增利。结合财务指标来看,2023年前三季度曲江文旅的毛利率较2019年同期下降1.7个百分点至29.50%,同时营业费用率则上升0.96个百分点至17.23%,导致净利率下降5.3个百分点至5.09%。在营业费用中,管理费用与财务费用的大幅提升是主因,其中管理费用的增量主要来自于人员薪酬。

显然,曲江文旅旗下各大景区并不缺乏品牌知名度以及客流量,甚至销售费用较2019年还有所下降,但问题在于“文旅IP”依然只是起到了引流的作用,缺乏二次消费,难以改变盈利模式。而且,“文旅IP”也一定程度上增加了成本压力,例如演员薪酬等相关成本的增加,同时客流量的提升也让曲江文旅不得不对酒店等配套设施进行升级改造,像财务费用率的上升,即是受御宴宫、西安唐华华邑酒店、芳林苑酒店等改扩建所致。

与曲江文旅流量爆表形成鲜明对比的是,张家界旗下的大庸古城却因“无人问津”而导致其陷入连续亏损境地。财报数据显示,截至2023年上半年,大庸古城项目公司仅实现营收254.20万元,净亏损高达4936.17万元。而在项目筹建之初,张家界对其的预期是年均实现营收4.96亿元、净利润1.86亿元。

高昂的投资、持续的亏损,也让张家界的财务压力陡增。截至2023年三季报,张家界的资产负债率和有息负债率分别达到62.36%和45.31%,货币现金仅剩7033万元,而一年内到期的非流动负债则高达2.51亿元。

当然,的确也有单纯因为客流量而导致业绩恢复力度不足的,例如桂林旅游。财报数据显示,截至2023年上半年,桂林旅游游客接待量仅恢复至2019年同期的60.67%。虽然公司在接受结构投资者调研时表示,7、8月份合计游客接待量已经超越2019年同期,但显然难以弥补2023年上半年的影响。

参考单季业绩,受益于客流量的复苏,桂林旅游Q3分别实现营收和归母净利润1.71亿元和3566万元,恢复至2019年同期的97.71%和79.16%,毛利率从2023Q1的24.43%提升至2023Q3的40.66%,净利率由-17.83%提升至7.35%。

总结来看,业务多元化、产业升级是导致旅游企业业绩恢复力度较弱的主要原因。其中,业务多元化本可对冲旅游行业的波动性,降低经营风险,但如今却受经济下行影响成为了旅游企业的“拖累”,例如三峡旅游和云南旅游;文旅融合、产业升级是行业未来的核心发展趋势,但其本身具有一定的风险,只有在投资上量力而行、经营上循序渐进,并尊重客观经济规律,企业方可行稳致远,就像曲江文旅与张家界的对比。

04 结语

用户需求多元化、旅游产品碎片化、旅游体验品质化、旅游市场下沉化,成为2023年旅游市场最显著的特征。对于旅游景区上市企业而言,当前实则已经进入到“逆水行舟,不进则退”的时代。

透过三季报可以看出,多数旅游景区已经开始着手应对时代的变迁,但文旅融合、产业升级不是口号也绝非任务,而是森林法则下的优胜劣汰。着眼未来,旅游景区的业绩分化,才刚刚开始。

评论